期权合约之卖出认沽

0

0

1854

1854

期权合约之卖出认沽

- #### 卖出认沽的合约选择

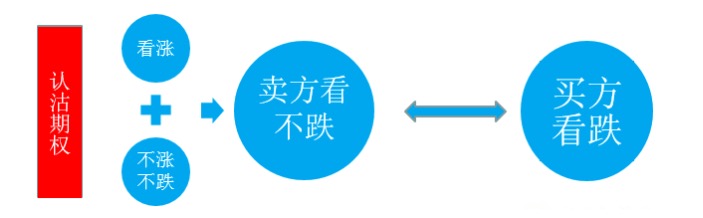

选择卖出认沽合约,大家都知道是一种看不跌的策略,它与买人认购的看涨的区别就在于看不跌其实包含了两种情况:不涨不跌、上涨。换句话说就是买入认购只有在现货大幅上涨的时候才能产生盈利,而卖出认沽则不然,行情没有变化的时候也会产生一定的盈利,只不过后者的收益是相对有限的,这个是大家在选择策略的时候需要注意的。

那么问题来了,选择了卖出认沽策略以后,我们又该如何选择合约呢?这里我再通过两个场景应用来介绍认沽义务仓的合约选择。

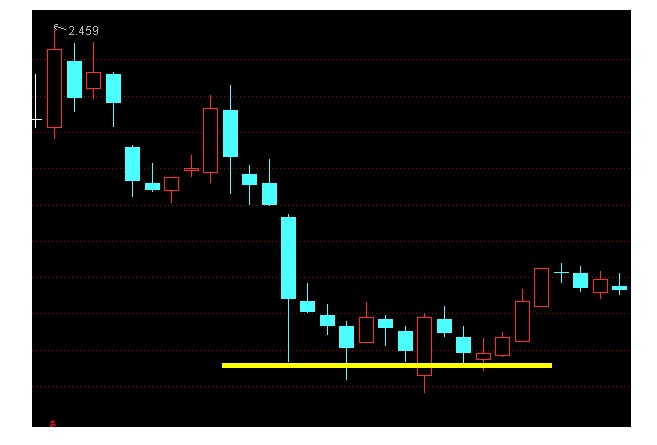

一、止跌企稳 在现货连续下跌的过程中,认沽期权会被市场明显高估,这是因为在下跌过程中,持有现货的投资者会抢购认沽期权来对冲风险。当现货开始止跌企稳的时候,恐慌情绪得到安抚,卖出轻度虚值的认沽合约就较有优势。因为在现货价格企稳后,虚值认沽期权的时间价值往往会较快地消耗,而实值的认沽则因部分人选择行权等原因,价值回归就会相对较慢。另外,虚值期权占用的保证金也相对实值期权要少。

二、缓慢上涨 我们在判断现货缓慢上涨的时候,可以开仓并阶段性持有认沽合约义务仓,这种情况下我们往往会选择卖出轻度实值的认沽合约。在价格缓慢上涨的过程中,我们获得了现货上涨给我们带来的内在价值减值的收益,同时享受了时间悄悄流逝给我们带来的收益,两项相加收益相当可观。这种情况下,即使现货并没有如预期的往上涨,时间消耗给我们的收益也并不会少,是一种相对稳健的策略。

拓展阅读:卖出认沽期权为低吸高抛的提前布局

自8月底上证综指触底2850点后,沪指在9月份一直在2850到3250的箱体内弱势震荡,市场上一部分参与者预期2850-3000点是一个较强的支撑区域。对于这部分认为大盘不会再大幅下行,适合中短期抄底建仓的投资者,就可以提前通过卖出认沽期权埋下“低吸高抛”的布局。

比如,根据9月2日盘中行情,“50ETF沽9月2000”、“50ETF沽9月2050”和“50ETF沽9月2100”的市场买价分别为0.1255、0.1390和0.1720元,若投资者卖出开仓一张“50ETF沽9月2100”,两张“50ETF沽9月2050”,三张“50ETF沽9月2000”,则相当于在2.100、2.050、2.000的价格上潜在地布下了一个等差行权价间距“金字塔”的建仓阵势。

当50ETF在到期日处于2.100元以上时,所有合约将毫无价值地过期,8265元的权利金便可一分不差地收入囊中;当标的价格在2.050与2.100之间时,该投资者实际是以每份1.928元的价格买下了10000份份额;当2.000与2.050之间时,他则以每份1.917元的价格买入了30000份份额;而当50ETF下行突破2.000元时,他最终将以每份1.896元(((2.100-0.1720)*10000+(2.050-0.1390)*20000+(2.000-0.1255)*30000)/60000)的成本买入了60000份份额。一旦指数在短期内触底反弹,则1.896元的买入成本将为投资者赢得巨大的“高抛”空间。

其实早在1993年4月,股神巴菲特就已经成功应用了这一策略,当时他对可口可乐公司十分看好,希望长期持有该股票,但觉得当时40美元的股价偏高,因此采用了卖出可口可乐认沽期权的策略,以1.5美元权利金卖出了500万份到期日为1993年12月17日行权价格为35美元的认沽期权。在期权到期时,若股价下跌低于35美元时,则认沽期权将被行权,巴菲特就可以以35美元价格买入可口可乐股票并持有,而这个行权价正是巴菲特希望持有股票的目标价,算上之前获取的权利金,实际把买入成本降低至33.5美元;若股价最终高于35美元,则巴菲特获取全部的750万美元权利金。

综上我们可以发现,使用该策略的前提是投资者已预期大盘的波谷即将临近,通过这样的布阵方式一方面为自己增加权利金的现金收入,另一方面为未来潜在的低吸高抛机会提前埋下了伏笔。当然,卖出认沽的风险相对买入开仓会更大,需要被逐日盯市,因此这一策略也更适合风险较为偏好,判断较为自信,流动资金较为充裕的投资者。若一名投资者在因为承受不了价格下行风险而夜不能寐,那么即使认沽期权的权利金再“诱人”,他也不适合成为认沽期权的卖方。

转载自 光证衍生产品部

- PY2 与 PY3的问题

- 发明者量化 是否支持在手机上观察策略运行?

- c++版的这个量和价是同一个数。exchanges[0].GetDepth();

- exchange.Go()方法没反应,请检查下c++版的

- js表格显示转成c++ 该怎么写

- robot的Records是默认开启的吗?

- IO函数使用方式

- okex的 api 解析出现了错误

- 比特币策略:找人写策略或者购买策略

- 锁定套利空间 期权交易策略之箱型套利

- python策略的回测坏了吗?

- BotVS 模拟盘 使用说明

- 如何捕捉到robot内的错误

- 请问代码内允许访问某些外部url接口吗

- robot支持火币的WebSocket了吗?

- 关于均线机械系统思考

- c++ 版GetCommand();这个命令无效吗?

- 请问 发明者量化 能做A股吗?

- HitBTC 交易所和OKEX调用GetTicker一直提示timeout

- c++ Account返回信息都为真Valid 是不是有bug