网格交易法策略优化-怎么选择合适的投资品种

2

2

2414

2414

网格交易法喜欢高频震荡不喜欢单边,暴涨型的单边最多卖飞后重新开网,最多少赚一点问题不大。但是特别怕暴跌型的单边,一旦被套或破网,除了割肉别的操作空间很小。

所以不是什么交易品种都适合跑网格交易法的。

打个比方,如果是ST股票上跑网格,失败的概率就太大了,对不对给你跌到地板甚至退市,这样的品种是不合适跑网格的,必须淘汰。

那么什么样的品种比较适合跑网格呢?

好的交易品种一般要具备以下几个特点:

1、稳健性强,不容易暴雷。

2、日内波动率大。

3、成交量大流动性好。

4、交易成本低。

满足这几个条件,基本上就可以抵消网格交易法的缺点,让跑网格成为一种高效稳定的获利手段,让投资人迈入稳定盈利的门槛。

那么真存在这样的投资品种吗?

答案是肯定的。

我们以股市举例,因为股市是玩家最多的投资市场,例子通用性高,可以拿来就用。其他市场也有一些合适的品种,就不展开了,感兴趣的欢迎交流。

股票类的例子:

先说好,大部分股票都是不适合跑网格的,因为股票波动性很大,搞不好动不动给你几个十几个一字板跌停,神仙来了也没辙,什么策略都没用武之地。

只有那种利润长期有保证趋势长期向好,最好是独家生意的股票才适合跑网格交易法。

打个比方,最典型的一只股票就是长江电力[600900]。

长江电力的商业模式属于独家生意,且利润非常稳定,行业长期趋势向好很难萎缩的很难出现黑天鹅,这种股票就是完美的网格交易法投资标的,跑起来会让你心里很踏实。

独家生意,利润稳定,生意模式刚需行业。沿着这个方向去找,股市有不少合适的股票可以用来跑网格的,比如京沪高铁也可以列入备用品种进行观察。

股票交易手续费不低,而且有固定的印花税,站在成本控制的角度,还可以选择费用低的品种来跑网格。

比较典型的就是选ETF基金来做网格交易。

宽基或主题行业指数都可以选。

宽基就是常见的 上证50ETF、沪深300ETF、创业板50ETF、中证500ETF、H 股ETF等。这种基金特点是和指数绑定,随着社会财富的积累,长期趋势是看好的。比较适合长期运行,风险相对可控。

行业指数就是 证券ETF 酒ETF 光伏ETF 半导体ETF 食品ETF等。这里基金随着市场风向、行业发展的趋势变化,波动性也会随着变化。波动性比宽基大,也就是潜在收益和亏损也比宽基大,比较适合有一定分析能力的投资人跑。比如未来我看好科技行业,我的网格交易组合里面就可以加入 科技 ETF。

ETF基金的好处是代替个人选股这个步骤,特别是指数型的基金,稳健性比绝大多数普通投资人选股强多了,如果选股能力有限,直接投资ETF基金是合适的。

ETF基金是场内基金,免印花税同时手续费比炒股还便宜,炒股一般手续费要去到万1或以上,买卖基金一般能做到万0.5。对网格交易来说,交易成本低了,你的交易频率就可以想办法提上去,交易频率高了,收割的利润总和也会水涨船高。

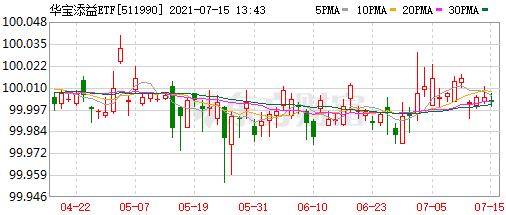

ETF基金里面还有一个品种,他永远都在走网格交易法最喜欢的震荡行情,因此也是极度适合跑网格的。这个品种就是货基,也就是货币基金,比如华宝添益ETF(511990),下面是他的日线走势图:

货币基金永远围绕100元上下波动,哪怕出现黑天鹅暴涨暴跌也会很快被修正,因为一旦偏离100,就回出现套利机会,蜂拥而至的套利客会把价差抹回100的。所以这个投资标的跑网格,几乎是0风险的,收益有2份,一份是存款利息,一份是网格利润价差。

货基还有个优点,就是手续费特别特别便宜,有些券商甚至不收手续费,相当于跑网格不需要成本,这点是别人没有的。缺点是货基波动比较小,交易频率不是很大,是唯一的缺点,适合对收益要求不高,对风险要求严格的投资人。胆小的玩家跑货基网格,心里会很踏实。

股市最后一个适合跑网格交易法的标的是可转债。

首先可转债也是一个交易成本很低的标的,一般能做到百万分之5(以下),交易成本几乎可以忽略不计,对高频网格来说,是很好的选择,毕竟省下来的手续费就是利润。

可转债还有很多其他品种不具备的优势。

首先是T+0。也就是说当天买可以当天卖出,假如可转债当天大涨,我们卖出几格,卖出以后回落,就可以在低位再次买入,不需要等到下一交易日。先回落,后大涨也是这个道理。

其次,可转债同时具有债券和期权的双重属性,你可以当债券一样持有,等待到期还本付息;也可以在规定的期限内把可转债换成股票。它既有债券的防守性,也有期权的进攻性,很神奇。

可转债的投资价值在于,它在损失本金概率非常小,给了我们无限上涨的想象空间。涨得不比股票少,跌得没有股票多,这就是可转债的神奇之处。

为什么会这样呢,就是因为如果正股上涨,那么可转债我有权换成正股,那么我的利润和正股上涨利润就是同步的。而如果正股暴跌,我可以不换股,直接让上市公司赎回我的可转债,赚微薄的利润。

相当于正股跌我就不换股,让上市公司赎回债券只赚利息;正股涨我就是换股赚股价差价。所以可转债涨和正股同步,跌就会比正股跌得少。

可转债涨无限跌有限,简直完美。尤其是3A的可转债,评级高,正股安全性也比较强,大部分的可转债归宿都在130以上实现强赎。因为下有底,网格基本上不会破网,因此我们在下跌执行买入的时候心理压力不会大,不会做出到了底部却不敢加仓,甚至是在底部割肉的惨剧。

因此从安全性讲,可转债是最适合网格交易的品种,没有之一。加上交易成本很低,可以放心大胆跑。

不过可转债品种很多,有几百只,要注意规避一些正股市值小、评级低的品种,当这些垃圾转债跌到90的时候,你很难搞清楚背后到底会不会是黑天鹅。

所以对股市而言,可转债是最适合跑网格交易的标的,但是可转债有几百只,不像ETF那些只有1只,所以选择合适的转债作为投资标的也是有技巧的,这些技巧欢迎交流。

总的来说,只要投资标的品种选得好,就可以很大程度上规避网格交易法的弱点,通过网格交易低买高卖吃价差利润,从而实现资产的稳定增值。

最后一个选品种的原则,分散投资原则。就是最好不要把宝都压在一个品种上,哪怕这个品种再适合跑网格。因为网格交易可以实现自动化,也就意味着不消耗投资人太多的日常盯盘精力,那么科学的做法是把资金分散,选3个左右的品种开跑。

比如选一个股票 一个ETF基金 一个可转债,对这些标的的行业也分散开,用分散来规避黑天鹅,确保万无一失。

数字币市场也有永远在震荡的交易品种,就是稳定币货币对,比如币安的 BUSD-USDT。这种2个稳定币都锚定美元,所以基本上都在1附近震荡,偶尔出现黑天鹅插针也会在几小时内拉回,是个风险极低的网格交易标的,还免手续费。据说风险跑网格年化去到20%。

网格交易法缺点改良之投资品种选择篇,就这些。其他方面的改良请参考《网格交易法宇宙专栏》其他文章,有疑问也可以随时联系我。

作者V信:wgjyfyz

分享一些网格交易法的心得: https://www.fmz.cn/bbs-topic/7567 网格交易法交易规则详解 稳定盈利的科学原理 https://www.fmz.cn/bbs-topic/7568 网格交易法的优缺点及策略优化方法 https://www.fmz.cn/bbs-topic/7569 网格交易法策略优化-怎么选择合适的投资品种 https://www.fmz.cn/bbs-topic/7570 网格交易法策略优化-解决单边下跌问题,降低破网率 https://www.fmz.cn/bbs-topic/7571 网格交易法策略优化-利用仓位管理快速解套的方法 https://www.fmz.cn/bbs-topic/7572 网格交易法终极优化-打网格收益也能翻5倍 https://www.fmz.cn/bbs-topic/7524 一个网格策略魔改高频刷单策略的思路

- okex永续合约无法开小数单位的数量

- 报错 请大神看下

- 取k线好像有问题

- 请教一下,每日定投,数据如何保存?

- 算不平

- 请问 怎么获取当前账户 所有币的数量 和 币的当前价值?

- 为什么balance为负?

- 网格交易法终极优化-打网格收益也能翻5倍

- 网格交易法策略优化-利用仓位管理快速解套的方法

- 网格交易法策略优化-解决单边下跌问题,降低破网率

- 网格交易法的优缺点及策略优化方法

- 网格交易法交易规则详解 稳定盈利的科学原理

- 币安实盘数字精度出现的bug

- 为十么每次开仓次数都是好几次?

- 请问回测时怎么看有没有爆仓啊,收益曲线里的周期盈亏应该看不出来吧

- 上线测试

- Traceback (most recent call last): File "<stdin>", line 13, in <module> File "<string>", line 23, in <module> ValueError: bad marshal data (unknown type code)

- 求一个刷量脚本/代码

- 请问这个交易品种精度不是该配2吗?Huobi / XRP_BTC

- 1分钟k线回测最大支持的长度是多少