高频交易策略的思考(3)

0

0

2664

2664

上篇文章,我介绍了如何建模累计成交量,以及简单对价格冲击现象进行了分析。本篇文章还将围绕着trades订单数据继续分析。这两天YGG上线币安U本位合约,价格波动很大,甚至成交量一度超过了BTC,今天就那它进行分析。

订单时间间隔

一般情况下都假设订单到达的时间符合泊松过程,这里有一篇文章介绍了泊松过程 。下面我将实证下。

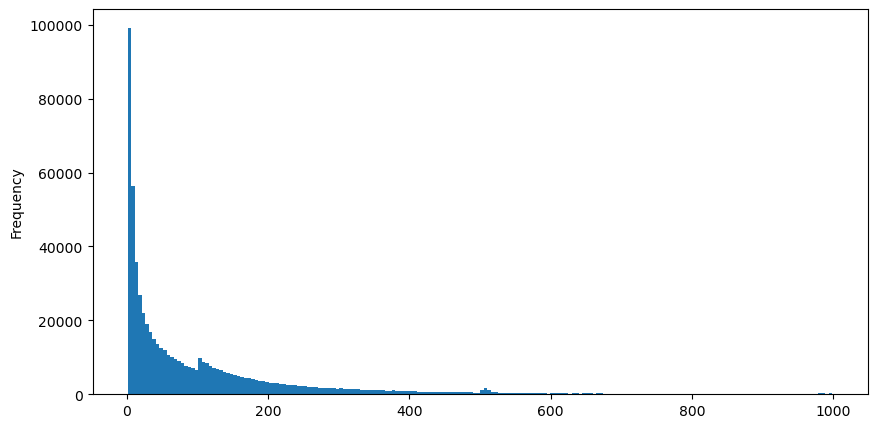

下载8月5号的aggTrades,共有1931193条trades,非常夸张。首先还是先看下买单的分布,可以看到在100ms和500ms左右有个不平滑的局部峰值,应该是由冰山委托的机器人定时下单引起的,这可能也是当天行情不同寻常的原因之一。

泊松分布的概率质量函数(PMF)由以下公式给出:

其中:

- k 是我们感兴趣的事件数量。

- λ是单位时间(或单位空间)内事件的平均发生率。

- P(k; λ) 表示在给定平均发生率 λ 的条件下,恰好发生 k 个事件的概率。

在泊松过程中,事件之间的时间间隔服从指数分布。指数分布的概率密度函数(PDF)由以下公式给出:

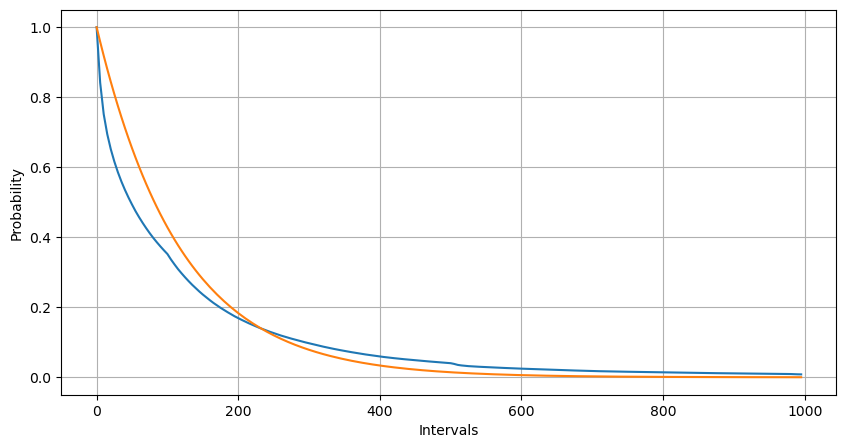

通过拟合发现,结果和泊松分布的预期差别较大,泊松过程低估了长间隔时间的频率,高估了低间隔时间的频率。(实际间隔的分布更接近修正后的帕累托分布)

from datetime import date,datetime

import time

import pandas as pd

import numpy as np

import matplotlib.pyplot as plt

%matplotlib inline

trades = pd.read_csv('YGGUSDT-aggTrades-2023-08-05.csv')

trades['date'] = pd.to_datetime(trades['transact_time'], unit='ms')

trades.index = trades['date']

buy_trades = trades[trades['is_buyer_maker']==False].copy()

buy_trades = buy_trades.groupby('transact_time').agg({

'agg_trade_id': 'last',

'price': 'last',

'quantity': 'sum',

'first_trade_id': 'first',

'last_trade_id': 'last',

'is_buyer_maker': 'last',

'date': 'last',

'transact_time':'last'

})

buy_trades['interval']=buy_trades['transact_time'] - buy_trades['transact_time'].shift()

buy_trades.index = buy_trades['date']

buy_trades['interval'][buy_trades['interval']<1000].plot.hist(bins=200,figsize=(10, 5));

Intervals = np.array(range(0, 1000, 5))

mean_intervals = buy_trades['interval'].mean()

buy_rates = 1000/mean_intervals

probabilities = np.array([np.mean(buy_trades['interval'] > interval) for interval in Intervals])

probabilities_s = np.array([np.e**(-buy_rates*interval/1000) for interval in Intervals])

plt.figure(figsize=(10, 5))

plt.plot(Intervals, probabilities)

plt.plot(Intervals, probabilities_s)

plt.xlabel('Intervals')

plt.ylabel('Probability')

plt.grid(True)

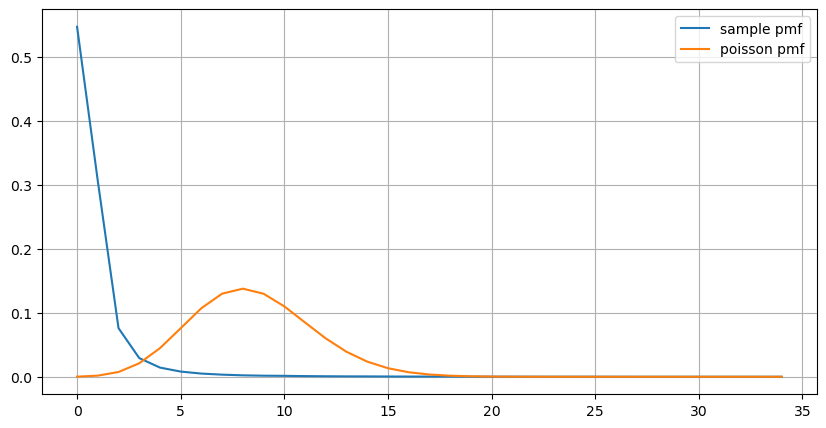

统计1s内订单发生次数的次数分布,和泊松分布进行比较,同样差别非常明显。泊松分布显著低估了小概率事件发生的频率 。可能的原因:

- 不恒定的发生率:泊松过程假设在任何给定的时间段内事件的平均发生率是常数。如果这个假设不成立,那么数据的分布会与泊松分布存在偏差。

- 过程的相互作用:泊松过程的另一个基本假设是事件之间是独立的。如果真实世界中的事件相互影响,那么它们的分布可能会偏离泊松分布。

也就是说,在真实的环境中 ,订单发生的频率是非恒定的,需要实时更新,并且会发生激励作用,即固定时间内更多的订单会激发更多的订单。这使得策略不能固定的单一参数。

result_df = buy_trades.resample('0.1S').agg({

'price': 'count',

'quantity': 'sum'

}).rename(columns={'price': 'order_count', 'quantity': 'quantity_sum'})

count_df = result_df['order_count'].value_counts().sort_index()[result_df['order_count'].value_counts()>20]

(count_df/count_df.sum()).plot(figsize=(10,5),grid=True,label='sample pmf');

from scipy.stats import poisson

prob_values = poisson.pmf(count_df.index, 1000/mean_intervals)

plt.plot(count_df.index, prob_values,label='poisson pmf');

plt.legend() ;

实时更新参数

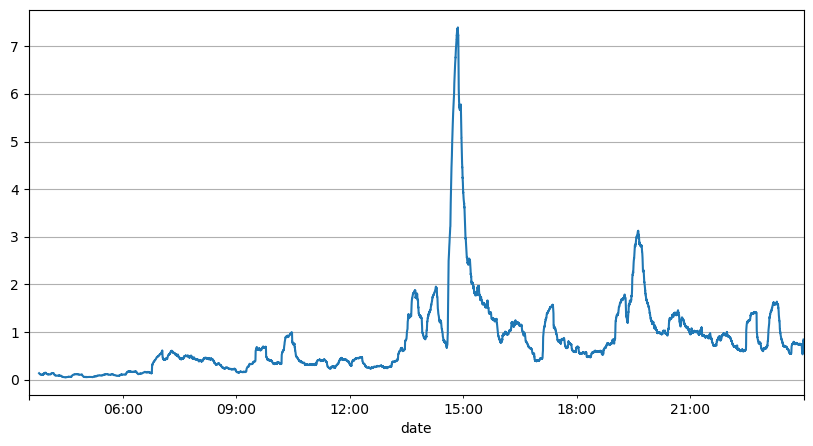

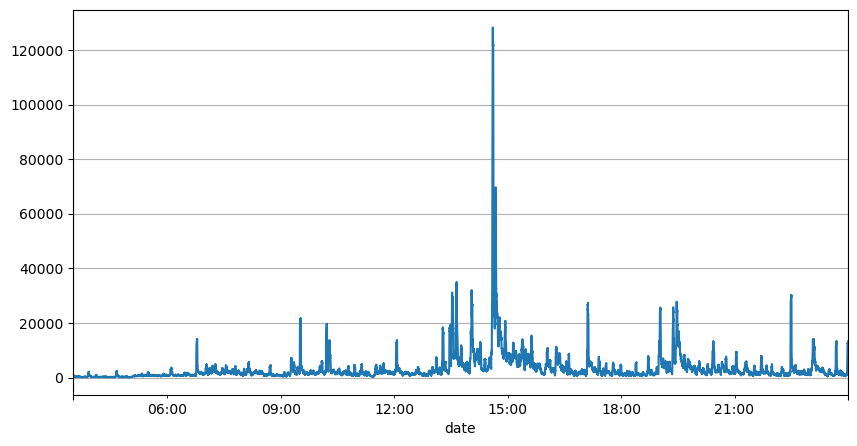

前面通过对订单间隔的分析可以得出结论,固定的参数不适合真实的市场行情,策略的对市场描述的关键参数需要实时更新。最容易想到的方案是滑动窗口的移动平均。下面两张图分别是1s内买单的频率和交易量的1000窗口的均值,可以看出来交易存在聚集现象,即有一段时间订单的频率显著高于平时,并且此时的量也同步增大。这里用上一个的均值来预测最新一秒的值,用残差的平均绝对误差的均值来衡量预测的好坏。

从图上也能理解为什么会订单频率会偏离泊松分布那么多,虽然每秒订单数量的均值只有8.5次,但极端情况每秒订单的均值远远偏离了。

这里发现用前两秒的均值来预测残差误差最小,并且远好于简单的均值预测结果。

result_df['order_count'][::10].rolling(1000).mean().plot(figsize=(10,5),grid=True);

result_df

| order_count | quantity_sum | |

|---|---|---|

| 2023-08-05 03:30:06.100 | 1 | 76.0 |

| 2023-08-05 03:30:06.200 | 0 | 0.0 |

| 2023-08-05 03:30:06.300 | 0 | 0.0 |

| 2023-08-05 03:30:06.400 | 1 | 416.0 |

| 2023-08-05 03:30:06.500 | 0 | 0.0 |

| … | … | … |

| 2023-08-05 23:59:59.500 | 3 | 9238.0 |

| 2023-08-05 23:59:59.600 | 0 | 0.0 |

| 2023-08-05 23:59:59.700 | 1 | 3981.0 |

| 2023-08-05 23:59:59.800 | 0 | 0.0 |

| 2023-08-05 23:59:59.900 | 2 | 534.0 |

result_df['quantity_sum'].rolling(1000).mean().plot(figsize=(10,5),grid=True);

(result_df['order_count'] - result_df['mean_count'].mean()).abs().mean()

6.985628185332997

result_df['mean_count'] = result_df['order_count'].ewm(alpha=0.11, adjust=False).mean()

(result_df['order_count'] - result_df['mean_count'].shift()).abs().mean()

0.6727616961866929

result_df['mean_quantity'] = result_df['quantity_sum'].ewm(alpha=0.1, adjust=False).mean()

(result_df['quantity_sum'] - result_df['mean_quantity'].shift()).abs().mean()

4180.171479076811

总结

本篇文章简单介绍了订单时间间隔偏离泊松过程的原因,主要是因为参数随时间变动。为了更准确的预测市场,策略需要对市场的基本参数做出实时的预测。用残差可以衡量预测的好坏,上面给出的是个最简单的示例,具体时间序列分析、波动率聚集等相关的研究非常多,可以进一步的改进。

- 如何衡量持仓风险——VaR方法简介

- FMZ Mobile APP Trading Terminal, empowering your quantitative trading experience

- FMZ手机APP交易终端,赋能你的量化交易体验

- Analysis and instructions for use about built-in function _Cross

- 用微笑曲线对比特币期权进行Delta对冲

- Thoughts on High-Frequency Trading Strategies (5)

- Thoughts on High-Frequency Trading Strategies (4)

- 高频交易策略的思考(5)

- 高频交易策略的思考(4)

- Thoughts on High-Frequency Trading Strategies (3)

- Thoughts on High-Frequency Trading Strategies (2)

- 高频交易策略的思考(2)

- Thoughts on High-Frequency Trading Strategies (1)

- 高频交易策略的思考(1)

- Futu Securities Configuration Description Document

- FMZ Quant Uniswap V3 Exchange Pool Liquidity Related Operations Guide (Part 1)

- FMZ量化Uniswap V3兑换池流动性相关操作指南(一)

- Constructing Interactive Button Functions in the Strategy Status Bar

- Strategy Interface Parameter Settings

- FMZ Cryptocurrency Quantitative Platform WebSocket Usage Guide (Detailed Explanation of the Upgraded Dial Function)