币圈基本面量化研究-不要再相信各种“老师”了,数据客观来说话!

3

3

3130

3130

Hello~Welcome come to my channel!

欢迎各位交易者来到我的频道,我是作手君,一名Quant Developer,全栈开发CTA & HFT & Arbitrage等交易策略。

感谢FMZ平台,我会在我的量化频道多多分享量化开发相关内容,同各位交易者共同维护量化社区的繁荣。

更多信息,移步我的频道哦~在这等你来撩【作手君量化小屋】

你是否还不知道大盘的位置? 你是否没上车感到焦虑心急? 你是否在车上不知道该不该卖币? 你是否看着各种“老师”“砖家”指点江山?

请不要忘记我们是Quant,我们用数据分析,我们用客观说话!

今天我就在这里抛砖引玉的介绍一些我的币圈基本面量化分析研究。每周我们将监控大量的全方位的基本面量化指标,客观地展示市场当下情况,提出假设性的未来预期。我们将从宏观基本面数据、资金流入流出、交易所数据、衍生品与市场数据和众多的量化指标(链上,矿工等)来全面刻画市场。比特币具有强烈的周期性与逻辑性往复,以史为鉴可以找到诸多的参考方向。更多基本面数据指标更新搜集中ing~

一,宏观基本面数据

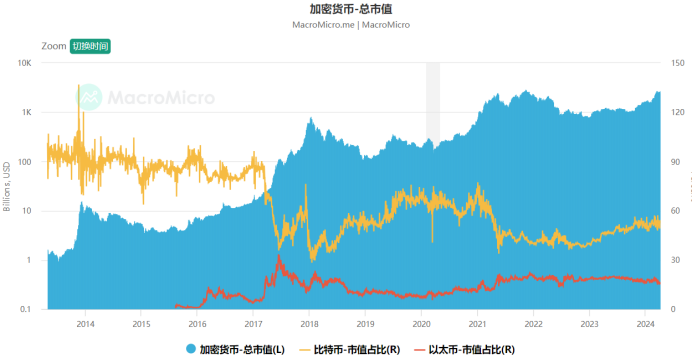

1,行业市值与占比

加密货币的总市值来到2.5万亿美元附近,距离前高的突破还有一步之遥,在比特币已经突破前高的历史背景下,如果再次上冲带来总市值的突破,那么将可以视为行业系统性的新一轮牛市世界来到。同时比特币的占有率维持在50%左右,这个数值较之前21年牛市的60%左右有所降低,并且近期因ETF影响比特币其实是市场中最火热的品种,市占率还是稳步每轮牛市下降,我认为除比特币之外的crypto行业各种项目正拥有更多的资金关注度,如果牛市进一步发展,比特币占有率可能开始下降,各种板块和品种将涌入更多资金。

加密货币的总市值来到2.5万亿美元附近,距离前高的突破还有一步之遥,在比特币已经突破前高的历史背景下,如果再次上冲带来总市值的突破,那么将可以视为行业系统性的新一轮牛市世界来到。同时比特币的占有率维持在50%左右,这个数值较之前21年牛市的60%左右有所降低,并且近期因ETF影响比特币其实是市场中最火热的品种,市占率还是稳步每轮牛市下降,我认为除比特币之外的crypto行业各种项目正拥有更多的资金关注度,如果牛市进一步发展,比特币占有率可能开始下降,各种板块和品种将涌入更多资金。

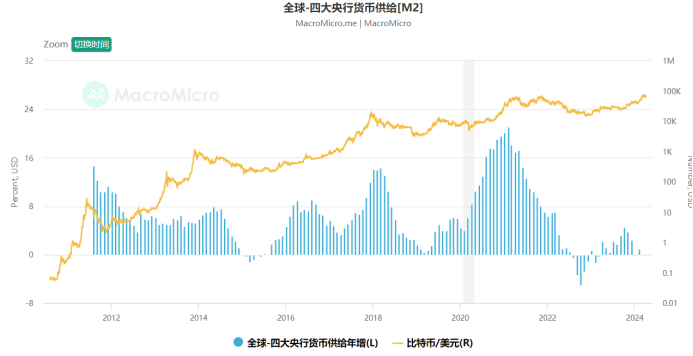

2,全球四大央行货币供给

我们来看全球四大央行(美、欧、日、中)M2 货币供给数量,以此代表市场的法币资金量。相较于可被大量创造的法币,比特币具备「供给有限」的特性,其08年创立的目的是为了普通人抵抗不断贬值的法币财富。当四大央行货币供给量持续上升,可能强化市场对于法币价值的疑虑,有利比特币走势;反之,当全球货币政策开始收紧,则不利比特币走势。可以看到,本轮比特币达到新高之时全球货币四大央行供给的年增为0.94%仍在低位。所以应该思考,如果货币政策不改变是否还有更多资金流入行业,如果货币供给激增,比特币将有更大的上方空间。

我们来看全球四大央行(美、欧、日、中)M2 货币供给数量,以此代表市场的法币资金量。相较于可被大量创造的法币,比特币具备「供给有限」的特性,其08年创立的目的是为了普通人抵抗不断贬值的法币财富。当四大央行货币供给量持续上升,可能强化市场对于法币价值的疑虑,有利比特币走势;反之,当全球货币政策开始收紧,则不利比特币走势。可以看到,本轮比特币达到新高之时全球货币四大央行供给的年增为0.94%仍在低位。所以应该思考,如果货币政策不改变是否还有更多资金流入行业,如果货币供给激增,比特币将有更大的上方空间。

二,资金流入流出

1,比特币ETF

比特币ETF资金流入偏多,ETF总资产来到56B,与比特币价格有强烈相关性,我们需要持续监控ETF的流入流出趋势。

比特币ETF资金流入偏多,ETF总资产来到56B,与比特币价格有强烈相关性,我们需要持续监控ETF的流入流出趋势。

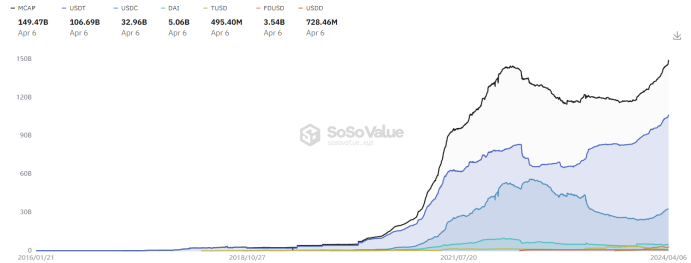

2,美元稳定币

美元稳定币总市值来到150B,USDT市占率稳步第一,稳定币供给突破历史新高,说明比特币历史新高有强烈的美元层面支撑。我们需要持续观察美元数量,有美元才有价格。

美元稳定币总市值来到150B,USDT市占率稳步第一,稳定币供给突破历史新高,说明比特币历史新高有强烈的美元层面支撑。我们需要持续观察美元数量,有美元才有价格。

三,交易所流入流出数据

1,交易所代币储备

我们来观察交易所比特币储备数据,定义为交易所地址上持有的代币总量。交易所总储备金是衡量市场销售潜力的指标。随着储备价值持续上升,对于现货交易来说,高值表明抛售压力增加。对于衍生品交易来说,高价值表明可能存在高波动性。可以看到近期比特币达到新高,交易所比特币储备一路下降,目前还是较为健康的信号。正常的储值活动会将代币存入钱包,只有现货的卖出或者交易行为会充入代币到交易所,我个人认为需要时刻监控交易所代币储备,谨防交易所储备上升与长期横盘,如果配合价格的冲高或高位震荡将表现出见顶信号。

我们来观察交易所比特币储备数据,定义为交易所地址上持有的代币总量。交易所总储备金是衡量市场销售潜力的指标。随着储备价值持续上升,对于现货交易来说,高值表明抛售压力增加。对于衍生品交易来说,高价值表明可能存在高波动性。可以看到近期比特币达到新高,交易所比特币储备一路下降,目前还是较为健康的信号。正常的储值活动会将代币存入钱包,只有现货的卖出或者交易行为会充入代币到交易所,我个人认为需要时刻监控交易所代币储备,谨防交易所储备上升与长期横盘,如果配合价格的冲高或高位震荡将表现出见顶信号。

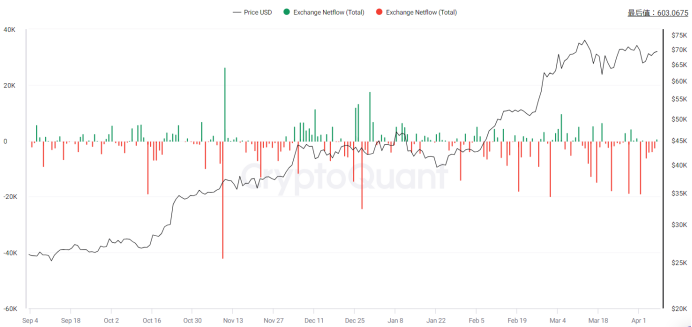

2,交易所代币流入流出

我们进一步观察交易所净流入与流出,交易所流入是指一定数额的加密货币存入交易所钱包的动作,而流出则是指一定数额的加密货币从交易所钱包提取的动作。交易所净流量是流入和流出交易所的 BTC 之间的差额。流入交易所的资金增加可能意味着个人钱包(包括鲸鱼)的抛售,表明抛售力量。另一方面,交易所流出的增加可能意味着交易者为了将币存放在自己的钱包中而增加了HODL头寸,这表明购买力量。交易所流入或流出的积极趋势可以表明整体交易所活动的增加,这意味着越来越多的用户积极使用交易所进行交易。这可能意味着交易者的情绪正处于看涨时刻。观察发现,近期交易所流出偏多,并且流入流出均较为平稳,我们需要时刻监控流入流出数据,谨防大额远超平均量标准差内的流入流出行为,那将预示着有重要的市场交易行为与转向在缓慢发生。

我们进一步观察交易所净流入与流出,交易所流入是指一定数额的加密货币存入交易所钱包的动作,而流出则是指一定数额的加密货币从交易所钱包提取的动作。交易所净流量是流入和流出交易所的 BTC 之间的差额。流入交易所的资金增加可能意味着个人钱包(包括鲸鱼)的抛售,表明抛售力量。另一方面,交易所流出的增加可能意味着交易者为了将币存放在自己的钱包中而增加了HODL头寸,这表明购买力量。交易所流入或流出的积极趋势可以表明整体交易所活动的增加,这意味着越来越多的用户积极使用交易所进行交易。这可能意味着交易者的情绪正处于看涨时刻。观察发现,近期交易所流出偏多,并且流入流出均较为平稳,我们需要时刻监控流入流出数据,谨防大额远超平均量标准差内的流入流出行为,那将预示着有重要的市场交易行为与转向在缓慢发生。

四,衍生品与市场交易行为

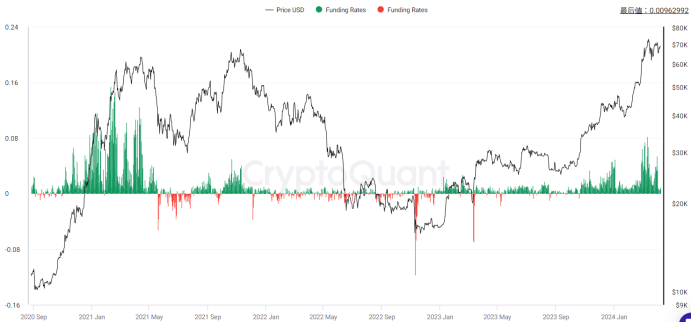

1,永续资金费率

资金费率是根据永续合约市场与现货价格之间的差异定期向多头或空头交易者支付的费用。资金费率使得永续合约价格接近指数价格。所有加密货币衍生品交易所都使用永续合约的融资利率,给定期间和汇率的资金费率,标准单位是百分比。资金费率代表了交易者对永续掉期市场中押注头寸的看法。正的资金费率意味着许多交易者看涨,多头交易者向空头交易者支付资金。负资金利率意味着许多交易者看跌,空头交易者向多头交易者支付资金。

随着价格的升高,当前比特币资金费显著的在提高,高峰已经达到0.1%,显示出短期市场的燥热,但已缓慢趋低。长期来看,与21年全面牛市的资金费还是有差距,个人认为单从资金费层面来看,还远不是长期顶部。我们需要时刻监控资金费,注意费率的极端情况与是否贴近历史高位,个人认为着重注意资金费与价格的背离,即价格不断波浪新高,但资金费峰值已经无法超越前高,显示出市场价格的过度高估与实际不足以支撑,如果发生这组情况将是顶部的信号。

资金费率是根据永续合约市场与现货价格之间的差异定期向多头或空头交易者支付的费用。资金费率使得永续合约价格接近指数价格。所有加密货币衍生品交易所都使用永续合约的融资利率,给定期间和汇率的资金费率,标准单位是百分比。资金费率代表了交易者对永续掉期市场中押注头寸的看法。正的资金费率意味着许多交易者看涨,多头交易者向空头交易者支付资金。负资金利率意味着许多交易者看跌,空头交易者向多头交易者支付资金。

随着价格的升高,当前比特币资金费显著的在提高,高峰已经达到0.1%,显示出短期市场的燥热,但已缓慢趋低。长期来看,与21年全面牛市的资金费还是有差距,个人认为单从资金费层面来看,还远不是长期顶部。我们需要时刻监控资金费,注意费率的极端情况与是否贴近历史高位,个人认为着重注意资金费与价格的背离,即价格不断波浪新高,但资金费峰值已经无法超越前高,显示出市场价格的过度高估与实际不足以支撑,如果发生这组情况将是顶部的信号。

2,全网多空比

下面来看交易所多空比,这个数据的作用在于能够让大家看出散户和大户的倾向。众所周知市场上多方和空方的总仓位价值是相等的。总仓位价值相等,而持有人数不同,那就说明持有人数多的一方人均仓位价值较小,以散户为主,另一方以大户和机构为主。当多空人数持仓比大到一定程度时,就说明散户倾向于看多,而机构和大户倾向于看空。个人认为这个数据主要观察全部多空比与大户多空比不一致的情况,目前还是较为平稳的,没有明显信号。

下面来看交易所多空比,这个数据的作用在于能够让大家看出散户和大户的倾向。众所周知市场上多方和空方的总仓位价值是相等的。总仓位价值相等,而持有人数不同,那就说明持有人数多的一方人均仓位价值较小,以散户为主,另一方以大户和机构为主。当多空人数持仓比大到一定程度时,就说明散户倾向于看多,而机构和大户倾向于看空。个人认为这个数据主要观察全部多空比与大户多空比不一致的情况,目前还是较为平稳的,没有明显信号。

五,量化指标

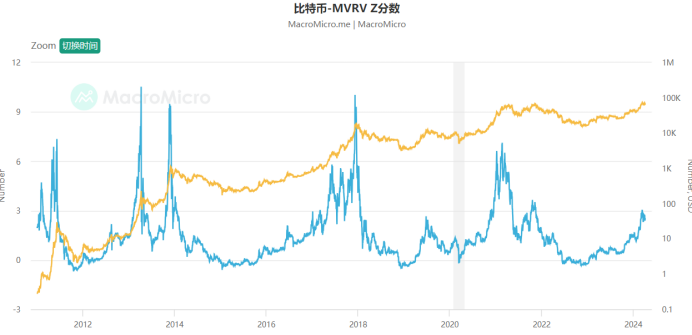

1,MAVR比率

定义:MVRV-Z 分数是一个相对指标,是比特币「流通市值」减去「已实现市值」 ,再以流通市值的标准做标准化,其公式为: MVRV-Z Score = (流通市值 - 已实现市值) / Standard Deviation(流通市值) 其中「已实现市值」是基于比特币链上交易的价值,计算链上所有比特币「最后移动价值」的加总。因此当该指标过高,表示比特币市值相对于实际价值呈现高估,不利比特币价格;反之则呈现低估。按照过去历史经验,当该指标处于历史高位,则比特币价格呈现下行趋势的机率增加,须留意追高的风险。

说明:简而言之,用于观察全网筹码的平均成本,一般低位在1以下比较关注,这时买入是低于大部分人筹码成本的,有价格优势。一般高位在3左右已经很火热了,是短期筹码卖出的合适区间。目前比特币MVRV已经升高很多,逐步进入卖出区间了,但还稍有空间,可以准备逐步卖出计划。参考历史衰减,个人认为在MVRV3左右开始卖出是较好的位置。

2,皮勒乘数Puell Multiple

定义:皮勒乘数计算「当前矿工营收和过去 365 天平均的比值」,其中矿工营收主要为新发行比特币市值(新增的比特币供给会由矿工获得)及相关交易费用,可用来估算矿工收益状况,公式如下: 皮勒乘数 = 矿工收益(新发行比特币市值)/ 365 天移动平均矿工收益(皆以美元计价) 贩售挖取的比特币是矿工最主要的营收,用以贴补挖矿过程中矿机设备资本投入和电费成本,因此过去一段时间的平均矿工收益可间接视为维持矿工营运机会成本的最低门槛。 若皮勒乘数远低于 1,表示矿工利润增长的动能不足,因此进一步扩大投资挖矿的动机降低;反之,皮勒乘数大于 1,则表示矿工仍有利润增长的动能,扩大投资挖矿的动机提升。

说明:目前皮勒乘数较高,大于1并且贴近历史高值,考虑到每轮牛市的极端值衰减,应该开始考虑逐步卖出计划。

3,每笔交易转账费用美元

定义:每笔交易的平均费用,以美元计算。

说明:需要关注极端转账费用,链上每一笔转账都有意义,极端的转账费用代表了迫切的大额行动,历史来看是顶部的重要参考,当前还未出现过于夸张的单笔转账费用。

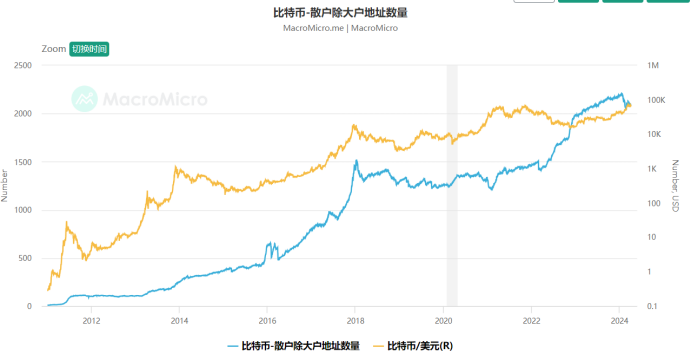

4,比特币散户大户地址数

定义:从持有比特币数量的地址分布,可以约略知道比特币持有的动向。我们将散户(持有 10 枚比特币以下)与大户(持有 1000 枚比特币以上)相除,计算出「比特币散户 / 大户地址数量比」。 当比值上升,表示散户持有比特币的数量较大户上升,牛市末期比特币大户会将筹码派发给更多散户,比特币价格上升的趋势相对松动;反之,则表示比特币价格涨势相对稳固。

说明:需要持续监控,大户给散户不断派发筹码时可以考虑逐步退出。

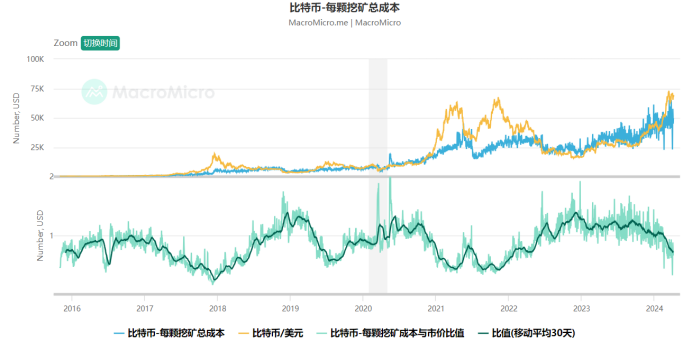

5,比特币挖矿成本

定义:根据全球比特币「电力消耗量」和「每日新发行颗数」,可以估算所有矿工生产每颗比特币的平均成本。当比特币价格大于生产成本、矿工有利可图的情况下,可能扩大挖矿设备或有更多新的矿工加入,导致挖矿难度增加、生产成本提高;反之,当比特币价格低于生产成本,矿工缩减规模或退出,将使挖矿难度降低、生产成本下降。 长线而言,比特币价格与生产成本会透过市场机制呈现亦步亦趋的走势,因为当价格与成本出现落差,将造成市场上矿工加入 / 退出,使得价格与成本收敛。

说明:需要着重关注比特币每颗挖矿成本与市价比值,这个指标呈现均值回归状态,反映价格相对价值的波动和回归,极其具有长期择时意义!!!比值围绕1波动,目前低于1,说明价格已经开始相对价值高估,逐步靠近历史低位可以开始退出。

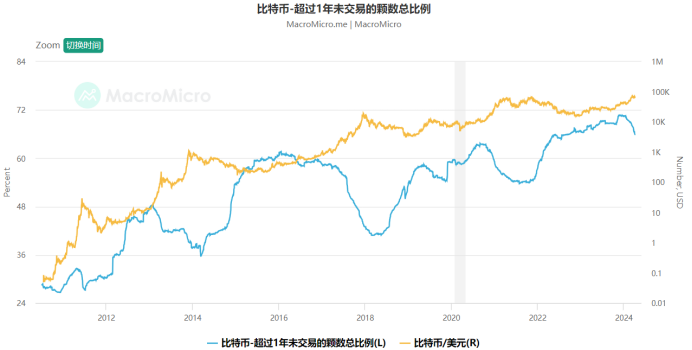

6,长期休眠币龄比例

定义:该指标统计比特币最近一次交易在一年以上的颗数占全部的总比例。当指标数值越大,表示越多份额的比特币被长线持有,有利于加密货币行情;反之则代表越多份额的比特币被进行交易,可能透露大户获利了结,不利行情表现。 根据过去几次比特币牛市周期的经验,该指标出现下降趋势通常领先于比特币牛市终结的时间点,而当该指标位于历史低水位时,较可能是比特币牛市结束时点,因此可做为判断比特币下车的领先指标。

说明:随着牛市的进行,越来越多的休眠比特币开始复苏交易,需要关注此值下跌趋势的持平持稳,表现出顶部的特征。目前还未开始下降后的平稳。

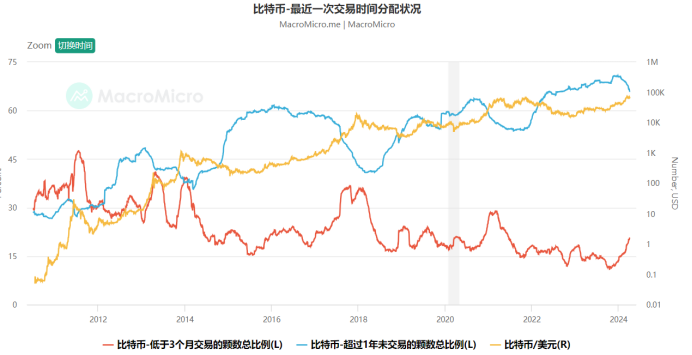

7,长短币龄比例

定义:比特币 3 个月内交易颗数比例统计所有比特币最近一次被交易的时间,计算 3 个月内交易颗数占整体的比例,算式为:最近一次交易是在 3 个月以内的比特币颗数 / 所有比特币颗数,当该指标趋势向上,代表越大份额的比特币短线曾被交易过,换手频率变高,透露市场热度充足;反之,当该指标趋势向下,则意谓短线换手频率降低。 比特币超过 1 年未交易颗数比例统计所有比特币最近一次被交易的时间,计算超过 1 年以上未交易颗数占整体的比例,算式为:最近一次交易是在 1 年以上的比特币颗数 / 所有比特币颗数。当该指标趋势向上,代表长时间未被交易的比特币份额增加,市场长持的意愿增加;当该指标趋势向下,代表长时间未被交易的比特币颗数份额减少,透露原本长持的比特币筹码鬆动。

说明:此指标着重关注,短期值上升开始走平,长期值下降开始走平,显示出顶部特征。目前长期下降,短期上涨,总体还是较为健康。

六,总结:

一句话总结,目前处于牛市中期,诸多指标都表现良好,但应逐步考虑到过热情况,可以着手制定退出计划,当一个或多个基本面量化指标开始不支持牛市时逐步退出。当然这些只是一些基本面量化分析的代表,我将在之后整合搜集更多的币圈基本面量化研究体系,欢迎关注共同探讨交流!

我们是Quant,我们用数据分析,我们再也不用相信各种牛鬼蛇神了,我们用客观构建并修正自己的预期!

- 数字货币配对交易策略源码和FMZ平台最新API介绍

- Detailed Explanation of Digital Currency Pair Trading Strategy

- FMZ Quant & OKX: How Do Ordinary People Master Quantitative Trading? The Answers Are All Here!

- 数字货币配对交易策略详解

- Detailed Explanation of FMZ Quant API Upgrade: Improving the Strategy Design Experience

- Detailed Explanation of New Features of Strategy Interface Parameters and Interactive Controls

- FMZ 量化& OKX:普通人如何玩转量化交易?答案都在这儿!

- 详解发明者量化交易平台API升级:提升策略设计体验

- 策略界面参数与交互控件新增功能详解

- Quantifying Fundamental Analysis in the Cryptocurrency Market: Let Data Speak for Itself!

- An Essential Tool in the Field of Quantitative Trading - FMZ Quant Data Exploration Module

- 量化交易领域的必备工具--发明者量化数据探索模块

- Mastering Everything - Introduction to FMZ New Version of Trading Terminal (with TRB Arbitrage Source Code)

- 掌握一切——FMZ新版交易终端介绍(附赠TRB套利源码)

- FMZ Quant: An Analysis of Common Requirements Design Examples in the Cryptocurrency Market (II)

- How to Exploit Brainless Selling Bots with a High-Frequency Strategy in 80 Lines of Code

- FMZ量化:加密货币市场常见需求设计实例解析(二)

- 如何用80行代码的高频策略剥削无脑出售的机器人

- FMZ Quant: An Analysis of Common Requirements Design Examples in the Cryptocurrency Market (I)

- FMZ量化:加密货币市场常见需求设计实例解析(一)