মুদ্রা ও ব্যাংকিং ব্যবস্থায় অর্থ ও ঋণ

0

0

2005

2005

মুদ্রা ও ব্যাংকিং ব্যবস্থায় অর্থ ও ঋণ

শাওমি নিজে একদিন শীর্ষস্থানীয় ব্যবসায়ী হওয়ার স্বপ্ন দেখে, একজন যোগ্য ব্যবসায়ীরও একটি নির্দিষ্ট ম্যাক্রো দক্ষতা থাকা উচিত। তারপরে, প্রতি সপ্তাহান্তে, শাওমি আমাদের সাথে ম্যাক্রো ট্রেডিং 101 সিরিজ শিখবে, আশা করি আমরা নির্দিষ্ট কৌশল ছাড়াও কিছু অনুপ্রেরণা আনতে পারি।

- #### ম্যাক্রো ট্রেডার

ম্যাক্রো-ট্রেডাররা হ’ল এমন ব্যবসায়ীরা যারা অর্থনৈতিক বৃদ্ধি, মুদ্রাস্ফীতি, মুদ্রা নীতি এবং আর্থিক নীতির মতো সামগ্রিক দৃষ্টিভঙ্গির ভিত্তিতে বন্ড, ফরেক্স, স্টক সূচক এবং পণ্য ইত্যাদির মতো সম্পদগুলির মধ্যে সুযোগ সন্ধান করে। তারা প্রায়শই অন্য সম্পদের তুলনায় একটি শ্রেণীর সম্পদের উচ্চ / নিম্ন মূল্যায়নের উপর বাজি রাখে, কোনও শ্রেণীর সম্পদের পতনের পরিবর্তে। এটি বিশেষভাবে উল্লেখ করা দরকার যে, আমরা সাধারণত মনে করি না যে ম্যাক্রো-ট্রেডারদের সিকিউরিটি নির্বাচন কৌশলগুলি করা দরকার, যেমন স্টক বিনিয়োগে শেয়ার নির্বাচন কৌশল বা বন্ড বিনিয়োগে ইস্যুকারীর চিঠিপত্র গবেষণা। কারণ ম্যাক্রো-ট্রেডাররা সাধারণত যে কৌশল এবং কৌশলগুলি ব্যবহার করে সেগুলি প্রায়শই সিকিউরিটি নির্বাচন কৌশলগুলির সাথে আন্তঃসংযোগ করে।

ম্যাক্রো ট্রেডাররা সাধারণত কী কী কৌশল ব্যবহার করে? অনেকের মতবিরোধের সাথে, আমি মনে করি যে ম্যাক্রো ট্রেডাররা ম্যাক্রো ইকোনমিক্স নয়, বরং ম্যাক্রো ইকোনমিক্সের পূর্বাভাস দেওয়ার দক্ষতা নয়। ম্যাক্রো ইকোনমিক্স অনেকগুলি অত্যন্ত বিস্তৃত এবং গভীর ক্ষেত্রকে কভার করে, তবে ট্রেডারদের জন্য, আমরা কেবলমাত্র কারা আমার হাতের পয়েন্টটি কিনবে এবং কীভাবে প্রতিপক্ষের অফারগুলি পরিমাপ করতে পারি তা নিয়েই উদ্বিগ্ন। তাই প্রথম পদক্ষেপটি হ’ল অর্থ কীভাবে পুরো আর্থিক ব্যবস্থার মাঝখানে চলে যায় তা বোঝা।

- #### ১. বাণিজ্যিক ব্যাংকের মুদ্রা ঋণ ব্যবস্থার ফ্লো চার্ট

মনে রাখবেন, মুদ্রা ব্যাংকিং ব্যবস্থার সবচেয়ে মৌলিক ধারণা হল ক্রেডিট। ক্রেডিট ব্যবস্থার ব্যতীত লেনদেনের বাজারে, যেমন আবাসিক আবাসন বাজারে, কতগুলি বাড়ি কেবলমাত্র কতগুলি বাড়ি কেনা বেচা করা যায়। ক্রেডিট ব্যবস্থার বাজারে, যেমন মুদ্রা ব্যাংকিং ক্ষেত্রে, ব্যাংকগুলি এমনকি যদি তাদের কাছে এখন খুব কম নগদ থাকে তবে তারা ব্যাংকের আমানতকারী গ্রাহকদের কাছে প্রচুর অর্থ প্রদানের প্রতিশ্রুতি দিতে পারে। যদি তরলতা পরিচালনা ভাল হয় তবে আমানতের পরিমাণ দশগুণ, শতগুণ বা এমনকি হাজারগুণ বেশি হতে পারে। loanণ তৈরি করা সঞ্চয় creditণ সম্প্রসারণের একটি উপায়। যখনই ব্যাংকগুলি সামাজিক গ্রাহকদের loanণ দেয়, তখনই নগদ অর্থ সামাজিক গ্রাহকের অ্যাকাউন্টে স্থানান্তরিত করে, সামাজিক গ্রাহকের সঞ্চয় গঠন করে, যা পরে অর্থ প্রদানের জন্য ব্যবহৃত হয়। এই ব্যবস্থাটি loanণ সঞ্চয় সৃষ্টি করে, ডেবিট এবং ক্রেডিট একই সাথে ঘটে।

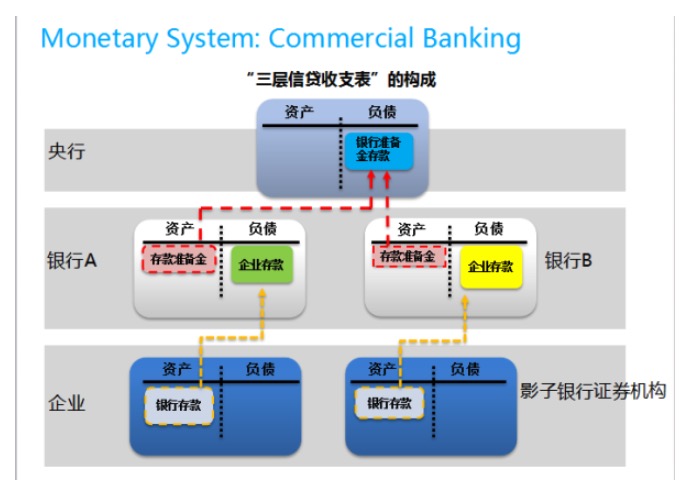

এই চিত্রটি পান্ডাদের প্রিয় চিত্র, যা হুয়াওয়ে ব্যাংকের মিঃ ওয়াং চাওয়ার দ্বারা রচিত, যা কীভাবে ক্রেডিট ব্যালেন্সের ভিত্তিতে ফিয়াট মানি ক্রেডিট প্রবাহের প্রক্রিয়াটি বোঝা যায়। ফিয়াট মানি সিস্টেমে, সমস্ত বেস মুদ্রা কেন্দ্রীয় ব্যাংকের ঋণ। যখন কেন্দ্রীয় ব্যাংক মনে করে যে মুদ্রাস্ফীতি, তরলতা আতঙ্ক, ব্যাংক সংকীর্ণতার ঝুঁকি রয়েছে (বা যে কোনও কারণেই জল ছাড়ার প্রয়োজন), কেন্দ্রীয় ব্যাংকগুলি তাদের ঋণ বাড়ানোর জন্য বেস মুদ্রা তৈরি করতে বেছে নেবে।

বেস মুদ্রার তরলতা, সামগ্রিক ক্রেডিট স্কেল নয়, ব্যাংকের মুদ্রার নমনীয়তার মূল চাবিকাঠি। যেহেতু ব্যাংকগুলি ক্রেডিট ব্যবস্থার মাধ্যমে বেস মুদ্রার জন্য তরলতা তৈরি করার জন্য দায়বদ্ধ, তাই ব্যাংকিং ব্যবস্থার দ্বারা বেস মুদ্রা সংকীর্ণ করা হয়। আমরা উল্লেখ করি যে ব্যবসাগুলি ব্যাংকের দ্বারা তৈরি ক্রেডিট মুদ্রা ক্রেডিট, বেস মুদ্রা নয় ((যদি না কোনও ব্যাংক অ্যাকাউন্ট খোলা না থাকে তবে কেবল বিছানার নীচে নগদ সংগ্রহ করা হয়)) তবে ব্যবসায়ের নিষ্পত্তি, বিশেষত অ্যাকাউন্টগুলি অন্যান্য ব্যাংকের অন্যান্য ব্যবসায়ের সাথে নিষ্পত্তি করা হয়, বেস মুদ্রার মাধ্যমে পরিচালিত হয়। অর্থনৈতিক ক্রিয়াকলাপে হঠাৎ যদি প্রচুর পরিমাণে মুদ্রার চাহিদা থাকে, তবে মুদ্রা সুদের হার স্বাভাবিকভাবেই চলতে শুরু করে, ব্যাংকগুলি যতটা সম্ভব নিষ্পত্তি করতে পারে, বা কেবলমাত্র ব্যবসায়কে বাড়িয়ে তোলে, কারণ ভবিষ্যতে মুদ্রা সুদের হার আরও বেশি হতে পারে

উত্তরটি হ’ল কেবল এটিই নয়, তবে কেন্দ্রীয় ব্যাংকগুলি যেখানে পর্যাপ্ত পরিমাণে খেলতে পারে না সেখানে আরও বেশি খেলতে পারে। উদাহরণস্বরূপ, অফশোর মুদ্রা ব্যবস্থায় আসলে কোনও কেন্দ্রীয় ব্যাংক নেই যা তরলতা এবং মুদ্রার সুদের হার নিয়ন্ত্রণ করার উদ্দেশ্যে তৈরি করা হয়েছে ((এখানে একটি কেন্দ্রীয় ব্যাংক গোপনে রয়েছে), তাই অফশোর সিস্টেমটি অফশোর সিস্টেমের তুলনায় আরও দুর্বল। অফশোর মুদ্রা ব্যবস্থার বেসিক মুদ্রা প্রায়শই অফশোর ব্যাংকগুলিতে স্থানান্তরিত হয়, যার মূল উদ্দেশ্য সুদের সুদের সুদের সুদের সুদের সুদের সুদের সুদের সুদের সুদের সুদের সুদের সুদের সুদের সুদের সুদের সুদের সুদের সুদের সুদের সুদের সুদের সুদের সুদের সুদের সুদের সুদের সুদের সুদের সুদের সুদের সুদের সুদের সুদের সুদের সুদের সুদের সুদের সুদের সুদের সুদের সুদের সুদের সুদের সুদের সুদের সুদের সুদের সুদের সুদের সুদের সুদের সুদের সুদের সুদের সুদের সুদের সুদের সুদের সুদের সুদের সুদের

(অফশোর মুদ্রার অংশটি আরও নীচে নামতে থাকে, ম্যাক্রো 101 ভয় পায় যে এটি ধরে রাখতে পারে না, তাই অফশোর বাজার, বা কেন্দ্রীয় ব্যাংকের নিয়ন্ত্রণের অভাবের মুদ্রা ব্যাংকিং ব্যবস্থার অংশটি প্রথমে এখানে আসে, যাইহোক, এই বিষয়টি প্রায়শই দেখা যায়, পরবর্তী 2a-7 কেসটি আরও দুর্দান্ত) (নিরুৎসাহিত না হয়ে, আবার ফিরে আসুন, এখন অনেক লোক স্বর্ণের বেস সিস্টেমকে মিস করছে, ম্যাক্রো ট্রেডাররা ভাবছেন যে স্বর্ণের বেস সিস্টেমের অধীনে কীভাবে ট্রেড করবেন? টিপঃ লর্ডস অফ ফিনান্স পড়ুন)

মুদ্রা ব্যাংকিং ব্যবস্থায়, ব্যাংকগুলি মৌলিক মুদ্রার তরলতার দায়িত্ব গ্রহণের কারণে, ব্যাংকিং ব্যবস্থার কাঠামো হ’ল ম্যাক্রো ব্যবসায়ীর পর্যবেক্ষণের প্রবাহের মূল বিষয়, বিশেষত যে অংশটি তরলতাকে প্রভাবিত করে ব্যবসায়ের creditণীয় ব্যালান্সের প্রবাহকে প্রভাবিত করে। কয়েকটি পর্যবেক্ষণ পয়েন্ট চেষ্টা করুন নিম্নরূপ। প্রথমত, আমরা রিজার্ভগুলিতে খুব মনোযোগ দিই, কারণ আমানতের রিজার্ভের প্রভাবটি পুরো মুদ্রা ব্যবস্থার তরলতাকে সরাসরি প্রভাবিত করে। এটি উল্লেখ করা দরকার যে, অতিরিক্ত রিজার্ভের পেমেন্টের উপর প্রভাব ফেলতে পারে এমন সমস্ত কারণগুলি আমানতের রিজার্ভের অবস্থার সাথে সমান। এই ক্ষেত্রে উদাহরণস্বরূপ, ২০১৫ সালের আগস্টে কেন্দ্রীয় ব্যাংকগুলি মুদ্রা মুদ্রা মুদ্রা মুদ্রা মুদ্রা মুদ্রা মুদ্রা মুদ্রা মুদ্রা মুদ্রা মুদ্রা মুদ্রা মুদ্রা মুদ্রা মুদ্রা মুদ্রা মুদ্রা মুদ্রা মুদ্রা মুদ্রা মুদ্রা মু

ক্রেডিট তরলতা কর্পোরেট স্তরে প্রবেশের পরে আরও বৈচিত্র্যময় হয়ে ওঠে, ম্যাক্রো ট্রেডার বিশ্লেষণ শেয়ার সূচক এবং পণ্যের মতো সম্পদগুলি প্রায়শই এখান থেকে শুরু করার প্রয়োজন হয়। এটি সবচেয়ে বিভ্রান্তিকর হওয়ার প্রবণতা রয়েছে, যেখানে আমার পরামর্শটি হ’ল মাইক্রো-স্তরের কর্পোরেট স্কেলিংয়ের সিদ্ধান্ত গ্রহণ শুরু করা, কেবলমাত্র ম্যাক্রো-অর্থনীতির পরিসংখ্যানের পরিবর্তনের দিকে নজর দেওয়া উচিত নয়। উদাহরণস্বরূপ, তথাকথিত ফেডারেল QE মুদ্রণ মুদ্রা প্রবাহের সাথে শেয়ার বাজারে উচ্চতর শেয়ার সূচক চালানোর ভ্রান্তি প্রসারিত হয়েছে, তবে যদি আমরা মানি এবং ক্রেডিটের তরলতা বিশ্লেষণের দৃষ্টিকোণকে একত্রিত করি, আমরা বুঝতে পারি যে QE এর প্রকৃত কার্যকারিতা অত্যন্ত কম, ইউনাইটেড রিজার্ভের সম্প্রসারণের বেসিক মুদ্রা দায়ের বেশিরভাগ অংশটি বাণিজ্যিক ব্যাংকের অতিরিক্ত রিজার্ভের উপর দাঁড়িয়ে থাকে, যার ফলে মার্কিন মুদ্রা credit

স্বাভাবিক প্রবৃদ্ধির অর্থনীতিতে, ব্যবসাগুলি সুযোগের ব্যয়ের চেয়ে বেশি বিনিয়োগের রিটার্ন দেখায়, অর্থায়ন বাড়াতে এবং অর্থ পরিচালনার জন্য উত্সাহিত হয়, এবং ব্যবসায়ের ক্যাপেক্স শ্রম ও পণ্যের চাহিদা তৈরি করে, যার ফলে মুদ্রাস্ফীতি বাড়ায়। কত সুন্দর গল্প, দুর্ভাগ্যক্রমে, এখন অস্বাভাবিক অর্থনীতিতে পূর্ণ, স্বাভাবিক অর্থনীতির বিপরীতে এটি অযৌক্তিক বলে মনে হয়। সবচেয়ে বিখ্যাত হ’ল জাপানি স্টাইলের সঞ্চয়পত্রের মন্দা, যেখানে জাপানি ব্যবসাগুলি ক্যাপেক্স বাড়ানোর সাহস করে না, তবে তারা বুলবুল অর্থনীতির সময় থেকে প্রাপ্ত রিটেইনেড এয়ারনেসকে ভর্তি করে ফেলেছে। (বিখ্যাত অলিম্পাস ইভেন্ট, বোর্ড অফ ডিরেক্টর কয়েক দশক ধরে কঠোর পরিশ্রম করে এবং একজন ব্রিটিশ সিইও দ্বারা আঘাতপ্রাপ্ত হয়েছিল, যিনি মারা যাবেন না, তবে নিজের উপর নির্ভর করতে পারেন) একটি অর্থবহ ঘটনা হল যে জাপানের মুনাফার দীর্ঘমেয়াদী বক্রমটি জি 7 এর প্রায় সর্বনিম্ন

দ্বিতীয় উদাহরণ হল QE এর পরে আমেরিকান সংস্থাগুলি। পাঠ্যপুস্তকের অনুসারে, সংস্থাগুলিকে স্বল্প সুদের দ্বারা উত্সাহিত করা উচিত, কিছু ক্যাপেক্স প্রকল্প চালানোর সাহস করা উচিত যা মুদ্রাস্ফীতিকে উত্সাহিত করে (দেখুন বার্নানকে ভিএস সামারস (২০১৫)) । তবে গরু জল পান করে না এবং এটি পান করে না, আরও বেশি বুদ্ধিমান জনগোষ্ঠী?

তৃতীয় উদাহরণটি আরও আকর্ষণীয়। এখনও বিবেচনা করুন যে ব্যবসায়ীরা তাদের মূল ব্যবসায়ের প্রতি আস্থা রাখে না, যদি জল্পনা ব্যয় কম হয়, তবে ব্যবসায়ীরা যদি অর্থের মালিক হন তবে শেয়ারহোল্ডারদের কাছে এটি প্রেরণ করতে রাজি না হন তবে তিনি কী করবেন? সম্ভবত আমরা কিছু জল্পনা বিবেচনা করতে পারি। জল্পনাটি দ্রুত এবং দ্রুতগতিতে চলেছে, তাই স্পষ্টতই ভারী সম্পদ নয়, এই সময়ে আর্থিক সম্পদের একচেটিয়া সুবিধা রয়েছে। এই পরিস্থিতিতে, আর্থিক সম্পদের বিশেষত ব্যবসায়ের সাথে সবচেয়ে পরিচিত পণ্যের ক্ষেত্রে ব্যাপক ওঠানামা দেখা দেয়, এমনকি ম্যাক্রো ট্রেন্ডের চেয়েও বেশি।

(এবং যত বেশি দূরে তত বেশি দূরে। সহজ কথায়, ম্যাক্রো ট্রেডারদের ফ্লো বিশ্লেষণ করতে মাইক্রো স্তরের তথ্যের সংমিশ্রণ প্রয়োজন, কেবলমাত্র ম্যাক্রো ডেটাকে অন্ধভাবে নিখুঁত মৃত খাবার হিসাবে দেখুন। দয়া করে নোট করুন যে বি-এর গবেষণায় প্রায়শই তালিকাভুক্ত সংস্থার ত্রৈমাসিকের ম্যানেজমেন্ট আলোচনা এবং বিশ্লেষণের বিষয়বস্তু উদ্ধৃত করা হয়।)

কারণ এই দিকের উপাদান অনেক, তাই আমি বিস্তারিত বিবরণ না, শুধুমাত্র বিশেষভাবে বলতে. চীনে FICC ক্ষেত্রের PM / ট্রেডার, প্রায়ই এই মুদ্রা ব্যাংকিং ঘটনা ইউরোপ এবং আমেরিকা পরিপক্ক বাজারের চেয়ে গভীরভাবে পর্যবেক্ষণ করা হয়, এই ম্যাক্রো ট্রেডিং শেখার সময় বলা উচিত, অপরিপক্ক বাজার তুলনামূলকভাবে পরিপক্ক বাজার একটি সুবিধা. আমি ডলার এবং রুবেল বাজারে উভয় দীর্ঘ সময়ের জন্য বন্ড PM করেছি. আমার এক অভিজ্ঞতা হল যে ডলার বাজারের স্ব-সংশোধন ক্ষমতা অনেক মুদ্রা ব্যাংক অস্থিরতা দমন করার জন্য খুব শক্তিশালী, তাই ডলার ট্রেডার, বিশেষ করে রাষ্ট্রীয় ঋণ ট্রেডার, এই বেসিক ফ্লো কাঠামোর জন্য বিশেষ যত্ন প্রয়োজন না। এটি একটি ভাল জিনিস নয়, যেমন গাড়ি চালানো, যদি টেসলা চালু হয়, অনেক মূল্যবান অন্তর্দৃষ্টি হারাবে, ড্রাইভিং একটি সফ্টওয়্যার ত্রুটির একটি সিরিজ গঠন। কিন্তু চীনা বন্ড বাজারে বন্ডের কাজ, যেমন একটি বড় গাড়ী চালানো, ট্রাকিং / ট্যাঙ্ক / তেল / এমনকি রাস্তা / বায়

উপরে উল্লিখিত হিসাবে, কেন্দ্রীয় ব্যাংক এবং বাণিজ্যিক ব্যাংকগুলির creditণ সমান্তরাল ম্যাক্রো ট্রেডারের সর্বাধিক গুরুত্বপূর্ণ পর্যবেক্ষণ পয়েন্ট। এই দিকের তথ্যটি আসলে খুব সমৃদ্ধ, কারণ প্রধান কেন্দ্রীয় ব্যাংকগুলি নিয়মিতভাবে কেন্দ্রীয় ব্যাংক এবং বাণিজ্যিক ব্যাংকের পরিসংখ্যান প্রকাশ করে। কেন্দ্রীয় ব্যাংক এবং বাণিজ্যিক ব্যাংকের তথ্য পড়া ম্যাক্রো ট্রেডারের একটি মূল কাজ। আমি আপনাকে পরামর্শ দিচ্ছি যে আপনি প্রধান কেন্দ্রীয় ব্যাংক দ্বারা প্রকাশিত আর্থিক তথ্যটি মনোযোগ সহকারে পড়বেন, কমপক্ষে ফেড এবং পিবিওসি পড়ুন। ফেডের তথ্য, ফেড জে 1 ফ্লো অফ ফান্ডের ডেটা পড়ার পরামর্শ দেওয়া হয়েছে, যা কেন্দ্রীয় ব্যাংক / ব্যাংক / শিল্প পরিচালনার ব্যবস্থায় ডলার মুদ্রা ব্যবস্থার বোঝার ভিত্তি তৈরির পক্ষে বেশি উপকারী। কাঠামো এবং প্রক্রিয়াটি মোটের চেয়ে গুরুত্বপূর্ণ! কাঠামো এবং প্রক্রিয়াটি মোটের চেয়ে গুরুত্বপূর্ণ! কাঠামো এবং প্রক্রিয়াটি মোটের চেয়ে গুরুত্বপূর্ণ! কাঠামো এবং প্রক্রিয়াটি মোটের চেয়ে গুরুত্বপূর্ণ! তিনবার বলা হয়েছে। তাই পম্পাটি সর্বদা একচেক

উপরের বিশ্লেষণে, আমি ইচ্ছাকৃতভাবে M0 / M1 / M2 বিশ্লেষণের মতো traditionalতিহ্যবাহী মুদ্রা ব্যাংক বিশ্লেষণ পদ্ধতিগুলিকে এড়িয়ে চলেছি। এটি এক দিক থেকে কারণ এই বিষয়গুলি যথেষ্ট সমৃদ্ধ, পাঠকরা নিজেরাই অনুসন্ধান করতে পারেন, আমার প্রয়োজন নেই যে আমি এইরকম প্রশিক্ষণপ্রাপ্ত প্রশিক্ষণপ্রাপ্ত নই ((আসলে গভীর বিশ্লেষণের পরিমাণ কম, অতিরিক্ত পরিমাণে প্রচুর পরিমাণে, ফ্লো চার্ট তুলনা করলে দেখা যায় যে বাজারে অনেকগুলি উপাদান মুদ্রা ব্যাংকিং ধারণাকে পুরোপুরি বিভ্রান্ত করে) । অন্যদিকে, ম্যাক্রো ট্রেডারকে আরও সঠিক চিত্র আঁকতে মডেল বা ডেটা পরিবর্তন করার ক্ষমতা থাকতে হবে।

- #### ২. শ্যাডো ব্যাংকের মুদ্রা ঋণ ব্যবস্থার ফ্লো চার্ট

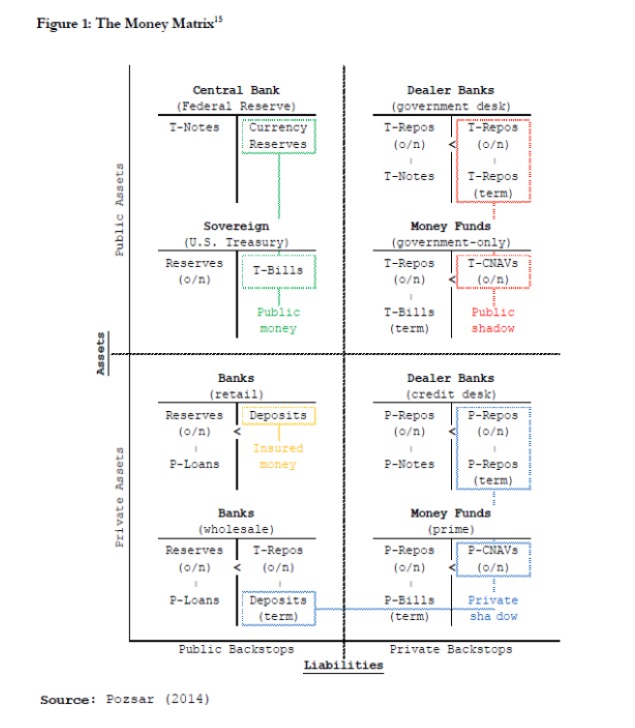

উপরের কথাটি প্রচলিত বাণিজ্যিক ব্যাংক ক্রেডিট প্রবাহের কথা বলেছে, আধুনিক আর্থিক ব্যবস্থায়, সিকিউরিটি সিস্টেম বা ছায়া ব্যাংক ক্রেডিট সিস্টেমের সমান গুরুত্বপূর্ণ ভূমিকা রয়েছে। এর বৈশিষ্ট্য হল যে সিকিউরিটিজ ক্রেডিট তৈরির একটি অংশ বহন করে। এই দিকের সবচেয়ে বিস্তারিত নিবন্ধটি পোজার (২০১৪) । এটি খুব ব্যাপক তাই এটি আর উল্লেখ করা হবে না, কেবল একটি চিত্র উদ্ধৃত করে কয়েকটি মূল বিষয় উল্লেখ করা হবে।

একটি মূল বিষয় হল, ছায়া ব্যাংক ক্রেডিট সিস্টেমে, কেন্দ্রীয় ব্যাংকের অ্যাকাউন্টে নগদ ছাড়াও, রাষ্ট্রীয় ঋণও বেস মুদ্রার ভূমিকা পালন করতে পারে। এটি কারণ যে সমস্ত আধুনিক মুদ্রা ব্যাংকিং সিস্টেমে, রাষ্ট্রীয় ঋণ নগদ সমতুল্য ঝুঁকি মূলধন ভোগ করে, এবং, প্রধান মুদ্রা ব্যাংকিং সিস্টেমে, রাষ্ট্রীয় ঋণ লেনদেন এবং পুনর্নির্মাণের তরলতা এবং নিষ্পত্তি দক্ষতা অত্যন্ত উচ্চ, তাই রাষ্ট্রীয় ঋণ একইভাবে বেস মুদ্রা হিসাবে কাজ করতে পারে, যা ক্রেডিট ডেরাইভেটিভের একটি অংশ বহন করে। এর ফলে তাত্ক্ষণিকভাবে একটি অনুমান হয় যে মূল্য নিয়ন্ত্রণ এবং ঋণ নিষ্পত্তি দক্ষতার সাথে একটি মুদ্রা ব্যবস্থা, সুদের হার নীতিটি রাতারাতি রাষ্ট্রীয় ঋণ পুনর্নির্মাণের সুদের হারের সমান। রাষ্ট্রীয় ঋণ পুনর্নির্মাণের সুদের হার এমনকি নীতি সুদের চেয়েও গুরুত্বপূর্ণ, কারণ সুদের হার কেবলমাত্র কেন্দ্রীয় ব্যাংক এবং ছোট ব্যবসায়িক ব্যাংকের অংশে কার্যকরিত হয়, তবে একটি নির্দিষ্ট

দ্বিতীয়ত, ছায়া ব্যাংক, বা নন-ব্যাংকিং আর্থিক প্রতিষ্ঠান, যার লেনদেনের সমাপ্তির জন্যও বাস্তব মুদ্রার প্রয়োজন হয়, এবং ছায়া ব্যাংকগুলি ক্রেডিট উত্পন্ন করতে পারে, তবে প্রায়শই সরাসরি কেন্দ্রীয় ব্যাংক থেকে ক্রেডিট পেতে পারে না (অত্যন্ত বিরল ব্যতিক্রম), তাই তাদের ভূমিকা বাণিজ্যিক ব্যাংকের মুদ্রা প্রবাহের চিত্রের উপরে বর্ণিত হিসাবে বিবেচনা করা যেতে পারে।

তৃতীয়ত, ছায়া ব্যাংকগুলি মুদ্রা ক্রেডিট ব্যবস্থায় অংশগ্রহণ করে, তবে ছায়া ব্যাংক ব্যবস্থার পরিসংখ্যান এবং পরিচালনার প্রক্রিয়াগুলি বাণিজ্যিক ব্যাংকের পরিসংখ্যানের চেয়ে অনেক কম পরিপক্ক। অনেক সময় ছায়া ব্যাংকের পরিসংখ্যান নিজেই একটি সম্ভাব্য বাধা এবং এমনকি মুদ্রা নীতিকে বিভ্রান্ত করতে পারে।

এই ধারণাগুলি খুব ক্লান্তিকর। আরও ক্লান্তিকর এবং শিখতে হবে! কারণ এই সিস্টেমটিকে উপেক্ষা করা ফ্লো চার্টের একটি গুরুতর অভাবের কারণ হতে পারে। এখন যখন আমরা জুন ২০১৩ এর অর্থের অভাবের হিসাব করি, তখন জনসাধারণের মুখ থেকে বলা হয় যে কেন্দ্রীয় ব্যাংকটি মুদ্রা নীতি কঠোর করেছে এবং তরলতা বিপর্যয় সৃষ্টি করেছে। তবে যদি আমরা ২০১৩ সালের দ্বিতীয় প্রান্তিকে আর্থিক তথ্য অধ্যয়ন করি এবং মুদ্রা নীতি রিপোর্ট এবং অন্যান্য গুরুত্বপূর্ণ কেন্দ্রীয় ব্যাংকের নথিগুলি পড়ি, তবে আমরা দেখতে পাব যে সেই সময় ক্রেডিট এবং তরলতা এখনও উল্লেখযোগ্যভাবে বৃদ্ধি পেয়েছে, কেবলমাত্র বৃদ্ধির গতি কিছুটা হ্রাস পেয়েছে। যদি আমরা সেই সময়ে ছায়া ব্যাংকের চিত্রটি পুনরুদ্ধার করি তবে আমার অনুভূতিটি হ’লঃ কেন্দ্রীয় ব্যাংকের মুদ্রা নীতির দিকনির্দেশ পরিবর্তন হয়নি ((২০০ মিলিয়ন কেন্দ্রীয় টিকিট যা ব্যাপকভাবে আক্রমণ করা হয়েছিল তা আরও একটি মনস্তাত্ত্বিক প্রভাব ছিল), কেবলমাত্র ছায়া ব্যাংকের ব্যবস্থার জন্য গুরুতর কার্যকলাপের

পরিপক্ক বাজারে, ছায়া ব্যাংকিং ব্যবস্থার স্বাধীনতা বেশি, আরও শক্তিশালী, এবং তাই আরও বেশি কার্যকারিতা রয়েছে, তাই ম্যাক্রো ট্রেডারদের আরও গুরুত্ব সহকারে পর্যবেক্ষণ করা দরকার। ২০০৯ সালে ফেডারেল রিজার্ভ যখন ব্যাপকভাবে QE চালু করেছিল, তখন অনেক অংশগ্রহণকারী অভূতপূর্ব মারাত্মক মুদ্রাস্ফীতির আগমনের বিষয়ে বিলাপ করেছিল এবং স্বর্ণ ১৯০০ এর উচ্চতায় পৌঁছেছিল। তবে আজ, 6 বছর পরে, মার্কিন যুক্তরাষ্ট্রের মুদ্রাস্ফীতির ইতিহাস কেবল ২% এর দিকে সংগ্রাম করছে। এই কারণগুলি বিভিন্ন, তবে একটি ম্যাক্রো ট্রেডারের দৃষ্টিকোণ থেকে, যদি বাণিজ্যিক ব্যাংকিং সিস্টেম এবং মুদ্রা ব্যাংকিং সিস্টেমের দক্ষতা উপেক্ষা করা হয়, তবে কেবলমাত্র মৌলিক মুদ্রা মুদ্রাস্ফীতির কথা বলা হয়, তবে অবশ্যই সমস্যা রয়েছে। আমরা অবশ্যই বাণিজ্যিক ব্যাংকিং সিস্টেমটি নগদ ভরা দেখতে পাই, তবে ব্যবসায়ীরা তাদের অর্থের পরিমাণ বাড়ায় না, বরং শেয়ার কেনার পরিবর্তে তাদের অর্থ ফেরত পছন্দ করে।

বাণিজ্যিক ব্যাংকিং সিস্টেম বা ছায়া ব্যাংকিং সিস্টেম উভয় ক্ষেত্রেই, তরলতা হ’ল ম্যাক্রো ট্রেডারদের সবচেয়ে সংবেদনশীল পয়েন্ট। অর্থ ব্যবস্থার সংকোচনটি তরলতা হ্রাসের আকারে প্রতিফলিত হয়, তবে বাণিজ্যিক ব্যাংকে, এটি এমন একটি প্রক্রিয়া যেখানে ব্যাংকগুলি মূল্যবান রিজার্ভ পেমেন্টগুলি সংরক্ষণ করে, ঋণ দিয়ে আমানত তৈরির পরিবর্তে, শ্যাডো ব্যাংকে, ডিলাররা তরলতা বজায় রাখার জন্য খুব ভাল রাষ্ট্রীয় ঋণগুলি সংরক্ষণ করে, এমনকি তাদের কাছে থাকা মূল্যবান তরলতা হ্রাস করতে পারে এমন সংস্থাগুলির ঋণ গ্রহণ করতে অস্বীকার করে। এই প্রক্রিয়াটি ঝুঁকিপূর্ণ সম্পদ বিক্রি করার সহজ নয়, বিক্রয়টি ফলাফল নয়, এবং ঝুঁকির ক্ষতিপূরণে যুক্তিসঙ্গত স্তরে নেমে যাওয়ার পরে বন্ধ হয়ে যাবে। আবারও জোর দেওয়া হয়েছে যে, ডেবিট এবং ক্রেডিট হ্রাসের সাথে সাথে সংকোচন এবং সম্প্রসারণের ভুল, কেবলমাত্র ডেবিট বা ক্রেডিট পরিস্থিতিতে মনোযোগ দেওয়া অসম্ভব। তবে ক্রেডিট এবং ক্রেডি

ইওরোপীয় বা মার্কিন যুক্তরাষ্ট্রের মতো প্রাপ্তবয়স্ক বাজারগুলিতে, ফ্লাইট টু কোয়ালিটির প্রতিক্রিয়াগুলি ট্রেডারদের দ্বারা ঝুঁকি অন / ঝুঁকি বন্ধ হিসাবে সংক্ষিপ্ত করা হয়, তারপরে তহবিলের প্রবাহ এবং সম্পদ মূল্য প্রতিক্রিয়াগুলি ঝুঁকি ক্ষুধার পরিবর্তনের সাথে ব্যাখ্যা করা হয়। এই পদ্ধতির সুবিধাটি বিশ্লেষণ প্রক্রিয়াটিকে ব্যাপকভাবে সরল করে তোলে, তবে বাজার কাঠামোর গভীর বিশ্লেষণকে এড়িয়ে যায়। আমরা আগেই উল্লেখ করেছি যে, যদি বাজার প্রক্রিয়াটি খুব সহজ হয় তবে একটি কালো বাক্স তৈরি হতে পারে, যার ফলে ব্যবসায়ীরা বাজার কাঠামোর মূলধারার অনুভূতি হারাতে পারে, যা শেষ পর্যন্ত প্রভাবিত হতে পারে।

লেহম্যান ইভেন্টের মতো ধাক্কা থাকলেও, আধুনিক মুদ্রা ব্যাংকিং ব্যবস্থায় তরলতার ঝুঁকির প্রভাব ক্রমবর্ধমান এবং এমনকি traditionalতিহ্যবাহী ক্রেডিট ঝুঁকির চেয়েও বেশি, এমনকি লেহম্যান ইভেন্টেও ((আমি কি আপনাকে বলব যে লেহম্যান বন্ডের চূড়ান্ত পুনরুদ্ধারের হার কত?)) । এই দিকটি হ’ল বাণিজ্যিক ব্যাংকিং ব্যবস্থার দ্বারা নিয়ন্ত্রিত ক্রমবর্ধমান কঠোরতা, তদারকি, মূলধন কেন্দ্রীকরণ এবং ক্রমাগত দেউলিয়াতা ইত্যাদি ব্যবস্থাগুলি ক্রেডিট ঝুঁকি সিস্টেমের উপর প্রভাবকে ব্যাপকভাবে হ্রাস করেছে। অন্যদিকে, সরকার এবং কেন্দ্রীয় ব্যাংকগুলির মধ্যে সিস্টেমগত ঝুঁকির উপর ক্রেডিট ঝুঁকির ক্রমবর্ধমান ঝুঁকিগুলি ক্রমবর্ধমান অংশগ্রহণকারীদের বিশ্বাস করে যে ক্রেডিট ঝুঁকি যখন সিস্টেমগত ঝুঁকিতে পরিণত হয় তখন কেন্দ্রীয় ব্যাংকের হাত থেকে রক্ষা করা উচিত। এমনকি বর্তমান ক্যাপিটাল চার্জডারের মতে ক্রেডিট ইভেন্টের সম্ভাব্য

আবারও বলছি, ট্রেডাররা মুদ্রা ক্রেডিট ব্যবস্থার পরিবর্তনের প্রতি আরও সংবেদনশীল হওয়া উচিত। মাছের রক্তের গন্ধের চেয়েও বেশি সংবেদনশীল। মুদ্রা ক্রেডিট কাঠামোর প্রতিটি পরিবর্তন মানে যে একটি তহবিলকে নতুন পথের সন্ধান করতে হবে। যদি মুদ্রা ক্রেডিট পরিবর্তনের সংক্রমণ পথটি সনাক্ত করতে সক্ষম হয় এবং বাজারের আগে ফ্রন্ট রান এই তহবিলকে ছিনিয়ে নিতে পারে, তবে এটি অর্থ গ্রহণের অর্থ। বিপরীতভাবে, যদি নতুন মুদ্রা ক্রেডিট সিস্টেমটি পরিবর্তনের জন্য বাধ্য করা হয় তবে এটি খুব দেরী হয় তবে এটি অর্থ হ’ল ম্যাক্রো ট্রেডিংয়ের জন্য একটি বড় রক্তের প্রতি শ্রদ্ধা। এটাই আসল ম্যাক্রো ট্রেডিং।

Moneycode থেকে পুনর্নির্দেশিত