সার্ফার কৌশল

ওভারভিউ

প্যাভেলার কৌশলটি একটি সমন্বিত কৌশল যা বিভিন্ন প্রবণতা অনুসরণ করার কৌশলগুলির সংমিশ্রণ দ্বারা আরও নির্ভরযোগ্য ট্রেডিং সংকেত অর্জন করে। এটি 123 বিপরীত কৌশল এবং ইসিও কৌশলকে একত্রিত করে, যা প্রবণতা নিশ্চিত হওয়ার পরে আরও সঠিক ট্রেডিং সংকেত তৈরি করার জন্য। এই কৌশলটি প্যাভেলার প্যাভেলারের নাম থেকে নেওয়া হয়েছে, যা বাজারের ওঠানামাকে প্যাভেল করার চেষ্টা করে এবং বড় হাতের বাইরে অতিরিক্ত লাভ অর্জন করে।

কৌশল নীতি

ট্রাভেলার কৌশল দুটি ভিন্ন ধরণের কৌশলকে একত্রিত করেঃ বিপরীতমুখী কৌশল এবং প্রবণতা অনুসরণকারী কৌশল।

প্রথমত, 123 বিপরীতমুখী কৌশলটি একটি বিপরীতমুখী কৌশল। এটি কে-লাইন তথ্য ব্যবহার করে মূল্যের বিপরীতমুখী সংকেত রয়েছে কিনা তা নির্ধারণ করে। যখন গতকাল বন্ধের দাম আগের দিনের চেয়ে বেশি এবং আজকের বন্ধের দাম গতকালের চেয়ে কম এবং 9 তারিখে ধীর কে 50 এর চেয়ে কম ছিল, তখন একটি কেনার সংকেত দেওয়া হয়েছিল। যখন গতকাল বন্ধের দাম আগের দিনের চেয়ে কম ছিল এবং আজকের বন্ধের দাম গতকালের চেয়ে বেশি ছিল এবং 9 তারিখে ফাস্ট কে 50 এর চেয়ে বেশি ছিল, তখন একটি বিক্রয় সংকেত দেওয়া হয়েছিল।

দ্বিতীয়ত, ইসিও কৌশলটি প্রবণতা অনুসরণকারী কৌশল। এটি প্রবণতার দিকনির্দেশের জন্য গতিশীলতা গণনা করার জন্য দামের কে লাইনের প্রকৃত আকার এবং দিক ব্যবহার করে। ইসিও সূচকটি 0 এর উপরে উঠা এবং 0 এর নীচে নেমে যাওয়ার প্রবণতা নির্দেশ করে।

ট্রাভেলার কৌশলটি দুটি কৌশল সংকেতকে একত্রিত করে। কেবলমাত্র যখন উভয় কৌশলই সমান্তরাল সংকেত প্রেরণ করে, যেমন ইসিও একটি উত্থান প্রবণতা দেখায় এবং 123 বিপরীত কৌশলটি একটি ক্রয় সংকেতও প্রেরণ করে, তখনই পজিশন তৈরি করা হয়। এটি একক কৌশলটির ভুল সিদ্ধান্তের কারণে লেনদেনের ক্ষতি এড়াতে পারে।

সামর্থ্য বিশ্লেষণ

একক কৌশলগুলির তুলনায়, ভ্রমনকারী কৌশলগুলির নিম্নলিখিত সুবিধাগুলি রয়েছেঃ

ইকো ট্রেডিং সিগন্যালকে আরও নির্ভরযোগ্য করে তোলে, কারণ এটি বিপরীতমুখী এবং প্রবণতা কৌশলকে একত্রিত করে। ইকো নিশ্চিত করে যে ট্রেডিং সিগন্যালটি কেবলমাত্র প্রবণতার পরিবর্তনের আগে বিপরীত হয় এবং প্রবণতার মাঝামাঝি সময়ে বিপরীতমুখী সংকেতগুলি এড়ানো যায়।

123 বিপরীতমুখী কৌশলটি ওভার-বয় ওভার-সেল অঞ্চল নির্ধারণের জন্য স্টোক্যাস্টিক সূচক ব্যবহার করে এবং ইসিও কৌশলটি দামের গতিশীলতার দিক নির্ধারণ করে। উভয়ই একে অপরের পরিপূরক এবং ভুল সিদ্ধান্তের সম্ভাবনা হ্রাস করতে পারে।

ডাবল ফিল্টারিং ব্যবস্থাটি নিশ্চিত করে যে আপনি কেবল তখনই পজিশন খুলবেন যখন উভয় কৌশলই একই দিকনির্দেশনা হিসাবে বিবেচিত হবে, যা ব্যবসায়ের ঝুঁকি হ্রাস করতে পারে।

নমনীয় প্যারামিটার সেট করার জন্য যথেষ্ট জায়গা রয়েছে, যা বিভিন্ন বাজারের জন্য প্যারামিটারগুলি সামঞ্জস্য করতে পারে, যা আরও বিস্তৃত বাজারের পরিবেশের সাথে খাপ খায়।

এই ফ্রেমওয়ার্কের মাধ্যমে ট্রেডিংয়ের সুযোগগুলোকে কাজে লাগানো যায়।

ঝুঁকি বিশ্লেষণ

যদিও ট্রাভেলার কৌশলটি একাধিক কৌশল ব্যবহার করে একক কৌশলটির ঝুঁকি হ্রাস করে, তবে ট্রেডিংয়ে নিম্নলিখিত ঝুঁকি রয়েছেঃ

123 বিপরীতমুখী কৌশলগুলি ধারাবাহিক বিপরীতমুখী সংকেত তৈরি করতে পারে যা ক্ষতির বৃদ্ধি ঘটায়।

ECO কৌশলটি কম পরিমাণে শক্তির সাথে কম কার্যকর হয় এবং কম পরিমাণে পরিবেশে ব্যবহার করা এড়ানো উচিত।

ডাবল কৌশল ফিল্টারিং সিগন্যালের সময়, কৌশল পৃথকভাবে প্রেরিত কিছু লাভের সংকেত মিস হতে পারে।

ভুল প্যারামিটার সেট করা হলে কৌশলটি ভুল সংকেত দিতে পারে। প্যারামিটারগুলিকে বিভিন্ন বাজারের সাথে সামঞ্জস্য করার জন্য কৌশলটি সামঞ্জস্য করতে হবে।

এই কৌশলটি কিছু বিশেষ বাজার পরিস্থিতির সাথে সামঞ্জস্যপূর্ণ নাও হতে পারে, যেমন একটি বড় ব্ল্যাক সোয়ান ইভেন্ট।

অপ্টিমাইজেশান দিক

এদিকে, এই কৌশলটি আরও উন্নত করার সুযোগ রয়েছেঃ

স্টপ লস স্ট্র্যাটেজি বিবেচনা করা যেতে পারে, যা স্বয়ংক্রিয়ভাবে ক্ষতি বন্ধ করে দেয় যখন ক্ষতি স্টপ পয়েন্টে পৌঁছে যায়।

বিভিন্ন গড়রেখার পরামিতি পরীক্ষা করে আরও স্থিতিশীল প্যারামিটার সমন্বয় খুঁজে বের করা যায়।

মেশিন লার্নিং-ভিত্তিক প্যারামিটারগুলিকে অনুকূলিতকরণের চেষ্টা করা যেতে পারে, যাতে কৌশল প্যারামিটারগুলি গতিশীলভাবে সামঞ্জস্য করা যায়।

এই সংকেতের সঠিকতা বাড়ানোর জন্য আরও কিছু Auxiliary Strategies যুক্ত করা যেতে পারে।

বিভিন্ন বাজারের পরিবেশে স্থায়িত্ব পরীক্ষা করা যায়, প্যারামিটারগুলিকে আরও বিস্তৃত বাজারের সাথে খাপ খাইয়ে নেওয়া যায়।

স্বয়ংক্রিয় সম্পাদন এবং প্রতিক্রিয়া সিস্টেমগুলি আরও কঠোর কৌশলগত অপ্টিমাইজেশনের জন্য বিকাশ করা যেতে পারে।

সারসংক্ষেপ

সংক্ষেপে বলা যায় যে, ট্রেডার কৌশলটি বিপরীতমুখী কৌশল এবং প্রবণতা অনুসরণ কৌশলকে একত্রিত করে ডাবল কনফার্মিং ট্রেডিং সিগন্যালের মাধ্যমে প্রবণতা পরিবর্তনের সাথে সাথে সংকেতের নির্ভুলতা বাড়িয়ে তোলে। যদিও কিছু ঝুঁকি এখনও রয়েছে, তবে ক্রমাগত অপ্টিমাইজেশনের মাধ্যমে এটি আরও বিস্তৃত বাজারের পরিবেশে অভিযোজিত হতে পারে। এই কৌশলটি দৃ strong় নমনীয়তা এবং ঝুঁকি নিয়ন্ত্রণযোগ্য বৈশিষ্ট্য রয়েছে, যা দীর্ঘমেয়াদী স্থিতিশীল উপার্জনের জন্য বিনিয়োগকারীদের জন্য উপযুক্ত।

/*backtest

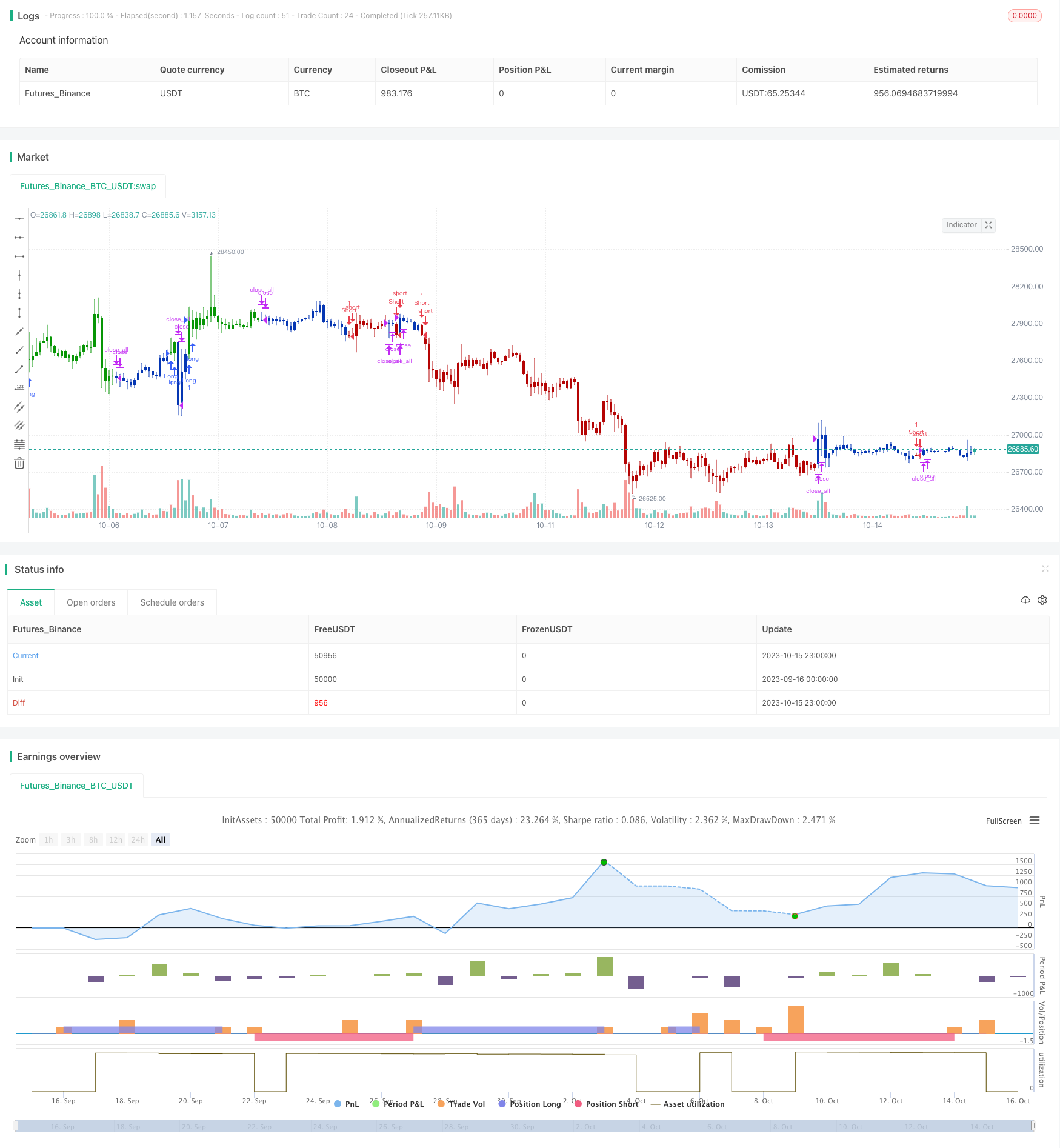

start: 2023-09-16 00:00:00

end: 2023-10-16 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 16/04/2020

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// We call this one the ECO for short, but it will be listed on the indicator list

// at W. Blau’s Ergodic Candlestick Oscillator. The ECO is a momentum indicator.

// It is based on candlestick bars, and takes into account the size and direction

// of the candlestick "body". We have found it to be a very good momentum indicator,

// and especially smooth, because it is unaffected by gaps in price, unlike many other

// momentum indicators.

// We like to use this indicator as an additional trend confirmation tool, or as an

// alternate trend definition tool, in place of a weekly indicator. The simplest way

// of using the indicator is simply to define the trend based on which side of the "0"

// line the indicator is located on. If the indicator is above "0", then the trend is up.

// If the indicator is below "0" then the trend is down. You can add an additional

// qualifier by noting the "slope" of the indicator, and the crossing points of the slow

// and fast lines. Some like to use the slope alone to define trend direction. If the

// lines are sloping upward, the trend is up. Alternately, if the lines are sloping

// downward, the trend is down. In this view, the point where the lines "cross" is the

// point where the trend changes.

// When the ECO is below the "0" line, the trend is down, and we are qualified only to

// sell on new short signals from the Hi-Lo Activator. In other words, when the ECO is

// above 0, we are not allowed to take short signals, and when the ECO is below 0, we

// are not allowed to take long signals.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

ECO(r,s) =>

pos = 0

xCO = close - open

xHL = high - low

xEMA = ema(ema(xCO, r), s)

xvEMA = ema(ema(xHL, r), s)

nRes = 100 * (xEMA / xvEMA)

pos := iff(nRes > 0, 1,

iff(nRes <= 0, -1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal & ECO Strategy", shorttitle="Combo", overlay = true)

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

r = input(32, minval=1)

s = input(12, minval=1)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posECO = ECO(r,s)

pos = iff(posReversal123 == 1 and posECO == 1 , 1,

iff(posReversal123 == -1 and posECO == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )