মোমেন্টাম ব্রেকআউট কৌশল

ওভারভিউ

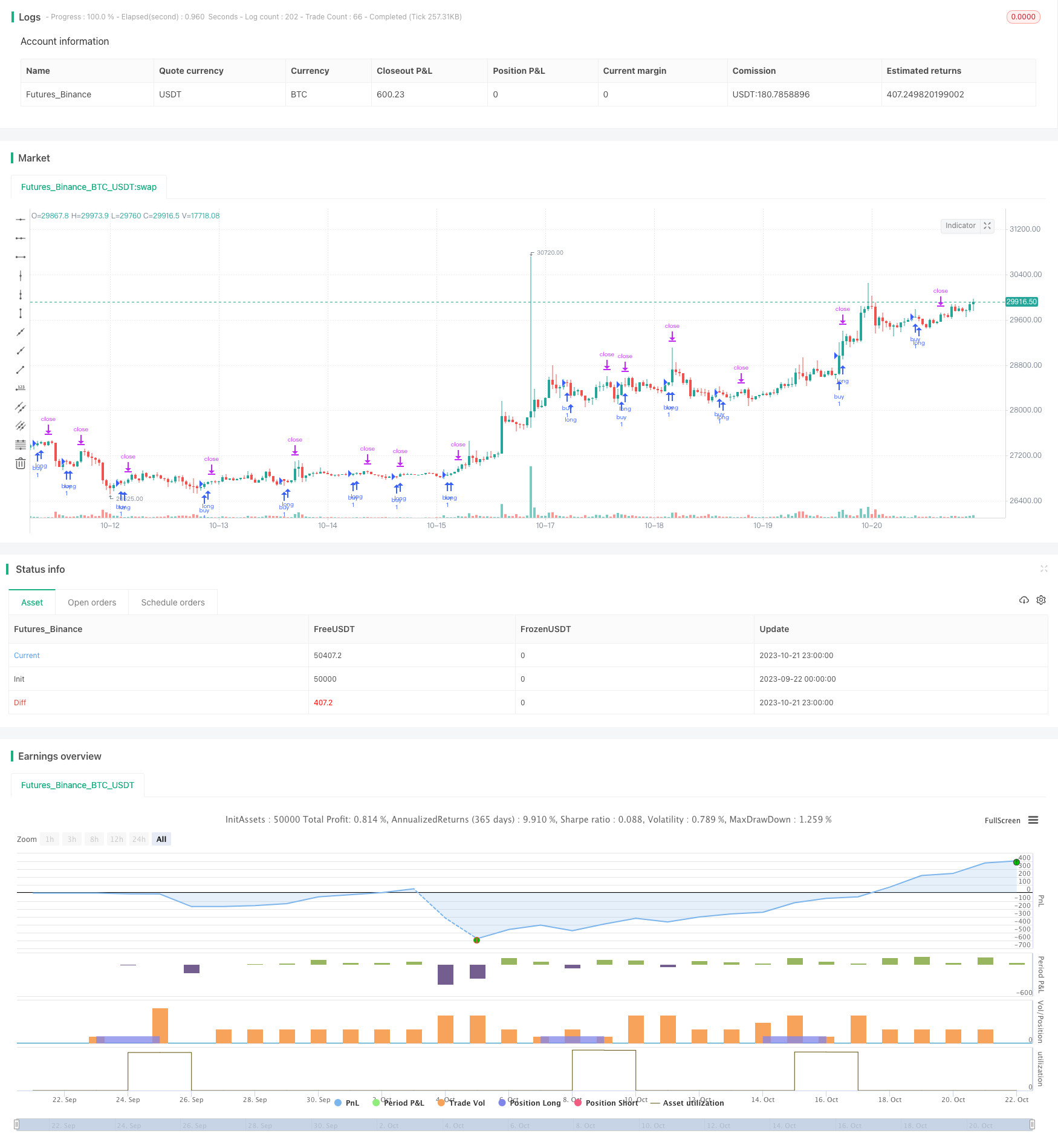

এই কৌশলটি একটি গতিশীল বিরতি ট্রেডিং কৌশল যা এলোমেলোভাবে ঘূর্ণায়মান সূচক K লাইন এবং D লাইন উপর ভিত্তি করে তৈরি করা হয়েছে। এটি K লাইনকে ওভারসোল্ড অঞ্চল থেকে ওভারবয় অঞ্চলে ফিরে আসার জন্য একটি ক্রয় সংকেত হিসাবে ব্যবহার করে যাতে স্টপ লস ট্র্যাক করা যায়।

কৌশল নীতি

এই কৌশলটি নিম্নলিখিত অংশগুলি নিয়ে গঠিতঃ

- সূচক সেটিং

আরএসআই সূচকের ১৪-চক্রের মসৃণ স্টোকস সূচকের কে লাইন এবং ডি লাইন ব্যবহার করে, যথাক্রমে 3 চক্রের এসএমএ মসৃণকরণ করুন।

- সংকেত উৎপত্তি

যখন কে লাইনে 20 কে কেনার সংকেত হিসাবে পরিধান করা হয়, তখন কেনা-খোলা পজিশন করা হয়।

- ক্ষতি বন্ধ করার উপায়

ট্র্যাকিং স্টপ পদ্ধতি ব্যবহার করে, স্থির ট্র্যাকিং স্টপ দূরত্ব সেট করুন। একই সাথে রিটার্নিং পিরিয়ডের 20 টি চক্রের মধ্যে সর্বনিম্ন পয়েন্টটি স্টপ পয়েন্ট হিসাবে সেট করুন।

- অবস্থান গণনা

প্রতিস্থাপন সময়কালের মধ্যে 20 টি চক্রের সর্বনিম্ন পয়েন্ট এবং বর্তমান ক্লোজ-আপ মূল্যের মধ্যে পয়েন্টের দূরত্ব গণনা করুন। তারপরে প্রতি পয়েন্টের মান অনুমোদিত ডলার স্টপ পরিমাণ এবং পয়েন্টের দূরত্বের ভিত্তিতে গণনা করুন। অবশেষে পয়েন্টের মানের ভিত্তিতে নির্দিষ্ট অবস্থানের আকার গণনা করুন।

এইভাবে, এই কৌশলটি ওভার-বই অঞ্চলের বিপরীতের গতিশীলতাকে প্রবেশের সংকেত হিসাবে ব্যবহার করে, সুনির্দিষ্টভাবে গণনা করা পজিশন ম্যানেজমেন্ট এবং স্টপ লস ট্র্যাকিং ব্যবহার করে, গতিশীল বিপরীত ট্রেডিং অর্জন করে এবং কার্যকরভাবে ঝুঁকি নিয়ন্ত্রণ করে।

কৌশলগত সুবিধা

এই কৌশলটির কিছু সুবিধা রয়েছেঃ

প্রবেশের সংকেত স্পষ্ট, ওভারসেল এলাকা ভেঙে, শক্তিশালী গতিশীলতা।

ট্র্যাকিং স্টপ ব্যবহার করে, আপনি ট্রেডিংয়ের গতি অনুযায়ী নমনীয়ভাবে স্টপ করতে পারেন।

সঠিকভাবে গণনা করা পজিশনে প্রবেশের ফলে, একক ক্ষতি কার্যকরভাবে নিয়ন্ত্রণ করা হয়।

রিটার্নিং চক্রের মধ্যে স্টপ লস গণনা করুন, সঠিক স্টপ লস অর্জন করুন।

পজিশনের হিসাব সহজ, সুস্পষ্ট এবং সহজেই পরিচালনা করা যায়।

এই কৌশলটি সহজ, সুস্পষ্ট এবং সহজেই বোঝা যায়।

কোডের কাঠামো পরিষ্কার, সহজেই পড়া এবং পুনর্ব্যবহারযোগ্য।

কৌশলগত ঝুঁকি

এই কৌশলটির কিছু ঝুঁকিও রয়েছেঃ

শেয়ারের নিজস্ব ওঠানামার ঝুঁকি রয়েছে। তীব্র পরিস্থিতিতে স্টপ লস বেশি হতে পারে।

এই ধরনের ব্যবসায়ের ঝুঁকি অনেক বেশি।

তিনি বলেন, “এটা আমাদের জন্য খুবই কঠিন।

ব্যাকগ্রাউন্ড কার্যকরভাবে ফিল্টার করা যায় না। উদাহরণস্বরূপ, স্টপ ড্যামেজ ঘন ঘন ট্রিগার করা যেতে পারে।

নিম্নলিখিত উপায়ে ঝুঁকি ব্যবস্থাপনা অপ্টিমাইজ করা যায়ঃ

প্যারামিটার অপ্টিমাইজ করুন, প্রবেশের শর্তগুলি সামঞ্জস্য করুন এবং খুব ঘন ঘন লেনদেন এড়ান।

একতরফা ঝুঁকি হ্রাস করার জন্য, সময়সীমা বিচ্ছিন্ন এবং ব্যাচ নির্মাণ পদ্ধতি অবলম্বন করুন।

বড় আকারের ট্রেডিং ব্যাকগ্রাউন্ডের উপর বিচার করা এবং খারাপ ট্রেডিং এড়ানো।

অপ্টিমাইজ করুন আপনার স্টপ লস কৌশল, যাতে আপনার স্টপ লস খুব সংবেদনশীল না হয়।

কৌশল অপ্টিমাইজেশন

এই কৌশলটি নিম্নলিখিত দিকগুলি থেকে অপ্টিমাইজ করা যেতে পারেঃ

অপ্টিমাইজ করা স্টপ কৌশল, আপনি গতিশীল ট্র্যাকিং স্টপ, ব্যাচ স্টপ, মুভিং স্টপ ইত্যাদি বিবেচনা করতে পারেন, যাতে স্টপ আরও মসৃণ হয়।

ট্রেডিংয়ের ঝড়ের প্রবণতা এড়াতে বড় আকারের প্রবণতার বিচার বৃদ্ধি করুন। প্রবণতাটি গড় লাইন, চ্যানেল ব্রেকিং এবং অন্যান্য পদ্ধতির সাথে একত্রিত করা যেতে পারে।

বিপরীতমুখী অবস্থানের সাথে দ্বি-দিকের পজিশন রাখা বিবেচনা করা যেতে পারে, যা বিপরীতমুখী অবস্থার সুবিধা নিতে পারে।

মেশিন লার্নিং এবং অন্যান্য পদ্ধতির মাধ্যমে প্যারামিটারগুলি স্বয়ংক্রিয়ভাবে অপ্টিমাইজ করা যায়, যাতে প্যারামিটারগুলি বিভিন্ন পর্যায়ে পরিস্থিতির সাথে আরও ভালভাবে মানিয়ে নিতে পারে।

পজিশন ম্যানেজমেন্টের কৌশলকে অপ্টিমাইজ করুন, ফিক্সড অনুপাত, ফিক্সড তহবিল ইত্যাদির মতো অন্যান্য পদ্ধতি বিবেচনা করতে পারেন, যাতে তহবিলের ব্যবহার আরও যুক্তিসঙ্গত হয়।

আরও ফিল্টারিং শর্ত যুক্ত করুন, আরও ভাল সুযোগের সাথে লেনদেন করুন। সংমিশ্রণ ট্র্যাফিক, বুলিন লাইন ইত্যাদির মতো সূচকগুলি অনুকূলিত করুন।

সারসংক্ষেপ

এই কৌশলটি সামগ্রিকভাবে একটি সহজ এবং পরিষ্কার গতিশীল বিরতি কৌশল। এটি একটি সতর্কতা অবলম্বন করে এবং একক ক্ষতির কার্যকর নিয়ন্ত্রণ করে। তবে নির্দিষ্ট বাজার পরিস্থিতিতে কৌশলগত প্যারামিটারগুলিকে আরও ভালভাবে বাজারের সাথে খাপ খাইয়ে নেওয়ার জন্য, ফলপ্রসূ ট্রেডিং সংকেতগুলিকে ফিল্টার করার জন্য এবং রিটার্ন এবং ঝুঁকির মধ্যে আরও ভাল ভারসাম্য বজায় রাখার জন্য কৌশলগত সমন্বয় করা প্রয়োজন।

//@version=2

//descripcion:

//entrada en saturacion oscilador estocastico

//salida por trailing

strategy("MomentumBreak#1", overlay=true,calc_on_every_tick=true,

default_qty_type=strategy.fixed,currency="USD")

//entradas y variables de indicadores

smoothK = input(3, minval=1)

smoothD = input(3, minval=1)

lengthRSI = input(14, minval=1)

lengthStoch = input(14, minval=1)

src = input(close, title="RSI Source")

rsi1 = rsi(src, lengthRSI)

k = sma(stoch(rsi1, rsi1, rsi1, lengthStoch), smoothK)

d = sma(k, smoothD)

overbought=input(80)

oversold=input(20)

//entradas de stop , trail, profit

stop=input(1500)

stop_dentro_de_los_ultimos_lows=input(20)

trail_points=input(500)

trail_offset=input(100)

profit=input(1000)

riesgo_en_dolares=input(15)

//condicion de compra: k>80

buycondition=crossover(k,oversold)

//entrada a la posicion

posicionabierta=0

if year>2015

if buycondition

stoplow=lowest(stop_dentro_de_los_ultimos_lows)

riesgo_en_pips = (close - stoplow)

valor_del_pip = (riesgo_en_dolares / riesgo_en_pips)

tamanio_de_la_posicion= ( valor_del_pip) //la posicion la esta calculando bien

strategy.entry("buy",strategy.long)

strategy.exit("salida","buy",trail_points=trail_points,trail_offset=trail_offset,stop=stoplow,comment=tostring(stoplow))

//////////////////////////////////condicion de stop por drodown 10% equity

//strategy.risk.max_drawdown(15,strategy.cash)

// condicion de stop por perdida mayor a $15 en op abierta

//strategy.risk.max_intraday_loss(15,strategy.cash)

//formas de tomar stop:

// cuando llega a una media movil: strategy.close o strategyentry o strategy.exit o strategy.order

// determinado por un numero de pips strategy.exit

// determinado por el calculo de la posicion:

//tomar el minimo minimo de los ultimos 20 periodos, guardarlo como nivel de stop

//calcular la posicion en base a ese stop:

//prcio de entrada - precio de stop = pips_en-reisgo

//riesgo_e_dolares / pips_en_riesgo = pip_value

//position_size=10000 * pip_value