ল্যারি কনর্সের ক্লাসিক কৌশলের উপর ভিত্তি করে

ওভারভিউ

এই কৌশলটি ল্যারি কনস এর ক্লাসিক কৌশলগত ধারণার উপর ভিত্তি করে তৈরি করা হয়েছে। এটি একটি দ্বৈত সমান্তরাল সিস্টেম ব্যবহার করে যাতে বাজারের মধ্যম এবং সংক্ষিপ্ত লাইনগুলিকে ধরা যায় এবং ওভার-বই ওভার-বিক্রয় অঞ্চলে প্যাকিং-অফ-অ্যান অপারেশন কৌশল বাস্তবায়ন করা যায়।

কৌশল নীতি

২-চক্র RSI সূচক ব্যবহার করে শেয়ারের দাম ওভারসোল্ড অঞ্চলে রয়েছে কিনা তা নির্ধারণ করুন।

লং পিরিয়ড মিডল লাইন ব্যবহার করে (২০০ চক্র) বড় প্রবণতা দিক নির্ণয় করুন। শুধুমাত্র যখন দাম লং পিরিয়ড মিডল লাইনের চেয়ে বেশি হয় তখনই পজিশন স্থাপন বিবেচনা করুন।

যখন দাম দীর্ঘকালীন গড়ের চেয়ে বেশি থাকে এবং আরএসআই সূচকটি ওভারসোলের নীচে থাকে, তখন বাজার মূল্যে একক পজিশনটি আরও বেশি করুন।

যখন দামের বৃদ্ধি স্বল্প-চক্রের গড় লাইন (৫-চক্র) অতিক্রম করে, তখন বাজার মূল্যের সমতলতার সাথে এক-স্টপ বৃদ্ধি ঘটে।

এছাড়াও, নীতিটি নিম্নলিখিত কনফিগারযোগ্য বিকল্পগুলি সরবরাহ করেঃ

RSI প্যারামিটারঃ চক্রের দৈর্ঘ্য, ওভারবয় ওভারসেল লাইন অবস্থান।

গড়রেখার প্যারামিটার: দীর্ঘ ও স্বল্প গড়রেখার সময়কাল

আরএসআই গড় লাইন ফিল্টারঃ আরএসআই গড় লাইন বিচার যোগ করুন, আরএসআই সূচকটি অত্যধিক ঝাঁকুনি এড়াতে

স্টপ লস সেটিংঃ স্টপ লস যোগ করা যাবে কি না।

সামর্থ্য বিশ্লেষণ

একটি দ্বি-উপ-লাইন সিস্টেম ব্যবহার করে, আপনি কার্যকরভাবে দীর্ঘ-লাইন প্রবণতা অনুসরণ করতে পারেন।

আরএসআই সূচকটি শক্তিশালী ঝাঁকুনির মধ্যে সেরা সময়টি মিস করা এড়াতে পারে।

বিভিন্ন প্যারামিটার অপ্টিমাইজেশনের জন্য নমনীয় কনফিগারেশন।

রানডাউন হ্যাক করার কৌশল, খুব সহজেই মিস করা যায় না।

ঝুঁকি বিশ্লেষণ

ডাবল ইক্যুইলিটি কৌশলটি প্যারামিটার-সংবেদনশীল এবং সর্বোত্তম ফলাফল অর্জনের জন্য প্যারামিটারগুলিকে অপ্টিমাইজ করা প্রয়োজন।

ক্ষতিহীন সেটআপের ক্ষতির বিস্তারের ঝুঁকি রয়েছে। সাবধানতার সাথে তহবিল পরিচালনা এবং একক অবস্থানের আকার নিয়ন্ত্রণ করা প্রয়োজন।

একটি অস্থির পরিস্থিতিতে একটি ভুয়া ব্রেকআপের ফলে ক্ষতির ঝুঁকি থাকতে পারে। গড়কালীন সময়কালকে অপ্টিমাইজ করা বা ফিল্টার হিসাবে অন্যান্য শর্ত যুক্ত করা বিবেচনা করা যেতে পারে।

ডেটা ফিটনেস ঝুঁকি পুনরুদ্ধার করুন। একাধিক বাজারে দীর্ঘ সময়ের জন্য কৌশলটির স্থায়িত্ব যাচাই করা প্রয়োজন।

অপ্টিমাইজেশান দিক

RSI এবং গড় রেখার প্যারামিটার সমন্বয় পরীক্ষা করে সর্বোত্তম প্যারামিটার খুঁজে বের করুন।

ভুয়া সংকেত কমাতে বিভিন্ন এন্ট্রি ফিল্টারিং শর্ত পরীক্ষা করুন, যেমন লেনদেনের পরিমাণ বৃদ্ধি।

একক ক্ষতি নিয়ন্ত্রণে ট্র্যাকিং স্টপ যোগ করুন। স্টপ সেটিংয়ের সামগ্রিক মুনাফার উপর প্রভাব মূল্যায়ন করা প্রয়োজন।

মূল্যায়ন করুন কিভাবে বিভিন্ন সময়ে পজিশন রাখা মুনাফার উপর প্রভাব ফেলতে পারে এবং সর্বোত্তম পজিশন রাখার সময়কাল খুঁজে বের করুন।

দীর্ঘ সময়ের মধ্যে কৌশলটির স্থিতিশীলতা পরীক্ষা করুন (যেমন, সূর্যের স্তর) ।

সারসংক্ষেপ

এই কৌশলটি দ্বি-সমান্তরীয় প্রবণতা ট্র্যাকিং এবং আরএসআই সূচকের ওভার-বিক্রয় ওভার-বিক্রয় বৈশিষ্ট্যগুলিকে একত্রিত করে, এটি একটি সাধারণ ব্রেকআউট সিস্টেম। প্যারামিটার অপ্টিমাইজেশন, কঠোর তহবিল পরিচালনা এবং স্থিতিশীলতা যাচাইয়ের মাধ্যমে এই কৌশলটি পরিমাণগত ব্যবসায়ের জন্য একটি শক্তিশালী হাতিয়ার হতে পারে। তবে ব্যবসায়ীদের ফিটনেস সমস্যাগুলি পর্যবেক্ষণ করার জন্য সতর্কতা অবলম্বন করতে হবে এবং রিয়েল-টাইমে কৌশলটি সামঞ্জস্য করতে এবং উন্নত করতে হবে।

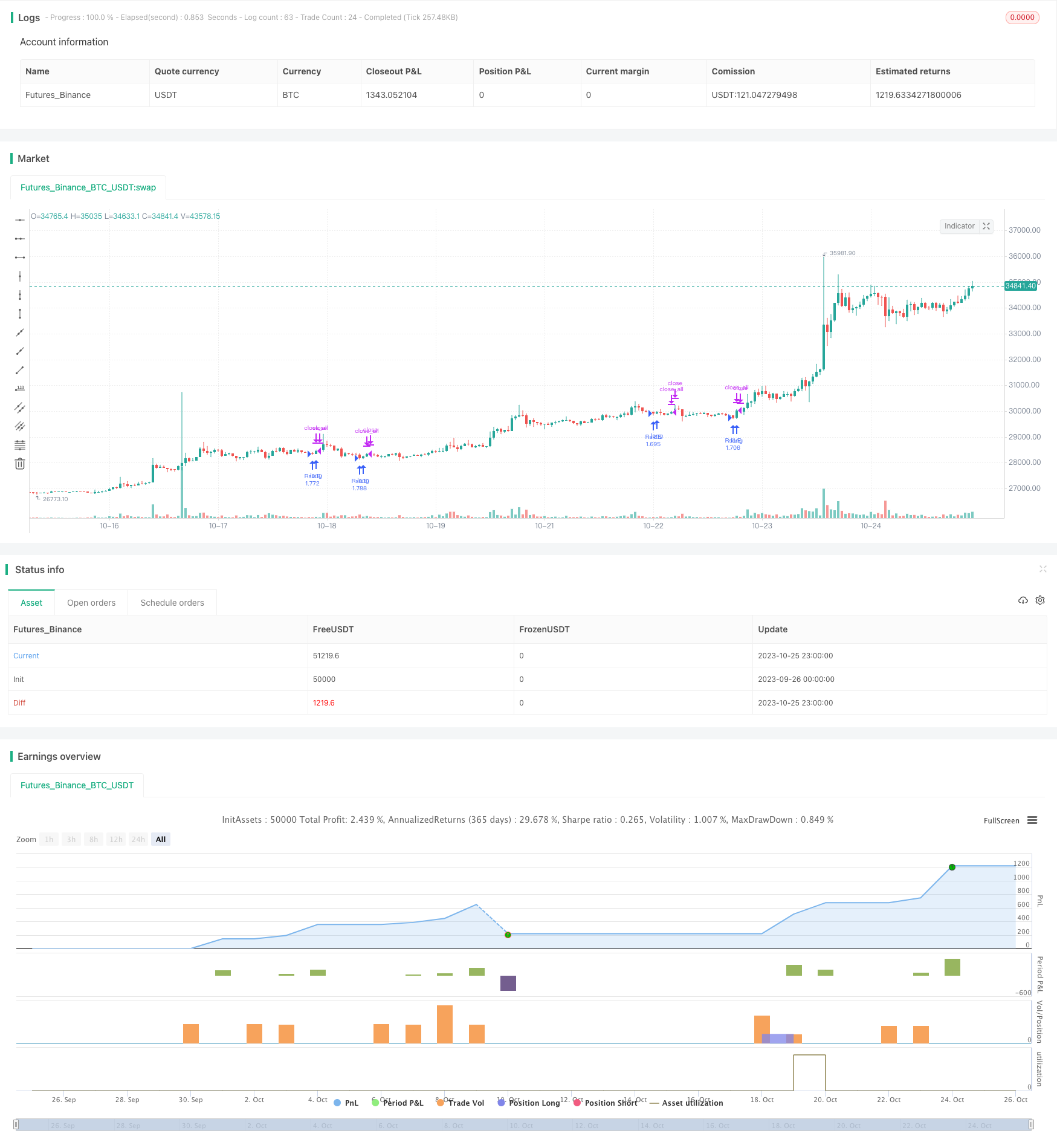

/*backtest

start: 2023-09-26 00:00:00

end: 2023-10-26 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy("RSI Strategy", overlay=true, default_qty_type = strategy.percent_of_equity, default_qty_value = 100)

//Starter Parameters

length = input(title="RSI Lenght", defval=2)

overBoughtRSI = input(title="OverBought Level for RSI", defval=10)

shortLength = input(title="Short MA Length", defval=5)

longLength = input(title="Long MA Length", defval=200)

RuleMRSI=input(title="RSI Moving Average Filter", defval= true)

lengthmrsi=input(title="RSI Moving Average Length", defval=4)

overBoughtMRSI=input(title="OverBought Level for the Moving Average of the RSI", defval=30)

Rulestop=input(title="Apply Stop Loss", defval=false)

stop_percentual=input(title="% Stop Loss", defval=10)

//RSI

vrsi = rsi(close, length)

//Moving Averages

longma = sma(close,longLength)

shortma = sma(close,shortLength)

mrsi=sma(vrsi,lengthmrsi)

//Stop Loss

stop_level = strategy.position_avg_price*((100-stop_percentual)/100)

//Backtest Period

testStartYear = input(2009, "Backtest Start Year")

testStartMonth = input(1, "Backtest Start Month")

testStartDay = input(2, "Backtest Start Day")

testPeriodStart = timestamp(testStartYear,testStartMonth,testStartDay,0,0)

testStopYear = input(2020, "Backtest Stop Year")

testStopMonth = input(12, "Backtest Stop Month")

testStopDay = input(30, "Backtest Stop Day")

testPeriodStop = timestamp(testStopYear,testStopMonth,testStopDay,0,0)

testPeriod() => true

//Strategy

if testPeriod() and (not na(vrsi))

if (RuleMRSI==false) and (Rulestop==false)

if (vrsi<overBoughtRSI) and (close>longma)

strategy.entry("RsiLE", strategy.long , comment="Open")

if (close>shortma)

strategy.close_all()

if (RuleMRSI==true) and (Rulestop==false)

if (vrsi<overBoughtRSI) and (close>longma) and (mrsi<overBoughtMRSI)

strategy.entry("RsiLE", strategy.long , comment="Open")

if (close>shortma)

strategy.close_all()

if (RuleMRSI==false) and (Rulestop==true)

if (vrsi<overBoughtRSI) and (close>longma)

strategy.entry("RsiLE", strategy.long , comment="Open")

strategy.exit("RsiLE", stop = stop_level)

if (close>shortma)

strategy.close_all()

if (RuleMRSI==true) and (Rulestop==true)

if (vrsi<overBoughtRSI) and (close>longma) and (mrsi<overBoughtMRSI)

strategy.entry("RsiLE", strategy.long , comment="Open")

strategy.exit("RsiLE", stop = stop_level)

if (close>shortma)

strategy.close_all()