স্টোকাস্টিক অসিলেটর কৌশল

ওভারভিউ

এলোমেলো ঝাঁকুনি কৌশল সমন্বয় একটি বৈজ্ঞানিক এবং পদ্ধতিগত ট্রেডিং সিদ্ধান্ত গ্রহণের সিস্টেম তৈরি করতে বিভিন্ন প্রযুক্তিগত সূচক, যেমন মিডল লাইন ক্রস, এমএসিডি সূচক এবং হাল চলমান গড় ব্যবহার করে। এই কৌশলটি ঝাঁকুনির পরিস্থিতিতে প্রবণতা রূপান্তর পয়েন্টগুলি ক্যাপচার করার জন্য নিবেদিত যাতে সম্ভাব্য সুযোগগুলি সনাক্ত এবং দখল করা যায়।

কৌশল নীতি

প্রথমত, এই কৌশলটি একই সাথে একটি প্রেরিত টার্নওভার লাইন এবং বেঞ্চলাইন সূচক ব্যবহার করে। এর মধ্যে, টার্নওভার লাইনটি 9 টি সময়ের মধ্যে সর্বোচ্চ এবং সর্বনিম্ন দামের গড়, এবং বেঞ্চলাইনটি 24 টি সময়ের মধ্যে সর্বোচ্চ এবং সর্বনিম্ন দামের গড়। যখন দামটি বেঞ্চলাইনের নীচে থেকে অতিক্রম করে, তখন এটি কেনার সংকেত; যখন এটি বেঞ্চলাইনের উপরে থেকে অতিক্রম করে, তখন এটি বিক্রয় সংকেত।

দ্বিতীয়ত, MACD একটি গুরুত্বপূর্ণ প্রবণতা ট্র্যাকিং সূচক হিসাবে এই কৌশল দ্বারা গৃহীত হয়। MACD সংক্ষিপ্ত ইমা ((১২ দিন) এবং দীর্ঘমেয়াদী ইমা ((২৪ দিন) এর পার্থক্য গণনা করে, তারপরে সিগন্যাল লাইন ((৯ দিন ইমা) গণনা করে। যখন MACD নীচে থেকে উপরে সিগন্যাল লাইন অতিক্রম করে, তখন এটি একটি কেনার সংকেত; যখন এটি উপরে থেকে নীচে সিগন্যাল লাইন অতিক্রম করে, তখন এটি একটি বিক্রয় সংকেত।

এছাড়াও, Hull Moving Average এই কৌশলটিতে অন্তর্ভুক্ত করা হয়েছে, যাতে মুভিং এভারেজের পিছিয়ে পড়া কমাতে এবং দামের পাল্টানোর সংকেতের সংবেদনশীলতা বাড়ানো যায়। এটি গণনা করা হয়ঃ অর্ধ-চক্রের WMA দ্বারা 2 দ্বারা গুণিত, পুরো চক্রের WMA কে বাদ দিয়ে, এবং তারপর খোলার চক্রের WMA গণনা করা হয়। দ্রুত Hull MA এবং ধীর Hull MA এর ক্রসগুলি একটি সহায়ক ক্রয়-বিক্রয় সংকেত হিসাবে কাজ করে।

অবশেষে, এই কৌশলটি একাধিক সূচকের ফলাফলকে সমন্বিত করে, যা একটি নির্ভরযোগ্য লেনদেনের সিদ্ধান্ত গ্রহণের সিস্টেম তৈরি করে। প্রকৃত ক্রয় এবং বিক্রয় ক্রিয়াকলাপগুলি যখন একাধিক সূচক যেমন একটি প্রেরক, এমএসিডি এবং হুল এমএ ইত্যাদি সমান্তরাল সংকেত দেয় তখনই ঘটে।

কৌশলগত সুবিধা

মাল্টি-ইনডিকেটর প্যারেন্টাল, একটি প্যাকেজ, MACD এবং Hull MA এর তিনটি সূচক ব্যবহার করে একটি শক্তিশালী সিদ্ধান্ত গ্রহণের ক্ষমতা তৈরি করে।

ভুয়া সংকেত হ্রাস করুন, বিভিন্ন সূচকগুলির মধ্যে যাচাইকরণ করা যেতে পারে, একক সূচকের ভুল সিদ্ধান্তের সম্ভাবনা হ্রাস করুন।

ট্রেডিং দক্ষতা বৃদ্ধি করুন, শুধুমাত্র একাধিক সূচক একমত হলেই ট্রেড করুন এবং ঘন ঘন ট্রেডিং এড়িয়ে চলুন।

পরিবর্তনযোগ্য প্যারামিটার, সূচক প্যারামিটারগুলি বাজারের সাথে সামঞ্জস্য করতে পারে, কৌশলগত অভিযোজনযোগ্যতা বাড়ায়।

Hull MA-এর পরিবর্তিত মুভিং এভারেজ (এমএ) এর মাধ্যমে মূল্যের পরিবর্তনকে আরও দ্রুত ধরা যায়।

কৌশলগত ঝুঁকি

এই যুদ্ধের ফলে ভুল সংকেত প্রেরণ করা সম্ভব।

ভুলভাবে সেট করা সূচক প্যারামিটারগুলিও কৌশলটির কার্যকারিতা প্রভাবিত করে।

“অনেক বেশি মনোযোগ দিয়ে যদি সূচকটি বিপরীতমুখী হয়, তাহলে আপনি ট্রেন্ডটি মিস করতে পারেন”।

Hull MA একটি নতুন সূচক, যার দীর্ঘমেয়াদী কার্যকারিতা যাচাই করা হবে।

ট্রেডিং ফ্রিকোয়েন্সি কম হতে পারে, যার ফলে সময়মতো সমস্ত সুযোগ কাজে লাগানো সম্ভব হবে না।

অপ্টিমাইজেশান দিক

সিদ্ধান্ত গ্রহণের সিস্টেমকে আরও অনুকূলিত করার জন্য অন্যান্য সূচক যেমন বোলিংগার ব্যান্ড যোগ করা যেতে পারে।

সূচক প্যারামিটারগুলিকে সামঞ্জস্য করতে পারে এবং সর্বোত্তম প্যারামিটার সমন্বয় খুঁজে পেতে পারে।

একক ক্ষতি নিয়ন্ত্রণের জন্য একটি গতিশীল স্টপ লস ব্যবস্থা চালু করা যেতে পারে।

ট্রেন্ডিংয়ের সুযোগ হাতছাড়া না করার জন্য ট্রেন্ডিংয়ের সাথে সংযুক্ত একটি সূচক।

পজিশন ম্যানেজমেন্ট অপ্টিমাইজ করুন, বিভিন্ন মার্কেটে ট্রেডিং ফ্রিকোয়েন্সি এবং পজিশন সামঞ্জস্য করুন।

সারসংক্ষেপ

এলোমেলো ঝাঁকুনি কৌশলটি ঝাঁকুনির পরিস্থিতিতে ব্যবসায়ের সুযোগ সন্ধানের জন্য একাধিক সূচক এবং প্রযুক্তিগত বিশ্লেষণ পদ্ধতির সমন্বিত প্রয়োগ করে। এটির সূচক প্যারেন্টিং সুবিধা, মিথ্যা সংকেত হ্রাস এবং অপারেশন দক্ষতা বাড়ানোর মতো বৈশিষ্ট্য রয়েছে। তবে এর সাথে কিছু ঝুঁকিও রয়েছে, যা আরও বিস্তৃত বাজারের পরিস্থিতিতে মানিয়ে নেওয়ার জন্য আরও পরীক্ষা এবং অপ্টিমাইজেশনের প্রয়োজন। ঝুঁকি এবং উপার্জনের মধ্যে সর্বোত্তম ভারসাম্য খুঁজে পাওয়ার জন্য। সামগ্রিকভাবে, কৌশলটি একটি নির্ভরযোগ্য, ব্যবহারিক ঝাঁকুনি ব্যবসায়ের কৌশল।

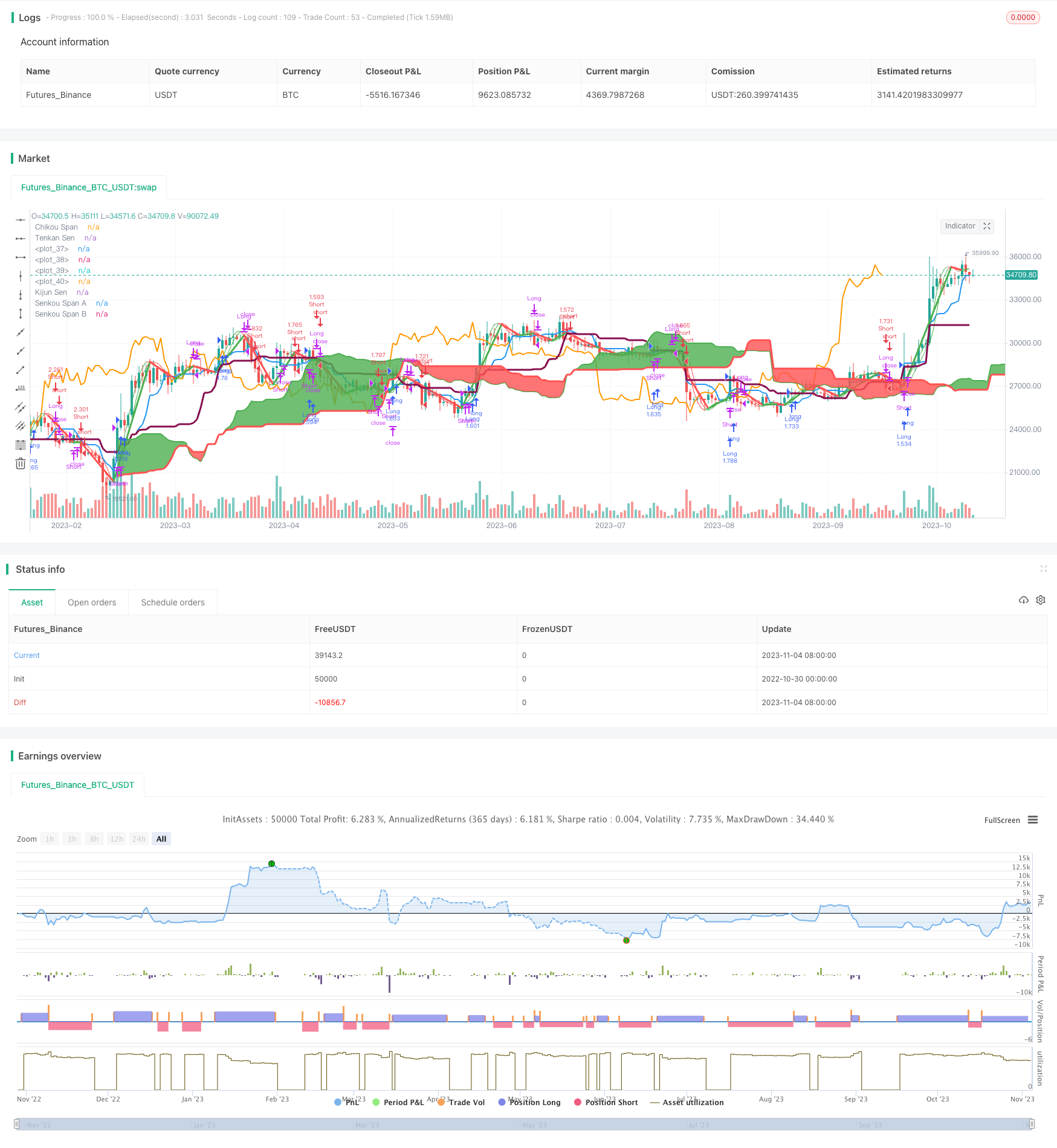

/*backtest

start: 2022-10-30 00:00:00

end: 2023-11-05 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy("Ichimoku Kinko Hyo + HULL-MA_X + MacD", shorttitle="@m", overlay=true, default_qty_type=strategy.percent_of_equity, max_bars_back=1000, default_qty_value=100, calc_on_order_fills= true, calc_on_every_tick=true, pyramiding=0)

keh=input(title="Double HullMA",defval=12, minval=1)

n2ma=2*wma(close,round(keh/2))

nma=wma(close,keh)

diff=n2ma-nma

sqn=round(sqrt(keh))

n2ma1=2*wma(close[1],round(keh/2))

nma1=wma(close[1],keh)

diff1=n2ma1-nma1

sqn1=round(sqrt(keh))

n1=wma(diff,sqn)

n2=wma(diff1,sqn)

b=n1>n2?lime:red

c=n1>n2?green:red

d=n1>n2?red:green

TenkanSenPeriods = input(9, minval=1, title="Tenkan Sen Periods")

KijunSenPeriods = input(24, minval=1, title="Kijun Sen Periods")

SenkouSpanBPeriods = input(51, minval=1, title="Senkou Span B Periods")

displacement = input(24, minval=1, title="Displacement")

donchian(len) => avg(lowest(len), highest(len))

TenkanSen = donchian(TenkanSenPeriods)

KijunSen = donchian(KijunSenPeriods)

SenkouSpanA = avg(TenkanSen, KijunSen)

SenkouSpanB = donchian(SenkouSpanBPeriods)

LS=close, offset = -displacement

MACD_Length = input(9)

MACD_fastLength = input(12)

MACD_slowLength = input(24)

MACD = ema(close, MACD_fastLength) - ema(close, MACD_slowLength)

aMACD = ema(MACD, MACD_Length)

a1=plot(n1,color=c)

a2=plot(n2,color=c)

plot(cross(n1, n2) ? n1 : na, style = circles, color=b, linewidth = 4)

plot(cross(n1, n2) ? n1 : na, style = line, color=d, linewidth = 3)

plot(TenkanSen, color=blue, title="Tenkan Sen", linewidth = 2)

plot(KijunSen, color=maroon, title="Kijun Sen", linewidth = 3)

plot(close, offset = -displacement, color=orange, title="Chikou Span", linewidth = 2)

p1=plot (SenkouSpanA, offset = displacement, color=green, title="Senkou Span A", linewidth = 2)

p2=plot (SenkouSpanB, offset = displacement, color=red, title="Senkou Span B", linewidth = 3)

fill(p1, p2, color = SenkouSpanA > SenkouSpanB ? green : red)

closelong = n1<n2 and close<n2 and (MACD<aMACD or TenkanSen<KijunSen or close<KijunSen)

if (closelong)

strategy.close("Long")

closeshort = n1>n2 and close>n2 and (MACD>aMACD or TenkanSen>KijunSen or close>KijunSen)

if (closeshort)

strategy.close("Short")

longCondition = n1>n2 and close>n2 and MACD>aMACD and (TenkanSen>KijunSen or close>KijunSen)

if (longCondition)

strategy.entry("Long",strategy.long)

shortCondition = n1<n2 and close<n2 and MACD<aMACD and (TenkanSen<KijunSen or close<KijunSen)

if (shortCondition)

strategy.entry("Short",strategy.short)