মাল্টি-ইন্ডিকেটর ভোলাটিলিটি ব্যান্ড ট্রেডিং কৌশল

ওভারভিউ

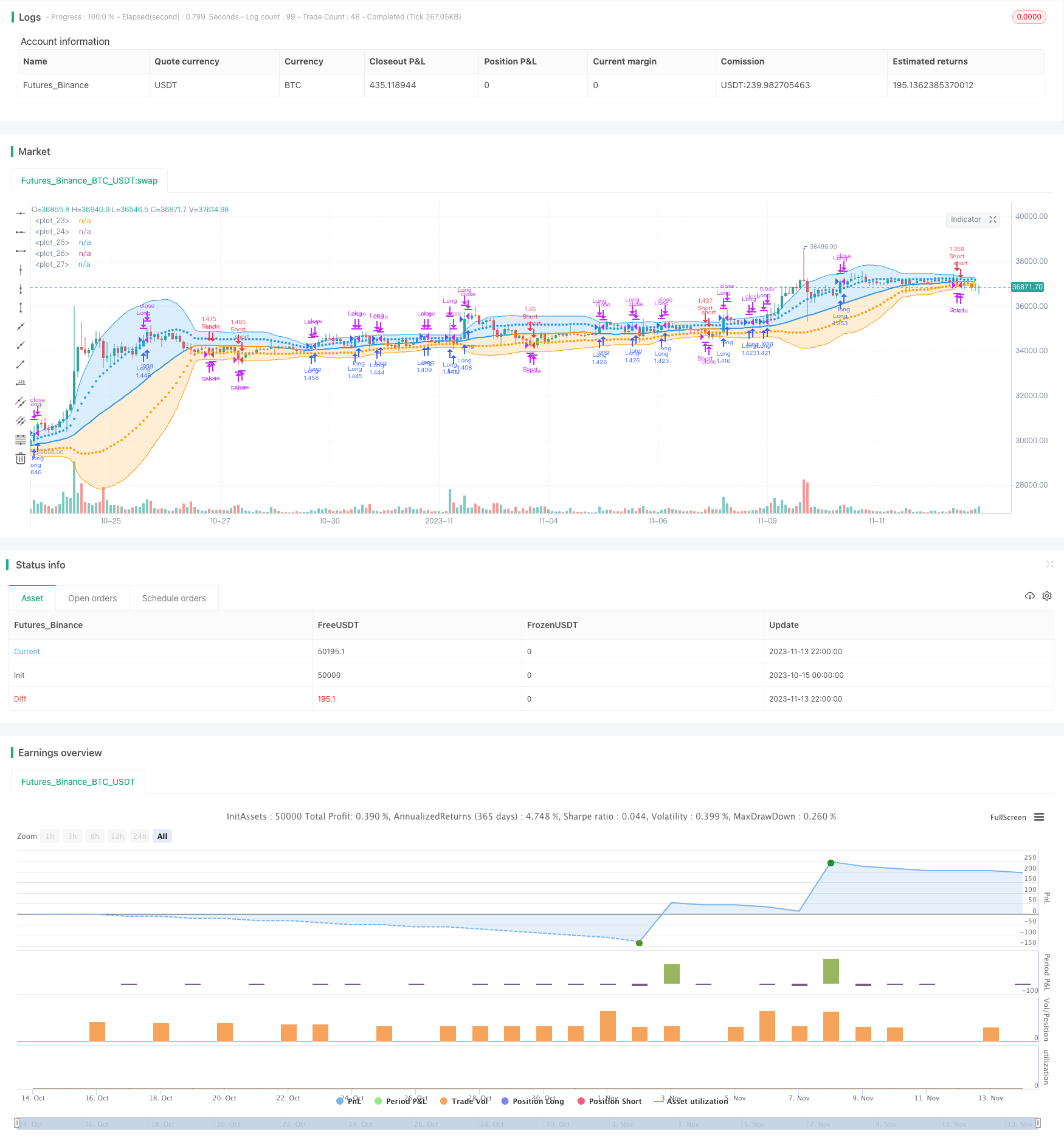

এই কৌশলটি ক্রয়-বিক্রয় সিদ্ধান্ত নেওয়ার জন্য একাধিক প্রযুক্তিগত সূচক যেমন ওভারল্যাপ ব্যান্ড, আপেক্ষিকভাবে দুর্বল সূচক এবং একটি চলমান গড় বিচ্ছিন্নতা সূচক ব্যবহার করে। কৌশলটি প্রথমে চার্টে traditionalতিহ্যবাহী ওভারল্যাপ ব্যান্ডটি আঁকেন, তবে দুটি রঙের ব্যান্ডযুক্ত অঞ্চল দুটি ভিন্ন স্ট্যান্ডার্ড লেভেলের পার্থক্যকে উপস্থাপন করে। তারপরে পজিশন খোলার সিদ্ধান্ত নেওয়া হয় যে ওভারল্যাপ ব্যান্ডটি ভেঙে গেছে কিনা।

কৌশল নীতি

প্রথমত, কৌশলটি 34 টি চক্রের একটি ব্যান্ডেজ চার্ট করে, যার মধ্যে একটি মধ্যম ট্র্যাক, একটি স্ট্যান্ডার্ড ডিভাইড এবং দুটি স্ট্যান্ডার্ড ডিভাইডের একটি উপরের এবং নীচের ট্র্যাক রয়েছে।

যখন ক্লোজিং প্রাইস উপরে উঠে যায়, তখন মাল্টি হেড ওপেন করা হয়। যখন ক্লোজিং প্রাইস নিচে নেমে যায়, তখন খালি হেড ওপেন করা হয়।

যখন একাধিক হেডার পজিশন রাখে, যদি বন্ধের দাম মধ্যম ট্র্যাকের নীচে থাকে তবে পজিশনটি খালি থাকে। যখন খালি হেডার পজিশন রাখে, যদি বন্ধের দাম মধ্যম ট্র্যাকের উপরে থাকে তবে পজিশনটি খালি থাকে।

কৌশলটি আরএসআই সূচকও প্রবর্তন করে, আরএসআই 70 এর উপরে হলে এটি একটি মাল্টি-হেড পজিশন খোলার অতিরিক্ত নিশ্চিতকরণ এবং আরএসআই 30 এর নীচে হলে এটি একটি খালি-হেড পজিশন খোলার অতিরিক্ত নিশ্চিতকরণ।

যখন RSI 50 অতিক্রম করে, খালি পজিশন। যখন RSI 50 অতিক্রম করে, খালি পজিশন বেশি পজিশন।

এই কৌশলটি MACD সূচকগুলিও প্রবর্তন করে, MACD গোল্ড ফর্কের ক্ষেত্রে এটি একটি অতিরিক্ত নিশ্চিতকরণ হিসাবে একটি মাল্টি হেড পজিশন খোলার জন্য এবং MACD ডেড ফর্কের ক্ষেত্রে এটি একটি অতিরিক্ত নিশ্চিতকরণ হিসাবে খালি হেড পজিশন খোলার জন্য।

যখন MACD মরা ফর্ক, খালি ফর্ক। যখন MACD গোল্ড ফর্ক, খালি ফর্ক।

সংক্ষেপে বলা যায়, এই কৌশলটির জন্য ওভারল্যাপ, আরএসআই এবং এমএসিডি তিনটি সূচক একই সাথে পূরণ করতে হবে। প্লেইন শর্তগুলিও তিনটি সূচককে বিবেচনা করে, যার ফলে ভুল সংকেতের সম্ভাবনা হ্রাস পায়।

সামর্থ্য বিশ্লেষণ

একাধিক সূচক ফিল্টার সংকেত সমন্বিতভাবে ব্যবহার করে, আপনি কার্যকরভাবে ভুল লেনদেন এড়াতে পারেন। অস্থিরতা দামের ব্রেকডাউন সংকেত দেয়, আরএসআই ফিল্টার ওভারবয় ওভারসেলের ঘটনা, এমএসিডি ফিল্টার ট্রেন্ডের পরিবর্তন, তিনটিই সংকেতকে নিশ্চিত করে, লাভের সম্ভাবনাকে ব্যাপকভাবে বাড়িয়ে তুলতে পারে।

এই কৌশলটি একটি পৃথক খোলা এবং শান্তিপূর্ণ পজিশন লজিকও নির্ধারণ করে, যা পজিশন হোল্ডিংয়ের ঝুঁকিকে কঠোরভাবে নিয়ন্ত্রণ করে। মধ্যম ট্র্যাক, আরএসআই-এর মধ্যম অক্ষ 50 এবং এমএসিডি-র গোল্ডেন ফর্ক ডেড ফর্কগুলি প্লেইন পজিশনের শর্ত হিসাবে চালু করা হয়েছে, যা দ্রুত ক্ষতি হ্রাস করতে পারে এবং একক ক্ষতি হ্রাস করতে পারে।

একক সূচক কৌশল তুলনায়, এই কৌশলটি একাধিক সূচকের সুবিধাগুলিকে সংহত করে, যা মুনাফা এবং বিজয়ী হারকে উল্লেখযোগ্যভাবে বাড়িয়ে তোলে এবং সর্বাধিক প্রত্যাহারকে হ্রাস করে। মাল্টি সূচক সমন্বয় ফিল্টারটি ভুল লেনদেনের সম্ভাবনা হ্রাস করতে পারে, এবং কঠোর স্টপ লস প্রক্রিয়াটি প্রতিটি ক্ষতিগ্রস্থ লেনদেনের প্রভাব নিয়ন্ত্রণ করতে পারে।

সামগ্রিকভাবে, এই কৌশলটি মাঝারি এবং দীর্ঘ লাইন ট্রেন্ড ট্রেডিংয়ের জন্য উপযুক্ত, কারণ এটি বাজারের প্রধান প্রবণতাগুলি ধরে রাখতে পারে এবং সূচকের বিশদটি ব্যবহার করে এটিকে আটকাতে পারে। মাল্টি-ইনডিকেটর ঝুঁকি নিয়ন্ত্রণ ব্যবস্থাও এটিকে নিরাপদভাবে উচ্চতর লিভারেজ ব্যবহার করতে দেয়।

ঝুঁকি বিশ্লেষণ

এই কৌশলটি নিম্নলিখিত ঝুঁকির সাথে জড়িতঃ

সূচকটি মিথ্যা সংকেত প্রেরণের সম্ভাবনা। যদিও একাধিক সূচককে সংহত করা ভুল সংকেত হ্রাস করতে পারে তবে এটি সম্পূর্ণরূপে নির্মূল করা সম্ভব নয়। সূচকের প্যারামিটারগুলি অপ্টিমাইজ করা প্রয়োজন যাতে মিথ্যা সংকেত হ্রাস করা যায়।

একতরফা বাজারে লাভের সম্ভাবনা নেই। প্রবণতা অস্থির হলে, স্টপ লস ট্রিগার করা যেতে পারে এবং লাভের সম্ভাবনা নেই। স্টপ লস স্ট্যান্ডার্ডগুলি যথাযথভাবে শিথিল করা যেতে পারে এবং পজিশনের সময়কাল বাড়ানো যেতে পারে।

কিছু সূচক পিছিয়ে আছে, এবং সম্ভবত পজিশন খোলার সর্বোত্তম সময়টি মিস করেছে। আপনি আরও উন্নত সূচক পরীক্ষা করতে পারেন, যাতে আপনি তাড়াতাড়ি ঘুরতে পারেন।

একটি বড় পরিমাণে ফাঁকা ফাঁকা ফাঁক ক্ষতি বন্ধ করে দেয়। আপনি চ্যানেল ক্ষতি বন্ধ করতে বা ক্ষতি নিয়ন্ত্রণের জন্য ধীরে ধীরে পজিশনিং করতে পারেন।

প্যারামিটারগুলি খুব স্থির, বিভিন্ন বাজারে সামঞ্জস্য করা প্রয়োজন। মেশিন লার্নিং স্বয়ংক্রিয় অপ্টিমাইজেশান প্যারামিটারগুলি চালু করা যেতে পারে।

পরীক্ষার ডেটা অপর্যাপ্ত, সম্ভবত অতিরিক্ত মিল রয়েছে। কৌশলটির স্থায়িত্বের জন্য দীর্ঘ সময়কাল এবং বিভিন্ন বাজারে পরীক্ষা করা প্রয়োজন।

অপ্টিমাইজেশান দিক

এই কৌশলটি নিম্নলিখিত দিকগুলি থেকে আরও উন্নত করা যেতে পারেঃ

সূচক প্যারামিটারগুলিকে অনুকূলিতকরণ করুন, আরও উপযুক্ত ওভারব্যান্ডের সময়কাল, আরএসআই সময়কাল এবং এমএসিডি প্যারামিটারগুলির সংমিশ্রণটি সন্ধান করুন, মিথ্যা সংকেত হ্রাস করুন। আপনি ধাপে ধাপে, ভ্রমণ পদ্ধতি ইত্যাদির মাধ্যমে সর্বোত্তম প্যারামিটারগুলি সন্ধান করতে পারেন।

স্থির মধ্যম ট্র্যাকের পরিবর্তে স্বনির্ধারিত স্টপ মেশিন যুক্ত করুন। এটি এটিআর, প্রবণতা এবং অন্যান্য কারণগুলির সাথে মিলিত হতে পারে, গতিশীলভাবে স্টপ অবস্থানকে সামঞ্জস্য করতে পারে।

মেশিন লার্নিং প্রযুক্তি প্রবর্তন করে, প্যারামিটারগুলির স্বনির্ধারণ অপ্টিমাইজেশন সম্ভব। বিভিন্ন বাজারের অবস্থার অধীনে প্যারামিটারগুলি অপ্টিমাইজ করার জন্য জোরদার শেখার ব্যবহার করা যেতে পারে।

প্রবণতা নির্ধারণের নিয়ম বাড়ানো, বিভিন্ন পর্যায়ে বিভিন্ন কৌশল গ্রহণ করা এবং কৌশলগত গতিশীলতা উন্নত করা।

টেক্সট অ্যানালিটিক্স, সোশ্যাল ডেটা ইত্যাদির সাথে মিলিত হয়ে মাল্টি-ফ্যাক্টর পূর্বাভাসকে শক্তিশালী করা হয়েছে, যাতে আরও উন্নত সূচকগুলি ব্যবহার করে টার্নিং পয়েন্টগুলি নির্ধারণ করা যায়।

রিটার্ন অপ্টিমাইজেশান করুন, তহবিলের পরিমাণ অনুসারে পজিশনের আকার সামঞ্জস্য করুন, যাতে আয় সূচকীয় বৃদ্ধি অর্জন করতে পারে।

পোর্টফোলিও অপ্টিমাইজেশান করুন, সমন্বয়মূলক কৌশল খুঁজুন, এবং পোর্টফোলিও মুনাফার অস্থিরতা হ্রাস করার জন্য অপ্রাসঙ্গিকতা ব্যবহার করুন।

সারসংক্ষেপ

এই কৌশলটি একাধিক প্রযুক্তিগত সূচককে একত্রিত করে প্রবেশ এবং প্রস্থানের বিচার করে এবং কঠোর স্টপ লস নিয়মগুলি সেট করে। একক সূচকের তুলনায়, একাধিক সূচক সমন্বয় উল্লেখযোগ্যভাবে মিথ্যা সংকেত হ্রাস করতে পারে এবং লাভের সম্ভাবনা বাড়িয়ে তুলতে পারে। স্টপ লস নিয়মগুলি প্রতিটি ক্ষতির প্রভাব নিয়ন্ত্রণ করতে পারে। এই কৌশলটি প্রবণতার সাথে সামঞ্জস্যপূর্ণ এবং উচ্চতর স্থিতিশীল রিটার্ন অর্জন করতে পারে। পরবর্তী সময়ে সূচক প্যারামিটারগুলি অপ্টিমাইজ করা এবং কৌশলটির গতিশীল অভিযোজনযোগ্যতা বাড়ানোর প্রয়োজন রয়েছে। সামগ্রিকভাবে, কৌশলটি একটি নির্ভরযোগ্য, স্থিতিশীল এবং উচ্চ কার্যকর পরিমাণযুক্ত ব্যবসায়ের প্রোগ্রাম।

/*backtest

start: 2023-10-15 00:00:00

end: 2023-11-14 00:00:00

period: 2h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

// Bollinger Bands: Madrid : 14/SEP/2014 11:07 : 2.0

// This displays the traditional Bollinger Bands, the difference is

// that the 1st and 2nd StdDev are outlined with two colors and two

// different levels, one for each Standard Deviation

strategy(shorttitle='MBB', title='Bollinger Bands', overlay=true, currency=currency.NONE, initial_capital = 1000, default_qty_type = strategy.percent_of_equity, default_qty_value = 100, commission_value = 0.05)

src = input(close)

length = input.int(34, minval=1)

mult = input.float(2.0, minval=0.001, maxval=50)

basis = ta.sma(src, length)

dev = ta.stdev(src, length)

dev2 = mult * dev

upper1 = basis + dev

lower1 = basis - dev

upper2 = basis + dev2

lower2 = basis - dev2

colorBasis = src >= basis ? color.blue : color.orange

pBasis = plot(basis, linewidth=2, color=colorBasis)

pUpper1 = plot(upper1, color=color.new(color.blue, 0), style=plot.style_circles)

pUpper2 = plot(upper2, color=color.new(color.blue, 0))

pLower1 = plot(lower1, color=color.new(color.orange, 0), style=plot.style_circles)

pLower2 = plot(lower2, color=color.new(color.orange, 0))

fill(pBasis, pUpper2, color=color.new(color.blue, 80))

fill(pUpper1, pUpper2, color=color.new(color.blue, 80))

fill(pBasis, pLower2, color=color.new(color.orange, 80))

fill(pLower1, pLower2, color=color.new(color.orange, 80))

//Strategy code starts here

long_entry = ta.crossover(src, upper1)

short_entry = ta.crossunder(src, lower1)

strategy.entry("Long", strategy.long, when=long_entry)

strategy.entry("Short", strategy.short, when=short_entry)

if long_entry or close < basis

strategy.close("Long", "Long")

if short_entry or close > basis

strategy.close("Short", "Short")

//Calculate RSI

rsiLength = input(14)

rsiValue = ta.rsi(src, rsiLength)

// Define RSI conditions for entering and exiting trades

rsiLong = rsiValue > 70

rsiShort = rsiValue < 30

//Enter long position when RSI crosses above 50 and Bollinger Bands long entry condition is met

strategy.entry("Long", strategy.long, when=long_entry and rsiLong)

//Exit long position when RSI crosses below 50 or Bollinger Bands exit condition is met

strategy.close("Long Exit", when=rsiShort or close < basis)

//Enter short position when RSI crosses below 50 and Bollinger Bands short entry condition is met

strategy.entry("Short", strategy.short, when=short_entry and rsiShort)

//Exit short position when RSI crosses above 50 or Bollinger Bands exit condition is met

strategy.close("Short Exit", when=rsiLong or close > basis)

//Calculate MACD

fastLength = input(12)

slowLength = input(26)

macdLength = input(9)

macdValue = ta.macd(src, fastLength, slowLength, macdLength)

// Define MACD conditions for entering and exiting trades

macdLong = ta.crossover(src, macdLength)

macdShort = ta.crossunder(src, macdLength)

//Enter long position when MACD crosses above signal line and RSI and Bollinger Bands long entry condition is met

strategy.entry("Long", strategy.long, when=long_entry and rsiLong and macdLong)

//Exit long position when MACD crosses below signal line or RSI crosses below 50 or Bollinger Bands exit condition is met

strategy.close("Long Exit", when=macdShort or rsiShort or close < basis)

//Enter short position when MACD crosses below signal line and RSI crosses below 50 and Bollinger Bands short entry condition is met

strategy.entry("Short", strategy.short, when=short_entry and rsiShort and macdShort)

//Exit short position when MACD crosses above signal line or RSI crosses above 50 or Bollinger Bands exit condition is met

strategy.close("Short Exit", when=macdLong or rsiLong or close > basis)