মোমেন্টাম ব্রেকআউট গেটস্ট্রিং কৌশল

ওভারভিউ

এই কৌশলটি একাধিক সূচক যেমন মুভিং এভারেজ, সিসিআই সূচক, পিএসএআর সূচক এবং এডিএক্স মুভিং সূচক ব্যবহার করে একটি তুলনামূলকভাবে সাধারণ বিরতি কৌশল অর্জন করে। যখন বাজারে একটি স্পষ্ট মাল্টি হেড সংকেত আসে তখন আরও বেশি করুন, যখন একটি স্পষ্ট খালি হেড সংকেত আসে তখন খালি করুন, যা মধ্যম সংক্ষিপ্ত লাইন অপারেশনের জন্য উপযুক্ত।

মূলনীতি

এই কৌশলটিতে প্রবেশের শর্তাবলী নিম্নলিখিত বিষয়গুলি অন্তর্ভুক্ত করেঃ

- চলমান গড়ের দিক থেকেঃ 5 তম লাইনে 10 তম লাইনে, 10 তম লাইনে 20 তম লাইনে, এবং 20 তম লাইনে 40 তম লাইনে পরিধান করার জন্য অনুরোধ করা হয়েছে, যাতে বেশিরভাগ ভুয়া ব্রেকআপগুলি কার্যকরভাবে ফিল্টার করা যায়।

- সিসিআই সূচকের দিকঃ সিসিআই সূচকটি -100 এর চেয়ে কম হলে মাল্টি হেড প্রবেশের সংকেত, 100 এর চেয়ে বড় হলে খালি হেড প্রবেশের সংকেত।

- পিএসএআর পয়েন্টাল দিকনির্দেশক দিকঃ পিএসএআর পয়েন্টাল দিকনির্দেশকের দিকটি দামের পার্থক্যের প্রবণতার সাথে সামঞ্জস্যপূর্ণ হওয়া দরকার।

- ADX গতিশীল সূচকের দিকঃ ADX 20 এর চেয়ে বড় হওয়া প্রয়োজন, যা বর্তমান ট্রেন্ডিং মার্কেটে রয়েছে, যা একটি ব্রেকিং সিস্টেম ব্যবহারের জন্য উপযুক্ত।

এই খেলায় খেলার শর্তাবলীর সাথে সাথে বেশ কিছু সূচকও বিবেচনা করা হয়ঃ

- মুভিং এভারেজ: প্রবেশের শর্তের বিপরীতে, যেমন 5 দিনের লাইন নীচে 10 দিনের লাইনটি পজিশনের সমতল অবস্থানের সংকেত।

- সিসিআই সূচক, পিএসএআর পয়েন্টযুক্ত সূচকও প্রবেশের শর্তের বিপরীতে, যদি সিসিআই সূচক 100 এর বেশি হয় তবে একাধিক প্যাসিফিক পজিশন রয়েছে।

এইভাবে, কৌশলটি আরও কঠোরভাবে প্রবেশ করে এবং আরও স্বাচ্ছন্দ্যপূর্ণভাবে বেরিয়ে আসে, যার ফলে উচ্চতর মুনাফা অর্জনের সম্ভাবনা থাকে।

সুবিধা

এটি একটি আদর্শ মাল্টি-মেট্রিক পোর্টফোলিও ব্রেকিং কৌশল, যা নিম্নলিখিত সুবিধাগুলির সাথে আসেঃ

- ভর্তির শর্তগুলি কঠোর, একাধিক সূচক ফিল্টারিং ব্যবহার করে ভুয়া ভাঙ্গার ঝুঁকি হ্রাস করা যায়।

- সূচক প্যারামিটারগুলি অপ্টিমাইজ করা হয়েছে এবং বাজারের সাথে ভালভাবে অভিযোজিত হয়েছে।

- ট্রেন্ডিং সূচক ব্যবহার করা হয়েছে, যাতে বাজারের অস্থিরতার মধ্যে আটকে না পড়ে।

- চলমান গড় ব্যবহার করা হয় মধ্যম এবং সংক্ষিপ্ত লাইনের গতি নির্ধারণের জন্য, যা তুলনামূলকভাবে স্থির।

- সিসিআই সূচকগুলি স্বল্পমেয়াদী ওভারকপি ওভারসেলিংয়ের ঘটনাকে ধরতে পারে।

- পিএসএআর পয়েন্টাল ইন্ডিকেটর বাজার প্রবণতার দিকনির্দেশনা দেওয়ার ক্ষেত্রে শক্তিশালী।

ঝুঁকি

এই কৌশলটি নিম্নলিখিত ঝুঁকিগুলিও বহন করেঃ

- এর মধ্যে একটি হচ্ছে, “অন্তত, যদি আপনি এটির উপর নির্ভরশীল হন, তবে আপনি এটির উপর নির্ভর করতে পারেন।

- প্রবণতা বড় হলে, মাঝারি এবং স্বল্পমেয়াদী সূচকগুলি ব্যবহার করে সময় নির্ধারণ করা কার্যকর হতে পারে না এবং প্রবণতাটি পুরোপুরি ক্যাপচার করা যায় না।

- CCI এর মতো স্থানীয় সূচক প্যারামিটারগুলি ভুলভাবে সেট করা হয়েছে যা মিসড সুযোগের কারণ হতে পারে।

- পিএসএআর সূচকটি প্রবণতা পাল্টানোর সময় ভাল কাজ করে না।

প্রতিকারঃ

- প্রযোজ্য হলে, কম ঝুঁকির বিনিময়ে আরও বেশি খরচ দিয়ে প্রবেশের শর্ত শিথিল করা যেতে পারে।

- ৬০ দিন বা তার বেশি সময় ধরে চলমান গড়ের মতো দীর্ঘতর লাইন বিভাগের জন্য নির্দেশক যুক্ত করুন।

- গতিশীল অপ্টিমাইজেশান সিসিআই ইত্যাদি প্যারামিটার

- এর সাথে আরও কিছু সূচক যুক্ত করা হয়েছে, যেমন ব্রিন লাইন।

অপ্টিমাইজেশান দিক

এই কৌশলটির আরও কিছু অপ্টিমাইজেশান রয়েছেঃ

- মেশিন লার্নিং অ্যালগরিদম যুক্ত করা, রিয়েল-টাইম প্যারামিটার অপ্টিমাইজ করা, প্যারামিটারগুলির স্বনির্ধারণযোগ্যতা বৃদ্ধি করা।

- মডেলিং প্রযুক্তির সমন্বয় বাড়ানো, আরো অসামঞ্জস্যপূর্ণ কৌশল যুক্ত করা, স্থিতিশীলতা বৃদ্ধি করা।

- একটি স্টপ লস স্ট্র্যাটেজির মতো বায়ু নিয়ন্ত্রণ ব্যবস্থা কার্যকরভাবে একক স্টপ লস নিয়ন্ত্রণ করতে পারে।

- ট্রেন্ডিং মডিউল যুক্ত করুন এবং ঝড়-ঝাপটে পড়বেন না।

- সূচকগুলির ওজনকে অপ্টিমাইজ করা যাতে বিভিন্ন বাজারের পরিস্থিতিতে সর্বোত্তম সূচকগুলি প্রধান ভূমিকা পালন করতে পারে।

সারসংক্ষেপ

এই কৌশলটি সামগ্রিকভাবে একটি আদর্শ এবং ক্লাসিক মাল্টি-পরিসংখ্যান বিপর্যয়কর কৌশল। এর সুবিধা হ’ল প্রবেশের শর্তগুলি কঠোর এবং প্রবণতা বিচারক মডিউল রয়েছে। তবে এর সাথে কিছু ঝুঁকিও রয়েছে যা ক্রমাগত অপ্টিমাইজ করা দরকার যাতে এটি আরও জটিল বাজার পরিবেশের সাথে খাপ খাইয়ে নিতে পারে। মডেল পোর্টফোলিও এবং প্যারামিটার অপ্টিমাইজেশন হ’ল এর বিকাশের দিক।

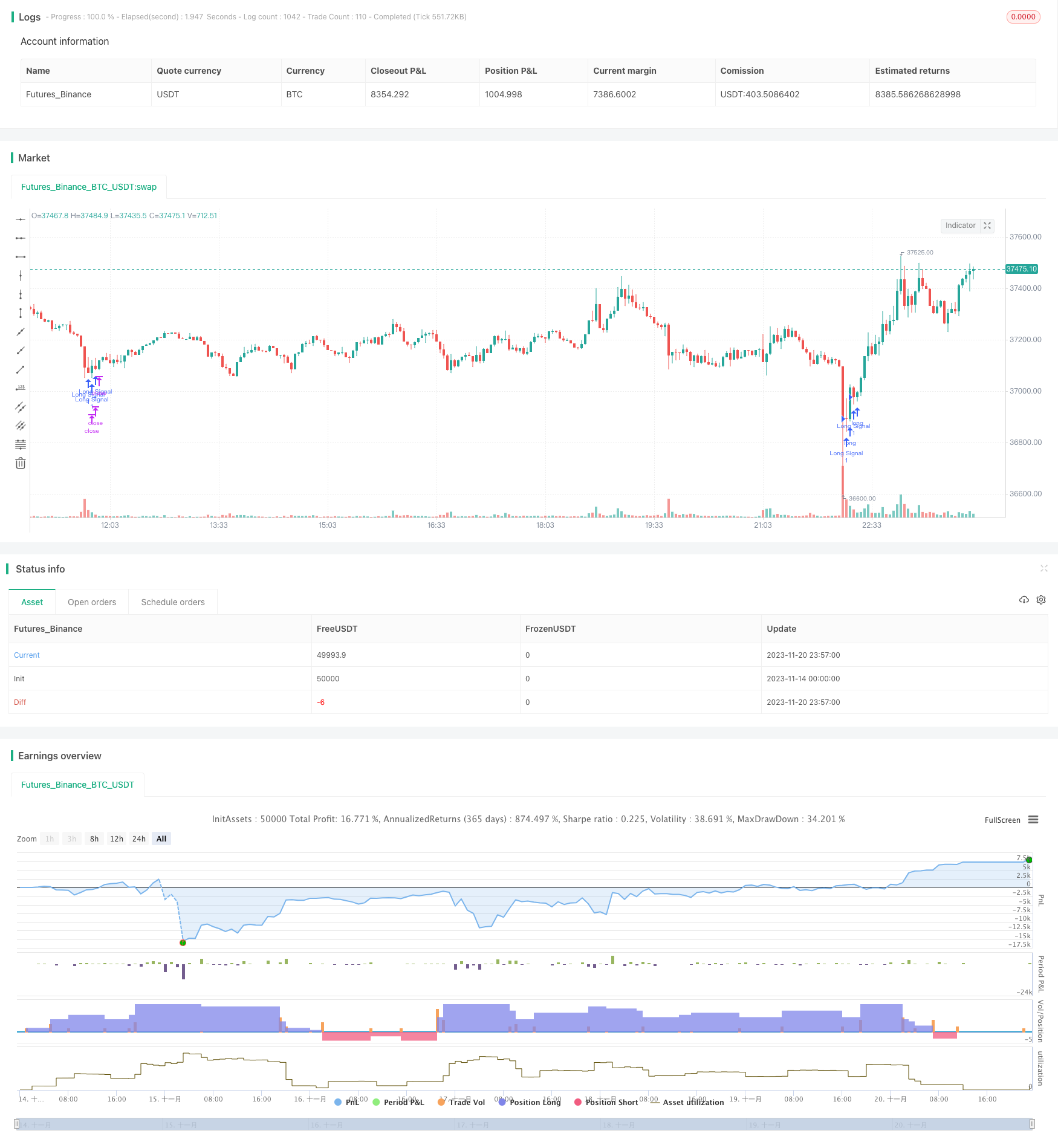

/*backtest

start: 2023-11-14 00:00:00

end: 2023-11-21 00:00:00

period: 3m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy(title="Bukan Kaleng Kaleng Li", shorttitle="BKKL", overlay=true)

psarDot = sar(0.01, 0.01, 0.2)

up = change(high)

down = -change(low)

plusDM = na(up) ? na : (up > down and up > 0 ? up : 0)

minusDM = na(down) ? na : (down > up and down > 0 ? down : 0)

trur = rma(tr, 14)

plus = fixnan(100 * rma(plusDM, 14) / trur)

minus = fixnan(100 * rma(minusDM, 14) / trur)

sum = plus + minus

adx = 100 * rma(abs(plus - minus) / (sum == 0 ? 1 : sum), 14)

longConditionSMA4020 = sma(close, 40) > sma(close, 20)

longConditionSMA2010 = sma(close, 20) > sma(close, 10)

longConditionSMA105 = sma(close, 10) > sma(close, 5)

longConditionSMA = longConditionSMA4020 and longConditionSMA2010 and longConditionSMA105

longConditionCCI = cci(close, 20) < -100

longConditionPSAR = psarDot > close

longConditionDMI = plus < 10

adxCondition = adx > 20

longCondition = longConditionSMA and longConditionCCI and longConditionPSAR and longConditionDMI

if (longCondition and adxCondition)

strategy.order("Long Signal", true)

shortConditionSMA4020 = sma(close, 40) < sma(close, 20)

shortConditionSMA2010 = sma(close, 20) < sma(close, 10)

shortConditionSMA105 = sma(close, 10) < sma(close, 5)

shortConditionSMA = shortConditionSMA4020 and shortConditionSMA2010 and shortConditionSMA105

shortConditionCCI = cci(close, 20) > 100

shortConditionPSAR = psarDot < close

shortConditionDMI = minus < 10

shortCondition = shortConditionSMA and shortConditionCCI and shortConditionPSAR and shortConditionDMI

if (shortCondition and adxCondition)

strategy.order("Short Signal", false)