ডাবল মুভিং এভারেজ ক্রসওভার কৌশল

ওভারভিউ

এটি একটি সহজ পরিমাণগত ট্রেডিং কৌশল যা সমান্তরাল সূচকের উপর ভিত্তি করে তৈরি করা হয়। এটি ক্রয় এবং বিক্রয়ের সময় নির্ধারণের জন্য দ্রুত এবং ধীর সমান্তরালের গোল্ডেন ফোর্ক ব্যবহার করে। যখন দ্রুত লাইনটি নীচের দিক থেকে ধীর লাইনটি ভেঙে দেয়, তখন একটি ক্রয় সংকেত উত্পন্ন হয়; যখন দ্রুত লাইনটি উপরে থেকে নীচের দিকে ধীর লাইনটি ভেঙে দেয়, তখন একটি বিক্রয় সংকেত উত্পন্ন হয়।

কৌশল নীতি

এই কৌশলটি মূলত সমান্তরাল প্রবণতা ট্র্যাকিং ফাংশন উপর ভিত্তি করে তৈরি করা হয়েছে। দ্রুত লাইন প্যারামিটার ছোট, দ্রুত মূল্য পরিবর্তনের প্রতিক্রিয়া; ধীর লাইন প্যারামিটার বড়, দীর্ঘমেয়াদী প্রবণতা প্রতিনিধিত্ব করে। দ্রুত লাইন নীচে থেকে ধীর লাইন অতিক্রম করে মানে হল যে স্বল্পমেয়াদী ট্রেডিং শুরু হয়, একটি আপগ্রেড প্রবণতা প্রবেশ; এবং দ্রুত লাইন উপরে থেকে ধীর লাইন অতিক্রম করে মানে হল যে স্বল্পমেয়াদী ট্রেডিং শুরু হয়, একটি ডাউনগ্রেড প্রবণতা প্রবেশ। এই সংকেতগুলি ক্যাপচার করে, ক্রমান্বয়ে ট্রেড করা যেতে পারে।

বিশেষ করে, এই কৌশলটি 5 তম (দ্রুত লাইন) এবং 34 তম (ধীর লাইন) এর দ্বিগুণ সমান্তরাল লাইন সংজ্ঞায়িত করে। প্রতিদিন এই দুটি সমান্তরালের মান গণনা করুন এবং দ্রুত লাইনটি নীচের দিক থেকে ধীর লাইনটি ভেঙেছে কিনা তা তুলনা করুন। যদি গোল্ডেন ফর্ক সিগন্যাল হয় তবে আরও কিছু করুন; যদি ডেড ফর্ক সিগন্যাল হয় তবে সমান্তরাল করুন।

সামর্থ্য বিশ্লেষণ

এই কৌশলটি সহজেই বোঝা যায় এবং সহজেই বাস্তবায়িত হয়। অন্যান্য জটিল কৌশলগুলির তুলনায় এটি কোয়ান্টাম ট্রেডিংয়ের নতুনদের জন্য আরও উপযুক্ত।

ডাবল গড় লাইন কৌশল কার্যকরভাবে বাজার শব্দ ফিল্টার করতে পারে এবং মূল প্রবণতা ক্যাপচার করতে পারে। দ্রুত এবং ধীর গড় লাইন এর দৈনিক প্যারামিটারগুলিকে সামঞ্জস্য করে বিভিন্ন চক্রের পরিবর্তনের সাথে খাপ খাইয়ে নিতে পারে।

এই কৌশলটিতে একটি ক্ষতির ব্যবস্থাও রয়েছে। যখন দামটি বিপরীত দিকে যেতে শুরু করে এবং ধীরে ধীরে সমান্তরাল মেরুকরণ ঘটে, তখন এটি সময়মতো ক্ষতি বন্ধ করে দেয় এবং ঝুঁকি কার্যকরভাবে নিয়ন্ত্রণ করতে পারে।

ঝুঁকি বিশ্লেষণ

দ্বি-সমান্তরিত কৌশলগুলি স্টপ লস, কার্ভ ফিট ব্যর্থতা ইত্যাদির ঝুঁকি নিয়ে আসতে পারে। বিশেষত, প্রধানত নিম্নলিখিত সমস্যা রয়েছেঃ

গড়রেখার বিলম্ব রয়েছে, সম্পূর্ণরূপে চালু হওয়ার পরে সংকেত দেওয়া হতে পারে। এই সময়ে লাভটি ক্ষতিতে পরিণত হয়েছে।

ঝড়ের সময়, একাধিক মিথ্যা সংকেত দেখা দিতে পারে। এটি অপ্রয়োজনীয় লেনদেন, লেনদেনের ব্যয় এবং স্লাইড পয়েন্টের ক্ষতির কারণ হতে পারে।

এই কৌশলটি সম্পূর্ণরূপে প্রযুক্তিগত সূচকগুলির উপর নির্ভর করে এবং মৌলিক বিশ্লেষণের সাথে সংযুক্ত হয় না।

পজিশন ম্যানেজমেন্ট এবং ঝুঁকি নিয়ন্ত্রণের বিষয়টি বিবেচনা করা হয়নি।

অপ্টিমাইজেশান দিক

এই কৌশলকে আরও ভালভাবে ব্যবহার করতে এবং ঝুঁকি কমাতে, নিম্নলিখিত দিকগুলি থেকে অপ্টিমাইজ করা যেতে পারেঃ

প্রবণতা সূচক এবং অস্থিরতা সূচকগুলির সাথে মিলিত, আরও কঠোর প্রবেশের শর্ত নির্ধারণ করে, মিথ্যা সংকেতগুলি ফিল্টার করে। যেমন এমএসিডি বা কেডিজে সূচক।

যথাযথ স্টপ মেকানিজম যুক্ত করুন। যদি গোল্ডফোর্কের পরে একটি নির্দিষ্ট অনুপাতের পতন হয় তবে স্টপ করুন। অথবা একটি নতুন উচ্চতা (নিম্ন) পয়েন্ট গঠনের পরে একটি নির্দিষ্ট পরিমাণে পতন হলে স্টপ করুন।

ধীরে ধীরে গড়ের দৈনিক প্যারামিটার সমন্বয়কে অপ্টিমাইজ করুন, বিভিন্ন পর্যায়ের দামের পরিবর্তনের জন্য সামঞ্জস্য করুন। সর্বোত্তম প্যারামিটার সন্ধানের জন্য প্যারামিটার সমন্বয় অপ্টিমাইজ করা যেতে পারে।

এই সূচকটি মূলধারার সূচকের উপর ভিত্তি করে সামগ্রিক ট্রেডিংয়ের গতিবিধি নির্ধারণ করতে পারে, এবং অস্থিরতার সময় উচ্চ-প্রাথমিক ট্রেডিং এড়াতে পারে।

ট্রেডিং ভলিউমের পরিবর্তনের সাথে ট্রেন্ডিং সিগন্যালের নির্ভরযোগ্যতা যাচাই করুন। উদাহরণস্বরূপ, ভলিউম ব্রেকআপের শর্ত অবশ্যই থাকতে হবে।

সারসংক্ষেপ

দ্বৈত সমান্তরাল কৌশলটি একটি খুব সাধারণ পরিমাণগত ট্রেডিং কৌশল। এটি সহজ, স্বজ্ঞাত এবং সহজেই বাস্তবায়িত হওয়ার মতো বৈশিষ্ট্য রয়েছে, যা পরিমাণগত ব্যবসায়ের শিক্ষানবিসদের জন্য শিখতে এবং আয়ত্ত করার জন্য উপযুক্ত। ক্রমাগত পরীক্ষার এবং পরামিতিগুলির অপ্টিমাইজেশনের মাধ্যমে ভাল ফলাফল পাওয়া যায়। তবে এই কৌশলটিতে কিছু সমস্যা রয়েছে, যেমন বিলম্বিত সংকেত সনাক্তকরণ, মিথ্যা সংকেত উত্পাদন সহজ ইত্যাদি। এটি একটি স্থিতিশীল লাভজনক কৌশল হওয়ার জন্য পরিপূরক শর্তাদি যুক্ত করা এবং ভাল ঝুঁকি পরিচালনার প্রয়োজন।

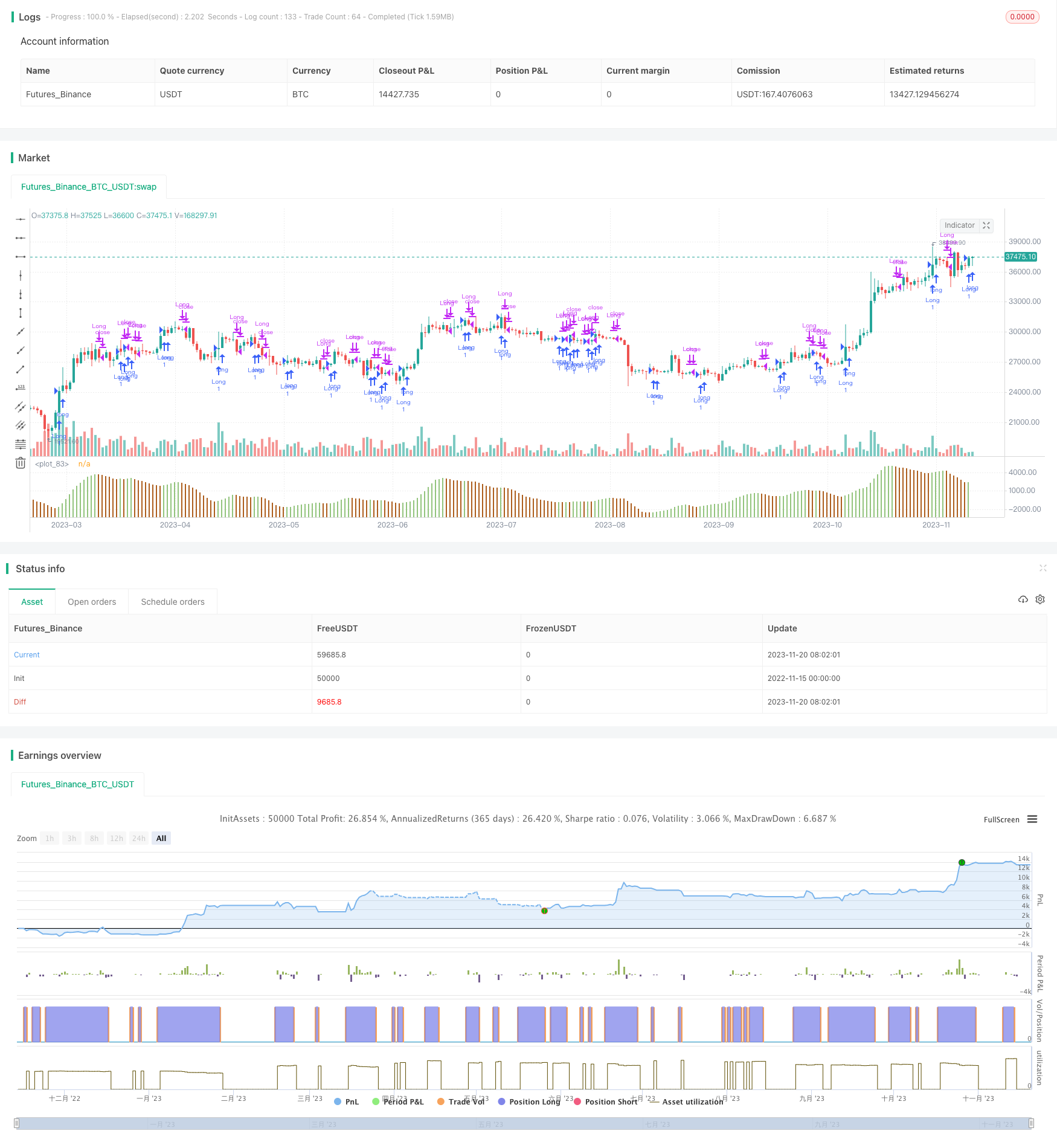

/*backtest

start: 2022-11-15 00:00:00

end: 2023-11-21 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

////////////////////////////////////////////////////////////

// This strategy is a modification to the "Bill Williams, Awesome Oscillator

// (AO) Backtest" strategy (Copyright by HPotter v1.0 29/12/2016)

//

// This version of the strategy by Midnight Mouse. 10/4/2018

//

// DESCRIPTION

//

// This indicator plots the oscillator as a column where periods fit for buying

// are marked as green, and periods fit for selling as orange/brown. If the

// current value of AO (Awesome Oscillator) is > the previous, the period is

// deemed fit for buying and the indicator is marked green. If the AO values is

// not over the previous, the period is deemed fit for selling and the indicator

// is marked orange/brown.

//

// You can change long to short in the Input Settings

//

// Please, use it only for learning or paper trading. Do not for real trading.

////////////////////////////////////////////////////////////

strategy("Awesome Oscillator.MMouse_Lager_BCE")

// === SETTINGS ===

// Strategy start date

FromMonth = input(defval = 1, title = "From Month", minval = 1)

FromDay = input(defval = 1, title = "From Day", minval = 1)

FromYear = input(defval = 2017, title = "From Year", minval = 2014)

// Strategy settings

nLengthSlow = input(34, minval=1, title="Length Slow")

nLengthFast = input(5, minval=1, title="Length Fast")

allowShorts = input(false, title="Include Short Trades")

reverse = input(false, title="Trade reverse")

// === BODY ===

// Use Heikin-Ashi candles for the buy/sell signal

ha_t = heikinashi(syminfo.tickerid)

ha_high = security(ha_t, timeframe.period, high)

ha_low = security(ha_t, timeframe.period, low)

length = input( 14 )

price = open

vrsi = rsi(price, length)

// Calc (H+L)/2 for each length

xSMA1_hl2 = sma((ha_high + ha_low)/2, nLengthFast)

xSMA2_hl2 = sma((ha_high + ha_low)/2, nLengthSlow)

// Get SMA difference (Fast - Slow)

xSMA1_SMA2 = xSMA1_hl2 - xSMA2_hl2

// Derive the color of the column

cClr = xSMA1_SMA2 > xSMA1_SMA2[1] ? #93c47d : #ad5e1d

// Determine the position to take (Long vs. Short)

pos = iff(xSMA1_SMA2 > xSMA1_SMA2[1], 1, iff(xSMA1_SMA2 < xSMA1_SMA2[1], -1, nz(pos[1], 0)))

possig = iff(reverse and pos == 1, -1, iff(reverse and pos == -1, 1, pos))

// Only apply strategy from the start date

if (time >= timestamp(FromYear, FromMonth, FromDay, 00, 00))

if (possig == 1)

// Market is currently fit for a Long position

strategy.entry("Long", strategy.long)

if (possig == -1)

// Market is currently fit for a Short position

if(allowShorts)

// Shorts are allowed. Record a Short position

strategy.entry("Short", strategy.short)

else

// Shorts are not allowed. Closec the Long position.

strategy.close("Long")

// Define the candle colors

//barcolor(possig == -1 ? red :

// possig == 1 ? green :

// blue )

// Plot the oscillator

plot(xSMA1_SMA2, style=columns, linewidth=1, color=cClr)