ইচিমোকু কিনকো হিও ট্রেন্ড অনুসরণ কৌশল

ওভারভিউ

এক নজরে সমতলতা কৌশল হল একটি ট্রেন্ড ট্র্যাকিং কৌশল যা Ichimoku Kinko Hyo সূচক ব্যবহার করে বাস্তবায়িত হয়। এই কৌশলটি একাধিক সূচককে ট্রেন্ডের দিকনির্দেশনা সনাক্ত করতে, একটি বুল মার্কেটে বেশি কাজ করতে, একটি ভাল বাজারে শূন্য করতে এবং একটি তহবিলের দীর্ঘমেয়াদী বৃদ্ধি অর্জন করতে ব্যবহার করে।

কৌশল নীতি

এই কৌশলটি মূলত Ichimoku Kinko Hyo সূচকের উপর ভিত্তি করে তৈরি করা হয়েছে। এই সূচকটি টার্নিং লাইন ((Tenkan-Sen), বেসলাইন ((Kijun-Sen), ফ্রন্টলাইন ((Senkou-Span A), অগ্রণী লাইন ((Senkou-Span B) এবং বিলম্বিত লাইন ((Chikou-Span) নিয়ে গঠিত। যখন দাম মেঘের চক্রের উপরে থাকে তখন এটি একটি মাল্টিহেড ট্রেন্ড এবং যখন দাম মেঘের চক্রের নীচে থাকে তখন এটি একটি ফাঁকা ট্রেন্ড।

এই কৌশলটির ট্রেডিং সিগন্যাল নিম্নলিখিত অবস্থার সমন্বয় থেকে আসেঃ

- সুইভিং লাইনে বেসলাইনকে একাধিক সিগন্যাল হিসাবে অতিক্রম করুন

- বেতার সংকেত হিসাবে বেঞ্চলাইন অতিক্রম করে নিচের দিকে ঘুরুন

- বিলম্বিত লাইনটি একাধিক মাথা হিসাবে নিশ্চিত করা হয়েছে

- স্থগিতাদেশ লাইন নিচে ট্রান্সফার শূন্য হিসাবে নিশ্চিত

- আরএসআই ৫০ এর বেশি হলে এটি একটি মাল্টিপ্লেক্স সূচক

- RSI 50 এর নিচে শূন্য

- মেঘের উপরে দামের প্রবণতা

- মেঘের নীচে দামের উন্মুক্ত প্রবণতা

উপরের একাধিক শর্ত একই সাথে পূরণ হলে, একাধিক প্রবেশ করুন; উপরের শূন্য শর্ত একই সাথে পূরণ হলে, শূন্য প্রবেশ করুন।

সামর্থ্য বিশ্লেষণ

এই কৌশলটি প্রবণতা ট্র্যাকিং এবং ওভারবয় ওভারসোল্ড সূচকগুলির সাথে মিলিত হয়, যা প্রবণতার দিকটি কার্যকরভাবে সনাক্ত করতে পারে। এর প্রধান সুবিধাগুলি হলঃ

- Ichimoku Kinko Hyo সূচকটি স্বল্পমেয়াদী বাজার শব্দ দ্বারা বিভ্রান্ত হওয়া এড়াতে মাঝারি এবং দীর্ঘমেয়াদী প্রবণতা সনাক্ত করতে সক্ষম।

- আরএসআই সূচকগুলির সাথে মিলিত হয়ে ওভারবয় ওভারসোল্ড অঞ্চলগুলিকে কার্যকরভাবে বিচার করা যায়, যাতে বিপরীতমুখী সুযোগগুলি মিস করা যায় না।

- শেয়ারের মূল্যের অস্থিরতার শর্তগুলি বিবেচনা করে, কেবলমাত্র উচ্চতর অস্থিরতার সময়ই লেনদেন করুন, যাতে অবৈধ লেনদেন এড়ানো যায়।

- কঠোর প্রবেশ ও প্রস্থান ব্যবস্থা, যতটা সম্ভব ঝুঁকি এড়ানো।

ঝুঁকি বিশ্লেষণ

এই কৌশলটির কিছু ঝুঁকি রয়েছে যা সম্পর্কে সতর্ক থাকা দরকারঃ

- ইচিমোকু কিনকো হিওর সূচকগুলি পিছিয়ে রয়েছে, যার ফলে দেরিতে প্রবেশের সম্ভাবনা রয়েছে।

- বহু শর্তযুক্ত সমন্বয় ট্রেডিং সিগন্যাল কম ঘন ঘন দেখা দেয়, যার ফলে কম সংখ্যক লেনদেনের সম্ভাবনা থাকে।

- তহবিল ব্যবস্থাপনা এবং পজিশন ব্যবস্থাপনা বিবেচনা না করে, অতিরিক্ত লেনদেনের ঝুঁকি থাকতে পারে।

সমাধানঃ

- ইচিমোকু কিনকো হিয়ো প্যারামিটারগুলি যথাযথভাবে সংক্ষিপ্ত করা হয়েছে, যা সূচকের সংবেদনশীলতা বাড়িয়ে তোলে।

- এই ব্যবসায় প্রবেশের নিয়ম কানুন কমানো এবং লেনদেনের ঘনত্ব বাড়ানো।

- ক্যাশ ম্যানেজমেন্ট এবং পজিশন ম্যানেজমেন্ট মডিউল যোগ করুন, একক লেনদেনের ক্যাশ ও পজিশন নিয়ন্ত্রণ করুন।

অপ্টিমাইজেশান দিক

এই কৌশলটি নিম্নলিখিত দিকগুলি থেকে অপ্টিমাইজ করা যেতে পারেঃ

- KDJ, MACD ইত্যাদির মতো অন্যান্য সূচকগুলির প্রতিস্থাপন বা সংমিশ্রণ, সংকেত উত্সকে সমৃদ্ধ করে।

- ইচিমোকু কিনকো হিওর প্যারামিটারগুলিকে অপ্টিমাইজ করুন এবং সূচকের সংবেদনশীলতা বাড়ান।

- মুনাফা লক এবং ঝুঁকি নিয়ন্ত্রণের জন্য স্টপ লস কৌশল যোগ করুন।

- পজিশন ম্যানেজমেন্ট মডিউল যোগ করা হয়েছে, যা তহবিলের আকারের উপর ভিত্তি করে পজিশনগুলিকে গতিশীলভাবে সামঞ্জস্য করে।

- ফিউচার সেট ওয়ারেন্টি মডিউল যুক্ত করুন এবং একাধিক সেট ওয়ারেন্টি ঝুঁকি পরিচালনা করুন।

সারসংক্ষেপ

এক নজরে সমতুল্য কৌশল সামগ্রিকভাবে একটি নির্ভরযোগ্য, স্থিতিশীল প্রবণতা ট্র্যাকিং কৌশল। এটি প্রবণতা ট্রেডিংয়ের গুরুত্বপূর্ণ সমস্যা সমাধান করে। এটি প্রবণতা সনাক্তকরণের নির্ভুলতা এবং ট্রেডের উত্পাদন ফ্রিকোয়েন্সির মধ্যে ভারসাম্য বজায় রাখে। প্যারামিটার সমন্বয় এবং মডিউল সম্প্রসারণের মাধ্যমে এখনও অপ্টিমাইজ করার জায়গা রয়েছে। এটি দীর্ঘমেয়াদী ব্যবহারের জন্য অন্যতম কৌশল।

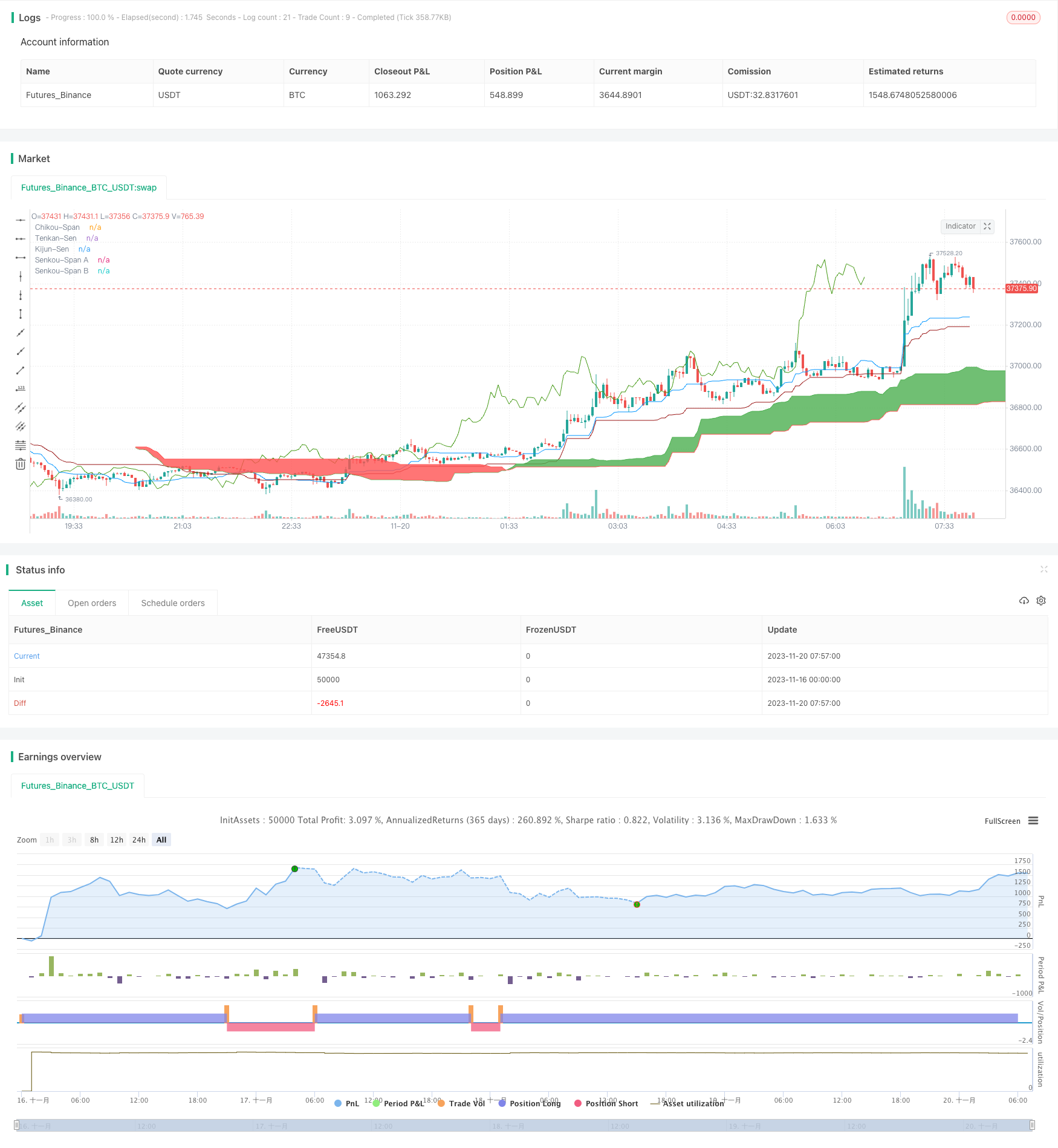

/*backtest

start: 2023-11-16 00:00:00

end: 2023-11-20 08:00:00

period: 3m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Ichimoku Kinko Hyo: ETH 3h Strategy by tobuno", overlay=true)

//Inputs

ts_bars = input(22, minval=1, title="Tenkan-Sen Bars")

ks_bars = input(60, minval=1, title="Kijun-Sen Bars")

ssb_bars = input(120, minval=1, title="Senkou-Span B Bars")

cs_offset = input(30, minval=1, title="Chikou-Span Offset")

ss_offset = input(30, minval=1, title="Senkou-Span Offset")

long_entry = input(true, title="Long Entry")

short_entry = input(true, title="Short Entry")

//Volatility

vollength = input(defval=2, title="VolLength")

voltarget = input(defval=0.2, type=float, step=0.1, title="Volatility Target")

Difference = abs((close - open)/((close + open)/2) * 100)

MovingAverage = sma(Difference, vollength)

highvolatility = MovingAverage > voltarget

////////////////////////////////////////////////////////////////////////////////

// BACKTESTING RANGE

// From Date Inputs

fromDay = input(defval = 1, title = "From Day", minval = 1, maxval = 31)

fromMonth = input(defval = 1, title = "From Month", minval = 1, maxval = 12)

fromYear = input(defval = 2019, title = "From Year", minval = 1970)

// To Date Inputs

toDay = input(defval = 31, title = "To Day", minval = 1, maxval = 31)

toMonth = input(defval = 12, title = "To Month", minval = 1, maxval = 12)

toYear = input(defval = 2020, title = "To Year", minval = 1970)

// Calculate start/end date and time condition

startDate = timestamp(fromYear, fromMonth, fromDay, 00, 00)

finishDate = timestamp(toYear, toMonth, toDay, 00, 00)

time_cond = true

////////////////////////////////////////////////////////////////////////////////

middle(len) => avg(lowest(len), highest(len))

// Ichimoku Components

tenkan = middle(ts_bars)

kijun = middle(ks_bars)

senkouA = avg(tenkan, kijun)

senkouB = middle(ssb_bars)

//RSI

change = change(close)

gain = change >= 0 ? change : 0.0

loss = change < 0 ? (-1) * change : 0.0

avgGain = rma(gain, 14)

avgLoss = rma(loss, 14)

rs = avgGain / avgLoss

rsi = 100 - (100 / (1 + rs))

// Plot Ichimoku Kinko Hyo

plot(tenkan, color=#0496ff, title="Tenkan-Sen")

plot(kijun, color=#991515, title="Kijun-Sen")

plot(close, offset=-cs_offset+1, color=#459915, title="Chikou-Span")

sa=plot(senkouA, offset=ss_offset-1, color=green, title="Senkou-Span A")

sb=plot(senkouB, offset=ss_offset-1, color=red, title="Senkou-Span B")

fill(sa, sb, color = senkouA > senkouB ? green : red, title="Cloud color")

ss_high = max(senkouA[ss_offset-1], senkouB[ss_offset-1])

ss_low = min(senkouA[ss_offset-1], senkouB[ss_offset-1])

// Entry/Exit Signals

tk_cross_bull = tenkan > kijun

tk_cross_bear = tenkan < kijun

cs_cross_bull = mom(close, cs_offset-1) > 0

cs_cross_bear = mom(close, cs_offset-1) < 0

price_above_kumo = close > ss_high

price_below_kumo = close < ss_low

rsi_bullish = rsi > 50

rsi_bearish = rs < 50

bullish = tk_cross_bull and cs_cross_bull and price_above_kumo and rsi_bullish and highvolatility

bearish = tk_cross_bear and cs_cross_bear and price_below_kumo and rsi_bearish and highvolatility

strategy.entry("Long", strategy.long, when=bullish and long_entry and time_cond)

strategy.entry("Short", strategy.short, when=bearish and short_entry and time_cond)

strategy.close("Long", when=bearish and not short_entry and time_cond)

strategy.close("Short", when=bullish and not long_entry and time_cond)