বন্ধ ইয়াং লাইন কৌশল

ওভারভিউ

বন্ধ সূর্যমুখী কৌশল হল একটি পরিমাণগত ট্রেডিং কৌশল যা কে-লাইন ফর্ম্যাট উপর ভিত্তি করে। এই কৌশলটি বন্ধ সূর্যমুখী ফর্ম্যাট সনাক্ত করে এবং ক্রয়-বিক্রয় সংকেত খুঁজে বের করে।

কৌশল নীতি

এই কৌশলটির মূল নীতিটি হলঃ বর্তমান কে লাইনটি হল-নালী, পূর্ববর্তী কে লাইনটি হল-নালী, এবং বর্তমান কে লাইনের সর্বনিম্ন মূল্য পূর্ববর্তী কে লাইনের সর্বনিম্ন মূল্যের চেয়ে বেশি হলে, বর্তমান কে লাইনের সর্বোচ্চ মূল্য পূর্ববর্তী কে লাইনের সর্বোচ্চ মূল্যের চেয়ে কম হলে, একটি বন্ধ সূর্যমুখী শৃঙ্খলা শৃঙ্খলা তৈরি হয়। এর মানে হল যে দামটি একটি বন্ধ শৃঙ্খলা তৈরি করেছে, যা দেখায় যে একাধিক শক্তি শেষ হয়ে যাচ্ছে, এটি একটি বিক্রয় সংকেত। বিপরীতভাবে, যখন একটি বন্ধ শৃঙ্খলা শৃঙ্খলা তৈরি হয়, তখন একটি কেনার সংকেত তৈরি হয়।

এখানে K লাইন এন্ট্রিগুলির গড় মানকে স্টপ লিন হিসাবে ব্যবহার করা হয়েছে। যখন এন্ট্রিগুলি স্টপ লিনের অর্ধেকের চেয়ে বড় হয় তখন স্টপ লিন হয়।

সামর্থ্য বিশ্লেষণ

বন্ধ সূর্যমুখী কৌশলের প্রধান সুবিধা হলঃ

- সহজ এবং যুক্তিসঙ্গত কে-লাইন আকৃতির উপর ভিত্তি করে বিচার করা, সহজে বোঝা এবং বাস্তবায়ন করা।

- কম হস্তান্তরিত ব্যাপ্তিগুলি চিহ্নিত করা যায়। যখন একটি প্রবাহ সংকীর্ণ হয়, তখন একটি বন্ধ সূর্যের প্রান্তের প্রান্তের প্রান্তের প্রান্তের প্রান্তের প্রান্তের প্রান্তের প্রান্তের প্রান্তের প্রান্তের প্রান্তের প্রান্তের প্রান্তের প্রান্তের প্রান্তের প্রান্তের প্রান্তের প্রান্তের প্রান্তের প্রান্তের প্রান্তের প্রান্তের প্রান্তের প্রান্তের প্রান্তের প্রান্তের প্রান্তের প্রান্তের প্রান্তের প্রান্তের প্রান্তের প্রান্তের প্রান্তের প্রান্তের প্রান্তের প্রান্তের প্রান্তের প্রান্তের প্রান্তের প্রান্তের প্রান্তের প্রান্তের প্রান্তের প্রান্তের প্রান্তের প্রান্তের প্রান্তের প্রান্তের প্রান্তের প্রান্তের প্রান্তের প্রান্তের প্রান্তের প্রান্তের প্রান্তের প্রান্তের প্রান্তের প্রান্তের প্রান্তের প্রান্তের প্রান্তের প্রান্তের প্রান্ত।

- ঝুঁকি নিয়ন্ত্রণের জন্য সুনির্দিষ্ট স্টপ লস ব্যবস্থা রয়েছে।

ঝুঁকি বিশ্লেষণ

তবে, এই কৌশলটির কিছু ঝুঁকিও রয়েছেঃ

- মনিটরিং ফ্রিকোয়েন্সি কম, সেরা ক্রয়-বিক্রয় পয়েন্টগুলি মিস করতে পারে। সংক্ষিপ্ত সময়ের জন্য K-লাইনগুলি দুর্বল।

- ভুয়া সূর্য, ভুয়া মোমবাতি এবং ভুয়া মোমবাতিগুলি ভুল সংকেত হতে পারে। সংমিশ্রণ ট্র্যাফিকের মতো সূচকগুলি ফিল্টার করা দরকার।

- শুধুমাত্র কে-লাইন আকৃতির উপর ভিত্তি করে, অন্যান্য প্রযুক্তিগত সূচক এবং মৌলিক কারণগুলি বিবেচনা না করে সমন্বিত বিচার, একটি নির্দিষ্ট অন্ধত্ব রয়েছে।

এই ঝুঁকিগুলি হ্রাস করার জন্য, ট্রেডিং ভলিউমের শর্তাধীন বিচার যুক্ত করা বা মুভিং গড়ের মতো অন্যান্য সূচকগুলির সাথে একত্রে ব্যবহার করা বিবেচনা করা যেতে পারে। স্টপ লিনারটি বাজারের অস্থিরতার সাথে সামঞ্জস্যপূর্ণ হতে পারে।

অপ্টিমাইজেশান দিক

বন্ধ সানলাইনের কৌশলগুলি নিম্নলিখিত দিকগুলি থেকে অপ্টিমাইজ করা যেতে পারেঃ

- ট্রেডিংয়ের পরিমাণের সাথে যোগ করুন। ট্রেডিংয়ের পরিমাণের তীব্র বৃদ্ধি প্রায়শই প্রবণতা বিপরীত হওয়ার অর্থ।

- স্টপ শর্তাবলী সমন্বয় করুন। আপনি বাজারের অস্থিরতা এবং ঝুঁকি পছন্দ অনুযায়ী স্টপ লাইনটি গতিশীলভাবে সামঞ্জস্য করতে পারেন।

- বহুচক্রীয় সংমিশ্রণ: বহুচক্রীয়ভাবে সমালোচনামূলক সমর্থন পয়েন্টের কাছাকাছি সূর্যমুখী বন্ধ বিক্রয় পয়েন্ট চিহ্নিত করা।

- অন্যান্য প্রযুক্তিগত সূচকগুলির সাথে একত্রিত করা। যেমন সামগ্রিক প্রবণতা নির্ধারণের জন্য গড় লাইন সিস্টেম যুক্ত করা, বা কিছু পূর্বাভাসমূলক সূচক প্রবর্তন করা যাতে ক্রয়-বিক্রয় পয়েন্টগুলি নির্ধারণ করা যায়।

সারসংক্ষেপ

একটি বন্ধ সূর্যমুখী কৌশল হিসাবে একটি K-লাইন আকৃতির উপর ভিত্তি করে পরিমাণগত কৌশল, সুবিধাটি সহজেই বোঝা যায়, সহজেই বাস্তবায়ন করা যায় এবং নির্দিষ্ট ক্রয়-বিক্রয় সংকেতকে কার্যকরভাবে সনাক্ত করতে পারে। তবে কিছু সীমাবদ্ধতা রয়েছে, যেমন ভুল সংকেত তৈরির প্রবণতা, দৃ blind়তা ইত্যাদি। এই সমস্যাগুলিও এই কৌশলটির জন্য অনুকূলিতকরণের দিকনির্দেশ দেয়। লেনদেনের পরিমাণ, বহু-চক্র বিশ্লেষণ এবং অন্যান্য প্রযুক্তিগত সূচকগুলির মতো তথ্য ব্যবহার করে সমন্বিত রায়ণ, এই কৌশলটির কার্যকারিতা আরও বাড়িয়ে তুলতে পারে।

/*backtest

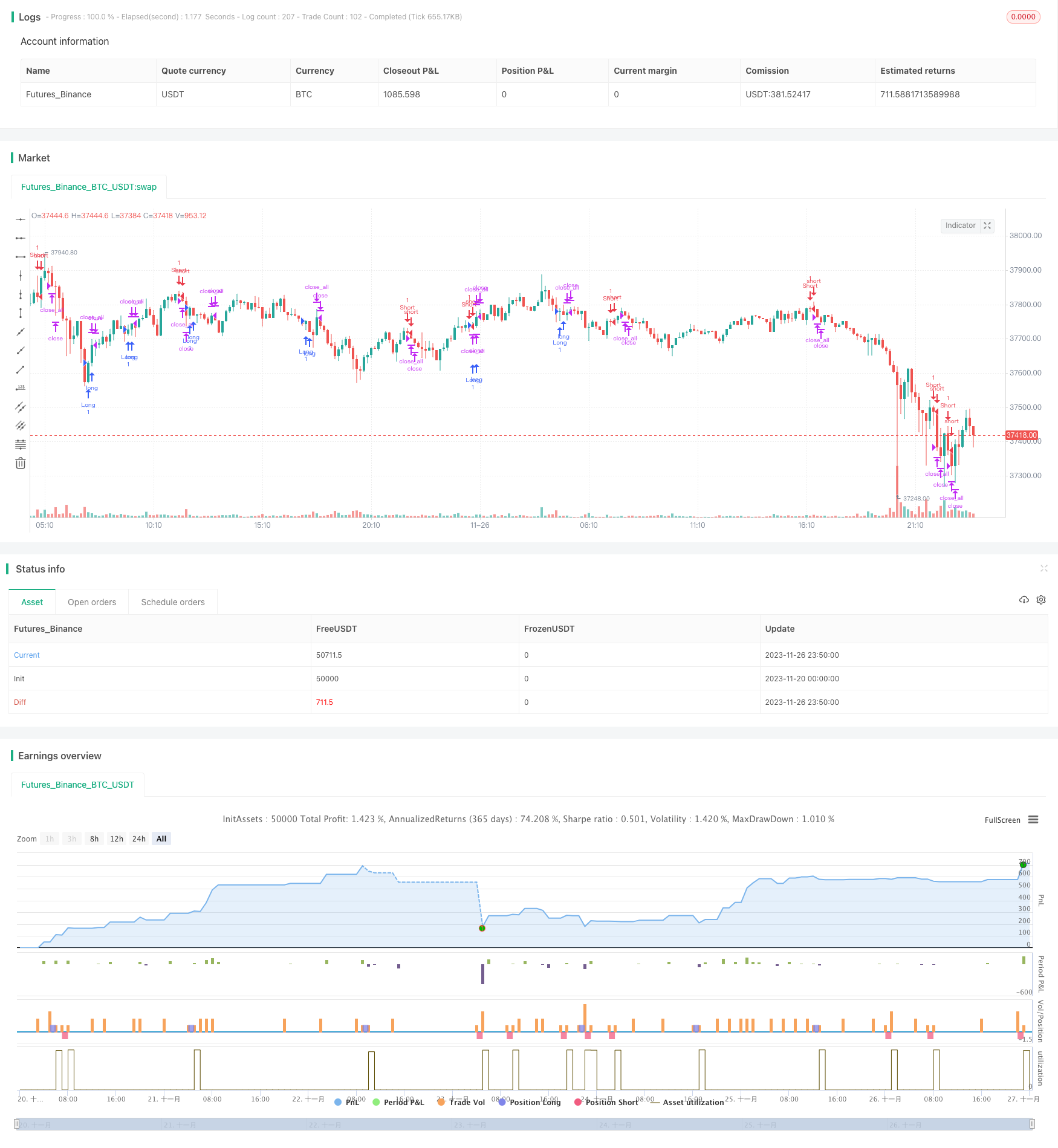

start: 2023-11-20 00:00:00

end: 2023-11-27 00:00:00

period: 10m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//Noro

//2018

//@version=3

strategy(title = "Noro's Harami Strategy v1.0", shorttitle = "Harami str 1.0", overlay = true, default_qty_type = strategy.percent_of_equity, default_qty_value = 100, pyramiding = 0)

//Settings

needlong = input(true, defval = true, title = "Long")

needshort = input(false, defval = false, title = "Short")

fromyear = input(1900, defval = 1900, minval = 1900, maxval = 2100, title = "From Year")

toyear = input(2100, defval = 2100, minval = 1900, maxval = 2100, title = "To Year")

frommonth = input(01, defval = 01, minval = 01, maxval = 12, title = "From Month")

tomonth = input(12, defval = 12, minval = 01, maxval = 12, title = "To Month")

fromday = input(01, defval = 01, minval = 01, maxval = 31, title = "From day")

today = input(31, defval = 31, minval = 01, maxval = 31, title = "To day")

//Body

body = abs(close - open)

abody = sma(body, 10)

//MinMax Bars

min = min(close, open)

max = max(close, open)

bar = close > open ? 1 : close < open ? -1 : 0

//Signals

up = bar == 1 and bar[1] == -1 and min > min[1] and max < max[1]

dn = bar == -1 and bar[1] == 1 and min > min[1] and max < max[1]

exit = ((strategy.position_size > 0 and bar == 1) or (strategy.position_size < 0 and bar == -1)) and body > abody / 2

//Trading

if up

if strategy.position_size < 0

strategy.close_all()

strategy.entry("Long", strategy.long, needlong == false ? 0 : na, when=(time > timestamp(fromyear, frommonth, fromday, 00, 00) and time < timestamp(toyear, tomonth, today, 23, 59)))

if dn

if strategy.position_size > 0

strategy.close_all()

strategy.entry("Short", strategy.short, needshort == false ? 0 : na, when=(time > timestamp(fromyear, frommonth, fromday, 00, 00) and time < timestamp(toyear, tomonth, today, 23, 59)))

if time > timestamp(toyear, tomonth, today, 23, 59) or exit

strategy.close_all()