ডাবল মুভিং এভারেজ রিভার্সাল প্রাইস ব্রেকআউট কৌশল

ওভারভিউ

ডাবল ইয়ারেজ এবং রিভার্সাল প্রাইস ব্রেকআউট কৌশলটি ডাবল ট্রেডিং সিগন্যালের সংমিশ্রণ দ্বারা আরও উচ্চমানের প্রবেশের সময় সন্ধান করে। এই কৌশলটি প্রথমে 9 দিনের চলমান গড় এবং এর উপরের এবং নীচের ট্র্যাকগুলি ব্যবহার করে একটি মৌলিক ব্রেকআউট ফ্রেমওয়ার্ক তৈরি করে, তারপরে 123 টি আকৃতির বিচারক সুযোগের দিকনির্দেশের পরে এলোমেলো সূচক ফিল্টারিং সংকেত প্রবর্তন করে, শেষ পর্যন্ত তুলনামূলকভাবে কঠোর প্রবেশের নিয়ম তৈরি করে। এই সংমিশ্রণ ফিল্টারিং পদ্ধতিটি কার্যকরভাবে ট্রেডিং ফ্রিকোয়েন্সি হ্রাস করতে পারে এবং একই সাথে সংকেত মানের গ্যারান্টি দেয়, যা মাঝারি-দীর্ঘ লাইন ধরে রাখার জন্য উপযুক্ত।

কৌশল নীতি

ডাবল মিডল লাইন এবং রিভার্সাল প্রাইস ব্রেকিং কৌশল দুটি উপ কৌশল সমন্বয় দ্বারা গঠিত।

প্রথম উপ-কৌশলটি হল 123 মডেলের বিচার। এই কৌশলটি ভবিষ্যতে সম্ভাব্য মূল্যের বিপর্যয় নির্ধারণের জন্য পূর্ববর্তী দুই দিনের ক্লোজিং মূল্যের সম্পর্ক ব্যবহার করে। যদি আজকের ক্লোজিং মূল্য পূর্ববর্তী দিনের ক্লোজিং মূল্যের তুলনায় বৃদ্ধি পায় এবং পূর্ববর্তী দিনের ক্লোজিং মূল্যের তুলনায় হ্রাস পায়, তবে এটি একটি কেনার সংকেত হিসাবে বিবেচিত হয়। যদি আজকের ক্লোজিং মূল্য পূর্ববর্তী দিনের ক্লোজিং মূল্যের তুলনায় হ্রাস পায় এবং পূর্ববর্তী দিনের ক্লোজিং মূল্যের তুলনায় বৃদ্ধি পায়, তবে এটি একটি বিক্রয় সংকেত হিসাবে বিবেচিত হয়। এই মডেলটি স্বল্পমেয়াদী মেজাজের প্রতিক্রিয়া হিসাবে বিবেচিত হয়।

দ্বিতীয় উপ কৌশলটি হ’ল স্থানান্তরিত গড় লাইন চ্যানেলের ব্রেকআপ। এই কৌশলটি প্রথমে একটি নির্দিষ্ট সময়ের (যেমন 9 দিন) সূচকীয় চলমান গড় গণনা করে এবং তারপরে চ্যানেলের উপরে এবং নীচে একটি নির্দিষ্ট শতাংশ যুক্ত করে। যদি দামটি ট্র্যাজেড হয় তবে এটি একটি বিক্রয় সংকেত উত্পন্ন করে এবং যদি দামটি ট্র্যাজেড হয় তবে এটি একটি ক্রয় সংকেত উত্পন্ন করে। উপরে এবং নীচে ট্র্যাজেডের সংকীর্ণতার পরিমাণ শতাংশের ফ্যাক্টর দ্বারা নিয়ন্ত্রিত হতে পারে, যার ফলে সংকেত ফ্রিকোয়েন্সিটি সামঞ্জস্য করা যায়।

শেষ পর্যন্ত, শুধুমাত্র যখন দুটি উপ-কৌশলগুলির সংকেত দিকটি একত্রিত হয়, অর্থাৎ 123 ফর্মাল রিভার্সাল সিগন্যাল এবং চ্যানেল ব্রেকিং সিগন্যাল সমান্তরাল হয়, তখনই প্রকৃত লেনদেনের জন্য সত্যিকারের সংকেত উত্পন্ন হয়। এই দ্বৈত ফিল্টারিং প্রক্রিয়াটি প্রচুর পরিমাণে মিথ্যা সংকেতগুলিকে ফিল্টার করতে পারে, লেনদেনের ফ্রিকোয়েন্সি হ্রাস করে এবং প্রতিটি লেনদেনের উচ্চতর বিশ্বাসযোগ্যতা নিশ্চিত করে।

সামর্থ্য বিশ্লেষণ

ডাবল-পরিমিত এবং বিপরীতমুখী দামের ব্রেকআউট কৌশলটি একাধিক বিশ্লেষণ পদ্ধতির সমন্বিত ব্যবহার করে, যার নিম্নলিখিত সুবিধাগুলি রয়েছেঃ

ডাবল সিগন্যাল ফিল্টারিং সিস্টেম কার্যকরভাবে অবৈধ সংকেত হ্রাস করে এবং প্রতিটি লেনদেনকে আরও উচ্চ মানের করে তোলে।

123 আকৃতির বিচারটি স্বল্পমেয়াদে বিপরীতমুখী কৌশল, স্থানান্তরিত চ্যানেলের ব্রেকআউটটি মাঝারি এবং দীর্ঘ লাইনের প্রবণতা অনুসরণকারী কৌশল, সংমিশ্রণ ব্যবহারের ফলে স্বল্প ও দীর্ঘ লাইনের সহযোগিতা অর্জন করা যায়, উপার্জন কার্যকারিতা আরও ভাল।

বিভিন্ন লেনদেনের পছন্দ অনুসারে, চ্যানেলের উপরে এবং নীচে ট্র্যাকের প্রশস্ততা সামঞ্জস্য করে সিগন্যালের ফ্রিকোয়েন্সিটি অবাধে নিয়ন্ত্রণ করা যায়।

9 দৈনিক গড় লাইনকে মধ্যম অক্ষ হিসাবে ব্যবহার করে, প্যারামিটার নির্বাচন আরও যুক্তিসঙ্গত, সংকেত খুব ঘন ঘন হওয়া এড়ানো যায়।

এলোমেলো সূচকগুলির উপর ভিত্তি করে ওভার-বিক্রয় ওভার-বিক্রয় জোনের বিচার ব্যবহার করে, আপনি একটি ঝড়ের পরিস্থিতিতে আটকা পড়া এড়াতে পারেন।

ঝুঁকি বিশ্লেষণ

ডাবল প্রান্তিক এবং বিপরীতমুখী দামের কৌশলগুলিও কিছু ঝুঁকি নিয়ে আসে, যা নিম্নলিখিত দিকগুলিতে কেন্দ্রীভূত হয়ঃ

ডাবল-ফিল্টারিং সিগন্যাল সিস্টেমগুলি একতরফা কৌশলগুলিকে ধরার সুযোগগুলি হারাতে পারে এবং একক ফাঁস হওয়ার ঝুঁকি থাকতে পারে।

১২৩-এর পয়েন্ট অফ কমার্স সব ধরনের ভুয়া ট্রেন্ডকে পুরোপুরি ফিল্টার করতে পারে না, এবং যদি ভুলভাবে ব্যবহার করা হয় তাহলে ক্ষতি হতে পারে।

স্টপ লস পজিশনের ভুল সেটআপের ফলে বড় ধরনের ক্ষতির সম্ভাবনা থাকে, যদি ট্রেডিং পরিস্থিতিতে কোন বড় ধরনের পরিবর্তন ঘটে।

ifft কন্ডিশনাল লজিক জটিল, প্যারামিটারগুলি অনুপযুক্তভাবে লজিক্যাল ত্রুটি তৈরি করতে পারে, যার ফলে সিগন্যাল বিচার ব্যর্থ হয়।

নমুনার বাইরে ডেটা প্যারামিটার স্থায়িত্ব প্রভাবিত করে, প্যারামিটার গতিশীল অপ্টিমাইজেশান প্রয়োজন।

অপ্টিমাইজেশান দিক

ডাবল-রেগুলার এবং ইনভার্টার প্রাইস ব্রেকিং কৌশলগুলিকে আরও উন্নত করার সুযোগ রয়েছেঃ

বিভিন্ন গড় লাইন প্রকারের পরীক্ষা করা যায়, একটি ভাল এবং স্থিতিশীল সংকেত মানের উত্পন্ন করার জন্য প্যারামিটার সমন্বয় নির্বাচন করা যায়।

নির্দিষ্ট প্রজাতির ডেটা বৈশিষ্ট্যগুলির জন্য উপযুক্ত চ্যানেল ব্যান্ডউইথ নির্বাচন করা যেতে পারে।

আপনি আপনার সর্বোচ্চ ক্ষতির অনুপাত নিয়ন্ত্রণ করতে পারেন।

মেশিন লার্নিং মডেলের ডায়নামিক অপ্টিমাইজেশান প্যারামিটারগুলি যুক্ত করা যেতে পারে, যা কৌশলটিকে আরও রুক্ষ করে তোলে।

ট্রেডিং ভলিউম বা অস্থিরতা ফিল্টার যুক্ত করা যেতে পারে, যাতে অস্থিরতার সময় খুব বেশি ঘন ঘন প্রবেশ করা যায় না।

সারসংক্ষেপ

ডাবল ইকুইটি এবং রিভার্সাল প্রাইস ব্রেকআউট কৌশলটি দ্বৈত যাচাইকরণ ওভারল্যাপিং প্রক্রিয়া দ্বারা সফলভাবে সংযুক্ত হয়েছে, একটি কার্যকর ট্রেডিং সিস্টেম তৈরি করতে যা কার্যকরভাবে অকার্যকর সংকেতগুলি ফিল্টার করতে পারে, উচ্চ মানের সুযোগগুলি প্রবেশ করতে পারে এবং একটি শক্তিশালী কাস্টমাইজযোগ্য স্থান রয়েছে। এই কৌশলটি একটি সাধারণ কাঠামো হিসাবে, প্যারামিটার সমন্বয় এবং মেশিন লার্নিং অপ্টিমাইজেশনের অধীনে ব্যবহারের সম্ভাবনা রয়েছে।

/*backtest

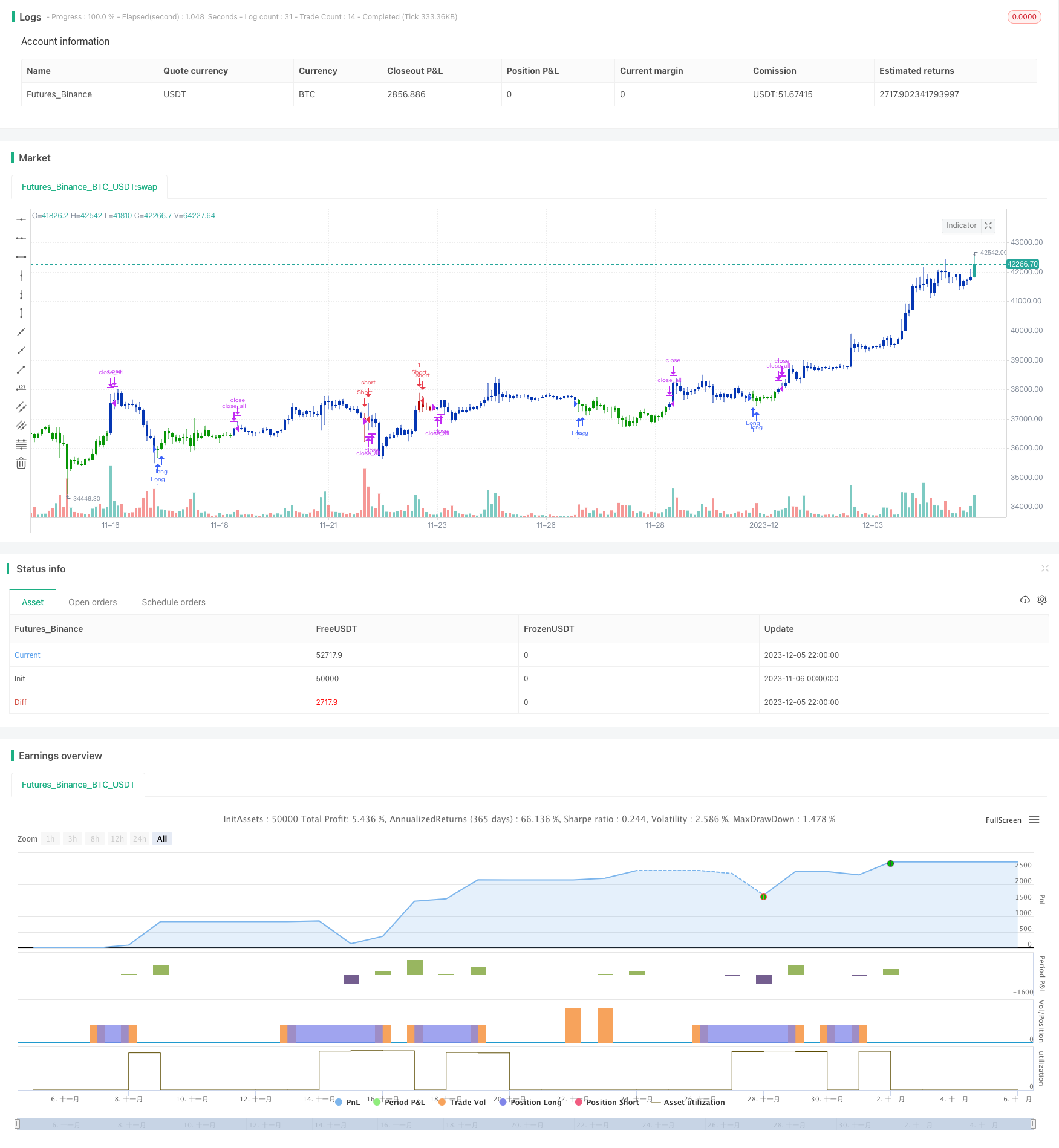

start: 2023-11-06 00:00:00

end: 2023-12-06 00:00:00

period: 2h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 18/03/2021

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// Moving Average Displaced Envelope. These envelopes are calculated

// by multiplying percentage factors with their displaced expotential

// moving average (EMA) core.

// How To Trade Using:

// Adjust the envelopes percentage factors to control the quantity and

// quality of the signals. If a previous high goes above the envelope

// a sell signal is generated. Conversely, if the previous low goes below

// the envelope a buy signal is given.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

MADE(Price,Period, perAb, perBl, disp) =>

pos = 0.0

sEMA = ema(Price, Period)

top = sEMA[disp] * ((100 + perAb)/100)

bott = sEMA[disp]* ((100 - perBl)/100)

pos := iff(close < bott , 1,

iff(close > top, -1, pos[1]))

pos

strategy(title="Combo Backtest 123 Reversal & MA Displaced Envelope", shorttitle="Combo", overlay = true)

line1 = input(true, "---- 123 Reversal ----")

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

line2 = input(true, "---- MA Displaced Envelope ----")

Price = input(title="Source", type=input.source, defval=close)

Period =input(defval=9, minval=1)

perAb = input(title = "Percent above", defval=.5, minval=0.01, step = 0.1)

perBl = input(title = "Percent below", defval=.5, minval=0.01, step = 0.1)

disp = input(title = "Displacement", defval=13, minval=1)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posMADE = MADE(Price,Period, perAb, perBl, disp)

pos = iff(posReversal123 == 1 and posMADE == 1 , 1,

iff(posReversal123 == -1 and posMADE == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1 )

strategy.entry("Long", strategy.long)

if (possig == -1 )

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )