স্টোকাস্টিক আরএসআই-এর উপর ভিত্তি করে ক্রিপ্টোকারেন্সি ট্রেডিং কৌশল

প্রথম, কৌশলগত বিশ্লেষণ

এই কৌশলটির নাম হল স্টোক্যাস্টিক আরএসআই-ভিত্তিক ডিজিটাল মুদ্রা ট্রেডিং কৌশল। এই কৌশলটি ডিজিটাল মুদ্রার ক্রয় এবং বিক্রয় সংকেত সনাক্ত করতে তুলনামূলকভাবে দুর্বল সূচক ((আরএসআই) এবং এলোমেলো সূচক সমতল চলমান গড় ((স্টোক্যাস্টিক আরএসআই) দুটি সূচককে একত্রিত করে।

কৌশলটির মূল ধারণাগুলি হ’লঃ প্রথমে আরএসআই মান গণনা করুন, তারপরে আরএসআই ভিত্তিক স্টোক্যাস্টিক আরএসআই সূচক, অর্থাৎ কে মান এবং ডি মান তৈরি করুন। কে মান অতিক্রম করার সময় একটি কেনার সংকেত উত্পন্ন হয়, এবং কে মান অতিক্রম করার সময় একটি বিক্রয় সংকেত উত্পন্ন হয়। মিথ্যা সংকেতগুলি ফিল্টার করার জন্য, কৌশলটি পরিবর্তনের হার সূচক ((আরভিআই) এবং এর সমতল স্লাইডিং গড়গুলিও প্রবর্তন করে।

দ্বিতীয়, কৌশলগত বিবরণ

আরএসআই মানের দৈর্ঘ্য ১৪।

স্টোক্যাস্টিক আরএসআই সূচকটি আরএসআই-এর উপর ভিত্তি করে 14 এর দৈর্ঘ্যের উপর ভিত্তি করে তৈরি করা হয়েছে, যার জন্য কে এবং ডি মান রয়েছে ((ডি হল কে এর 3 টি সময়ের চলমান গড়)) ।

আরভিআই এবং তার সংকেত লাইন (অর্থাৎ আরভিআই এর সমতল চলমান গড়) 5 এর দৈর্ঘ্যের সাথে গণনা করা হয়েছে।

যখন K উপরে D অতিক্রম করে, যদি RVI > সিগন্যাল লাইন এবং একটি পূর্ববর্তী চক্র RVI < সিগন্যাল লাইন হয়, তবে একটি কেনার সংকেত উত্পন্ন হয়; যখন K নীচে D অতিক্রম করে, যদি RVI < সিগন্যাল লাইন এবং একটি পূর্ববর্তী চক্র RVI > সিগন্যাল লাইন হয়, তবে একটি বিক্রয় সংকেত উত্পন্ন হয়।

সিগন্যালের উপর ভিত্তি করে পজিশন খোলার জন্য ক্রয় বা বিক্রয় করা হয়।

তিন, কৌশলগত সুবিধা বিশ্লেষণ

স্টোক্যাস্টিক আরএসআই এবং আরভিআই দ্বৈত-নিশ্চিতকরণের সাথে মিলিত, এটি কার্যকরভাবে মিথ্যা সংকেতগুলি ফিল্টার করতে পারে।

আরভিআই সূচকগুলি স্বল্পমেয়াদে ওভারবয় ও ওভারসেল প্রতিফলিত করতে পারে এবং চরম পয়েন্টে পজিশন খোলার এড়াতে পারে।

Stochastic RSI সূচকটি ওভার-বই ওভার-সোল্ড অঞ্চলগুলি সনাক্ত করতে পারে এবং কেডিজে সূচকের গোল্ডেন ফোরক-ডেড ফোরক আকৃতির সাহায্যে ক্রয়-বিক্রয় অবস্থান নির্ধারণ করতে পারে।

এই কৌশলটি কিছু ডিজিটাল মুদ্রা জোড়ায় (যেমন এফসিটি/বিটিসি) ভাল কাজ করেছে।

চার, কৌশলগত ঝুঁকি বিশ্লেষণ

একই রকম ট্র্যাকিং স্টপ লস কৌশল, যেখানে স্টপ লস পয়েন্টটি ভুলভাবে সেট করা থাকলে আপনি জেল হতে পারেন।

সিগন্যালের ফ্রিকোয়েন্সি খুব বেশি হতে পারে, এবং লেনদেনের খরচ বিবেচনা করা প্রয়োজন।

KDJ এবং RVI উভয়ই মিথ্যা সংকেত তৈরি করতে পারে, যার ফলে অপ্রয়োজনীয় ক্ষতি হতে পারে।

কৌশলগত প্যারামিটারগুলিকে বিভিন্ন লেনদেনের জোড়াগুলির জন্য অপ্টিমাইজ করা দরকার, সর্বজনীনতা বিবেচনা করা উচিত।

পঞ্চম, কৌশলগত অগ্রগতি

মুনাফা লক করার জন্য মোবাইল স্টপ যুক্ত করুন, এটিআর ব্যবহার করে স্টপ লেভেল সেট করুন।

RVI এবং Stochastic RSI প্যারামিটারগুলিকে অপ্টিমাইজ করা হয়েছে যাতে সংকেত আরও স্পষ্ট হয়।

একক অর্ডারের পরিমাণ নিয়ন্ত্রণ করা।

উচ্চতর অবস্থান খোলার এড়াতে একটি ফিল্টারিং ব্যবস্থা যুক্ত করুন। একটি অস্থিরতার সূচক প্রবর্তন করা যেতে পারে যা এই মুহুর্তে একটি অস্থির অবস্থায় রয়েছে কিনা তা নির্ধারণ করে।

বিভিন্ন ডিজিটাল মুদ্রার জোড়া পরীক্ষা করে দেখা যায় কোনটি সবচেয়ে ভালো কাজ করবে।

ষষ্ঠ, কৌশলগত সারসংক্ষেপ

এই কৌশলটি প্রথমে RSI সূচক ব্যবহার করে স্টোক্যাস্টিক RSI তৈরি করে এবং তারপরে RVI সূচকের সাথে সংযুক্ত করে সংকেতটি নিশ্চিত করে, স্বল্পমেয়াদে ওভারব্লড ওভারসোলের ঘটনাটি আবিষ্কার করে, যার ফলে বিপরীত পয়েন্টে অবস্থান খোলা যায়। সুবিধাটি হ’ল ডাবল কনফার্মেশনটি মিথ্যা সংকেতগুলি ফিল্টার করতে পারে, এবং অসুবিধাটি হ’ল প্যারামিটারটি ওভারফিট হওয়ার ঝুঁকি থাকতে পারে। সামগ্রিকভাবে, এই কৌশলটি কিছু ট্রেডিং জোড়ায় ভাল কাজ করেছে, আরও অপ্টিমাইজেশনের মাধ্যমে আরও স্থিতিশীল আয় অর্জন করা যায়।

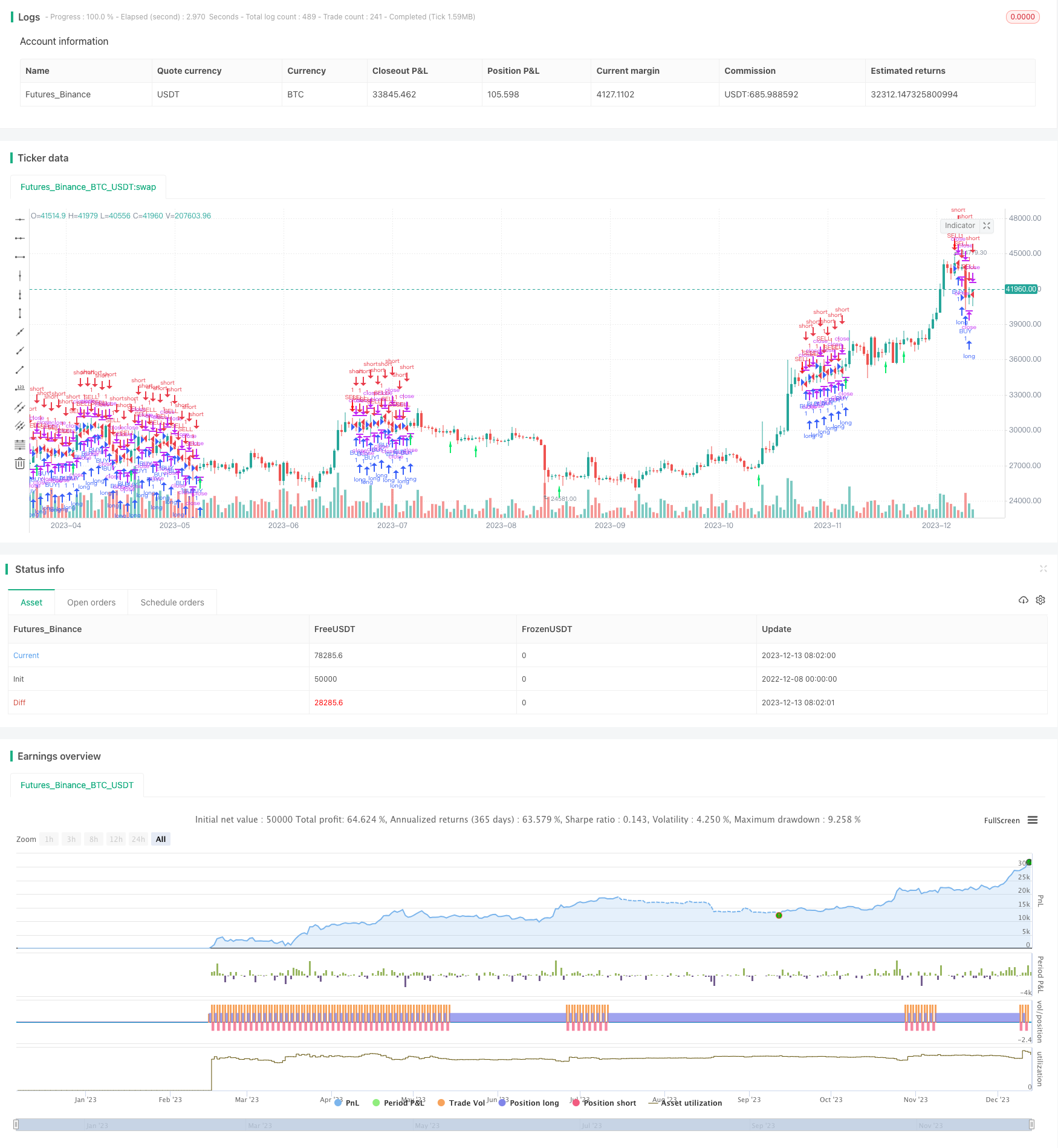

/*backtest

start: 2022-12-08 00:00:00

end: 2023-12-14 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy(title="Stochastic RSI", shorttitle="Stoch RSI", overlay = true)

Per = input(5, title="Length", minval=1)

smoothK = input(3, minval=1)

smoothD = input(3, minval=1)

lengthRSI = input(14, minval=1)

lengthStoch = input(14, minval=1)

src = input(close, title="RSI Source")

rsi1 = rsi(src, lengthRSI)

K = sma(stoch(rsi1, rsi1, rsi1, lengthStoch), smoothK)

D = sma(K, smoothD)

rvi = sum(swma(close-open), Per)/sum(swma(high-low),Per)

sig = swma(rvi)

//plot(rvi, color=green, title="RVI")

//plot(sig, color=red, title="Signal")

//plot(K, title="K")

//plot(D, title="D")

Dn = K <= D and K > 70 and rvi <= sig and rvi[1] >= sig[1]

Up= K >= D and K < 30 and rvi >= sig and rvi[1] <= sig[1]

ARROW = Up - Dn

plotarrow(ARROW, title="Down Arrow", colordown=red, transp=0, maxheight=10, minheight=10)

plotarrow(ARROW, title="Up Arrow", colorup=lime, transp=0, maxheight=10, minheight=10)

long = crossover(Up, Dn)

short = crossunder(Up, Dn)

last_long = long ? time : nz(last_long[1])

last_short = short ? time : nz(last_short[1])

long_signal = crossover(last_long, last_short)

short_signal = crossover(last_short, last_long)

//plot(long_signal, "BUY", color=green)

//plot(short_signal, "SELL", color=red)

strategy.entry("BUY", strategy.long, when=long_signal)

strategy.entry("SELL", strategy.short, when=short_signal)