দ্বিগুণ EMA এবং মূল্যের অস্থিরতা সূচকের উপর ভিত্তি করে পরিমাণগত ট্রেডিং কৌশল

ওভারভিউ

এই কৌশলটির নাম হল ম্যানিপুলেশন লাইনের সূচক এবং মূল্যের অস্থিরতার হার সমন্বয় কৌশল। এটি একটি সমন্বিত ট্রেডিং সংকেত তৈরির জন্য দ্বি-সূচক মুভিং গড় (ডাবল এক্সপোনেনশিয়াল মুভিং এভারেজ, ডিইএমএ) এবং মূল্যের অস্থিরতার হার সূচককে একত্রিত করে।

কৌশল নীতি

এই কৌশল দুটি অংশে বিভক্তঃ

DEMA সূচক। এই সূচকটি 20 এবং 2 দিনের সূচকীয় চলমান গড় গণনা করে এবং যখন দাম 2 দিনের লাইনটি উপরের দিক থেকে বা 20 দিনের লাইনটি নীচের দিক থেকে ভেঙে দেয় তখন একটি লেনদেনের সংকেত দেয়।

(সর্বোচ্চ মূল্য - সর্বনিম্ন মূল্য) / সমাপ্তি মূল্যের অস্থিরতার সূচক। এই সূচকটি একটি চক্রের মধ্যে দামের অস্থিরতার পরিমাণকে প্রতিফলিত করে। এখানে আমরা গত 20 টি কে লাইনের অস্থিরতার সূচকের 16 দিনের সরল চলমান গড় গণনা করি, যখন বর্তমান কে লাইনের অস্থিরতা এই গড়ের চেয়ে বেশি বা কম থাকে তখন একটি লেনদেনের সংকেত দেওয়া হয়।

দুটি সেট সংকেত একত্রিত করুন এবং যদি ডিইএমএ এবং অস্থিরতার সূচক একই সাথে সংকেত দেয় তবে চূড়ান্ত মাল্টি-হেড বা খালি-হেড ট্রেডিং নির্দেশনা তৈরি করুন।

সামর্থ্য বিশ্লেষণ

এই কৌশলটির সুবিধাগুলো হলঃ

একাধিক সূচকের সমন্বয়, মিথ্যা সংকেত কমাতে এবং সংকেতের নির্ভরযোগ্যতা বাড়াতে পারে।

20 দিনের লাইনটি মধ্য ও দীর্ঘমেয়াদী প্রবণতাগুলিকে কার্যকরভাবে সনাক্ত করতে পারে, এবং 2 দিনের লাইনটি স্বল্পমেয়াদী ওঠানামা ধরতে পারে। সমন্বয়যুক্ত ব্যবহার বিভিন্ন বাজারের পরিস্থিতির সাথে মোকাবিলা করতে পারে।

বাজারের অস্থিরতা এবং লেনদেনের সুযোগকে কার্যকরভাবে প্রতিফলিত করতে পারে।

প্যারামিটারগুলি সামঞ্জস্য করে, বিভিন্ন জাতের এবং সময়কালের বাজারের সাথে খাপ খাইয়ে নেওয়া যায়।

ঝুঁকি বিশ্লেষণ

এই কৌশলটির কিছু ঝুঁকিও রয়েছেঃ

প্রবণতা বাজার যেখানে স্বল্প ওঠানামা হয় সেখানে ওঠানামা সূচকটি ভুল সংকেত দিতে পারে। অন্যান্য তরলতা সূচকগুলির সাথে মিলিতভাবে ফিল্টার করা যেতে পারে।

দ্রুত একতরফা প্রক্রিয়ায়, ডাবল ইএমএ পিছিয়ে থাকতে পারে। প্যারামিটারগুলি যথাযথভাবে সংক্ষিপ্ত করা যেতে পারে, বা অন্যান্য সূচকগুলির সাথে মিলিত হতে পারে।

একাধিক সূচক সমন্বয় কৌশলগত জটিলতা বৃদ্ধি করে এবং অপ্টিমাইজেশনের ঝুঁকিও বাড়ায়। সম্পূর্ণ ফিডব্যাক এবং প্যারামিটার স্থায়িত্ব পরীক্ষা প্রয়োজন।

অপ্টিমাইজেশান দিক

এই কৌশলটি নিম্নলিখিত দিকগুলি থেকেও উন্নত করা যেতে পারেঃ

ক্ষতি প্রতিরোধের ব্যবস্থা বাড়ানো, যাতে প্রতিটি ক্ষতি কার্যকরভাবে নিয়ন্ত্রণ করা যায়।

বিভিন্ন জাত এবং সময়কালের পরামিতি অনুসারে অনুকূলিতকরণ, যাতে পরামিতিগুলি আরও অভিযোজিত হয়।

সংকেতের গুণগত মান উন্নত করার জন্য তরলতা এবং ওঠানামা বৃদ্ধির সূচকগুলিকে একত্রিত করা হয়েছে।

মেশিন লার্নিং অ্যালগরিদম যোগ করা, গতিশীল প্যারামিটার এবং ওজন সমন্বয় করা।

সারসংক্ষেপ

এই কৌশলটি ডাবল ইএমএ এবং অস্থিরতার সূচকগুলির সাথে মিলিত হয়, যা ট্রেন্ডিং এবং অস্থির বাজারে ভাল ট্রেডিং পারফরম্যান্স অর্জন করতে পারে। তবে কিছু ঝুঁকিও রয়েছে যা আরও অপ্টিমাইজেশন এবং উন্নতির প্রয়োজন। তবে সামগ্রিকভাবে, এই কৌশলটি পরিষ্কার এবং বাস্তবিক অপারেশনাল মূল্য রয়েছে।

/*backtest

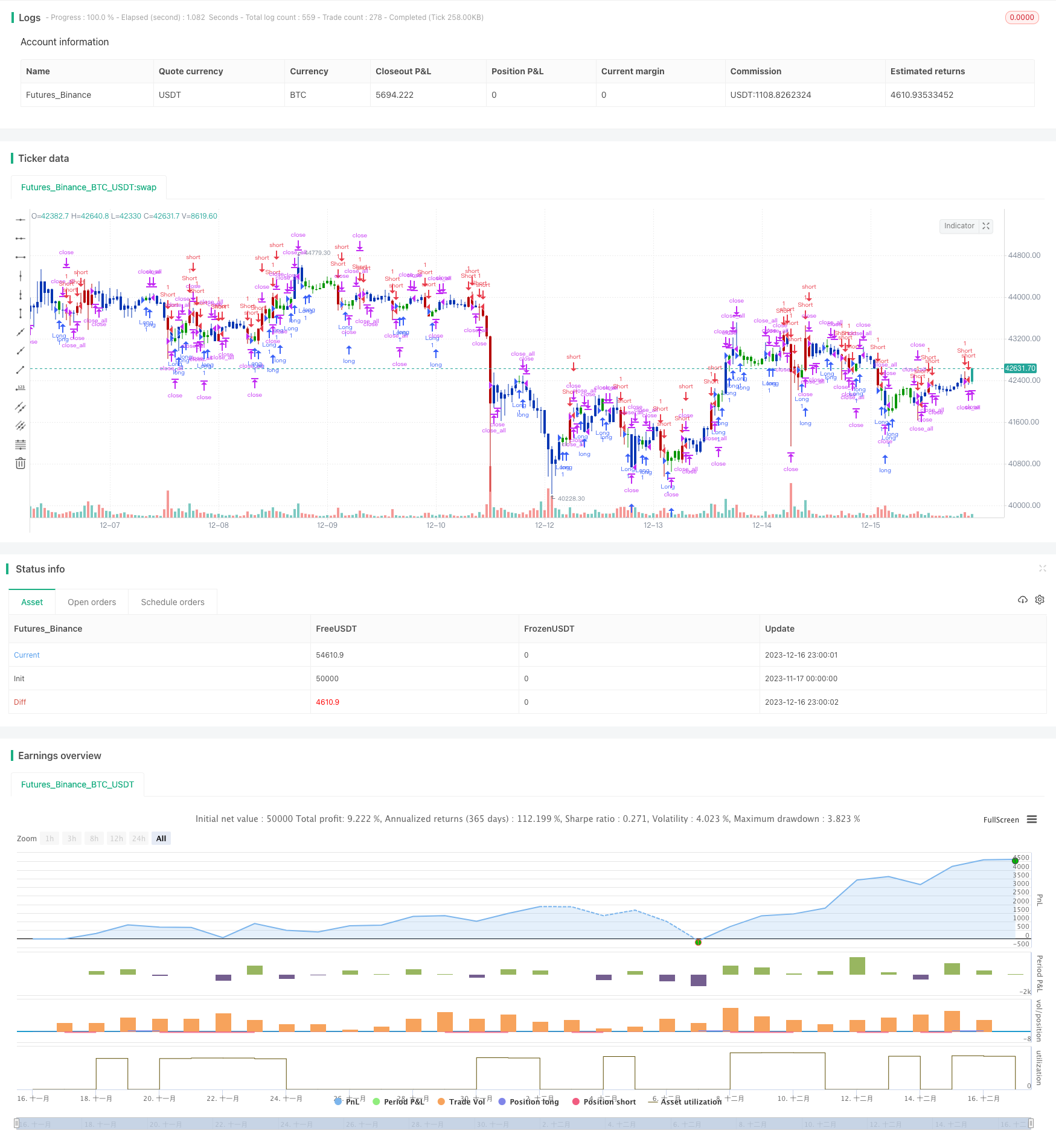

start: 2023-11-17 00:00:00

end: 2023-12-17 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 12/04/2022

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This indicator plots 2/20 exponential moving average. For the Mov

// Avg X 2/20 Indicator, the EMA bar will be painted when the Alert criteria is met.

//

// Second strategy

// This histogram displays (high-low)/close

// Can be applied to any time frame.

//

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

EMA20(Length) =>

pos = 0.0

xPrice = close

xXA = ta.ema(xPrice, Length)

nHH = math.max(high, high[1])

nLL = math.min(low, low[1])

nXS = nLL > xXA or nHH < xXA ? nLL : nHH

iff_1 = nXS < close[1] ? 1 : nz(pos[1], 0)

pos := nXS > close[1] ? -1 : iff_1

pos

HLCH(input_barsback,input_percentorprice,input_smalength) =>

pos = 0.0

xPrice = (high-low)/close

xPriceHL = (high-low)

xPrice1 = input_percentorprice ? xPrice * 100: xPriceHL

xPrice1SMA = ta.sma(math.abs(xPrice1), input_smalength)

pos := xPrice1SMA[input_barsback] > math.abs(xPrice1) ? 1 :

xPrice1SMA[input_barsback] < math.abs(xPrice1) ? -1 : nz(pos[1], 0)

pos

strategy(title='Combo 2/20 EMA & (H-L)/C Histogram', shorttitle='Combo', overlay=true)

var I1 = '●═════ 2/20 EMA ═════●'

Length = input.int(14, minval=1, group=I1)

var I2 = '●═════ (H-L)/C Histogram ═════●'

input_barsback = input(20, title="Look Back", group=I2)

input_percentorprice = input(false, title="% change", group=I2)

input_smalength = input(16, title="SMA Length", group=I2)

var misc = '●═════ MISC ═════●'

reverse = input.bool(false, title='Trade reverse', group=misc)

var timePeriodHeader = '●═════ Time Start ═════●'

d = input.int(1, title='From Day', minval=1, maxval=31, group=timePeriodHeader)

m = input.int(1, title='From Month', minval=1, maxval=12, group=timePeriodHeader)

y = input.int(2005, title='From Year', minval=0, group=timePeriodHeader)

StartTrade = time > timestamp(y, m, d, 00, 00) ? true : false

posEMA20 = EMA20(Length)

prePosHLCH = HLCH(input_barsback,input_percentorprice,input_smalength)

iff_1 = posEMA20 == -1 and prePosHLCH == -1 and StartTrade ? -1 : 0

pos = posEMA20 == 1 and prePosHLCH == 1 and StartTrade ? 1 : iff_1

iff_2 = reverse and pos == -1 ? 1 : pos

possig = reverse and pos == 1 ? -1 : iff_2

if possig == 1

strategy.entry('Long', strategy.long)

if possig == -1

strategy.entry('Short', strategy.short)

if possig == 0

strategy.close_all()

barcolor(possig == -1 ? #b50404 : possig == 1 ? #079605 : #0536b3)