দ্বৈত-সূচক পরিমাণগত কৌশল

ওভারভিউ

এই কৌশলটি 123 টি বিপরীত সূচক এবং RAVI সূচককে একত্রিত করে একটি ট্রেডিং সংকেত তৈরি করে। এর মধ্যে 123 টি বিপরীত হল বিপরীত রূপান্তর কৌশল, যা শেয়ারের দামের ধারাবাহিক দুই দিনের গতিপথ ব্যবহার করে ভবিষ্যতের দামের গতিপথ নির্ধারণ করে। RAVI সূচকটি নির্ধারণ করে যে দামটি ওভার-বই ওভার-বিক্রয় অঞ্চলে প্রবেশ করেছে কিনা। কৌশলটি দুটি সংকেতের সমন্বিত বিচার করে অতিরিক্ত খালি করার সিদ্ধান্ত নেয়।

কৌশল নীতি

123 বিপরীত

এই সূচকটি এলোমেলো সূচক K-এর মানের উপর ভিত্তি করে তৈরি করা হয়েছে। বিশেষত, বর্তমান দিনের বন্ধের মূল্য পূর্বের দুই দিনের চেয়ে কম এবং 9 তম এলোমেলো ধীর লাইনটি 50 এর চেয়ে কম হলে আরও বেশি। বর্তমান দিনের বন্ধের মূল্য পূর্বের দুই দিনের চেয়ে বেশি এবং 9 তম এলোমেলো দ্রুত লাইনটি 50 এর চেয়ে বেশি হলে খালি। এটি বিপরীত বিন্দু দিয়ে প্রবেশের বিষয়টি নিশ্চিত করে।

RAVI সূচক

এই সূচকটি ফাস্ট লাইন এবং ধীর লাইনের বিচ্যুতি দ্বারা কেনা বেচা বিচার করে। সুনির্দিষ্টভাবে, 7 দিনের গড় লাইন এবং 65 দিনের গড় লাইন বিচ্যুতি, যখন কোনও প্যারামিটারের চেয়ে বড় হয় তখন বেশি করা হয়, যখন কোনও প্যারামিটারের চেয়ে কম হয় তখন শূন্য করা হয়। ফাস্ট লাইন ধীর লাইনের গোল্ডেন ফোর্ক দ্বারা ওভারবয় ওভারসেলের ব্যবধানটি বিচার করা হয়।

কৌশলগত সংকেত

যখন 123 বিপরীত এবং RAVI একই দিকে একাধিক শূন্যতা তৈরি করে তখন একটি সংকেত উৎপন্ন হয়। দুটি সূচকের জন্য একাধিক সংকেত সমান 1 এবং দুটি সূচকের জন্য শূন্য সংকেত সমান -1। এইভাবে দ্বৈত সূচক দ্বারা নিশ্চিত করা হয়, একক সূচকের ভুল সংকেত এড়ানো যায়।

সামর্থ্য বিশ্লেষণ

- দুটি সূচক ব্যবহার করে সংমিশ্রণটি সংকেতের নির্ভুলতা উন্নত করতে পারে এবং ভুল সংকেত এড়াতে পারে

- 123 বিপরীতভাবে কে-লাইন তথ্য ব্যবহার করে, আরএভিআই সমান্তরাল তথ্য ব্যবহার করে, একাধিক দৃষ্টিকোণ থেকে বাজার বিচার করে

- RAVI প্যারামিটারগুলি সামঞ্জস্যযোগ্য, বিভিন্ন জাত এবং বাজারের পরিবেশের জন্য অনুকূলিতকরণ করা যায়

- বিপরীতমুখী প্রবণতা, যা একটি বিপরীতমুখী প্রবণতা ধরতে এবং অনুসরণ করতে পারে

ঝুঁকি এবং অপ্টিমাইজেশান

- দ্বৈত সূচক সমন্বয়, সংকেত অসঙ্গতি উত্পন্ন করা সহজ। দামের পার্থক্যের প্যারামিটারগুলি বিবেচনা করা যেতে পারে, যখন দুটি সূচকের দাম কোনও প্যারামিটারের মধ্যে আলাদা হয় তখনও সংকেত দেওয়া যেতে পারে

- 123 বিপরীত একটি উচ্চ ফ্রিকোয়েন্সি কৌশল যা কম ফ্রিকোয়েন্সি ট্রেডিং হ্রাস করার জন্য অন্যান্য নিম্ন ফ্রিকোয়েন্সি কৌশলগুলির সাথে একত্রিত করা প্রয়োজন

- RAVI-এর মধ্যম ও দীর্ঘ রেখার প্রবণতা ধরার দক্ষতা রয়েছে এবং Combine-এর সংক্ষিপ্ত রেখার সূচকগুলি কৌশলগত ঝুঁকি প্রতিরোধের ক্ষমতা বাড়িয়ে তোলে

সারসংক্ষেপ

এই কৌশলটি বিপরীতমুখী এবং প্রবণতা বিষয়গুলিকে একত্রিত করে, দ্বিগুণ সূচকের মাধ্যমে ভুল সংকেত প্রেরণের সম্ভাবনা হ্রাস করে। পরবর্তী ধাপে, মেশিন লার্নিং অ্যালগরিদমগুলি প্রবর্তন করা যেতে পারে, স্ব-অনুকূলিতকরণ প্যারামিটার অপ্টিমাইজেশনের জন্য। অথবা কৌশলগুলির সমন্বয় বিবেচনা করা যেতে পারে, অন্যান্য ধরণের কৌশলগুলির সাথে সমন্বয় করা যেতে পারে, উপার্জন বজায় রাখার সাথে সাথে সর্বাধিক প্রত্যাহার হ্রাস করা যায়।

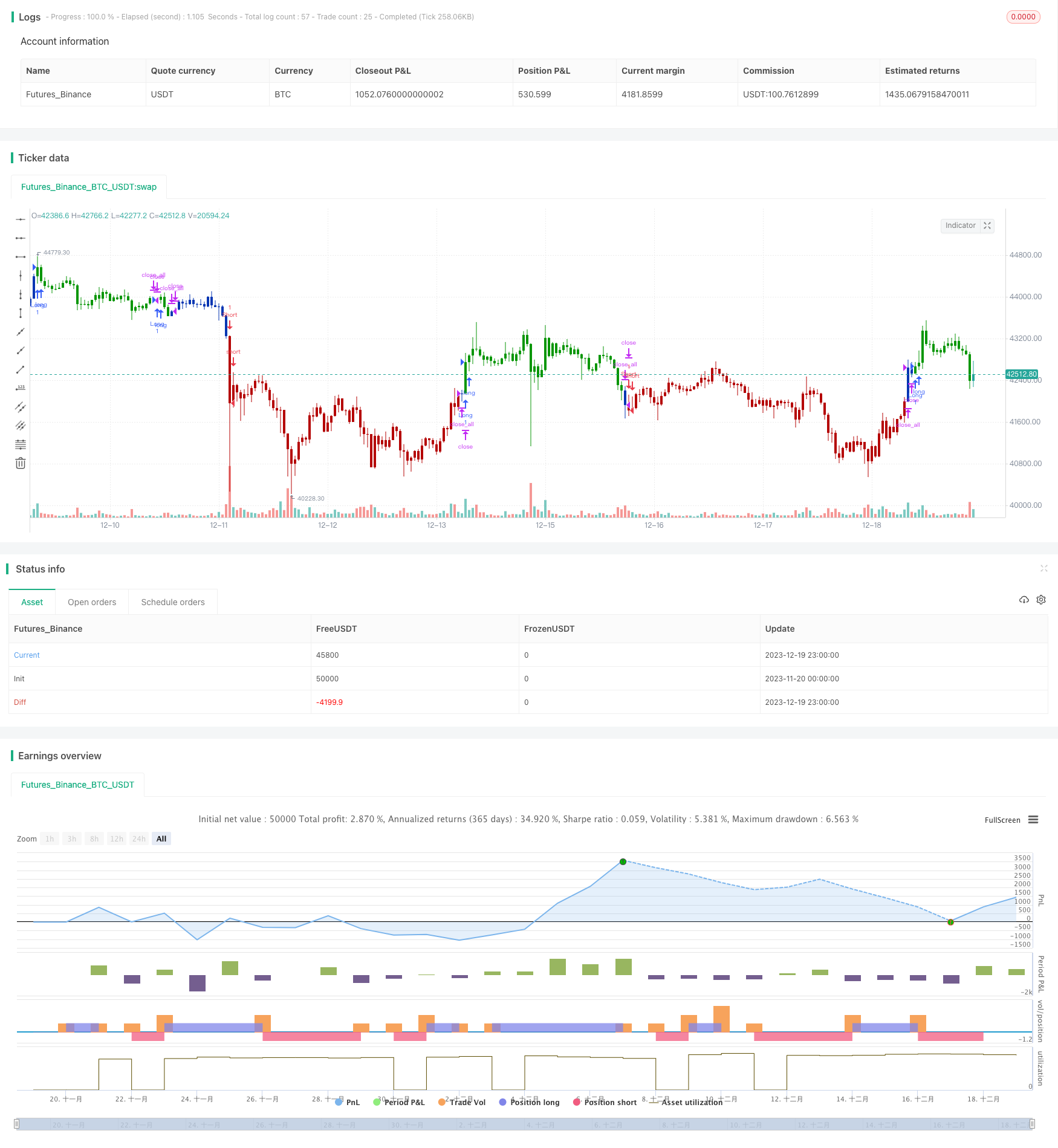

/*backtest

start: 2023-11-20 00:00:00

end: 2023-12-20 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 31/05/2021

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// The indicator represents the relative convergence/divergence of the moving

// averages of the financial asset, increased a hundred times. It is based on

// a different principle than the ADX. Chande suggests a 13-week SMA as the

// basis for the indicator. It represents the quarterly (3 months = 65 working days)

// sentiments of the market participants concerning prices. The short moving average

// comprises 10% of the one and is rounded to seven.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

RAVI(LengthMAFast, LengthMASlow, TradeLine) =>

pos = 0.0

xMAF = sma(close, LengthMAFast)

xMAS = sma(close, LengthMASlow)

xRAVI = ((xMAF - xMAS) / xMAS) * 100

pos:= iff(xRAVI > TradeLine, 1,

iff(xRAVI < TradeLine, -1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal & Range Action Verification Index (RAVI)", shorttitle="Combo", overlay = true)

line1 = input(true, "---- 123 Reversal ----")

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

line2 = input(true, "---- Range Action Verification Index (RAVI) ----")

LengthMAFast = input(title="Length MA Fast", defval=7)

LengthMASlow = input(title="Length MA Slow", defval=65)

TradeLine = input(0.14, step=0.01)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posRAVI = RAVI(LengthMAFast, LengthMASlow, TradeLine)

pos = iff(posReversal123 == 1 and posRAVI == 1 , 1,

iff(posReversal123 == -1 and posRAVI == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1 )

strategy.entry("Long", strategy.long)

if (possig == -1 )

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )