মোমেন্টাম রিভার্সাল মুভিং এভারেজ ক্রসওভার কৌশল

ওভারভিউ

এই কৌশলটি একটি গতিশীল বিপরীতমুখী ট্রেডিং কৌশল যা MACD সূচকের উপর ভিত্তি করে তৈরি করা হয়েছে। এটি দ্রুত চলমান গড় এবং ধীর চলমান গড়ের পার্থক্য গণনা করে MACD সূচক তৈরি করে। যখন MACD সূচকটি ইতিবাচকভাবে পরিবর্তিত হয়, তখন একটি বিক্রয় সংকেত উত্পন্ন হয়; যখন MACD সূচকটি নেতিবাচকভাবে সংশোধন করা হয়, তখন একটি ক্রয় সংকেত উত্পন্ন হয়। এই কৌশলটি একই সাথে MACD সূচকের সংকেত লাইন সমতলীকরণের সাথে মিলিত হয় এবং আংশিকভাবে গোলমাল ট্রেডিং সংকেত ফিল্টার করে।

কৌশল নীতি

এই কৌশলটির কেন্দ্রীয় সূচক হল MACD, যা একটি দ্রুত চলমান গড়, একটি ধীর চলমান গড় এবং একটি সংকেত লাইন নিয়ে গঠিত। প্রথমত, একটি দ্রুত EMA এবং একটি ধীর EMA গণনা করা হয়, একটি দ্রুত EMA প্যারামিটারটি 12 দিনের জন্য এবং একটি ধীর EMA প্যারামিটারটি 26 দিনের জন্য সেট করা হয়, এবং তারপরে MACD সূচক হিসাবে উভয়ের পার্থক্য গণনা করা হয়। MACD সূচকটি গতিশীলতার ধারণার মাধ্যমে শেয়ারের দামের পরিবর্তনের প্রবণতা প্রতিফলিত করে, যখন দ্রুত EMA বৃদ্ধি ধীর EMA এর চেয়ে বেশি হয়, তখন শেয়ারটি একটি উত্থান প্রবণতা দেখায়, MACD ধনাত্মক হয়; বিপরীতে, শেয়ারটি একটি নিম্নমুখী প্রবণতা দেখায়, MACD নেতিবাচক।

এই কৌশলটি চিগন্যাল লাইন সূচককে যুক্ত করে, যাতে শব্দটি ফিল্টার করা যায় এবং MACD এর জন্য অতিরিক্ত মসৃণতা প্রদান করা হয়। সিগন্যাল লাইনের প্যারামিটারটি 9 দিনের ইএমএ সেট করা হয়। অবশেষে, MACD এবং সিগন্যাল লাইনের পার্থক্যকে ট্রেডিং সিগন্যাল হিসাবে গণনা করা হয়। যখন পার্থক্যটি ইতিবাচক থেকে নেতিবাচক হয়, তখন বিক্রয় সংকেত উত্পন্ন হয়; যখন পার্থক্যটি নেতিবাচক থেকে সঠিক হয়, তখন ক্রয় সংকেত উত্পন্ন হয়।

সামর্থ্য বিশ্লেষণ

এই কৌশলটির প্রধান সুবিধাগুলো হলঃ

MACD সূচকটি শেয়ারের দামের বিপরীত দিক নির্ধারণের জন্য ব্যবহৃত হয়, যা শেয়ারের দামের স্বল্পমেয়াদী বিপরীত দিকের সুযোগগুলি ধরতে পারে।

সিগন্যাল লাইন মসৃণকরণের সাথে মিলিত, কিছু গোলমাল ট্রেডিং সিগন্যাল ফিল্টার করে, মিথ্যা সংকেত হ্রাস করে।

কৌশলগত পরামিতিগুলি অবাধে সেট করা হয়, ব্যবসায়ীরা বাস্তব পরিস্থিতি অনুসারে প্যারামিটারগুলি সামঞ্জস্য করতে পারে এবং বাজারের পরিবর্তনের সাথে নমনীয়ভাবে প্রতিক্রিয়া জানাতে পারে।

কম্পিউটারের লজিক সহজ, পরিষ্কার এবং সহজেই বোঝা যায়, যা গবেষণা শেখার জন্য নতুনদের জন্য উপযুক্ত।

সূচক এবং সংকেত সমন্বয় বৈচিত্র্যময়, কৌশল অপ্টিমাইজেশান জন্য একটি বড় স্থান, এবং একটি শক্তিশালী বিস্তারযোগ্যতা আছে।

ঝুঁকি বিশ্লেষণ

এই কৌশলটির কিছু ঝুঁকিও রয়েছেঃ

শেয়ারের দামের স্বল্পমেয়াদী বিপর্যয় ট্র্যাক করার কারণে ট্রেডিং ফ্রিকোয়েন্সি এবং ট্রেডিং খরচ বাড়তে পারে।

MACD সূচকগুলি দীর্ঘমেয়াদী একতরফা উত্থান বা পতনের সময় মিথ্যা সংকেত তৈরি করতে পারে।

যদি প্যারামিটারটি ভুল হয়, তাহলে সিগন্যালটি বিলম্বিত হবে এবং সেরা প্রবেশের স্থানটি মিস হতে পারে।

এই কৌশলটি বেশ সহজ, এবং জটিল বাজার পরিস্থিতিতে লেনদেনের কার্যকারিতা হ্রাস পায়।

উপরের ঝুঁকির জন্য, নিম্নলিখিত উপায়ে উন্নতি করা যেতে পারেঃ

অনুকূলিতকরণ প্যারামিটার, লেনদেনের ঘনত্ব হ্রাস করুন। উদাহরণস্বরূপ, সিগন্যাল লাইন চক্রের প্যারামিটার বাড়ান।

দীর্ঘমেয়াদী প্রবণতাকে আটকে রাখার জন্য ফিল্টারিং শর্ত যুক্ত করুন। উদাহরণস্বরূপ, অন্যান্য ট্র্যাকিং সূচকগুলির সাথে মিলিত হয়ে দীর্ঘমেয়াদী প্রবণতা নির্ধারণ করুন।

লিমিটেড মূল্য তালিকা ব্যবহার করুন এবং সেরা মূল্যের সন্ধান করুন।

মার্কেটের অবস্থা নির্ধারণের জন্য আরও কিছু বিষয় যোগ করা হয়েছে, যাতে অস্বাভাবিক বাজারে লেনদেন করা থেকে বিরত রাখা যায়।

অপ্টিমাইজেশান দিক

এই নীতিটি নিম্নলিখিত দিকগুলি থেকে উন্নত করা যেতে পারেঃ

MACD প্যারামিটার এবং সিগন্যাল লাইন প্যারামিটার অপ্টিমাইজ করুন এবং সর্বোত্তম প্যারামিটার সমন্বয় খুঁজুন।

অন্যান্য সহায়ক সূচক যুক্ত করুন যা দীর্ঘ এবং স্বল্পমেয়াদী প্রবণতা নির্ধারণ করে এবং বিপরীতমুখী ট্রেডিং এড়াতে পারে। যেমন চলমান গড় সূচক, বলিংগার ব্যান্ডস সূচক ইত্যাদি যোগ করা।

ভুয়া ব্রেকডাউন এড়ানোর জন্য এনার্জি মোল্ড ইন্ডিকেটরের মতো ট্রেডিং ভলিউম ইন্ডিকেটর ব্যবহার করুন।

বিভিন্ন স্টক বৈশিষ্ট্য অনুসারে প্যারামিটারগুলি সেট করুন, যাতে কৌশলগুলি আরও অভিযোজিত হয়।

স্টপ লস এবং স্টপ থামার মূল্য নির্ধারণ করা, একক ক্ষতি এবং মুনাফা নিয়ন্ত্রণ করা।

শেয়ারের গুণমান যেমন আর্থিক সূচক, রেটিং পরিবর্তন ইত্যাদি মূল্যায়ন করুন এবং একটি ভাল স্টক পুল নির্বাচন করুন।

এই অপ্টিমাইজেশানগুলি কৌশলগুলির স্থিতিশীলতা, বিজয়ীতা এবং মুনাফার স্তরকে বাড়িয়ে তুলতে পারে। একই সাথে কৌশলগুলির ক্রমাগত বিকাশ এবং উন্নতির জন্য ভিত্তি স্থাপন করে।

সারসংক্ষেপ

এই কৌশলটি একটি সাধারণ স্বল্পমেয়াদী বিপরীতমুখী ট্রেডিং কৌশল। এটি একটি সহজ এবং পরিষ্কার MACD সূচক ব্যবহার করে যা স্টক গতিশীলতার পরিবর্তনগুলি প্রতিফলিত করে এবং সংকেত লাইনের সাহায্যে নির্দিষ্ট প্রবেশের পয়েন্টগুলি নির্ধারণ করে। উপযুক্ত প্যারামিটার সেট করা থাকলে, স্বল্পমেয়াদী মূল্য বিপরীতের সুযোগগুলি দখল করতে এবং অতিরিক্ত উপার্জন করতে সক্ষম হয়।

অবশ্যই, কোনও একক সূচক এবং সহজ কৌশলগুলি বিভিন্ন জটিল বাজারের পরিস্থিতিতে নিখুঁতভাবে খাপ খাইয়ে নিতে পারে না। বিনিয়োগকারীদের ঝুঁকি সম্পর্কে সচেতন হওয়া উচিত, তাদের নিজস্ব পরিস্থিতি এবং ঝুঁকি পছন্দ অনুসারে কৌশলগুলি বেছে নেওয়া উচিত, এবং একই সাথে বাজারের গতিবিধি, কৌশল পরামিতি এবং ট্রেডিং নিয়মগুলি অনুকূলিতকরণের বিষয়ে ক্রমাগত নজর রাখা উচিত। কেবলমাত্র ক্রমাগত শেখার এবং ক্রমাগত উন্নতিই দীর্ঘমেয়াদী স্থিতিশীল বিনিয়োগের রিটার্ন অর্জন করতে পারে।

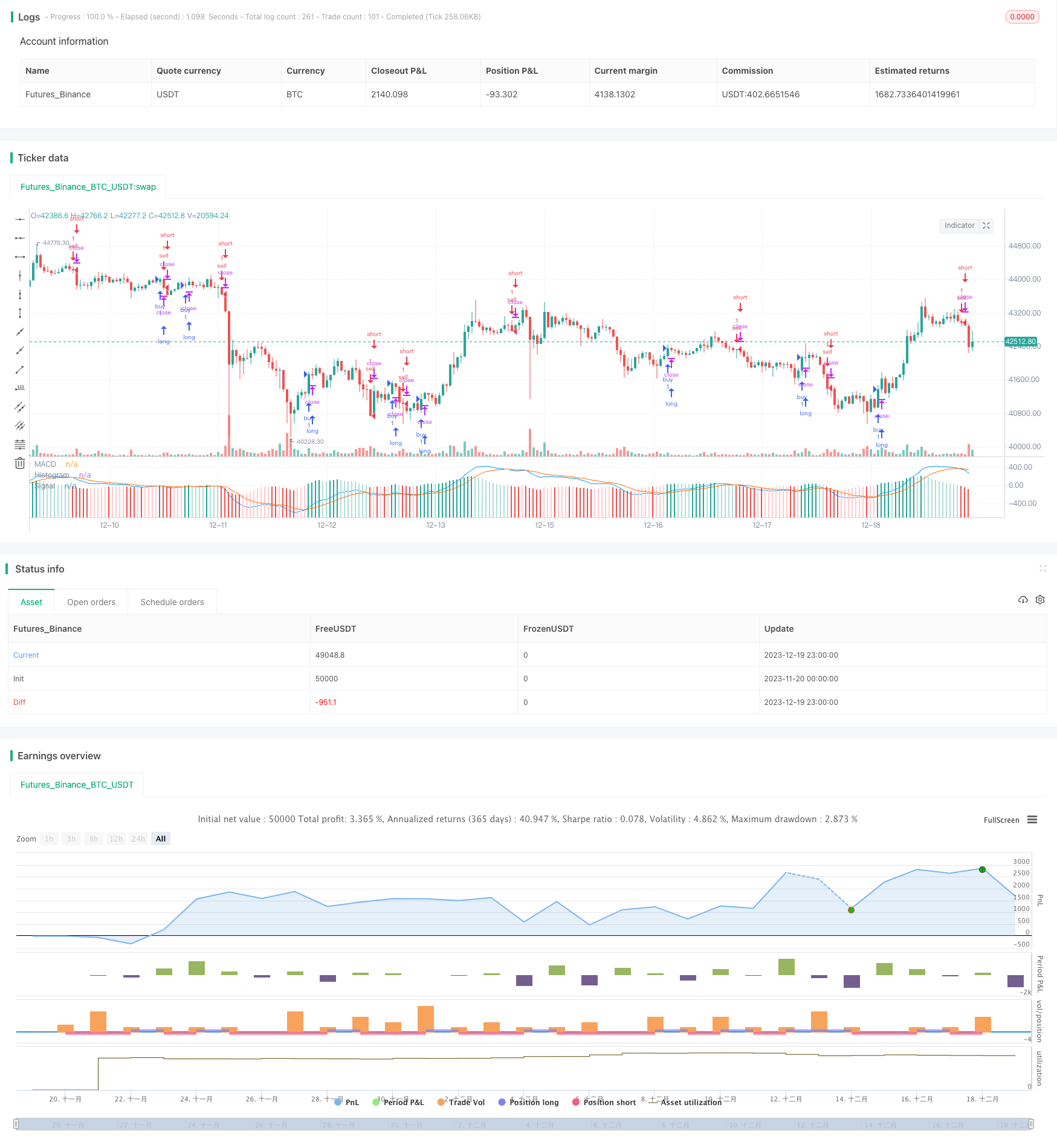

/*backtest

start: 2023-11-20 00:00:00

end: 2023-12-20 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

//study(title="MACD Strategy by Sedkur", shorttitle="MACD Strategy by Sedkur")

strategy (title="MACD Strategy by Sedkur", shorttitle="MACD Strategy by Sedkur")

// Getting inputs

dyear = input(title="Year", type=input.integer, defval=2017, minval=1950, maxval=2500)

fast_length = input(title="Fast Length", type=input.integer, defval=12)

slow_length = input(title="Slow Length", type=input.integer, defval=26)

buyh = input(title="Buy histogram value", type=input.float, defval=0.0, minval=-1000, maxval=1000, step=0.1)

sellh = input(title="Sell histogram value", type=input.float, defval=0.0, minval=-1000, maxval=1000, step=0.1)

src = input(title="Source", type=input.source, defval=close)

signal_length = input(title="Signal Smoothing", type=input.integer, minval = 1, maxval = 50, defval = 9)

sma_source = input(title="Simple MA(Oscillator)", type=input.bool, defval=false)

sma_signal = input(title="Simple MA(Signal Line)", type=input.bool, defval=false)

// Plot colors

col_grow_above = #26A69A

col_grow_below = #FFCDD2

col_fall_above = #B2DFDB

col_fall_below = #EF5350

col_macd = #0094ff

col_signal = #ff6a00

// Calculating

fast_ma = sma_source ? sma(src, fast_length) : ema(src, fast_length)

slow_ma = sma_source ? sma(src, slow_length) : ema(src, slow_length)

macd = fast_ma - slow_ma

signal = sma_signal ? sma(macd, signal_length) : ema(macd, signal_length)

hist = macd - signal

plot(hist, title="Histogram", style=plot.style_columns, color=(hist>=0 ? (hist[1] < hist ? col_grow_above : col_fall_above) : (hist[1] < hist ? col_grow_below : col_fall_below) ), transp=0 )

plot(macd, title="MACD", color=col_macd, transp=0)

plot(signal, title="Signal", color=col_signal, transp=0)

strategy.entry("buy", strategy.long, comment="buy", when = hist[1] <= hist and buyh<=hist and year>=dyear)

strategy.entry("sell", strategy.short, comment="sell", when = hist[1] >= hist and sellh>=hist and year>=dyear)