নোরোর দ্রুত RSI স্যুইচিং কৌশল v1.7

ওভারভিউ

নোরোর দ্রুত আরএসআই স্যুইচিং কৌশলটি একটি পরিমাণগত ট্রেডিং কৌশল যা আরএসআই সূচক ব্যবহার করে ওভার-বই ওভার-সেলের সুযোগগুলি সনাক্ত করে। এই কৌশলটি ঝুঁকি নিয়ন্ত্রণের জন্য একই সাথে কে-লাইন ফর্ম্যাট, সমান্তরাল ফিল্টারিং এবং স্টপ-লস পদ্ধতিগুলিকে একত্রিত করে।

এই কৌশলটি মূলত নিম্নলিখিত কয়েকটি মূল উপাদানগুলির উপর ভিত্তি করে তৈরি হয়েছেঃ

- দ্রুত আরএসআই সূচকঃ ওভারবয় ওভারসোল সুযোগ চিহ্নিত করতে ব্যবহৃত হয়

- কে-লাইন আকৃতিঃ কে-লাইন সত্তা এবং সিন ওয়ান লাইন সংযুক্ত করে, প্রবণতা নির্ধারণে সহায়তা করে

- গড় লাইন ফিল্টারঃ এসএমএ গড় লাইন ব্যবহার করে ফিল্টার করুন, মিথ্যা সংকেত এড়াতে

- স্টপ লসঃ আরএসআই সীমানা অঞ্চল সহ স্টপ লস

কৌশল নীতি

Noro এর দ্রুত RSI স্যুইচিং কৌশল মূলত নিম্নলিখিত ক্রয়-বিক্রয় সংকেতগুলি বিচার করেঃ

ফাস্ট আরএসআই ওভারবই ওভারসেল সিগন্যালঃ যখন ফাস্ট আরএসআই তার উপরের সীমা অতিক্রম করে বা নীচে তার নিম্ন সীমা অতিক্রম করে তখন একটি লেনদেনের সংকেত দেওয়া হয়।

K-লাইন আকৃতির সংকেত: K-লাইন সত্তার আকার, সূর্যোদয় লাইনের দিক ইত্যাদি সংযুক্ত করে, প্রবণতা নির্ধারণ করে, দ্রুত আরএসআই উত্পাদন সংকেত তৈরি করতে সহায়তা করে।

সমান্তরাল ফিল্টার সংকেতঃ এসএমএ সমান্তরাল দিকের সাথে মিলিত, মিথ্যা বিরতি এড়ানো।

স্টপ সিগন্যালঃ যখন দ্রুত আরএসআই তার উপরের বা নীচের সীমা অতিক্রম করে তখন প্লেইন স্টপ।

বিশেষ করে, এই কৌশলটি দ্রুত আরএসআইয়ের ওভারব্রিজ ওভারসোলের উপর ভিত্তি করে ট্রেডিংয়ের সুযোগ নির্ধারণ করে। যখন দ্রুত আরএসআই এর নীচে তার নিম্ন সীমা অতিক্রম করে, তখন এটি একটি ওভারসোল সংকেত হিসাবে বিবেচিত হয়; যখন দ্রুত আরএসআই এর উপরে তার উপরের সীমা অতিক্রম করে, তখন এটি একটি ওভারব্রিজ সংকেত হিসাবে বিবেচিত হয়।

এই কৌশলটিতে নিম্নলিখিত উপ-বিচারগুলি অন্তর্ভুক্ত করা হয়েছে, যাতে কোন শব্দ না হয়ঃ

- কে-লাইন সত্তার আকারঃ কে-লাইন সত্তার আকার যত বড়, প্রবণতা তত বেশি স্পষ্ট

- সিন-সান লাইন: কে-লাইন ট্রেন্ডের দিকনির্দেশনা

- এসএমএ গড় লাইনঃ মিথ্যা ব্রেকিং সিগন্যাল ফিল্টার করুন

- স্টপ লসঃ দ্রুত আরএসআই সীমিত অঞ্চল অতিক্রম করার সময় স্টপ লস

সুতরাং, এই কৌশলটি দ্রুত আরএসআই, কে-লাইন ফর্ম্যাট, মিডলাইন এবং স্টপ লসকে একসাথে ট্রেডিং সিদ্ধান্তের জন্য ব্যবহার করে।

কৌশলগত সুবিধা

এই কৌশলটির কিছু সুবিধা রয়েছেঃ

- দ্রুত আরএসআই উচ্চ সংবেদনশীলতাঃ দ্রুত ওভার-বিক্রয় ওভার-বিক্রয় সুযোগ ক্যাপচার করতে পারে

- K-লাইন এবং সমান্তরাল সহায়ক বিচারঃ গোলমালের লেনদেন এড়িয়ে চলুন

- স্বয়ংক্রিয় ক্ষতি বন্ধঃ সময়মত ক্ষতি বন্ধ করুন, ঝুঁকি নিয়ন্ত্রণ করুন

- শর্ট লাইন ট্রেডিংয়ের জন্য উপযুক্তঃ 1 ঘন্টা, 30 মিনিট ইত্যাদির মতো শর্ট লাইন চক্রের জন্য উপযুক্ত

- সহজেই অপ্টিমাইজ করা যায়ঃ বিভিন্ন বাজারের সাথে সামঞ্জস্য রেখে প্যারামিটারগুলি সামঞ্জস্য করা যায়

কৌশলগত ঝুঁকি

এই কৌশলটির কিছু ঝুঁকিও রয়েছেঃ

- ধারাবাহিক ক্ষতি হতে পারেঃ ঝড়ের সময়, আরও বেশি ক্ষতির সংকেত দেখা যায়

- প্যারামিটার অপ্টিমাইজ করা প্রয়োজনঃ বিভিন্ন চক্র এবং জাতের জন্য, প্যারামিটারগুলি সামঞ্জস্য করা দরকার

- সময়মত বন্ধের ফলে ক্ষতির পরিমাণও হতে পারে

ঝুঁকি কমানোর জন্য, নিম্নলিখিত দিকগুলি থেকে অপ্টিমাইজ করা যেতে পারেঃ

- দ্রুত আরএসআই প্যারামিটার অপ্টিমাইজ করুন, নয়েজ ট্রেডিং হ্রাস করুন

- অপ্টিমাইজ করুন স্টপ লস পজিশন, একক ক্ষতি নিয়ন্ত্রণ করুন

- ফান্ড ম্যানেজমেন্ট মডিউল যুক্ত করুন, ঝুঁকি বিচ্ছিন্ন করুন

কৌশল অপ্টিমাইজেশনের দিকনির্দেশনা

এই কৌশলটি নিম্নলিখিত দিকগুলি থেকে উন্নত করা যেতে পারেঃ

- অতিরিক্ত স্টপ-অফ কৌশলঃ লাভের একটি নির্দিষ্ট স্তরে পৌঁছানোর পরে স্টপ-অফ করুন, লাভের একটি অংশ লক করুন

- তহবিল ব্যবস্থাপনা বাড়ানোঃ পজিশন কন্ট্রোল, ঝুঁকি বিচ্ছিন্নকরণ ইত্যাদি ব্যবস্থাপনা পদ্ধতি যোগ করা

- বিভিন্ন চক্রের প্যারামিটার অপ্টিমাইজেশনঃ সূচক প্যারামিটারগুলি সামঞ্জস্য করুন এবং বিভিন্ন চক্রের প্রভাব পরীক্ষা করুন

- মেশিন লার্নিং বাড়ানোঃ অ্যালগরিদম ব্যবহার করে স্বয়ংক্রিয়ভাবে প্যারামিটারগুলি অপ্টিমাইজ করা এবং বাজারের পরিবর্তনের সাথে খাপ খাইয়ে নেওয়া

- বিভিন্ন জাতের পরীক্ষাঃ আরও জাতের মধ্যে কৌশলগত শক্তি পরীক্ষা করা

এই কৌশলটি আরও উন্নত করার জন্য, স্টপ, ঝুঁকি ব্যবস্থাপনা, প্যারামিটার অপ্টিমাইজেশন এবং মেশিন লার্নিং ব্যবহার করা যেতে পারে, যা কৌশলটির স্থায়িত্বকে উল্লেখযোগ্যভাবে উন্নত করতে পারে।

সারসংক্ষেপ

সামগ্রিকভাবে, নোরোর দ্রুত আরএসআই স্যুইচিং কৌশলটি দ্রুত আরএসআই সূচক এবং সহায়ক কে-লাইন প্রযুক্তিগত সূচকগুলির সাথে মিলিত হয়েছে, একটি সংক্ষিপ্ত ট্রেডিং কৌশল যা ওভারবোর ওভারসোলের বিচার করে। এই কৌশলটি প্রতিক্রিয়াশীল, সহজেই অপ্টিমাইজ করা যায় এবং ঝুঁকি নিয়ন্ত্রণের জন্য স্টপ লস মডিউল যুক্ত করা হয়। আরও মেশিন লার্নিং এবং প্যারামিটার অপ্টিমাইজেশনের মাধ্যমে আরও ভাল কৌশল কার্যকারিতা পাওয়ার সম্ভাবনা রয়েছে।

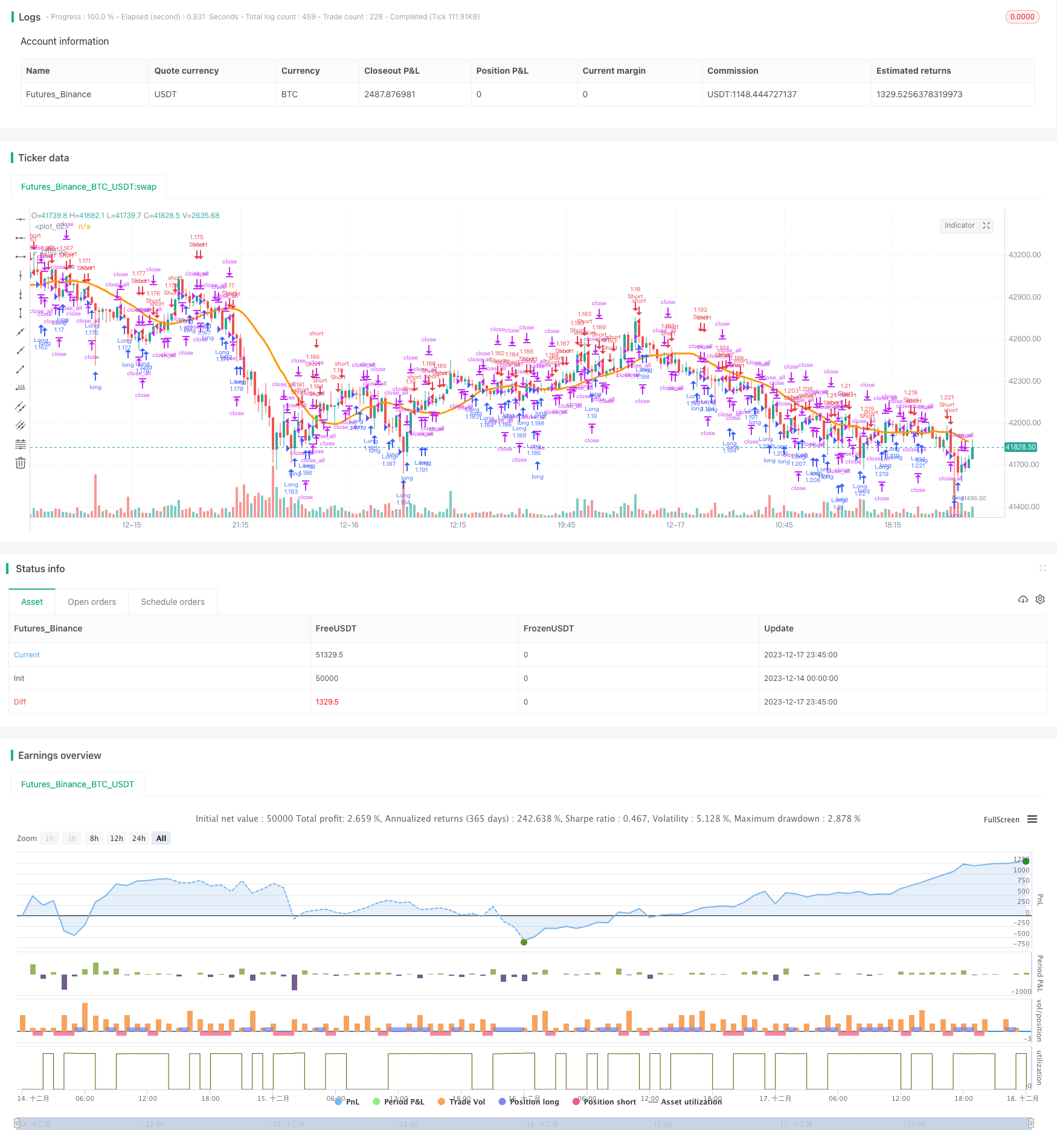

/*backtest

start: 2023-12-14 00:00:00

end: 2023-12-18 00:00:00

period: 15m

basePeriod: 5m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//Noro

//2018

//@version=2

strategy(title = "Noro's Fast RSI Strategy v1.7", shorttitle = "Fast RSI str 1.7", overlay = true)

//Settings

needlong = input(true, defval = true, title = "Long")

needshort = input(true, defval = true, title = "Short")

usemar = input(false, defval = false, title = "Use Martingale")

capital = input(100, defval = 100, minval = 1, maxval = 10000, title = "Capital, %")

usersi = input(true, defval = true, title = "Use Fast RSI Strategy")

usemm = input(true, defval = true, title = "Use Min/Max Strategy")

usebc = input(true, defval = true, title = "Use BarColor Strategy")

usesma = input(false, defval = false, title = "Use SMA Filter")

smaperiod = input(20, defval = 20, minval = 2, maxval = 1000, title = "SMA Filter Period")

fast = input(7, defval = 7, minval = 2, maxval = 50, title = "Fast RSI Period")

limit = input(30, defval = 30, minval = 1, maxval = 100, title = "RSI limit")

rsisrc = input(close, defval = close, title = "RSI Price")

rsibars = input(1, defval = 1, minval = 1, maxval = 20, title = "RSI Bars")

mmbars = input(1, defval = 1, minval = 1, maxval = 5, title = "Min/Max Bars")

showsma = input(false, defval = false, title = "Show SMA Filter")

showarr = input(false, defval = false, title = "Show Arrows")

fromyear = input(2018, defval = 2018, minval = 1900, maxval = 2100, title = "From Year")

toyear = input(2100, defval = 2100, minval = 1900, maxval = 2100, title = "To Year")

frommonth = input(01, defval = 01, minval = 01, maxval = 12, title = "From Month")

tomonth = input(12, defval = 12, minval = 01, maxval = 12, title = "To Month")

fromday = input(01, defval = 01, minval = 01, maxval = 31, title = "From day")

today = input(31, defval = 31, minval = 01, maxval = 31, title = "To day")

//Fast RSI

fastup = rma(max(change(rsisrc), 0), fast)

fastdown = rma(-min(change(rsisrc), 0), fast)

fastrsi = fastdown == 0 ? 100 : fastup == 0 ? 0 : 100 - (100 / (1 + fastup / fastdown))

//Limits

bar = close > open ? 1 : close < open ? -1 : 0

uplimit = 100 - limit

dnlimit = limit

//RSI Bars

upsignal = fastrsi > uplimit ? 1 : 0

dnsignal = fastrsi < dnlimit ? 1 : 0

uprsi = sma(upsignal, rsibars) == 1

dnrsi = sma(dnsignal, rsibars) == 1

//Body

body = abs(close - open)

abody = sma(body, 10)

//MinMax Bars

min = min(close, open)

max = max(close, open)

minsignal = min < min[1] and bar == -1 and bar[1] == -1 ? 1 : 0

maxsignal = max > max[1] and bar == 1 and bar[1] == 1 ? 1 : 0

mins = sma(minsignal, mmbars) == 1

maxs = sma(maxsignal, mmbars) == 1

//SMA Filter

sma = sma(close, smaperiod)

colorsma = showsma ? blue : na

plot(sma, color = colorsma, linewidth = 3)

//Signals

up1 = bar == -1 and (strategy.position_size == 0 or close < strategy.position_avg_price) and dnrsi and body > abody / 5 and usersi

dn1 = bar == 1 and (strategy.position_size == 0 or close > strategy.position_avg_price) and uprsi and body > abody / 5 and usersi

up2 = mins and (close > sma or usesma == false) and fastrsi < 70 and usemm

dn2 = maxs and (close < sma or usesma == false) and fastrsi > 30 and usemm

up3 = sma(bar, 2) == -1 and usebc

dn3 = sma(bar, 2) == 1 and usebc

exit = (((strategy.position_size > 0 and fastrsi > dnlimit and bar == 1) or (strategy.position_size < 0 and fastrsi < uplimit and bar == -1)) and body > abody / 2)

//Arrows

col = exit ? black : up1 or dn1 ? blue : up2 or dn2 ? red : na

needup = up1 or up2

needdn = dn1 or dn2

needexitup = exit and strategy.position_size < 0

needexitdn = exit and strategy.position_size > 0

plotarrow(showarr and needup ? 1 : na, colorup = blue, colordown = blue, transp = 0)

plotarrow(showarr and needdn ? -1 : na, colorup = blue, colordown = blue, transp = 0)

plotarrow(showarr and needexitup ? 1 : na, colorup = black, colordown = black, transp = 0)

plotarrow(showarr and needexitdn ? -1 : na, colorup = black, colordown = black, transp = 0)

//Trading

profit = exit ? ((strategy.position_size > 0 and close > strategy.position_avg_price) or (strategy.position_size < 0 and close < strategy.position_avg_price)) ? 1 : -1 : profit[1]

mult = usemar ? exit ? profit == -1 ? mult[1] * 2 : 1 : mult[1] : 1

lot = strategy.position_size == 0 ? strategy.equity / close * capital / 100 * mult : lot[1]

if up1 or up2 or up3

if strategy.position_size < 0

strategy.close_all()

strategy.entry("Long", strategy.long, needlong == false ? 0 : lot)

if dn1 or dn2 or dn3

if strategy.position_size > 0

strategy.close_all()

strategy.entry("Short", strategy.short, needshort == false ? 0 : lot)

if time > timestamp(toyear, tomonth, today, 23, 59) or exit

strategy.close_all()