গতিশীল সমর্থন এবং প্রতিরোধ ব্যান্ডের উপর ভিত্তি করে ট্রেন্ড অনুসরণ কৌশল

ওভারভিউ

এই কৌশলটি সাম্প্রতিক নির্দিষ্ট সময়ের মধ্যে সর্বোচ্চ এবং সর্বনিম্ন দামগুলি গণনা করে একটি গতিশীল মধ্যম অক্ষ গঠন করে, বর্তমান মূল্যের সাথে মিলিত হয়। তারপরে সাম্প্রতিক অস্থিরতার উপর ভিত্তি করে একটি লাল নিচের চ্যানেল এবং একটি সবুজ উপরের চ্যানেল তৈরি করা হয়। এই তিনটি চ্যানেল লাইন একটি ট্রেডযোগ্য ব্যাপ্তি গঠন করে। যখন দামগুলি চ্যানেলের সীমানার কাছাকাছি আসে, তখন বিপরীত ক্রিয়াকলাপটি করা হয়, লক্ষ্যটি মধ্যম অক্ষের দিকে ফিরে আসে।

কৌশল নীতি

- সাম্প্রতিক N চক্রের সর্বোচ্চ এবং সর্বনিম্ন মূল্য গণনা করে, বর্তমান ক্লোজিং মূল্যের সাথে মিলিয়ে একটি গতিশীল মধ্যম অক্ষ গঠন করে

- এটিআর এবং গুণিতক-উত্পাদিত গতিশীল চ্যানেল ব্যান্ডউইথের উপর ভিত্তি করে, বাজারের ওঠানামার সাথে ব্যান্ডউইথের পরিবর্তন

- নীচের চ্যানেল লাইন থেকে রিবাউন্ডের সময় অতিরিক্ত করুন, উপরের চ্যানেল লাইন থেকে রিবাউন্ডের সময় শূন্য করুন

- স্টপ এবং স্টপ লজিকের সাথে, লক্ষ্যটি মধ্যম অক্ষের স্থবিরতায় ফিরে আসে

- একই সময়ে ট্রেন্ডিং সূচক গণনা করা হয়, যা অস্থির ট্রেডগুলিকে ফিল্টার করতে ব্যবহৃত হয়

সামর্থ্য বিশ্লেষণ

- রিয়েল-টাইমে বাজারের অস্থিরতা ক্যাপচার করতে কানাল লাইনের অবস্থান পরিবর্তন করুন

- ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং

- স্টপ লজিক কন্ট্রোল একক ক্ষতি

ঝুঁকি বিশ্লেষণ

- অপ্রয়োজনীয় প্যারামিটার অপ্টিমাইজেশান অতিরিক্ত লেনদেনের কারণ হতে পারে

- বিপরীতমুখী ট্রেডিং সম্পূর্ণভাবে মুছে ফেলা সম্ভব নয়

- ব্রেক-আউট লাইন চালু থাকতে পারে

অপ্টিমাইজেশান দিক

- বিভিন্ন জাতের বৈশিষ্ট্যগুলির সাথে আরও সামঞ্জস্যপূর্ণ করার জন্য চ্যানেল লাইনের প্যারামিটারগুলি সামঞ্জস্য করুন

- প্রবণতা সূচক প্যারামিটারগুলিকে সামঞ্জস্য করে, প্রবণতা সম্ভাবনা বাড়ায়

- মেশিন লার্নিং এলিমেন্ট যুক্ত করুন যাতে প্যারামিটারগুলি গতিশীলভাবে অপ্টিমাইজ করা যায়

সারসংক্ষেপ

এই কৌশলটি মূলত বাজারের ঝড়ের বৈশিষ্ট্যগুলির উপর নির্ভর করে। গতিশীল চ্যানেলের মাধ্যমে দামের বিপরীত দিকটি ক্যাপচার করা এবং প্রবণতা ফিল্টারিংয়ের সাথে মিলিত হয়ে, বিপরীত ট্রেডিংয়ের লাভের জন্য কার্যকরভাবে ব্যবহার করা যেতে পারে এবং ঝুঁকি নিয়ন্ত্রণ করা যেতে পারে। মূলত প্যারামিটারগুলির সাথে সামঞ্জস্য করা দরকার যাতে চ্যানেল লাইনটি রিয়েল-টাইমে দাম অনুসরণ করতে পারে এবং খুব সংবেদনশীল না হয়। একই সাথে প্রবণতা সূচকটি ফিল্টারিংয়ের জন্য উপযুক্ত সময়কাল বেছে নিতে হবে। এই কৌশলটি তত্ত্বগতভাবে ধারাবাহিক এবং ক্ষতিগ্রস্থ হয়, বাস্তবে ব্যবহারের ক্ষেত্রে প্যারামিটার অপ্টিমাইজেশনের মাধ্যমে ভাল রিটার্ন পাওয়া যায়।

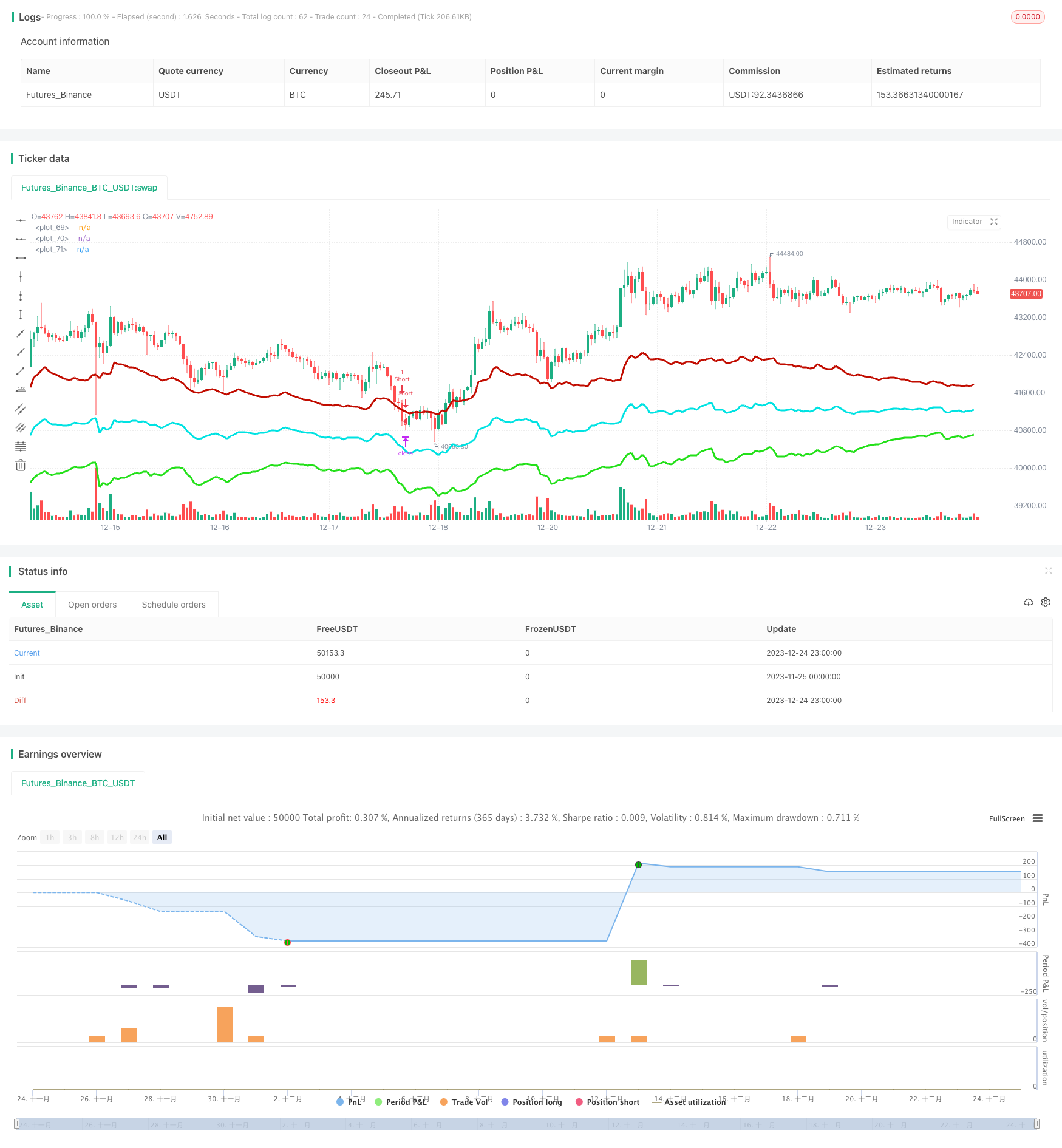

/*backtest

start: 2023-11-25 00:00:00

end: 2023-12-25 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy(title="Strategy - Bobo PAPATR", overlay=true, default_qty_type = strategy.fixed, default_qty_value = 1, initial_capital = 10000)

// === STRATEGY RELATED INPUTS AND LOGIC ===

len = input(24, minval=1, title="Pivot Length, defines lookback for highs and lows to make pivots")

length = input(title="ATR lookback (Lower = bands more responsive to recent price action)", type=input.integer, defval=22)

myatr = atr(length)

dailyatr = myatr[1]

atrmult = input(title="ATR multiplier (Lower = wider bands)", type=input.float, defval=3)

pivot0 = (high[1] + low[1] + close[1]) / 3

// PIVOT CALC

h = highest(len)

h1 = dev(h, len) ? na : h

hpivot = fixnan(h1)

l = lowest(len)

l1 = dev(l, len) ? na : l

lpivot = fixnan(l1)

pivot = (lpivot + hpivot + pivot0) / 3

upperband1 = (dailyatr * atrmult) + pivot

lowerband1 = pivot - (dailyatr * atrmult)

middleband = pivot

// == TREND CALC ===

i1=input(2, "Momentum Period", minval=1) //Keep at 2 usually

i2=input(20, "Slow Period", minval=1)

i3=input(5, "Fast Period", minval=1)

i4=input(3, "Smoothing Period", minval=1)

i5=input(4, "Signal Period", minval=1)

i6=input(50, "Extreme Value", minval=1)

hiDif = high - high[1]

loDif = low[1] - low

uDM = hiDif > loDif and hiDif > 0 ? hiDif : 0

dDM = loDif > hiDif and loDif > 0 ? loDif : 0

ATR = rma(tr(true), i1)

DIu = 100 * rma(uDM, i1) / ATR

DId = 100 * rma(dDM, i1) / ATR

HLM2 = DIu - DId

DTI = (100 * ema(ema(ema(HLM2, i2), i3), i4)) / ema(ema(ema(abs(HLM2), i2), i3), i4)

signal = ema(DTI, i5)

// === RISK MANAGEMENT INPUTS ===

inpTakeProfit = input(defval = 0, title = "Take Profit (In Market MinTick Value)", minval = 0)

inpStopLoss = input(defval = 100, title = "Stop Loss (In Market MinTick Value)", minval = 0)

// === RISK MANAGEMENT VALUE PREP ===

// if an input is less than 1, assuming not wanted so we assign 'na' value to disable it.

useTakeProfit = inpTakeProfit >= 1 ? inpTakeProfit : na

useStopLoss = inpStopLoss >= 1 ? inpStopLoss : na

// === STRATEGY - LONG POSITION EXECUTION ===

enterLong = (((low<=lowerband1) and (close >lowerband1)) or ((open <= lowerband1) and (close > lowerband1))) and (strategy.opentrades <1) and (atr(3) > atr(50)) and (signal>signal[3])

exitLong = (high > middleband)

strategy.entry(id = "Long", long = true, when = enterLong)

strategy.close(id = "Long", when = exitLong)

// === STRATEGY - SHORT POSITION EXECUTION ===

enterShort = (((high>=upperband1) and (close < upperband1)) or ((open >= upperband1) and (close < upperband1))) and (strategy.opentrades <1) and (atr(3) > atr(50)) and (signal<signal[3])

exitShort = (low < middleband)

strategy.entry(id = "Short", long = false, when = enterShort)

strategy.close(id = "Short", when = exitShort)

// === STRATEGY RISK MANAGEMENT EXECUTION ===

strategy.exit("Exit Long", from_entry = "Long", profit = useTakeProfit, loss = useStopLoss)

strategy.exit("Exit Short", from_entry = "Short", profit = useTakeProfit, loss = useStopLoss)

// === CHART OVERLAY ===

plot(upperband1, color=#C10C00, linewidth=3)

plot(lowerband1, color=#23E019, linewidth=3)

plot(middleband, color=#00E2E2, linewidth=3)

//plot(strategy.equity, title="equity", color=red, linewidth=2, style=areabr)