চলন্ত গড় এবং সমর্থন এবং প্রতিরোধের উপর ভিত্তি করে জাপানি ক্যান্ডেলস্টিক কুইক গ্যাপ কৌশল

ওভারভিউ

এই কৌশলটি একটি জাপানি রবি প্রযুক্তিগত বিশ্লেষণের উপর ভিত্তি করে একটি দ্রুত উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উঁচু উ

কৌশল নীতি

এই কৌশলটি ট্রেন্ডের দিক নির্ধারণের জন্য 20 এর দৈর্ঘ্যের একটি সরল চলমান গড় এসএমএ এবং 200 এর দৈর্ঘ্যের একটি সূচকীয় চলমান গড় ইএমএ ব্যবহার করে। যখন দাম একটি উচ্চতর প্রবণতা ((এসএমএ ইএমএর উপরে), এবং বর্তমান জাপানি রুপার সত্তা বন্ধের দামটি খোলার দামের চেয়ে বেশি ((সাদা সত্তা), একটি বহু-প্রান্তিক শক্তি বৃদ্ধি দেখায়; যখন দাম একটি নিম্নমুখী প্রবণতা ((এসএমএ ইএমএর নীচে), এবং বর্তমান জাপানি রুপার সত্তা বন্ধের দামটি খোলার দামের চেয়ে কম ((কালো সত্তা), একটি ফাঁকা শক্তি বৃদ্ধি দেখায়।

ট্রেন্ড এবং শক্তি নিশ্চিত হলে, এই কৌশলটি অপেক্ষা করে যে দাম দ্রুত লাফিয়ে উঠবে এবং মাঠে প্রবেশ করবে। তথাকথিত লাফিয়ে উঠার প্রবণতা হ’ল দামের লাফিয়ে যাওয়া ফিল্টার দ্বারা নির্ধারিত তিনটি এটিআর চ্যানেলের মধ্যে প্রথম চ্যানেল লাইন (২০০ দিনের এটিআর এবং ফ্যাক্টরকে বেসলাইন হিসাবে গণনা করা চ্যানেল) এবং দ্বিতীয় চ্যানেল লাইনের মধ্যে প্রবেশ করবে। এটি একটি উচ্চ সম্ভাব্যতা ব্রেকিং সিগন্যাল।

প্রবেশের পরে, স্টপ বা ক্ষতির নিয়মটি খুব সহজ। যতক্ষণ না দামটি চ্যানেলের বাইরের প্রান্তটি স্পর্শ করে (যেমন স্টপ বা ক্ষতির লাইনটি উপরে বা নীচে), ততক্ষণে এটি বন্ধ বা ক্ষতি হয়। এটি কৌশলটির দ্রুত লাভের নিশ্চয়তা দেয়।

কৌশলগত সুবিধা

এই কৌশলটির সবচেয়ে বড় সুবিধা হ’ল দ্রুত এবং সংরক্ষণশীল লাভ। দ্রুত লাফিয়ে উঠার পদ্ধতি ব্যবহার করে মাঠে প্রবেশ করুন, একাধিকবার অবস্থান পরিবর্তন করা এড়িয়ে চলুন। চ্যানেল ব্রেকআপের ফলে প্রবণতা ত্বরান্বিত করার প্রভাব, স্বল্প সময়ের মধ্যে আরও বেশি লাভ করা যায়।

লং লাইন হোল্ডিংয়ের তুলনায়, এই ধরনের কার্যকর খালি পজিশন পদ্ধতিটি কৌশলটির খালি পজিশনের হারকে উল্লেখযোগ্যভাবে হ্রাস করতে পারে এবং তহবিল ব্যবহারের দক্ষতা আরও বাড়িয়ে তুলতে পারে। তদুপরি, দ্রুত স্টপ-অফ স্টপ লস প্রক্রিয়াটি একক ক্ষতির কার্যকর নিয়ন্ত্রণ করতে পারে।

কৌশলগত ঝুঁকি

এই কৌশলটি মূলত প্রবণতা দিক নির্ধারণের জন্য গড়রেখার সূচকগুলির উপর নির্ভর করে, রিটার্ন এবং অস্থিরতার ঝুঁকি রয়েছে। যখন দামগুলি চ্যানেলের অভ্যন্তরে অস্থির হয়, তখন অতি সংক্ষিপ্ত লাইনটি বিপরীত অবস্থানের খোলার এবং ক্ষতির কারণ হতে পারে।

এছাড়াও, কৌশলটি প্রযুক্তিগত সূচকগুলির উপর খুব বেশি নির্ভর করে এবং মৌলিক বিষয়গুলি এবং বড় ইভেন্ট বিশ্লেষণের সাথে সংযুক্ত হয় না। ব্ল্যাক সোয়ান ইভেন্টের পরে, প্রযুক্তিগত সূচক কিয়ান ব্যর্থ হয় এবং কৌশলটি বড় ক্ষতির সম্মুখীন হতে পারে।

ঝুঁকি নিয়ন্ত্রণের জন্য, চ্যানেলের পরিধি যথাযথভাবে প্রশস্ত করা যেতে পারে, পজিশন খোলার ফ্রিকোয়েন্সি হ্রাস করা যেতে পারে। অথবা পজিশন ম্যানেজমেন্ট মডিউল যুক্ত করা যেতে পারে, তহবিলের আকারের উপর নির্ভর করে একক পজিশনকে গতিশীলভাবে সামঞ্জস্য করা যায়।

কৌশল অপ্টিমাইজেশন

এই কৌশলটি নিম্নলিখিত দিকগুলি থেকে উন্নত করা যেতে পারেঃ

পজিশন ম্যানেজমেন্ট মডিউল যুক্ত করুন। অ্যাকাউন্টের তহবিলের আকারের উপর নির্ভর করে, প্রতিটি খোলার পজিশনের সংখ্যা গতিশীলভাবে সামঞ্জস্য করুন এবং একক ক্ষতির অনুপাত নিয়ন্ত্রণ করুন।

মৌলিক ফিল্টার যুক্ত করুন। যখন প্রযুক্তিগত সূচকগুলি পজিশন খোলার শর্তগুলি ট্রিগার করে, তখন কোম্পানির মৌলিক এবং গুরুত্বপূর্ণ ঘটনাগুলি বিচার করুন, অন্যায় হওয়া এড়িয়ে চলুন।

শেয়ার পুল পরিচালনার সাথে মিলিত। শেয়ার বাছাইয়ের নিয়ম নির্ধারণ করুন, গতিশীলভাবে শেয়ার পুল সামঞ্জস্য করুন। বিভিন্ন পর্যায়ে সর্বোত্তম শেয়ার পুল নির্বাচন করুন, স্থিতিশীলতা বাড়ান।

মেশিন লার্নিং মডেলের সাথে মিলিত। এআই দ্বারা প্রবণতা এবং মূল মূল্য পয়েন্টগুলির পূর্বাভাস দেওয়া, খোলার সময় এবং খোলার সময় নির্ধারণে সহায়তা করা।

সারসংক্ষেপ

এই কৌশলটি সংক্ষিপ্ত এবং কার্যকরভাবে তৈরি করা হয়েছে। বড় প্রবণতা নির্ধারণের জন্য গড় লাইন ব্যবহার করা হয়, জাপানি পাখি শক্তির দিকনির্দেশনা নির্ধারণ করে, দ্রুত উড়ন্ত প্রবেশ করে, দ্রুত স্টপ-স্টপ ক্ষতি করে। স্বল্পমেয়াদে মুনাফা অর্জন করা যায়, উচ্চ-প্রাচীরের ব্যবসায়ের জন্য উপযুক্ত। তবে প্রত্যাহার এবং অনিশ্চয়তার ঝুঁকিও রয়েছে। ক্রমাগত অপ্টিমাইজেশনের মাধ্যমে কৌশলটি বিভিন্ন বাজারের পরিস্থিতিতে স্থিতিশীলভাবে কাজ করতে পারে।

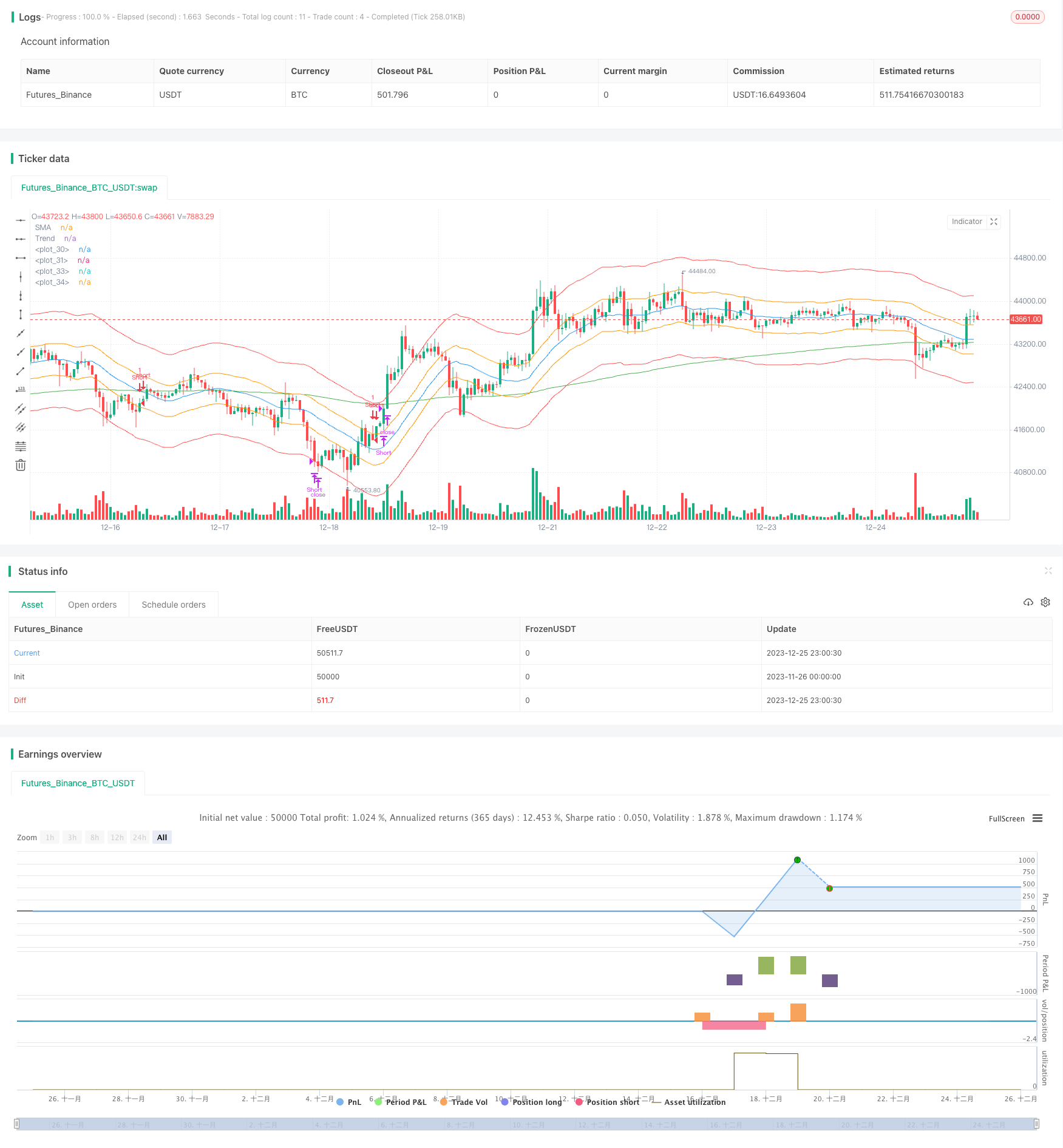

/*backtest

start: 2023-11-26 00:00:00

end: 2023-12-26 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy("Kana with S/R Strategy", title = "KANA with S/R", overlay=true)

len = input(20, minval=1, title="Length")

multiplier1 = input(1, minval=1, title="multiplier1")

multiplier2 = input(2, minval=1, title="multiplier2")

multiplier3 = input(3, minval=1, title="multiplier3")

srTimeFrame = input(240, minval=1, title="Support Resistance TimeFrame")

useSR = input(true, type = bool, title="Use Support/Resistance")

tpPercent = input(0.5, type=float, title = "Take Profit Percent")

useTP = input(false, type=bool, title = "Use Take Profit")

tp = (close * tpPercent / 100) / syminfo.mintick

src = input(close, title="Source")

mid = sma(src, len)

plot(mid, title="SMA", color=blue)

trend = ema(close, 200)

plot(trend, title="Trend", color=green)

upper1 = mid + atr(200) * multiplier1

upper2 = mid + atr(200) * multiplier2

upper3 = mid + atr(200) * multiplier3

lower1 = mid - atr(200) * multiplier1

lower2 = mid - atr(200) * multiplier2

lower3 = mid - atr(200) * multiplier3

plot(upper1, color = orange)

plot(upper3, color = red)

plot(lower1, color = orange)

plot(lower3, color = red)

haClose = request.security(heikinashi(syminfo.tickerid), timeframe.period, close)

haOpen = request.security(heikinashi(syminfo.tickerid), timeframe.period, open)

resistance = request.security(syminfo.tickerid,tostring(srTimeFrame), high)

support = request.security(syminfo.tickerid,tostring(srTimeFrame), low)

rsPos = (close - support[srTimeFrame]) / (resistance[srTimeFrame] - support[srTimeFrame])

MACD = ema(close, 120) - ema(close, 260)

aMACD = ema(MACD, 90)

hisline = MACD - aMACD

longCondition = (mid > trend) and (haOpen[1] < haClose[1]) and (mid > mid[1]) and (close < upper1) and hisline > 0 and (useSR == true ? (rsPos > 100) : true)

shortCondition = (mid < trend) and (haOpen[1] > haClose[1]) and (mid < mid[1]) and (close > lower1) and hisline < 0 and (useSR == true ? (rsPos < 0) : true)

longExit = (close > upper3 ) or (close < lower2)

shortExit = (close < lower3) or (close > upper2)

if (longCondition)

strategy.entry("Long", strategy.long)

if (useTP)

strategy.exit("Exit Long", "Long", profit = tp)

if (longExit)

strategy.close("Long")

if (shortCondition)

strategy.entry("Short", strategy.short)

if (useTP)

strategy.exit("Exit Short", "Short", profit = tp)

if (shortExit)

strategy.close("Short")