দ্বি-ফ্যাক্টর পোর্টফোলিও রিভার্সাল ট্রেডিং কৌশল

ওভারভিউ

এই কৌশলটি প্রথমে দামের বিপরীত সংকেত ব্যবহার করে ট্রেড করে এবং তারপরে প্রবণতা ফিল্টারিং সূচকগুলির সাথে সংযুক্ত করে ফিল্টার করে, দ্বৈত ফ্যাক্টর ড্রাইভিংয়ের জন্য। এর মধ্যে মূল্য বিপরীত অংশটি 123 বিপরীত ট্রেডিং সিস্টেম ব্যবহার করে এবং প্রবণতা ফিল্টার অংশটি প্রবণতা ট্রেডিং সিস্টেমটি বের করে ((Extracting The Trend, ETT), উভয়ই দ্বৈত ফ্যাক্টর ড্রাইভিংয়ের সাথে মিলিত বিপরীত ট্রেডিং কৌশল।

কৌশল নীতি

মূল্যের বিপরীত অংশে ১২৩ বিপরীত সিস্টেম ব্যবহার করা হয়। এই সিস্টেমটি উলফ জেনসেনের বইয়ের ১৮৩ পৃষ্ঠায় এসেছে। এর ট্রেডিং সিগন্যাল তৈরির জন্য নিম্নলিখিত শর্তগুলি রয়েছেঃ

- গত দুই দিনের তুলনায় গত একদিনের দর কম

- বর্তমান সমাপ্তি মূল্য আগের দিনের সমাপ্তি মূল্যের চেয়ে বেশি

- ৯ দিন ধীর গতিতে কে-লাইন ৫০ এর নিচে

উপরোক্ত শর্ত পূরণ হলে একটি ক্রয় সংকেত উৎপন্ন হয়; বিপরীতভাবে, যখন

- গত দুদিনের তুলনায় গত এক দিনে দরপতন বেড়েছে

- বর্তমান সমাপ্তি মূল্য আগের দিনের সমাপ্তি মূল্যের চেয়ে কম

- ৯ তারিখের এক্সপ্রেস-কে লাইন ৫০ এর উপরে

উপরের শর্তগুলো পূরণ করলে বিক্রির সংকেত দেয়া হয়।

এই বিপরীতমুখী ট্রেডিং সিস্টেমের উদ্দেশ্য হল দামের স্বল্পমেয়াদী বিপরীতমুখী রূপদানের সময় তার চলাচল ধরা।

ট্রেন্ড ফিল্টারিং অংশটি প্রবণতা সিস্টেমটি বের করে ((ETT) । ETT সিস্টেমটি পারফরম্যান্স ফিল্টার এবং গড় লাইন সমন্বয় দ্বারা প্রবণতার দিক নির্ধারণ করে। এই কৌশলটিতে, এর প্রধান ভূমিকা হল মূল্য বিপরীত সংকেত যাচাই করা, যখন কোন স্পষ্ট প্রবণতা নেই তখন বিপরীত অপারেশন এড়ানো।

এই কৌশলটি দুটি উপ-কৌশলের ট্রেডিং সিগন্যালগুলিকে একত্রিত করে, যার ফলে দ্বি-ফ্যাক্টর চালিত বিপরীত ট্রেডিং সম্ভব হয়।

সামর্থ্য বিশ্লেষণ

ডাবল ফ্যাক্টর প্যাকেজ রিভার্স ট্রেডিং কৌশলগুলি তাদের উপ-কৌশলগুলির সংমিশ্রণের মাধ্যমে তাদের নিজস্ব সুবিধাগুলিকে সমন্বিত করে, যা মূলত নিম্নলিখিতগুলির মধ্যে প্রকাশিত হয়ঃ

- 123 বিপরীতমুখী কৌশল মূল্যের স্বল্পমেয়াদী বিপরীতমুখী oppurtunities ধরতে সক্ষম

- ইটিটি কৌশলগুলি সুস্পষ্ট প্রবণতা পরিস্থিতিগুলিকে কার্যকরভাবে ফিল্টার করতে পারে এবং বিপরীত ট্রেডিংয়ের ঝুঁকি এড়াতে পারে

- ডাবল ফ্যাক্টর ড্রাইভ সংকেতের গুণমান বাড়ায়

সুতরাং, এই কৌশলটি কার্যকরভাবে কার্যকর বিপরীত সংকেতগুলি ফিল্টার করতে পারে এবং ট্রেন্ডের বিচার সঠিক হলে বিপরীত ক্রিয়াকলাপ পরিচালনা করতে পারে, যার ফলে ট্রেডিং সিস্টেমের সামগ্রিক কার্যকারিতা উন্নত হয়।

ঝুঁকি বিশ্লেষণ

দ্বি-ফ্যাক্টর সমন্বয় বিপরীতমুখী ট্রেডিং কৌশল প্রধানত নিম্নলিখিত কয়েকটি দিকের ঝুঁকি নিয়ে থাকেঃ

- বিপরীতমুখী হওয়ার পরে দামের মূল প্রবণতা চালিয়ে যাওয়ার ঝুঁকি রয়েছে। যেমন কম্পাইলারের প্যারামিটারগুলি ভুলভাবে সেট করা হয়েছে, বিপরীতমুখী সংকেতগুলি খুব ঘন ঘন উত্পন্ন হয়, যার ফলে প্রবণতার সুযোগগুলি মিস করা যায়।

- ইটিটি কৌশল বিচার ভুলের ঝুঁকি। ইটিটি কৌশলগুলি নিজেই বিচার ভুল তৈরি করতে পারে, যার ফলে বিপরীত ট্রেডিংয়ের ক্ষতি হয়।

- দ্বৈত ফ্যাক্টর ড্রাইভিংয়ের ঝুঁকি রয়েছে। দুটি ট্রেডিং সিগন্যাল একই সাথে ভুল বিচার করার সম্ভাবনা একক সিগন্যালের চেয়ে কম, তবে একই সময়ে ভুল বিচার করার সম্ভাবনা রয়েছে, যা ক্ষতির পরিমাণ বাড়িয়ে তুলবে।

উপরোক্ত ঝুঁকি হ্রাস করার জন্য, কম্পাইলার প্যারামিটারগুলিকে সামঞ্জস্য করা, রিবর্টিং কৌশল এবং ইটিটি কৌশলকে অনুকূলিতকরণ করা, রিবর্টিং ট্রেডিংয়ের স্টপ ল্যাম্পকে যথাযথভাবে শিথিল করার সাথে সাথে বিচারকে আরও নির্ভুল করে তোলার বিষয়টি বিবেচনা করা যেতে পারে।

অপ্টিমাইজেশান দিক

এই কৌশলটি নিম্নলিখিত দিকগুলি থেকে উন্নত করা যেতে পারেঃ

- রিভার্সাল সিস্টেমের প্যারামিটারগুলিকে অপ্টিমাইজ করুন এবং সর্বোত্তম প্যারামিটার সমন্বয় খুঁজুন

- ETT সিস্টেম প্যারামিটার অপ্টিমাইজ করুন, প্রবণতা বিচার সঠিকতা উন্নত করুন

- ইটিটি-র সাথে অন্যান্য মূল্য বিপরীতকরণের কৌশলগুলি চেষ্টা করুন

- পজিশন স্কেল কন্ট্রোলার যুক্ত করা হয়েছে

- আরও ফ্যাক্টর ড্রাইভ যুক্ত করুন

কৌশলগত চিন্তাধারা এবং মূল ট্রেডিং সিগন্যাল লজিক বজায় রেখে, প্যারামিটার এবং সমন্বয় দ্বারা অপ্টিমাইজ করা, আরও ভাল প্রতিক্রিয়া ফলাফল পাওয়ার আশা করা যায়।

সারসংক্ষেপ

ডাবল ফ্যাক্টর সমন্বিত বিপরীত ট্রেডিং কৌশলটি মূল্য বিপরীত সংকেত এবং প্রবণতা ফিল্টারিং সংকেতের জৈবিক সংমিশ্রণ দ্বারা একটি মাল্টি ফ্যাক্টর বিচার ভিত্তিক ট্রেডিং সিস্টেম অর্জন করে। একক বিপরীত সংকেতের তুলনায়, এই কৌশলটি স্বল্পমেয়াদী মূল্য বিপরীতের গ্যারান্টিযুক্ত ক্যাপচার ভিত্তিতে ভালভাবে কাজ করতে পারে, যার ফলে কোনও স্পষ্ট প্রবণতা পরিস্থিতিতে মিথ্যা সংকেত এড়ানো যায়, যার ফলে সংকেতের গুণমান উন্নত হয়। প্যারামিটার অপ্টিমাইজেশন এবং অন্যান্য ফ্যাক্টর যুক্ত করে আরও ভাল পারফরম্যান্সের সম্ভাবনা রয়েছে।

/*backtest

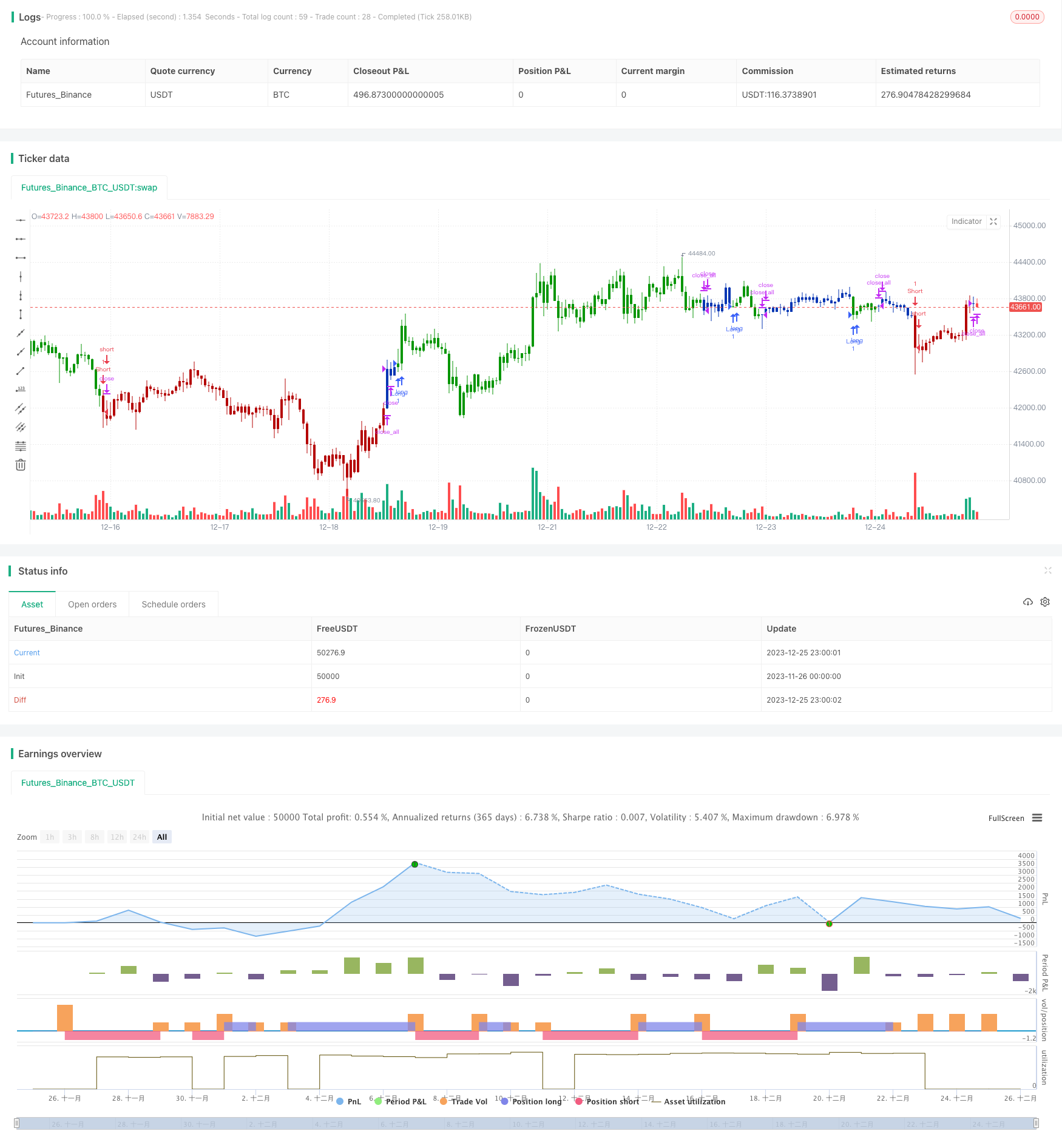

start: 2023-11-26 00:00:00

end: 2023-12-26 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 03/08/2020

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// Extracting The Trend

// The related article is copyrighted material from Stocks & Commodities Mar 2010

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

ETT(Length,Delta,Trigger) =>

pos = 0

xBandpassFilter = 0.0

xPrice = hl2

beta = cos(3.1415 * (360 / Length) / 180)

gamma = 1 / cos(3.1415 * (720 * Delta / Length) / 180)

alpha = gamma - sqrt(gamma * gamma - 1)

xBandpassFilter := 0.5 * (1 - alpha) * (xPrice - xPrice[2]) + beta * (1 + alpha) * nz(xBandpassFilter[1]) - alpha * nz(xBandpassFilter[2])

xMean = sma(xBandpassFilter, 2 * Length)

pos :=iff(xMean > Trigger, 1,

iff(xMean < Trigger, -1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal & Extracting The Trend", shorttitle="Combo", overlay = true)

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

LengthETT = input(20, minval=1)

Delta = input(0.5)

Trigger = input(0)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posETT = ETT(LengthETT,Delta,Trigger)

pos = iff(posReversal123 == 1 and posETT == 1 , 1,

iff(posReversal123 == -1 and posETT == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )