ধীর RSI অতিরিক্ত কেনা এবং oversold কৌশল

ওভারভিউ

ধীর গতির আরএসআই ওভারবয় ওভারসেল কৌশলটি আরএসআইয়ের রিভিউ চক্রকে দীর্ঘায়িত করে এবং আরএসআই কার্ভের অস্থিরতা হ্রাস করে, যার ফলে সম্পূর্ণ নতুন ব্যবসায়ের সুযোগ উন্মুক্ত হয়। এই কৌশলটি অন্যান্য প্রযুক্তিগত সূচক যেমন এমএসিডির জন্যও প্রযোজ্য।

কৌশল নীতি

এই কৌশলটির মূল ধারণাগুলি হল RSI এর রিভিউ চক্রের দৈর্ঘ্য বাড়ানো, ডিফল্ট 500 চক্র, এবং তারপরে RSI কার্ভটি SMA এর মাধ্যমে সমতল করা, ডিফল্ট চক্রটি 250। এটি RSI কার্ভের অস্থিরতাকে ব্যাপকভাবে হ্রাস করতে পারে, আরএসআইয়ের প্রতিক্রিয়া গতিকে ধীর করে দেয়, যার ফলে নতুন ব্যবসায়ের সুযোগ তৈরি হয়।

খুব দীর্ঘ রিভিউ চক্র আরএসআই কার্ভের অস্থিরতা হ্রাস করে, তাই ওভার-বই ওভার-সেলের জন্য মানদণ্ডগুলিও সংশোধন করা দরকার। কৌশলটি কাস্টমাইজড ওভার-বই লাইন 52 এবং ওভার-সেল লাইন 48 সেট করে। ওজনযুক্ত আরএসআই নীচে থেকে ওভার-সেল লাইনটি ভেঙে যাওয়ার সময় একটি পলি সংকেত উত্পন্ন করে; উপরে থেকে ওভার-বই লাইনটি ভেঙে যাওয়ার সময় একটি শূন্য সংকেত উত্পন্ন করে।

কৌশলগত সুবিধা

- উদ্ভাবনী, দীর্ঘায়িত চক্রের মাধ্যমে নতুন লেনদেনের ধারণা

- ভুয়া সংকেত হ্রাস এবং স্থিতিশীলতা বৃদ্ধি

- কাস্টমাইজযোগ্য ওভারবয় ওভারসেল থ্রেশহোল্ড, বিভিন্ন বাজারের জন্য উপযুক্ত

- বীজ বপন, আমানত বৃদ্ধি, আয় বৃদ্ধি

কৌশলগত ঝুঁকি

- চক্রের দৈর্ঘ্য হ্রাসের সম্ভাবনা

- ধৈর্য ধরুন এবং সুযোগের অপেক্ষায় থাকুন

- ওভার-বই ওভার-বিক্রয় ত্রুটিপূর্ণ প্রান্তিক সেটিং ক্ষতি বাড়াতে পারে

- সুদের ঝুঁকি

সমাধানঃ

- যথাযথভাবে চক্র সংক্ষিপ্তকরণ এবং লেনদেনের ঘনত্ব বৃদ্ধি

- ব্যাচ নির্মাণের মাধ্যমে ঝুঁকি বিচ্ছিন্নকরণ

- বিভিন্ন বাজারের অবস্থার সাথে মানিয়ে নেওয়ার জন্য হ্রাস প্যারামিটারগুলি অপ্টিমাইজ করুন

- স্টপ লস সেট করুন এবং বিশাল ক্ষতি এড়িয়ে চলুন

কৌশল অপ্টিমাইজেশনের দিকনির্দেশনা

- RSI এর প্যারামিটারগুলি অপ্টিমাইজ করুন এবং সেরা চক্রের সমন্বয়টি সন্ধান করুন

- বিভিন্ন এসএমএ মসৃণতা চক্র পরামিতি পরীক্ষা করুন

- বিভিন্ন বাজারের জন্য ওভারবয় ওভারসেলের প্যারামিটারগুলি অপ্টিমাইজ করুন

- স্টপ লস কৌশল যুক্ত করুন এবং একক ক্ষতি নিয়ন্ত্রণ করুন

সারসংক্ষেপ

ধীর গতির আরএসআই ওভার-বিউ ওভার-সেল কৌশলটি চক্রটি প্রসারিত করে এবং গড় লাইনটি দমন করার পদ্ধতি ব্যবহার করে নতুন ট্রেডিং ধারণাটি সফলভাবে চালু করেছে। এই কৌশলটি স্থিতিশীল এবং কার্যকর অতিরিক্ত লাভের প্রত্যাশা করে, যখন প্যারামিটার অপ্টিমাইজেশন এবং ঝুঁকি নিয়ন্ত্রণ করা হয়। সামগ্রিকভাবে, এই কৌশলটি খুব শক্তিশালী উদ্ভাবনী এবং ব্যবহারের মূল্য রয়েছে।

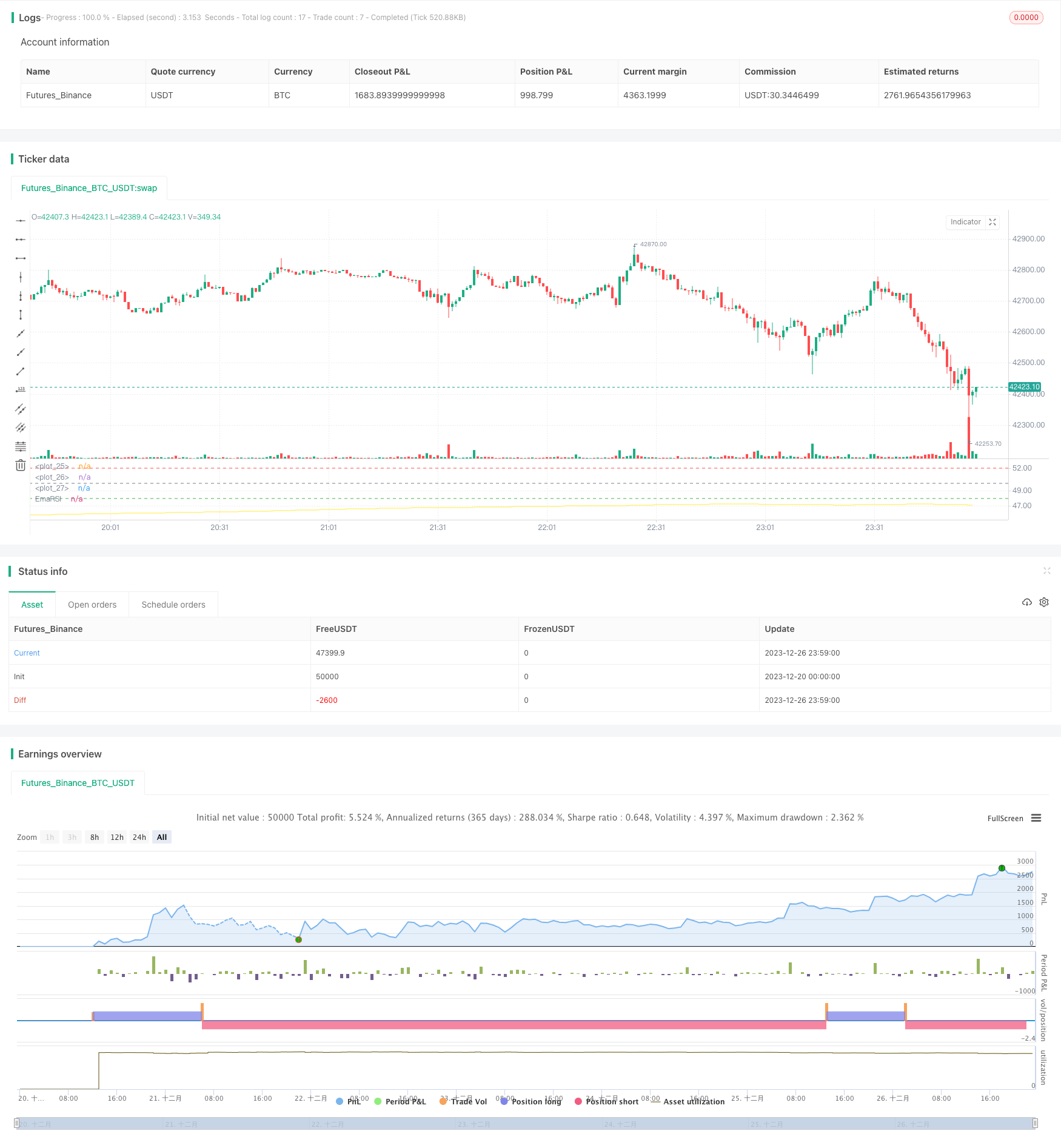

/*backtest

start: 2023-12-20 00:00:00

end: 2023-12-27 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// Wilder was a very influential man when it comes to TA. However, I'm one to always try to think outside the box.

// While Wilder recommended that the RSI be used only with a 14 bar lookback period, I on the other hand think there is a lot to learn from RSI if one simply slows down the lookback period

// Same applies for MACD.

// Every market has its dynmaics. So don't narrow your mind by thinking my source code input levels are the only levels that work.

// Since the long lookback period weakens the plot volatility, again, one must think outside the box when trying to guage overbought and oversold levels.

// Good luck and don't bash me if some off-the-wall FA spurned divergence causes you to lose money.

// And NO this doesn't repaint and I won't answer those who ask.

//@version=4

strategy("SLOW RSI OB/OS Strategy", overlay=false)

price = input(ohlc4, title="Price Source")

len = input(500, minval=1, step=5, title="RSI Length")

smoother = input(250, minval=1, step=5, title="RSI SMA")

up = rma(max(change(price), 0), len)

down = rma(-min(change(price), 0), len)

rsi = down == 0 ? 100 : up == 0 ? 0 : 100 - (100 / (1 + up / down))

EmaRSI = ema(rsi,smoother)

plot(EmaRSI, title="EmaRSI", style=line, linewidth=1, color=yellow)

OB = input(52, step=0.1)

OS = input(48, step=0.1)

hline(OB, linewidth=1, color=red)

hline(OS,linewidth=1, color=green)

hline(50,linewidth=1, color=gray)

long = change(EmaRSI) > 0 and EmaRSI <= 50 and crossover(EmaRSI, OS)

short = change(EmaRSI) < 0 and EmaRSI >= 50 and crossunder(EmaRSI, OB)

strategy.entry("Long", strategy.long, when=long) //_signal or long) //or closeshort_signal)

strategy.entry("Short", strategy.short, when=short) //_signal or short) // or closelong_signal)

// If you want to try to play with exits you can activate these!

//closelong = crossunder(EmaRSI, 0) //or crossunder(EmaRSI, OS)

//closeshort = crossover(EmaRSI, 0) //or crossover(EmaRSI, OB)

//strategy.close("Long", when=closelong)

//strategy.close("Short", when=closeshort)