মুভিং এভারেজ রিভার্সালের উপর ভিত্তি করে স্বল্পমেয়াদী ট্রেডিং কৌশল

ওভারভিউ

বিপরীত গড়রেখা কৌশল হল গড়রেখার বিপরীতমুখী উপর ভিত্তি করে সংক্ষিপ্ত ট্রেডিং কৌশল। এটি ব্রিন বন্ড, আরএসআই, সিসিআই ইত্যাদির মতো একাধিক সূচককে সংযুক্ত করে, আর্থিক বাজারের সংক্ষিপ্ত লাইনের পরিবর্তনের উপর ক্যাপচার করে এবং কম বা উচ্চ পয়েন্টের ট্রেডিংয়ের লক্ষ্য অর্জন করে।

এই কৌশলটি মূলত স্টক সূচক, ফরেক্স এবং মূল্যবান ধাতুগুলির মতো উচ্চতর তরল জাতের জন্য ব্যবহৃত হয়। এটি সামগ্রিক ব্যবসায়ের ঝুঁকি-লাভের অনুপাত নিয়ন্ত্রণ করার সময় প্রতিটি লাভের সর্বাধিকীকরণের চেষ্টা করে।

কৌশল নীতি

বুলিং বন্ড ব্যবহার করে মূল্যের মান থেকে বিচ্ছিন্ন অঞ্চল নির্ধারণ করুন। দামগুলি যখন বুলিং বন্ডের কাছাকাছি থাকে তখন শূন্য বিবেচনা করুন এবং যখন দামগুলি বুলিং বন্ডের কাছাকাছি থাকে তখন অতিরিক্ত বিবেচনা করুন।

আরএসআই সূচকের সাথে মিলিত হয়ে ওভারবয় ওভারসোল কিনা তা নির্ধারণ করা। আরএসআই সূচকটি ওভারবয় ওভারসোলের ক্ষেত্রে কার্যকরভাবে সনাক্ত করতে পারে।

CCI সূচক মূল্য বিপরীত সংকেত নির্ধারণ করে। CCI সূচকগুলি অস্বাভাবিক পরিস্থিতিতে সংবেদনশীল এবং মূল্য বিপরীত হওয়ার সুযোগকে কার্যকরভাবে ক্যাপচার করে।

দাম 5 দিনের গড় লাইন অতিক্রম করে এবং 5 দিনের গড় লাইন অতিক্রম করে। গড় লাইন অবস্থান বর্তমান মূল মূল্যের ব্যাপ্তি প্রতিনিধিত্ব করে, দাম এবং গড় লাইন সম্পর্কের সম্ভাব্য প্রবণতা পরিবর্তন প্রতিফলিত করে।

প্রবেশের সংকেত নিশ্চিত হওয়ার পরে, দ্রুত পজিশন প্যাকেজটি মুনাফা গ্রহণ করে। প্রত্যাহারের পরিস্থিতি অনুসারে স্টপ লস আউট সেট করুন, উচ্চ জয় হার অর্জন করুন।

কৌশলগত সুবিধা

- মাল্টিমিটার প্যাকেজ, সিগন্যালের নির্ভুলতা বাড়ায়

বিপরীত গড়রেখার কৌশল একই সাথে একাধিক সূচক ব্যবহার করে যেমন বুলিন ব্যান্ড, আরএসআই, সিসিআই ইত্যাদি। এই সূচকগুলি দামের পরিবর্তনের জন্য সংবেদনশীল, সংমিশ্রণটি সংকেতের নির্ভুলতা বাড়াতে এবং ভুল সংকেত হ্রাস করতে পারে।

- কঠোর শুল্ক আরোপের নিয়ম, যাতে ক্ষতির হাত থেকে রক্ষা পায়

কৌশলটি নির্দেশক সংকেত এবং দামের সমন্বয়কে আবশ্যক করে, যাতে একটি একক সূচক বিভ্রান্তি এড়াতে পারে। একই সাথে দামের সুস্পষ্ট বিপরীত হওয়া প্রয়োজন, যাতে সংশ্লিষ্ট ঝুঁকি হ্রাস করা যায়।

- একক ক্ষতি নিয়ন্ত্রণের জন্য কার্যকর ক্ষতিরোধ ব্যবস্থা

আপনি যত বেশি shortcut করুন না কেন, কৌশলটি আরও কঠোর স্টপ লিন সেট করে। একবার দামটি বিপরীত দিকের স্টপ লিন ভেঙে গেলে, কৌশলটি দ্রুত বন্ধ হয়ে যায়, একক বড় ক্ষতি এড়ানো যায়।

- যুক্তিসঙ্গতভাবে থামুন, প্রতিটি মুনাফা সর্বাধিকীকরণ করুন

কৌশলটি দুটি স্টপ টার্গেট সেট করে, ধাপে ধাপে মুনাফা অর্জন করে। একই সাথে স্টপ-আপের পরে ছোট ধাপে ট্র্যাকিং স্টপ লস সামঞ্জস্য করে, প্রতিটি মুনাফা স্থান প্রসারিত করে।

ঝুঁকি বিশ্লেষণ

- দামের তীব্র ওঠানামা, স্টপ লস ট্রিগার

দামের তীব্র ওঠানামার ক্ষেত্রে, স্টপ লিন্ডটি ভেঙে যেতে পারে এবং অপ্রয়োজনীয় ক্ষতি হতে পারে। এটি সাধারণত বড় ইভেন্টের কারণে দামের অস্বাভাবিক ওঠানামার ক্ষেত্রে ঘটে।

এই ঝুঁকি মোকাবেলা করার জন্য, স্টপ লস প্রস্থ বাড়ানো যেতে পারে, যখন বড় ঘটনা ঘটার সময় অপারেশন এড়ানো যায়।

- ধর্ষকেরা নির্যাতন চালাচ্ছে, তাদের আর ফিরে যেতে হবে না

যখন মুদ্রাস্ফীতি খুব তীব্র হয়, দামগুলি খুব দ্রুত আক্রমণ করে এবং সময়মতো বিপরীত হতে পারে না।

এই পরিস্থিতিতে, মূল্যবৃদ্ধির গতিশীলতা যখন উল্লেখযোগ্যভাবে হ্রাস পায় তখনই সাময়িকভাবে অপেক্ষা করা উচিত।

অপ্টিমাইজেশান দিক

- সূচক প্যারামিটার অপ্টিমাইজ করুন, সংকেত নির্ভুলতা উন্নত করুন

বিভিন্ন প্যারামিটার সমন্বয়ের অধীনে ফিডব্যাকের ফলাফল পরীক্ষা করা যেতে পারে, সর্বোত্তম প্যারামিটার নির্বাচন করুন। যেমন RSI এর প্যারামিটারগুলি অনুকূলিতকরণ করা যেতে পারে, CCI এর প্যারামিটার ইত্যাদি।

- সংমিশ্রিত শক্তির সূচক, সঠিক সময় নির্ধারণ

ট্র্যাফিক বা ব্রিনের ব্যান্ডউইথের সমতুল্যতার সূচক যুক্ত করা যেতে পারে। এটি মূল্যের সামান্য সংশোধন হলে ভুল সংকেত তৈরি করা এড়াতে পারে।

- স্টপ লস স্ট্র্যাটেজি অপ্টিমাইজ করুন, একক মুনাফা বাড়ান

বিভিন্ন স্টপ লস পয়েন্ট পরীক্ষা করা যায় যাতে প্রতিটি মুনাফা সর্বাধিক করা যায়। একই সাথে ঝুঁকিও ভারসাম্য বজায় রাখা যায় যাতে স্টপ লস সহজেই ট্রিগার করা যায় না।

সারসংক্ষেপ

বিপরীত গড়রেখার কৌশলটি একাধিক সূচক বিচারের সমন্বিত ব্যবহার করে, যার সংকেত নির্ভুলতা, অপারেশনাল প্রোটোকল এবং ঝুঁকি নিয়ন্ত্রণযোগ্য বৈশিষ্ট্য রয়েছে। এটি বাজারের পরিবর্তনের প্রতি উচ্চ সংবেদনশীলতা এবং শক্তিশালী তরলতার জাতের জন্য প্রযোজ্য, যা ব্রিন ব্যান্ড এবং সমান্তরাল গড়রেখার মধ্যে দামের বিপরীত সুযোগগুলি ক্যাপচার করতে পারে, যাতে কম বা উচ্চ প্যাচড ট্রেডিংয়ের লক্ষ্য অর্জন করা যায়।

বাস্তবিক প্রয়োগে, সূচক প্যারামিটারগুলির অপ্টিমাইজেশনের দিকে এখনও মনোযোগ দেওয়া প্রয়োজন, যখন প্রকৃত বিপরীতের সময় নির্ধারণের জন্য পরিমাণগত সূচকগুলির সাথে মিলিত হয়। উপরন্তু, দামের তীব্র ওঠানামা মোকাবেলায় ভাল ঝুঁকি ব্যবস্থাপনা করা উচিত। যদি সঠিকভাবে ব্যবহার করা হয় তবে এই কৌশলটি তুলনামূলকভাবে স্থিতিশীল আলফা আয় অর্জন করতে পারে।

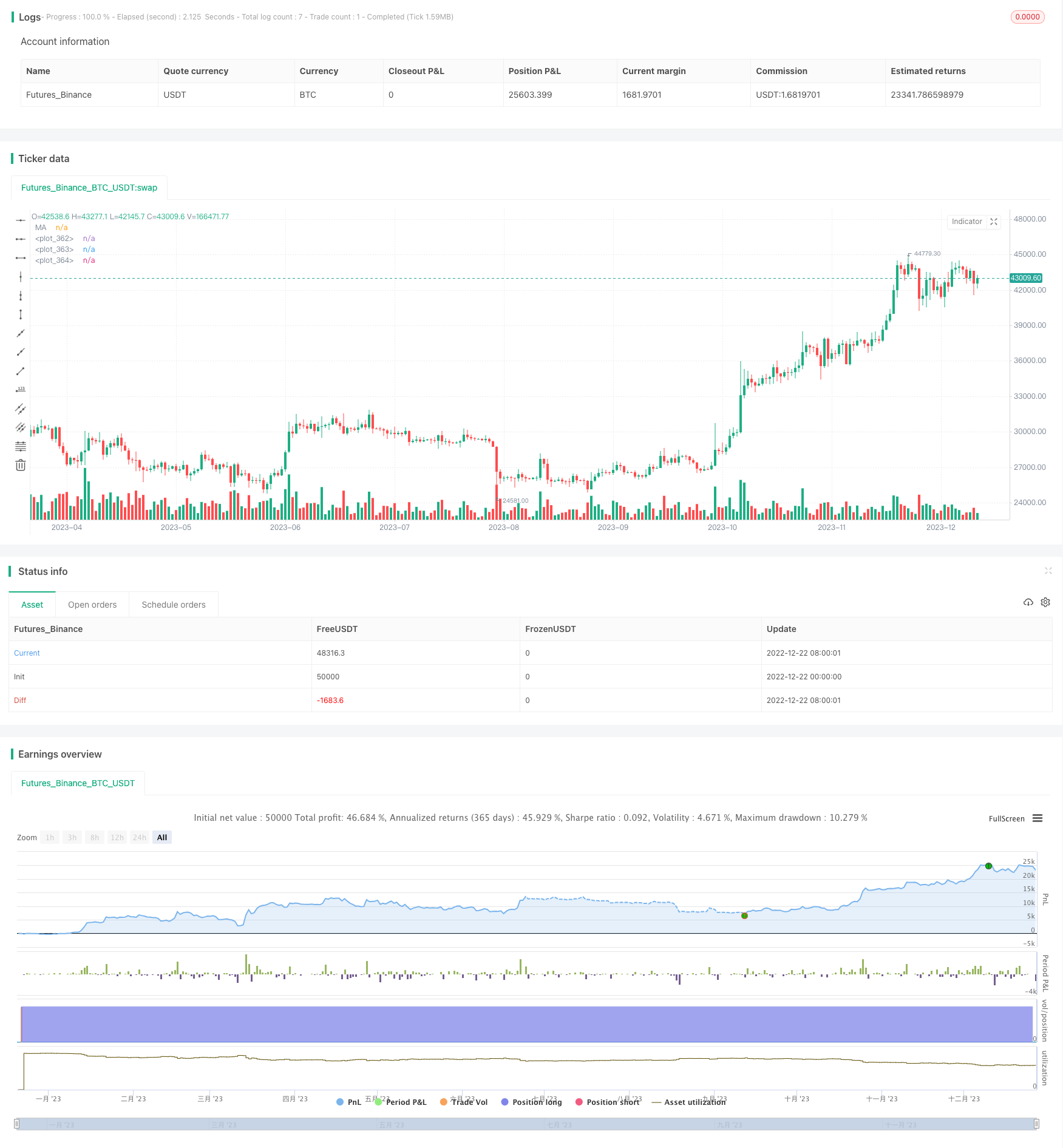

/*backtest

start: 2022-12-22 00:00:00

end: 2023-12-28 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © sg1999

//@version=4

// >>>>>strategy name

strategy(title = "CCI-RSI MR", shorttitle = "CCI-RSI MR", overlay = true)

// >>>>input variables

// 1. risk per trade as % of initial capital

risk_limit = input(title="Risk Limit (%)", type=input.float, minval=0.1, defval=2.0, step=0.1)

// 2. drawdown

Draw_down = input(title="Max Drawdown (x ATR)", type=input.float, minval=0.5, maxval=10, defval=2.0, step=0.1)

// 3. type of stop loss to be used

original_sl_type = input(title="SL Based on", defval="Close Price", options=["Close Price","Last Traded Price"])

// 4. entry signal validity for bollinger strategies

dist_from_signal= input(title="Entry distance from signal", type=input.integer, minval=1, maxval=20, defval=3, step=1)

// 5. multiple exit points

exit_1_pft_pct = input(title="1st exit when reward is", type=input.float, minval=0.5, maxval=100, defval=1.0, step=0.1)

exit_1_qty_pct = input(title="1st exit quantity %", type=input.float, minval=1, maxval=100, defval=100, step=5)

exit_2_pft_pct = input(title="2nd exit when reward is", type=input.float, minval=0.5, maxval=100, defval=1.5, step=0.1)

sl_trail_pct = input(title="Trailing SL compared to original SL", type=input.float, minval=0.5, maxval=100, defval=0.5, step=0.5)

//show signal bool

plotBB = input(title="Show BB", type=input.bool, defval=true)

plotSignals = input(title="Show Signals", type=input.bool, defval=true)

// 6. date range to be used for backtesting

fromMonth = input(defval = 1, title = "From Month", type = input.integer, minval = 1, maxval = 12)

fromDay = input(defval = 1, title = "From Day", type = input.integer, minval = 1, maxval = 31)

fromYear = input(defval = 1990, title = "From Year", type = input.integer, minval = 1970)

thruMonth = input(defval = 1, title = "Thru Month", type = input.integer, minval = 1, maxval = 12)

thruDay = input(defval = 1, title = "Thru Day", type = input.integer, minval = 1, maxval = 31)

thruYear = input(defval = 2022, title = "Thru Year", type = input.integer, minval = 1970)

start = timestamp(fromYear, fromMonth, fromDay, 00, 00) // backtest start window

finish = timestamp(thruYear, thruMonth, thruDay, 23, 59) // backtest finish window

window() => true

// >>>>>strategy variables

//input variables

current_high = highest(high, 5) // swing high (5 period)

current_low = lowest(low, 5) // swing low (5 period)

current_ma = sma(close, 5) // Simple Moving average (5 period)

atr_length = atr(20) // ATR (20 period)

CCI = cci(close,20) // CCI (20 period)

RSI = rsi(close,14) // RSI (14 period)

RSI_5 = sma (RSI, 5) // Simple moving average of RSI (5 period)

// 1. for current candle

long_entry = false

short_entry = false

risk_reward_ok = false

sl_hit_flag = false

tsl_hit_flag = false

sl_cross = false

// 2. across candles

var RSI_short = false //short signal boolean

var RSI_long = false //long signal boolean

var cci_sell = false //sellsignal crossunder boolean

var cci_buy = false //buy signal crossover boolean

var bar_count_long = 0 // Number of bars after a long signal

var bar_count_short = 0 // Number of bars after a short signal

var candles_on_trade = 0

var entry_price = 0.00

var sl_price = 0.00

var qty = 0

var exit_1_qty = 0

var exit_2_qty = 0

var exit_1_price = 0.0

var exit_2_price = 0.0

var hold_high = 0.0 // variable used to calculate Trailing sl

var hold_low = 0.0 // variable used to calculate Trailing sl

var tsl_size = 0.0 // Trailing Stop loss size(xR)

var sl_size = 0.0 // Stop loss size (R)

var tsl_price = 0.0 //Trailing stoploss price

// >>>>>strategy conditions.

// Bollinger bands (2 std)

[mBB0,uBB0,lBB0] = bb(close,20,2)

uBB0_low= lowest(uBB0,3) // lowest among upper BB of past 3 periods

lBB0_high= highest(lBB0,3) //highest among upper BB of past 3 periods

//RSI and CCI may not necessarily crossunder on the same candle

t_sell_RSI = sum( crossunder(RSI,RSI_5)? 1 : 0, 2) == 1 // checks if crossunder has happened in the last 3 candles (including the current candle)

t_sell_CCI = sum( crossunder(CCI,100)? 1 : 0, 2) == 1 //and (CCI >50)

t_buy_RSI = sum( crossover(RSI,RSI_5)? 1 : 0, 2) == 1 //checks if crossover has happened in the last 3 candles (including the current candle)

t_buy_CCI = sum( crossover(CCI,-100) ? 1 : 0, 2) == 1 //and (CCI<-50)

// CONDITIONS FOR A SELL signal

if t_sell_RSI and t_sell_CCI and (current_high >= uBB0_low)

cci_sell := true

bar_count_short := 0

if cci_sell and strategy.position_size ==0

bar_count_short := bar_count_short + 1

if cci_sell and bar_count_short<= dist_from_signal and close <= current_ma and strategy.position_size ==0

RSI_short := true

//conditions for a BUY signal

if t_buy_RSI and t_buy_CCI and (current_low <= lBB0_high) // or current_low_close <= lBB01_high)

cci_buy := true

bar_count_long := 0

if cci_buy and strategy.position_size ==0

bar_count_long := bar_count_long + 1

if cci_buy and bar_count_long<= dist_from_signal and close >= current_ma and strategy.position_size ==0

RSI_long := true

if RSI_long and RSI_short

RSI_long := false

RSI_short := false

// >>>>>entry and target specifications

if strategy.position_size == 0 and RSI_short

short_entry := true

entry_price := close

sl_price := current_high + syminfo.mintick // (swing high + one tick) is the stop loss

sl_size := abs(entry_price - sl_price)

candles_on_trade := 0

tsl_size := abs(entry_price - sl_price)*sl_trail_pct // Here sl_trail_pct is the multiple of R which is used to calculate TSL size

if strategy.position_size == 0 and RSI_long

long_entry := true

entry_price := close

sl_price := current_low - syminfo.mintick //(swing low - one tick) is the stop loss

candles_on_trade := 0

sl_size := abs(entry_price - sl_price)

tsl_size := abs(entry_price - sl_price)*sl_trail_pct // Here sl_trail_pct is the multiple of R which is used to calculate TSL size

if long_entry and short_entry

long_entry := false

short_entry := false

// >>>>risk evaluation criteria

//>>>>> quantity determination and exit point specifications.

if (long_entry or short_entry) and strategy.position_size == 0 // Based on our risk (R), no.of lots is calculated by considering a risk per trade limit formula

qty := round((strategy.equity) * (risk_limit/100)/(abs(entry_price - sl_price)*syminfo.pointvalue))

exit_1_qty := round(qty * (exit_1_qty_pct/100))

exit_2_qty := qty - (exit_1_qty)

if long_entry

exit_1_price := entry_price + (sl_size * exit_1_pft_pct)

exit_2_price := entry_price + (sl_size * exit_2_pft_pct)

if short_entry

exit_1_price := entry_price - (sl_size * exit_1_pft_pct)

exit_2_price := entry_price - (sl_size * exit_2_pft_pct)

// trail SL after 1st target is hit

if abs(strategy.position_size) == 0

hold_high := 0

hold_low := 0

if strategy.position_size > 0 and high > exit_1_price

if high > hold_high or hold_high == 0

hold_high := high

tsl_price := hold_high - tsl_size

if strategy.position_size < 0 and low < exit_1_price

if low < hold_low or hold_low == 0

hold_low := low

tsl_price := hold_low + tsl_size

//>>>> entry conditons

if long_entry and strategy.position_size == 0

strategy.cancel("BUY", window()) // add another window condition which considers day time (working hours)

strategy.order("BUY", strategy.long, qty, comment="BUY @ "+ tostring(entry_price),when=window())

if short_entry and strategy.position_size == 0

strategy.cancel("SELL", window()) // add another window condition which considers day time (working hours)

strategy.order("SELL", strategy.short, qty, comment="SELL @ "+ tostring(entry_price),when=window())

//>>>> exit conditons

tsl_hit_flag := false

//exit at tsl

if strategy.position_size > 0 and close < tsl_price and abs(strategy.position_size)!=qty

strategy.order("EXIT at TSL", strategy.short, abs(strategy.position_size), comment="EXIT TSL @ "+ tostring(close))

RSI_short := false

RSI_long := false

bar_count_long := 0

bar_count_short := 0

tsl_hit_flag := true

cci_sell := false

cci_buy := false

strategy.cancel("EXIT 1", true)

strategy.cancel("EXIT 2", true)

strategy.cancel("Exit Drawd",true)

strategy.cancel("EXIT at SL",true)

if strategy.position_size < 0 and close > tsl_price and abs(strategy.position_size)!=qty

strategy.order("EXIT at TSL", strategy.long, abs(strategy.position_size), comment="EXIT TSL @ "+ tostring(close))

RSI_short := false

RSI_long := false

bar_count_long := 0

bar_count_short := 0

tsl_hit_flag := true

cci_sell := false

cci_buy := false

strategy.cancel("EXIT 1", true)

strategy.cancel("EXIT 2", true)

strategy.cancel("Exit Drawd",true)

strategy.cancel("EXIT at SL",true)

//>>>>exit at sl

if strategy.position_size > 0 and original_sl_type == "Close Price" and close < sl_price and abs(strategy.position_size)==qty

strategy.cancel("EXIT at SL", true)

strategy.order("EXIT at SL", strategy.short, abs(strategy.position_size),stop= sl_price, comment="EXIT SL @ "+ tostring(close))

RSI_short := false

RSI_long := false

bar_count_long := 0

bar_count_short := 0

cci_buy := false

cci_sell := false

sl_hit_flag := true

strategy.cancel("EXIT 1", true)

strategy.cancel("EXIT 2", true)

strategy.cancel("Exit Drawd",true)

strategy.cancel("EXIT at TSL",true)

if strategy.position_size < 0 and original_sl_type == "Close Price" and close > sl_price and abs(strategy.position_size)==qty

strategy.cancel("EXIT at SL", true)

strategy.order("EXIT at SL", strategy.long, abs(strategy.position_size), stop = sl_price, comment="EXIT SL @ "+ tostring(close))

RSI_short := false

RSI_long := false

bar_count_long := 0

bar_count_short := 0

cci_buy := false

cci_sell := false

sl_hit_flag := true

strategy.cancel("EXIT 1", true)

strategy.cancel("EXIT 2", true)

strategy.cancel("Exit Drawd",true)

strategy.cancel("EXIT at TSL",true)

//>>>>>for ltp sl setting

if strategy.position_size > 0 and original_sl_type == "Last Traded Price" and abs(strategy.position_size) ==qty

strategy.order("EXIT at SL", strategy.short, abs(strategy.position_size),stop= sl_price, comment="EXIT SL @ "+ tostring(close))

RSI_short := false

RSI_long := false

bar_count_long := 0

bar_count_short := 0

cci_buy := false

cci_sell := false

strategy.cancel("EXIT 1", true)

strategy.cancel("EXIT 2", true)

strategy.cancel("Exit Drawd",true)

strategy.cancel("EXIT at TSL",true)

if strategy.position_size < 0 and original_sl_type == "Last Traded Price" and abs(strategy.position_size) ==qty

strategy.order("EXIT at SL", strategy.long, abs(strategy.position_size), stop = sl_price, comment="EXIT SL @ "+ tostring(close))

RSI_short := false

RSI_long := false

bar_count_long := 0

bar_count_short := 0

cci_buy := false

cci_sell := false

strategy.cancel("EXIT 1", true)

strategy.cancel("EXIT 2", true)

strategy.cancel("Exit Drawd",true)

strategy.cancel("EXIT at TSL",true)

//>>>>>exit at target

if strategy.position_size > 0 and abs(strategy.position_size) == qty and not tsl_hit_flag

strategy.order("EXIT 1", strategy.short, exit_1_qty, limit=exit_1_price, comment="EXIT TG1 @ "+ tostring(exit_1_price))

strategy.cancel("Exit Drawd",true)

cci_sell := false

cci_buy := false

if strategy.position_size > 0 and abs(strategy.position_size) < qty and abs(strategy.position_size) != qty and not tsl_hit_flag

strategy.order("EXIT 2", strategy.short, exit_2_qty, limit=exit_2_price, comment="EXIT TG2 @ "+ tostring(exit_2_price))

RSI_short := false

RSI_long := false

bar_count_long := 0

bar_count_short := 0

cci_buy := false

cci_sell := false

strategy.cancel("Exit Drawd",true)

strategy.cancel("EXIT at SL", true)

if strategy.position_size < 0 and abs(strategy.position_size) == qty and not tsl_hit_flag

strategy.order("EXIT 1", strategy.long, exit_1_qty, limit=exit_1_price, comment="EXIT TG1 @ "+ tostring(exit_1_price))

strategy.cancel("Exit Drawd",true)

cci_buy := false

cci_sell := false

if strategy.position_size < 0 and abs(strategy.position_size) < qty and abs(strategy.position_size) != qty

strategy.order("EXIT 2", strategy.long, exit_2_qty, limit=exit_2_price, comment="EXIT TG2 @ "+ tostring(exit_2_price))

RSI_short := false

RSI_long := false

bar_count_long := 0

bar_count_short := 0

cci_buy := false

cci_sell := false

strategy.cancel("Exit Drawd",true)

strategy.cancel("EXIT at SL", true)

//>>>>>>drawdown execution

if strategy.position_size < 0 and original_sl_type == "Close Price" and not tsl_hit_flag

strategy.cancel("Exit Drawd",true)

strategy.order("Exit Drawd", strategy.long, abs(strategy.position_size), stop= (entry_price + Draw_down*atr_length) ,comment="Drawdown exit S")

RSI_short := false

RSI_long := false

bar_count_long := 0

bar_count_short := 0

cci_buy := false

cci_sell := false

if strategy.position_size > 0 and original_sl_type == "Close Price" and not tsl_hit_flag and not sl_hit_flag

strategy.cancel("Exit Drawd",true)

strategy.order("Exit Drawd", strategy.short, abs(strategy.position_size), stop= (entry_price - Draw_down*atr_length) ,comment="Drawdown exit B")

RSI_short := false

RSI_long := false

bar_count_long := 0

bar_count_short := 0

cci_buy := false

cci_sell := false

//>>>>to add sl hit sign

if strategy.position_size != 0 and sl_hit_flag //For symbols on chart

sl_cross := true

//>>>>>cancel all pending orders if the trade is booked

strategy.cancel_all(strategy.position_size == 0 and not (long_entry or short_entry))

//>>>>plot indicators

p_mBB = plot(plotBB ? mBB0 : na, color=color.teal)

p_uBB = plot(plotBB ? uBB0 : na, color=color.teal, style=plot.style_stepline)

p_lBB = plot(plotBB ? lBB0 : na, color=color.teal, style=plot.style_stepline)

plot(sma(close,5), color=color.blue, title="MA")

//>>>>plot signals

plotshape(plotSignals and RSI_short, style=shape.triangledown, location=location.abovebar, color=color.red)

plotshape(plotSignals and RSI_long, style=shape.triangleup, location=location.belowbar, color=color.green)

plotshape(sl_cross, text= "Stoploss Hit",size= size.normal,style=shape.xcross , location=location.belowbar, color=color.red)

//>>>>plot signal high low

if strategy.position_size != 0

candles_on_trade := candles_on_trade + 1

if strategy.position_size != 0 and candles_on_trade == 1

line.new(x1=bar_index[1], y1=high[1], x2=bar_index[0], y2=high[1], color=color.black, width=2)

line.new(x1=bar_index[1], y1=low[1], x2=bar_index[0], y2=low[1], color=color.black, width=2)

//>>>>end of program