সংকেত-থেকে-শব্দ অনুপাত এবং চলমান গড়ের উপর ভিত্তি করে পরিমাণগত ট্রেডিং কৌশল

১, কৌশল নাম

সিগন্যাল-টু-নয়েজ মুভিং এভারেজ ট্রেডিং কৌশল

দ্বিতীয়, কৌশলগত বিশ্লেষণ

এই কৌশলটি একটি নির্দিষ্ট সময়কালের মধ্যে সিগন্যাল-রুশির অনুপাত গণনা করে, তারপরে সমান্তরাল ট্রেডিং সিগন্যালের সাথে মিলিত হয়, যাতে পরিমাণগত লেনদেন করা যায়। এর মূল ধারণাটি হলঃ

- একটি নির্দিষ্ট সময়কালের জন্য গণনা করুন ([] সেট করা যায়)

- রেফারেন্স নয়েজ রেসিটি প্রয়োগ গড় সমতল

- ট্রেডিং সিগন্যাল তৈরির জন্য বর্তমান বার্তা-ধ্বনির অনুপাতের সাথে গড় রেখার তুলনা করা

- ট্রেডিং সিগন্যালের উপর ভিত্তি করে মাল্টি হেড বা খালি হেড করুন

তৃতীয়, কৌশলগত নীতি

- সিগন্যাল টু নয়েজ রেসিও (Signal to Noise Ratio) এর গণনা সূত্র হল: StN = -10*log(Σ(1/close)/n) যেখানে n হল চক্রের দৈর্ঘ্য

- সিগন্যাল গোলমাল অনুপাত প্রয়োগ সরল চলন্ত গড় (SMA) সমতল সিগন্যাল গোলমাল অনুপাত প্রাপ্ত

- এসএমএএসটিএন এবং এসএমএএসটিএন-এর মধ্যে বর্তমান সিগন্যাল-শব্দের অনুপাতের তুলনা করুনঃ (1) যদি SMAStN > StN, খালি করুন (2) যদি SMAStN < StN, আরো কাজ করুন (৩) অন্যথায় পল্টন

চতুর্থ, কৌশলগত সুবিধা বিশ্লেষণ

এই কৌশলটির প্রধান সুবিধাগুলো হলঃ

- এসএমএ-র মধ্যে রয়েছে নয়েজ-ডাউন ফাংশন।

- এসএমএর সাথে মার্কেট ঝুঁকি নির্ণয় করার জন্য সিগন্যালের সাথে সিগন্যালের সাথে সংমিশ্রণ করে ট্রেডিং সিগন্যাল তৈরি করা হয়।

- বিভিন্ন বাজারের অবস্থার সাথে সামঞ্জস্যপূর্ণ প্যারামিটার সমন্বয় কৌশল সেট করতে পারেন

- স্টডআউট সংকেত নির্দেশ করে যে আপনি আরও বেশি খোলামেলা করতে পারেন এবং বাজারের বৈশিষ্ট্যগুলিকে স্বজ্ঞাতভাবে বিচার করতে পারেন

৫। কৌশলগত ঝুঁকি বিশ্লেষণ

এই কৌশলটির কিছু ঝুঁকিও রয়েছেঃ

- গড় রেখার সাথে ক্রস-নিউজ অনুপাতের ক্ষেত্রে ভুল স্থান নির্ধারণের ঝুঁকি

- ভুলভাবে সেট করা চক্রের ফলে ভুয়া সংকেত হতে পারে

- তুলনামূলকভাবে কম ফাঁকা সুযোগ, প্যারামিটার দ্বারা অপ্টিমাইজ করা যায়

- হঠাৎ ঘটনার ফলে তীব্র অস্থিরতা সৃষ্টি হয়, যার ফলে ক্ষতির অবসান হতে পারে

ঝুঁকি মোকাবেলাঃ

- গড়রেখার প্যারামিটার সমন্বয় করুন যাতে অতিরিক্ত মসৃণতা না থাকে

- বিভিন্ন বাজারে অভিযোজনযোগ্যতা পরীক্ষা করার জন্য চক্রের প্যারামিটারগুলি অপ্টিমাইজ করুন

- কোকিয়োর সুযোগ বাড়াতে কোকিয়োর শর্তাবলী পরিবর্তন করা হচ্ছে

- সর্বাধিক ক্ষতি নিয়ন্ত্রণে স্টপ লস সেট করুন

ষষ্ঠ, কৌশলগত দিকনির্দেশনা

এই কৌশলটি নিম্নলিখিত দিকগুলি থেকে অপ্টিমাইজ করা যায়ঃ

- সমান্তরাল সমন্বয় ব্যবহারের জন্য আরও কিছু পরীক্ষা করা হচ্ছে

- কন্ট্রোলিং ঝুঁকি বাড়ানো

- পজিশন ম্যানেজমেন্ট বাড়ানো, পজিশনের পরিবর্তন

- আরও কিছু সিদ্ধান্তের সাথে কৌশলগত স্থিতিশীলতা বৃদ্ধি

- মেশিন লার্নিং পদ্ধতি ব্যবহার করে প্যারামিটারগুলি স্বয়ংক্রিয়ভাবে অপ্টিমাইজ করুন

7. সারাংশ

এই কৌশলটি চিঠির-শব্দের অনুপাতের মাধ্যমে বাজারের ওঠানামা ঝুঁকি নির্ধারণ করে এবং সমান্তরালভাবে ট্রেডিং সংকেত উত্পন্ন করে, পরিমাণগত লেনদেনের জন্য। একক প্রযুক্তিগত সূচকের তুলনায় এই কৌশলটি চিঠির-শব্দের অনুপাত এবং এসএমএর নিজস্ব সুবিধাগুলিকে একীভূত করে, ঝুঁকি নিয়ন্ত্রণের সাথে স্থিতিশীলতা বাড়ায়। প্যারামিটার অপ্টিমাইজেশন এবং মেশিন লার্নিং ইত্যাদির মাধ্যমে এই কৌশলটিতে অনেক উন্নতির জায়গা রয়েছে। এটি একটি নির্ভরযোগ্য, কার্যকর পরিমাণগত ট্রেডিং কৌশল।

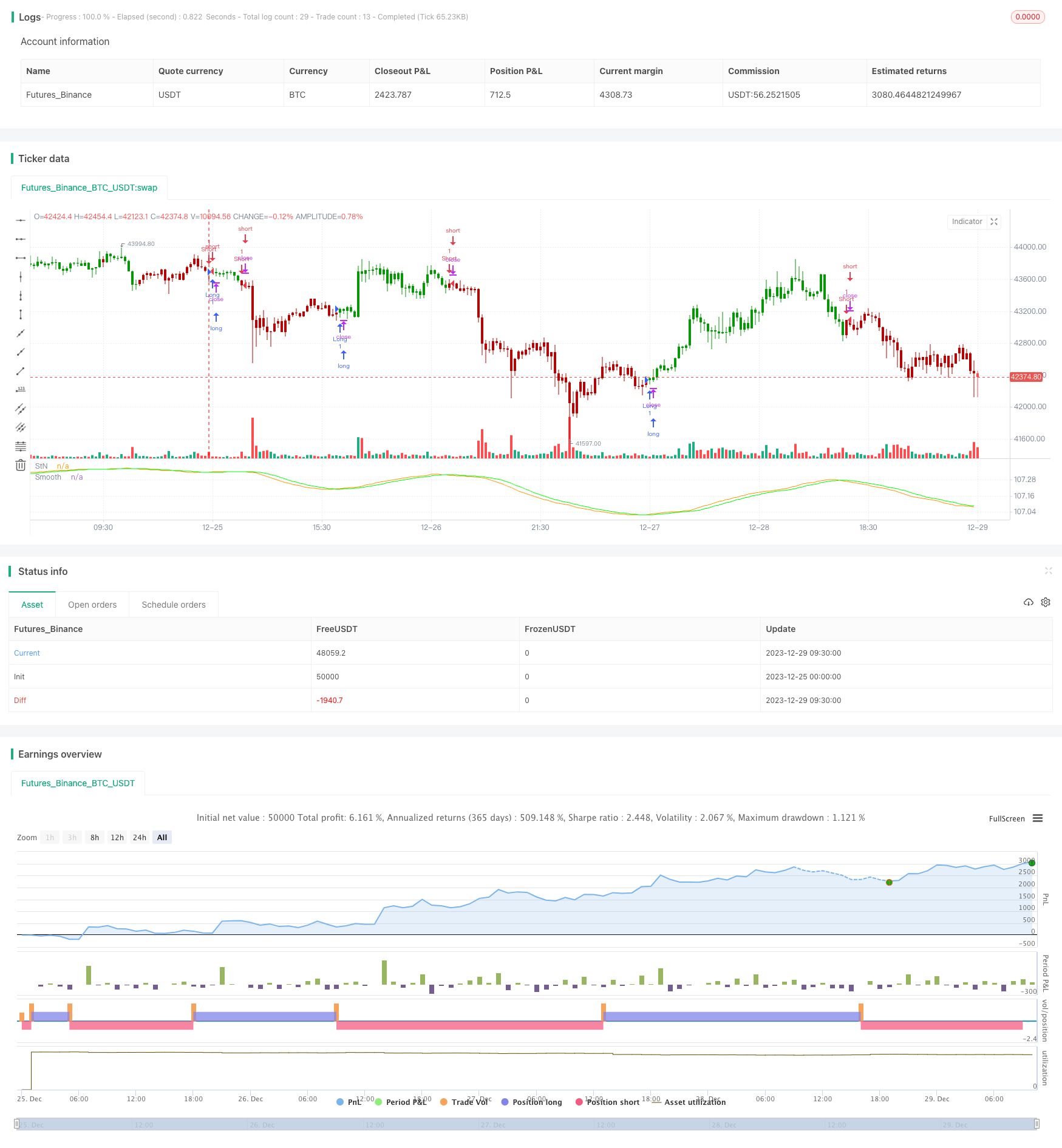

/*backtest

start: 2023-12-25 00:00:00

end: 2023-12-29 10:00:00

period: 30m

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © HPotter 05/01/2021

// The signal-to-noise (S/N) ratio.

// And Simple Moving Average.

// Thank you for idea BlockchainYahoo

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

SignalToNoise(length) =>

StN = 0.0

for i = 1 to length-1

StN := StN + (1/close[i])/length

StN := -10*log(StN)

strategy(title="Backtest Signal To Noise ", shorttitle="StoN", overlay=false)

length = input(title="Days", type=input.integer, defval=21, minval=2)

Smooth = input(title="Smooth", type=input.integer, defval=7, minval=2)

reverse = input(false, title="Trade reverse")

StN = SignalToNoise(length)

SMAStN = sma(StN, Smooth)

pos = iff(SMAStN[1] > StN[1] , -1,

iff(SMAStN[1] < StN[1], 1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )

plot(StN, title='StN' )

plot(SMAStN, title='Smooth', color=#00ff00)