ডবল মুভিং এভারেজ এবং RSI সূচক ব্যবহার করে পরিমাণগত ট্রেডিং কৌশল

ওভারভিউ

এই কৌশলটির নাম হল কোয়ান্টামিক ট্রেডিং কৌশল যা RSI সূচকগুলির উপর ভিত্তি করে তৈরি করা হয়। এই কৌশলটি শেয়ারের ওভার-বিক্রয় ওভার-বিক্রয় সনাক্ত করতে শেয়ারের ওভার-বিক্রয়কে চিহ্নিত করে, যখন শেয়ারটি অবমূল্যায়িত হয় তখন একটি ওভারহেড অবস্থান স্থাপন করে এবং যখন এটি অত্যধিক মূল্যবান হয় তখন একটি খালি অবস্থান স্থাপন করে।

কৌশল নীতি

ডাবল-ইউরো লাইন ওভারল্যাপিং আরএসআই সূচকের পরিমাণগত ট্রেডিং কৌশলটি% কে লাইন এবং% ডি লাইনের ক্রস দ্বারা ওভারব্রেড এবং ওভারসোলের বিচার করে। এর মধ্যে,% কে লাইনটি শেয়ারের সমাপ্তির দামের কে দিনের সরল চলমান গড় হিসাবে গণনা করা হয়,% ডি লাইনটি% কে লাইনের ডি দিনের সরল চলমান গড় হিসাবে গণনা করা হয়। যখন% কে লাইনটি নীচে থেকে% ডি লাইনটি অতিক্রম করে, তখন স্টকটি অবমূল্যায়িত বলে মনে করা হয়, একটি মাল্টিপজিশন স্থাপন করা উচিত; যখন% কে লাইনটি উপরে থেকে% ডি লাইনটি অতিক্রম করে, তখন স্টকটি ওভারপজিশন হিসাবে বিবেচিত হয়, শূন্য অবস্থান স্থাপন করা উচিত।

আরএসআই সূচকটি শেয়ারের পতনের গতির পরিবর্তনকে প্রতিফলিত করে, যখন আরএসআই 50% এর নীচে থাকে তখন শেয়ারটি অবমূল্যায়িত হয় এবং যখন 60% এর উপরে থাকে তখন শেয়ারটি ওভারপ্রেসড হয়।

সমন্বিত দ্বি-সমতুল্য লাইন সূচক এবং আরএসআই সূচক, যখন% কে লাইনটি নীচে থেকে% ডি লাইনটি অতিক্রম করে এবং আরএসআই 50% এরও কম হয়, তখন শেয়ারটি গুরুতরভাবে অবমূল্যায়িত বলে সিদ্ধান্ত নেওয়া হয়, একটি মাল্টি-হোল্ড অবস্থান স্থাপন করা উচিত; যখন% কে লাইনটি নীচে থেকে% ডি লাইনটি অতিক্রম করে এবং আরএসআই 60% এরও বেশি হয়, তখন শেয়ারটি গুরুতরভাবে ওভাররেটেড বলে সিদ্ধান্ত নেওয়া হয়, একটি খালি-হোল্ড অবস্থান স্থাপন করা উচিত।

কৌশলগত সুবিধা

- ওভার-বয় ওভার-সোল্ডের জন্য ডাবল মিডললাইন এবং আরএসআই-এর সমন্বয়ে ওভার-বয় এবং ওভার-সোল্ডের জন্য একক সূচকের ভুলের হার এড়ানো

- গড় লাইন এবং আরএসআই-এর সাথে নমনীয়ভাবে কনফিগার করা যায়, যা বিভিন্ন স্টকগুলির বৈশিষ্ট্যগুলির সাথে সামঞ্জস্যপূর্ণ

- রিয়েল-টাইম মনিটরিং শেয়ারের পতনের গতি পরিবর্তন, সময়মত পজিশনে সামঞ্জস্য

- অপারেশন ঝুঁকি কমাতে শুধুমাত্র অতিরিক্ত বা শুধুমাত্র খালি কনফিগার করা যায়

কৌশলগত ঝুঁকি

- ডাবল মিডলাইন এবং আরএসআই সূচকগুলি কিছুটা পিছিয়ে রয়েছে, সম্ভবত পজিশন খোলার সেরা সময়টি মিস করেছে

- শেয়ারের বৈশিষ্ট্যগুলির উপর গভীর গবেষণা প্রয়োজন, এবং ভুল প্যারামিটার সেট করা ট্রেডিংয়ের ঘন ঘন বা পজিশন খোলার অক্ষমতার কারণ হতে পারে

- ক্ষতির বিস্তার রোধে স্টপ লস স্ট্র্যাটেজি

ঝুঁকি মোকাবিলার উপায়ঃ

- অন্যান্য সূচকগুলির সাথে একত্রে দামের উচ্চতা এড়ানোর ক্ষতি

- রিটার্নিং চক্র এবং নমুনা বৃদ্ধি, টেস্ট প্যারামিটার সেটিং এর স্থায়িত্ব

- স্টপ লস সেট করা, পজিশন বাড়ানো ইত্যাদি ঝুঁকি নিয়ন্ত্রণের উপায়

কৌশল অপ্টিমাইজেশন

- ট্রেডিং ভলিউম সূচকের সাথে মিথ্যে ব্রেকডাউন এড়ানো

- পজিশন খোলার শর্তাবলী বাড়ানো, যাতে ঘন ঘন লেনদেনের ফলে লেনদেনের ব্যয় বেশি না হয়

- পজিশন কন্ট্রোল মডেলের অপ্টিমাইজেশান, উচ্চ নিশ্চিততার সাথে পজিশন বাড়ানো

ট্রেডিং ভলিউম সূচকগুলিকে অন্যান্য সূচকগুলির সাথে সংযুক্ত করার জন্য বিচার বাড়ানোর প্রয়োজন, যাতে ব্রেকআপ সিগন্যালের নির্ভরযোগ্যতা নিশ্চিত করা যায় এবং মিথ্যা সংকেতগুলি ক্ষতিগ্রস্থ না হয়। একই সাথে, পজিশন কন্ট্রোল মডেলটি অনুকূলিতকরণ করা, উচ্চ আস্থা সহ যথাযথভাবে পজিশন বাড়ানো আরও বেশি লাভ অর্জন করতে পারে।

সারসংক্ষেপ

ডাবল ইভরিও লাইন ওভারলে আরএসআই সূচকের পরিমাণগত ট্রেডিং কৌশলটি ডাবল ইভরিও লাইন সূচক এবং আরএসআই সূচকের ওভারলে ব্যবহার করে স্টক ওভারপোর ওভারসোলের বিচার করে, যখন স্টকটি অবমূল্যায়িত হয় তখন বেশি করে, যখন অতিরিক্ত মূল্যায়ন করা হয় তখন শূন্য হয়ে যায়, সুইচিংয়ের জন্য। এই কৌশলটি ডাবল ইভরিও লাইন সূচকের মূল্য ক্যাপচার ক্ষমতা এবং আরএসআই সূচকের ওভারপোর ওভারসোল বিচার ক্ষমতাকে পুরোপুরি ব্যবহার করে, একক সূচকের বিচারকে সীমাবদ্ধ করে না। নমনীয় প্যারামিটার কনফিগারেশনের মাধ্যমে, এটি বিভিন্ন স্টকগুলিতে প্রযোজ্য হতে পারে; এবং ঝুঁকি নিয়ন্ত্রণের শর্তে আরও উচ্চতর রিটার্ন পাওয়ার জন্য আরও অনুকূলিত হতে পারে।

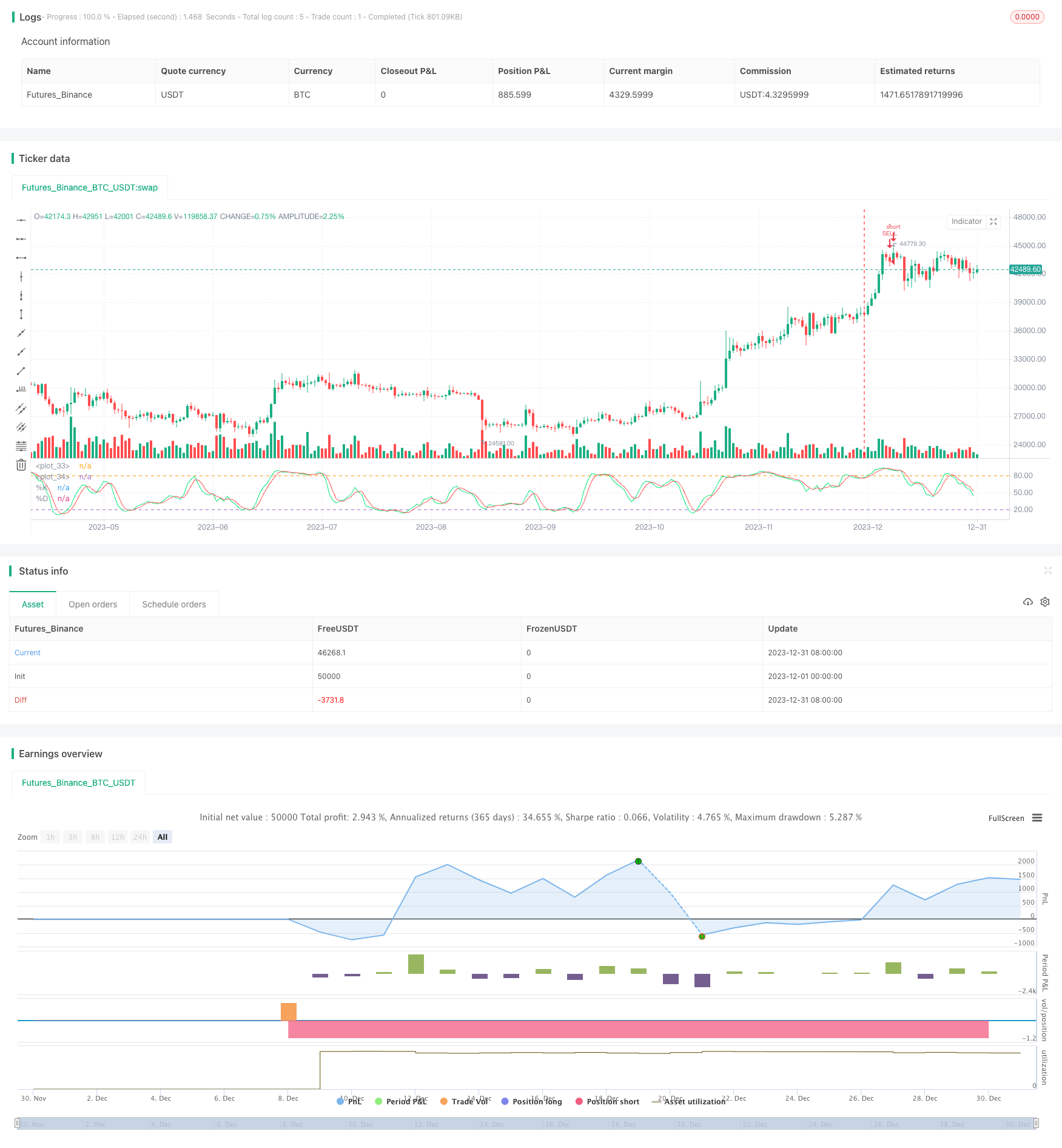

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy(title="Easy to Use Stochastic + RSI Strategy", overlay=false)

//// Only Enter Long Positions /////

// strategy.risk.allow_entry_in(strategy.direction.long)

///// Backtest Start Date /////

startDate = input(title="Start Date", defval=1, minval=1, maxval=31)

startMonth = input(title="Start Month", defval=1, minval=1, maxval=12)

startYear = input(title="Start Year", defval=2014, minval=1800, maxval=2100)

afterStartDate = true

///// Create inputs /////

// Stochastics //

periodK = input(14, title="K", minval=1)

periodD = input(3, title="D", minval=1)

smoothK = input(3, title="Smooth", minval=1)

k = sma(stoch(close, high, low, periodK), smoothK)

d = sma(k, periodD)

// RSI Values //

rsivalue = rsi(close, 14)

///// Plot Stochastic Values and Lines /////

plot(k, title="%K", color=lime)

plot(d, title="%D", color=red)

h0 = hline(80)

h1 = hline(20)

fill(h0, h1, color=purple, transp=80)

///// Submit orders /////

if (afterStartDate and crossover(k, d) and k<20 and rsivalue<50)

strategy.entry(id="BUY", long=true)

if (afterStartDate and crossunder(k, d) and k>80 and rsivalue>60)

strategy.entry(id="SELL", long=false)