চাঁদের ফেজ গণনার উপর ভিত্তি করে বিটকয়েন ট্রেডিং কৌশল

ওভারভিউ

এই কৌশলটি ট্রেডিং সিগন্যাল হিসাবে চাঁদের ফেজ চক্রের উপর ভিত্তি করে, আরএসআই, এমএসিডি, ওবিভি এবং অন্যান্য একাধিক সূচকগুলির সাথে একত্রিত হয়ে বিটকয়েন এবং অন্যান্য ডিজিটাল মুদ্রার ব্যবসায়ের সুযোগগুলি সনাক্ত করে। এই কৌশলটির প্রধান সুবিধা হ’ল ট্রেডিং সূচক হিসাবে চাঁদের ফেজের এই বাহ্যিক উপাদানটি ব্যবহার করা, যা বেশিরভাগ কৌশলগুলির বিপরীতে কেবলমাত্র প্রযুক্তিগত সূচকগুলির উপর নির্ভর করে, বাজার ম্যানিপুলেশনকে কিছুটা এড়াতে পারে।

কৌশল নীতি

এই কৌশলটির কেন্দ্রীয় যুক্তি হল চাঁদের ধাপের চক্রের বিভিন্ন পর্যায়ে ভিত্তি করে সিদ্ধান্ত নেওয়া হয় যে এটি অতিরিক্ত বা কম করার জন্য উপযুক্ত কিনা। চাঁদের ধাপ গণনা করার সূত্রটি হলঃ

চাঁদের ধাপের দৈর্ঘ্য = ২৯.৫৩০৫৮৮২ দিন কোন পূর্ণিমার সময় জানা থাকলে, সেই পূর্ণিমার দিন থেকে বর্তমান সময়ের দিন গণনা করা যায় চাঁদের ফেজের বয়স = পূর্ণিমার দিন থেকে দূরত্বের % চাঁদের ফেজ চক্রের দৈর্ঘ্য চাঁদের ধাপের মান = ((1 + cos ((চাঁদের ধাপের বয়স/চাঁদের ধাপের সময়কাল)*2*π))/2

চাঁদের ধাপের মানের আকারের উপর ভিত্তি করে নির্ধারণ করা যায় যে বর্তমানে কোন চাঁদের ধাপ রয়েছে। চাঁদের ধাপ 0 থেকে 1 এর মধ্যে পরিবর্তিত হয়, মানটি যত বড় হবে তত পূর্ণ চাঁদের কাছাকাছি হবে এবং মানটি যত ছোট হবে তত নতুন চাঁদের কাছাকাছি হবে।

কৌশলটি নির্ধারণ করা হয় যে, মাসিক ফেজ প্রান্তিকের মানের উপর ভিত্তি করে কি অতিরিক্ত বা খালি করার শর্ত রয়েছে। যদি মাসিক ফেজ প্রান্তিকের মানটি অতিরিক্ত প্রান্তিকের মানের চেয়ে বেশি হয় (ডিফল্ট 0.51), তবে অতিরিক্ত করার সুযোগ রয়েছে; যদি মাসিক ফেজ প্রান্তিকের মানটি খালি করার প্রান্তিকের মানের চেয়ে কম হয় (ডিফল্ট 0.49), তবে খালি করার সুযোগ রয়েছে।

এছাড়াও, কৌশলটি ট্রেডিং ভলিউম, আরএসআই, এমএসিডি ইত্যাদির মতো সূচকগুলির সাথে মিলিত হয় যাতে অপ্রত্যাশিত পরিস্থিতিতে ট্রেডিং সংকেত না দেওয়া হয়। ট্রেডিং ভলিউম বৃদ্ধি পেলে এবং আরএসআই এবং এমএসিডি উপযুক্ত হলেই কেবল পজিশন খোলা হবে।

সামর্থ্য বিশ্লেষণ

এই কৌশলটির প্রধান সুবিধাগুলো হলঃ

- চাঁদের পর্বের মাধ্যমে একচেটিয়া ট্রেডিং সিগন্যাল প্রদানের ফলে বাজার ম্যানিপুলেশন কিছুটা এড়ানো যায়

- বিভিন্ন সূচক ব্যবহার করে বাজারের অবস্থা নির্ণয় করুন এবং প্রতিকূল পরিবেশে লেনদেন এড়িয়ে চলুন

- যুক্তিসঙ্গত ট্রেডিং ভলিউম গণনা করার জন্য গড় বাস্তব তরঙ্গদৈর্ঘ্য এটিআর ব্যবহার করে, কার্যকরভাবে একটি একক লেনদেনের সর্বাধিক ক্ষতি নিয়ন্ত্রণ করে

- বড় ক্ষতি এড়ানোর জন্য ক্ষতিপূরণ বন্ধ করুন

- বিপরীতমুখী লেনদেন এড়াতে ওবিভি ব্যবহার করুন

- মুনাফা লক করার জন্য চলমান স্টপ সেট করুন

সামগ্রিকভাবে, এই কৌশলটি চাঁদের ধাপের অনন্য সুবিধাটি পুরোপুরি ব্যবহার করে এবং ঝুঁকি নিয়ন্ত্রণের মাধ্যমে কার্যকরভাবে লেনদেনের ঝুঁকি নিয়ন্ত্রণের জন্য উচ্চ-সম্ভাব্যতার লেনদেনের সুযোগগুলি সনাক্ত করার জন্য একাধিক প্রযুক্তিগত সূচক দ্বারা সমর্থিত।

ঝুঁকি বিশ্লেষণ

এই কৌশলটি নিম্নলিখিত ঝুঁকির সাথে জড়িতঃ

- চাঁদের আলোর সাথে বাজার চলার মাঝে মাঝে বিপর্যয় দেখা দিতে পারে

- অপ্রয়োজনীয়ভাবে স্টপ সেট করা ব্যাকড্রপ কৌশলকে অকালে বন্ধ করতে পারে

- MACD, RSI ইত্যাদি সূচকগুলির ভুল সংকেত প্রেরণের সম্ভাবনা

- মোবাইল স্টপ লস সেটিং ভুল হলে, কৌশলটি আরও বেশি লাভ হারাতে পারে

এই ঝুঁকি নিয়ন্ত্রণের জন্য, নিম্নলিখিত পদক্ষেপগুলি গ্রহণ করা যেতে পারেঃ

- চাঁদের বিশ্বাসের সংখ্যা কার্যকর করার জন্য চাঁদের পর্যায়ের মান পরিবর্তন করুন

- একাধিক রিটার্ন স্টপ প্যারামিটার পরীক্ষা করুন এবং সর্বোত্তম নির্বাচন করুন

- MACD এবং RSI এর প্যারামিটারগুলিকে সামঞ্জস্য করুন যাতে তারা কার্যকরভাবে সংকেত দেয়

- সর্বাধিক মুনাফা অর্জনের জন্য একাধিক সঞ্চালিত স্টপ লস প্যারামিটার পরীক্ষা করা

প্যারামিটার অপ্টিমাইজেশান এবং সমন্বিত সূচক প্রয়োগের মাধ্যমে ট্রেডিংয়ের ঝুঁকি এড়ানো যায়।

অপ্টিমাইজেশান দিক

এই কৌশলটি আরও উন্নত করার সুযোগ রয়েছেঃ

- চাঁদের বিভিন্ন ধাপের পরামিতি পরীক্ষা করে সর্বোত্তম থ্রেশহোল্ড খুঁজে বের করা যায়;

- এই কৌশলটি আরও কার্যকর করার জন্য আরও সূচকগুলির সাথে সংমিশ্রণ ট্রেডিংয়ের চেষ্টা করা যেতে পারে।

- ঝুঁকি ও লাভের ভারসাম্য বজায় রাখার জন্য ক্ষতিপূরণ ব্যবস্থার প্যারামিটারগুলি অপ্টিমাইজ করা যায়;

- এটি আরও অনেক ধরণের লেনদেনের জন্য ব্যবহার করা যেতে পারে, যা প্রমাণ করে যে এই কৌশলটি সাধারণীকরণযোগ্য।

সারসংক্ষেপ

এই কৌশলটি মূলধারার প্রযুক্তিগত সূচকগুলির সাথে একত্রিত হয়ে মাসিক পর্যায়ে অনন্য ট্রেডিং সংকেত ব্যবহার করে বিটকয়েন ট্রেডিংয়ের দক্ষতা অর্জন করে। একক সূচক কৌশলগুলির তুলনায় এই কৌশলটি বাজার ম্যানিপুলেশন ঝুঁকির বিরুদ্ধে আরও ভাল প্রতিরোধ করতে পারে এবং এর একটি অনন্য সুবিধা রয়েছে। ঝুঁকি প্রতিরোধ এবং অপ্টিমাইজেশন প্যারামিটারগুলি বন্ধ করে দিয়ে স্থিতিশীলভাবে আরও ভাল লাভ অর্জন করা যায়। এই কৌশলটি আরও উন্নত হতে পারে এবং এর ব্যবহারের সম্ভাবনা রয়েছে।

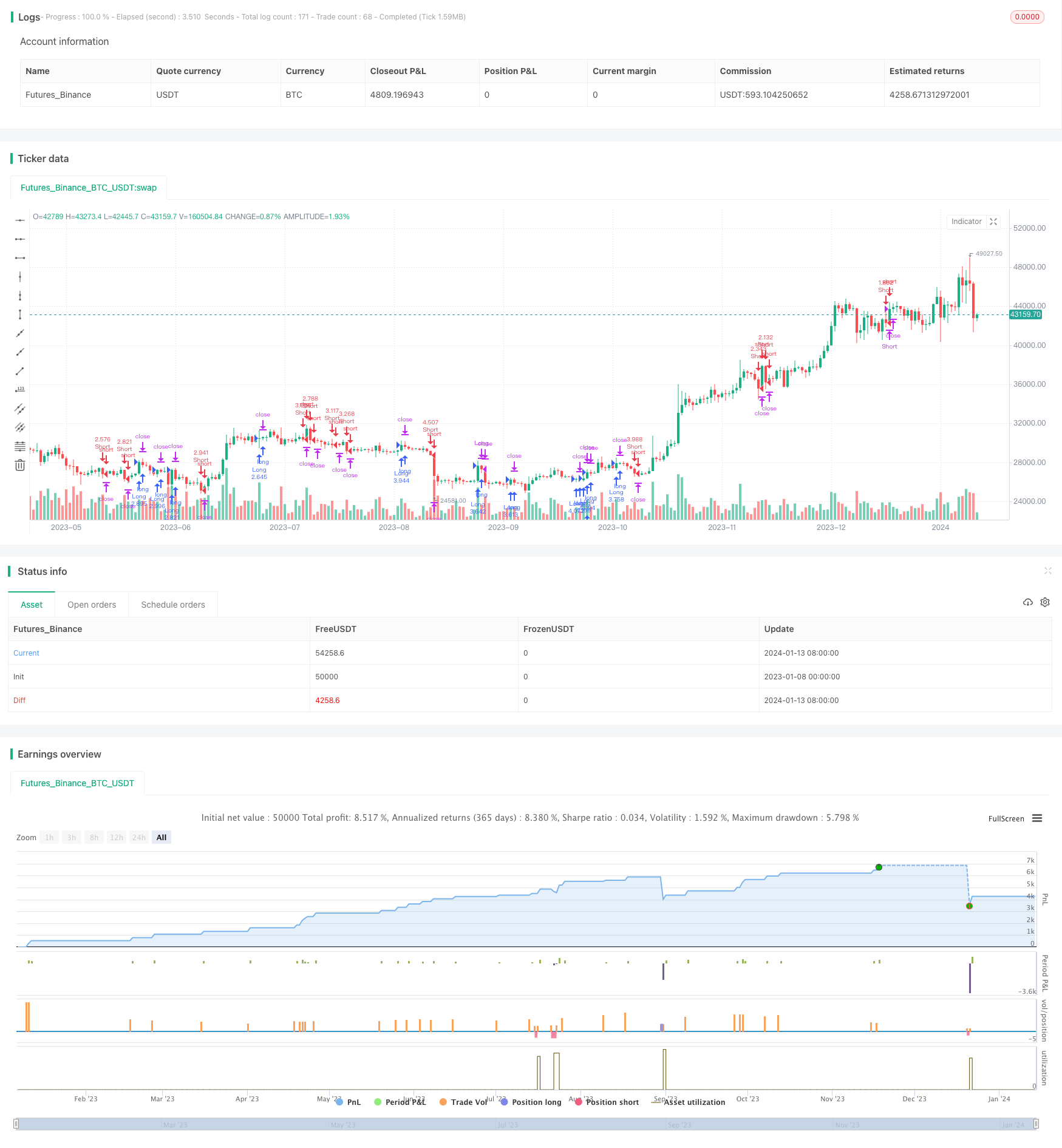

/*backtest

start: 2023-01-08 00:00:00

end: 2024-01-14 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Lunar Phase Strategy by Symphoenix", overlay=true)

// Input parameters

start_year = input(2023, title="Start year")

end_year = input(2023, title="End year")

longPhaseThreshold = input(0.51, title="Long Phase Threshold")

shortPhaseThreshold = input(0.49, title="Short Phase Threshold")

riskPerTrade = input(0.05, title="Risk Per Trade (as a % of Equity)")

stopLossPerc = input(0.01, title="Stop Loss Percentage")

atrLength = input(21, title="ATR Length for Volatility")

trailPerc = input(0.1, title="Trailing Stop Percentage")

maxDrawdownPerc = input(0.1, title="Maximum Drawdown Percentage")

volumeLength = input(7, title="Volume MA Length")

// Constants for lunar phase calculation and ATR

atr = ta.atr(atrLength)

volMA = ta.sma(volume, volumeLength) // Volume moving average

// Improved Lunar Phase Calculation

calculateLunarPhase() =>

moonCycleLength = 29.5305882

daysSinceKnownFullMoon = (time - timestamp("2019-12-12T05:12:00")) / (24 * 60 * 60 * 1000)

lunarAge = daysSinceKnownFullMoon % moonCycleLength

phase = ((1 + math.cos(lunarAge / moonCycleLength * 2 * math.pi)) / 2)

phase

lunarPhase = calculateLunarPhase()

// Advanced Volume Analysis

priceChange = ta.change(close)

obv = ta.cum(priceChange > 0 ? volume : priceChange < 0 ? -volume : 0)

// Additional Technical Indicators

rsi = ta.rsi(close, 14)

[macdLine, signalLine, _] = ta.macd(close, 12, 26, 9)

// Calculate Position Size based on Volatility and Account Equity

calculatePositionSize() =>

equity = strategy.equity

riskAmount = equity * riskPerTrade

positionSize = riskAmount / atr

if positionSize > 1000000000000

positionSize := 1000000000000

positionSize

positionSize = calculatePositionSize()

// Maximum Drawdown Tracking

var float maxPortfolioValue = na

maxPortfolioValue := math.max(maxPortfolioValue, strategy.equity)

drawdown = (maxPortfolioValue - strategy.equity) / maxPortfolioValue

// Check for maximum drawdown

if drawdown > maxDrawdownPerc

strategy.close_all()

strategy.cancel_all()

// Volume Analysis

isVolumeConfirmed = volume > volMA

// Date Check for Backtesting Period

isWithinBacktestPeriod = year >= start_year and year <= end_year

// Entry and Exit Conditions

// Adjusted Entry and Exit Conditions

longCondition = lunarPhase > longPhaseThreshold and lunarPhase < 0.999 and isVolumeConfirmed and obv > obv[1] and rsi < 70 and macdLine > signalLine and isWithinBacktestPeriod

shortCondition = lunarPhase < shortPhaseThreshold and lunarPhase > 0.001 and isVolumeConfirmed and obv < obv[1] and rsi > 30 and macdLine < signalLine and isWithinBacktestPeriod

if longCondition

if strategy.position_size < 0

strategy.close_all()

if strategy.position_size < positionSize

strategy.entry("Long", strategy.long, qty=positionSize)

strategy.exit("Exit Long", "Long", trail_offset=atr * trailPerc, trail_points=atr)

if shortCondition

if strategy.position_size > 0

strategy.close_all()

if strategy.position_size > -positionSize

strategy.entry("Short", strategy.short, qty=positionSize)

strategy.exit("Exit Short", "Short", trail_offset=atr * trailPerc, trail_points=atr)

// Implementing Stop-Loss Logic

longStopLoss = strategy.position_avg_price * (1 - stopLossPerc)

shortStopLoss = strategy.position_avg_price * (1 + stopLossPerc)

if strategy.position_size > 0 and close < longStopLoss

strategy.close("Long")

if strategy.position_size < 0 and close > shortStopLoss

strategy.close("Short")