এগারোটি মুভিং এভারেজ কম্বিনেশন ক্রসওভার কৌশল

ওভারভিউ

এই কৌশলগত সমন্বয়টি 11 টি বিভিন্ন প্রকারের চলমান গড়ের ক্রস ব্যবহার করে। ব্যবহৃত 11 টি চলমান গড়ের মধ্যে রয়েছেঃ সরল চলমান গড় (এসএমএ), সূচকীয় চলমান গড় (ইএমএ), ভারী চলমান গড় (ডাব্লুএমএ), ক্রস-ভারেজ ভারী চলমান গড় (ভিডাব্লুএমএ), সমতল চলমান গড় (এসএমএমএ), দ্বৈত চলমান গড় (ডিইএমএ), ত্রিগুণ সূচকীয় চলমান গড় (টিইএমএ), হের চলমান গড় (এইচএমএ), পিছিয়ে থাকা শূন্য চলমান গড় (ইএমএজেড), ত্রিভুজ চলমান গড় (টিএমএ) এবং সুপারফ্ল্যাটার স্লাইডার (এসএসএমএ) ।

এই কৌশলটি দুটি চলমান গড় কনফিগার করার অনুমতি দেয়, একটি দ্রুততর এবং একটি ধীরতর, 11 টি বিকল্পের মধ্যে থেকে বেছে নিন। যখন দ্রুততর এমএ ক্রসটি ধীরতর এমএ অতিক্রম করে, তখন একটি মাল্টিসিগন্যাল তৈরি হয়। যখন দ্রুততর এমএ ক্রসটি ধীরতর এমএ এর চেয়ে কম হয়, তখন একটি ফাঁকা সিগন্যাল তৈরি হয়।

অতিরিক্ত বৈশিষ্ট্যগুলির মধ্যে রয়েছে ক্যাডেট সেটিং, স্টপ এবং ক্ষতির স্তর।

কৌশল যুক্তি

মূল কৌশলগত লজিকটি প্রবেশ এবং প্রস্থান নির্ধারণের জন্য দুটি চলমান গড়ের মধ্যে ক্রস উপর নির্ভর করে।

প্রবেশের শর্তাবলীঃ

একাধিক প্রবেশ করুনঃ দ্রুত এমএ > ধীর এমএ

বায়ু প্রবেশঃ দ্রুত এমএ < ধীর এমএ

এই সিদ্ধান্তটি নিম্নলিখিত তিনটি মানদণ্ডের মধ্যে একটির দ্বারা নির্ধারিত হয়ঃ

- স্টপ স্তর পৌঁছেছে

- স্টপ লস লেভেল

- একটি বিপরীত সংকেত উৎপন্ন করা (মোবাইল গড় বিপরীত দিক দিয়ে ক্রস করা)

এই কৌশলটি MA টাইপ এবং দৈর্ঘ্য, ত্রিভুজ সেটিং, স্টপ এবং স্টপ লস শতাংশের মতো গুরুত্বপূর্ণ প্যারামিটারগুলি কনফিগার করার অনুমতি দেয়। এটি বিভিন্ন বাজার শর্ত এবং ঝুঁকি পছন্দ অনুসারে কৌশলগুলি অপ্টিমাইজ করার জন্য নমনীয়তা সরবরাহ করে।

সুবিধা

- শক্তিশালী সংকেত উৎপন্ন করতে ১১টি ভিন্ন ধরনের এমএ একত্রিত করা হয়েছে

- প্রধান প্যারামিটার কনফিগারেশন নমনীয়

- স্টপ এবং স্টপ লস ফাংশন লাভ রক্ষা, ক্ষতি সীমাবদ্ধ

- ট্রিগার একটি শক্তিশালী প্রবণতা মধ্যে পজিশন বৃদ্ধি করতে পারবেন

ঝুঁকি

- যে কোন প্রযুক্তিগত সূচকের মত, MA ক্রস করা ভুল সংকেত তৈরি করতে পারে

- বর্তমান বাজার অবস্থার উপর অত্যধিক অপ্টিমাইজেশান ভবিষ্যতে কর্মক্ষমতা হ্রাস করতে পারে

- হার্ড স্টপ ট্রেডিং থেকে খুব তাড়াতাড়ি বেরিয়ে এসেছিল।

এন্ট্রি সিগন্যালের জন্য মূল্য নিশ্চিতকরণ, হার্ড স্টপের পরিবর্তে ট্র্যাকিং স্টপ ব্যবহার এবং অত্যধিক অপ্টিমাইজেশন এড়াতে ঝুঁকি ব্যবস্থাপনা জোরদার করা যেতে পারে।

স্থান অপ্টিমাইজ করুন

এই কৌশলটি উন্নত করার জন্য কয়েকটি উপায় রয়েছেঃ

- প্রবেশের আগে অতিরিক্ত ফিল্টার যুক্ত করুন, যেমন পরিমাণ এবং মূল্য পরীক্ষা

- পদ্ধতিগতভাবে বিভিন্ন ধরনের এমএ-র উপর পরীক্ষা করা হয় এবং সেরা 1-2টি বাছাই করা হয়

- নির্দিষ্ট ট্রেডিং প্রজাতি এবং সময়কালের জন্য এমএ দৈর্ঘ্য অপ্টিমাইজ করুন

- ট্র্যাকিং স্টপ ব্যবহার করে হার্ড স্টপ প্রতিস্থাপন

- প্রবণতা বাড়ার সাথে সাথে ধাপে ধাপে স্টপ যোগ করুন

সারসংক্ষেপ

এগারোটি চলমান গড় ক্রস কৌশল একটি পদ্ধতি প্রদান করে ব্যবসায়িক ক্রস করার জন্য। একাধিক এমএ সূচক জুড়ে সংকেতগুলিকে একত্রিত করে এবং মূল প্যারামিটারগুলি কনফিগার করার অনুমতি দেয়, এটি একটি শক্তিশালী এবং নমনীয় ট্রেডিং ফ্রেমওয়ার্ক সরবরাহ করে। অপ্টিমাইজেশন এবং ঝুঁকি ব্যবস্থাপনা পারফরম্যান্সের অপ্টিমাইজেশনের জন্য একটি গুরুত্বপূর্ণ ভূমিকা পালন করবে। এই কৌশলটি গতিশীল ব্যবসায়ের ক্ষেত্রে খুব শক্তিশালী সম্ভাবনা রয়েছে, তবে এটি বিভিন্ন বাজারের পরিবেশের সাথে সামঞ্জস্য করা উচিত।

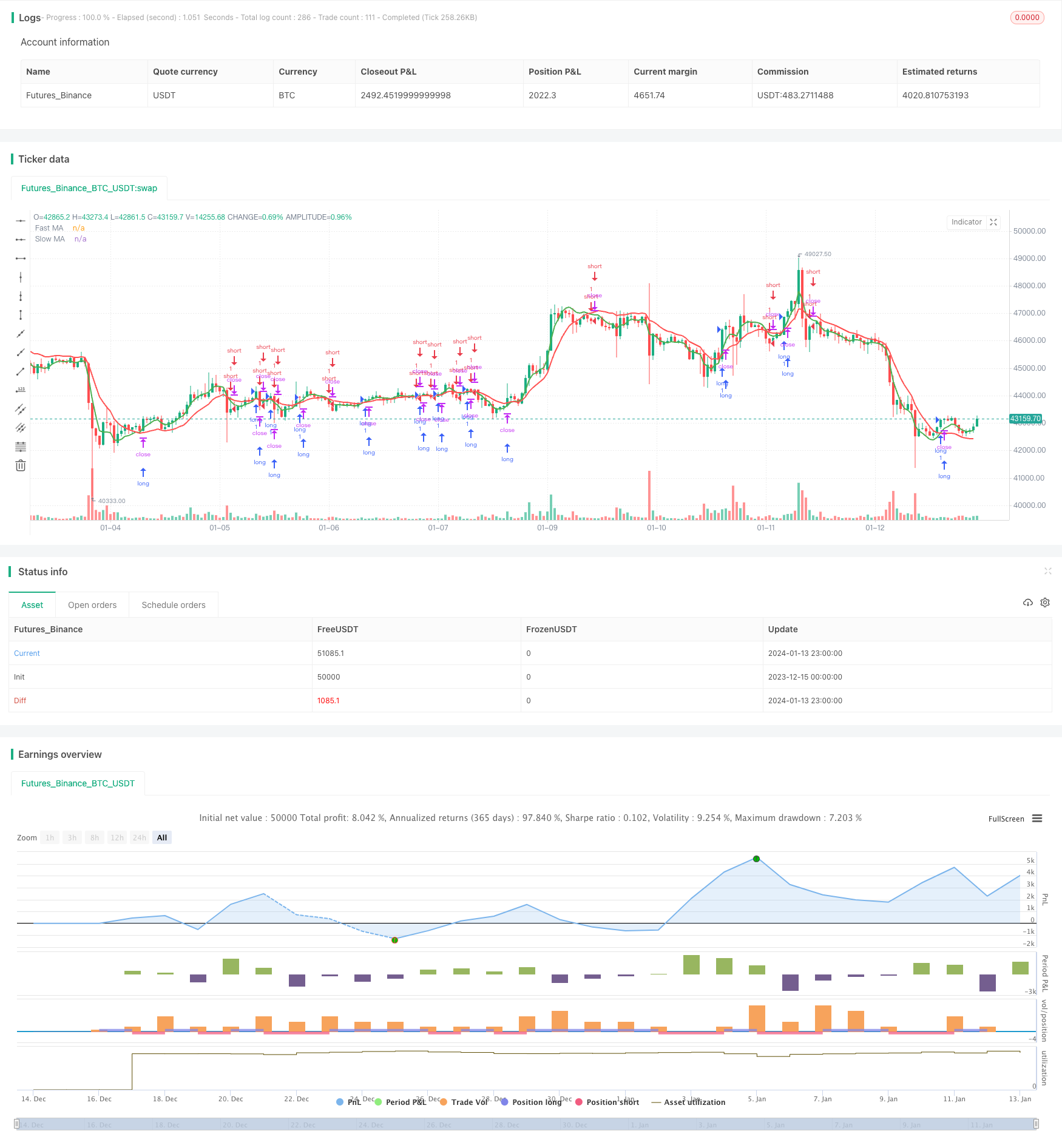

/*backtest

start: 2023-12-15 00:00:00

end: 2024-01-14 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy(title = "[STRATEGY] MA Cross Eleven", overlay = true)

// MA - type, source, length

// MA - type, source, length

// SMA --> Simple

// EMA --> Exponential

// WMA --> Weighted

// VWMA --> Volume Weighted

// SMMA --> Smoothed

// DEMA --> Double Exponential

// TEMA --> Triple Exponential

// HMA --> Hull

// TMA --> Triangular

// SSMA --> SuperSmoother filter

// ZEMA --> Zero Lag Exponential

type = input(defval="ZEMA", title="MA Type: ", options=["SMA", "EMA", "WMA", "VWMA", "SMMA", "DEMA", "TEMA", "HullMA", "ZEMA", "TMA", "SSMA"])

len1 = input(defval=8, title="Fast MA Length", minval=1)

srcclose1 = input(close, "Fast MA Source")

len2 = input(defval=21, title="Slow MA Length", minval=1)

srcclose2 = input(close, "Slow MA Source")

// Returns MA input selection variant, default to SMA if blank or typo.

variant(type, src, len) =>

v1 = sma(src, len) // Simple

v2 = ema(src, len) // Exponential

v3 = wma(src, len) // Weighted

v4 = vwma(src, len) // Volume Weighted

v5 = 0.0

v5 := na(v5[1]) ? sma(src, len) : (v5[1] * (len - 1) + src) / len // Smoothed

v6 = 2 * v2 - ema(v2, len) // Double Exponential

v7 = 3 * (v2 - ema(v2, len)) + ema(ema(v2, len), len) // Triple Exponential

v8 = wma(2 * wma(src, len / 2) - wma(src, len), round(sqrt(len))) // Hull

v11 = sma(sma(src,len),len) // Triangular

// SuperSmoother filter

// © 2013 John F. Ehlers

a1 = exp(-1.414*3.14159 / len)

b1 = 2*a1*cos(1.414*3.14159 / len)

c2 = b1

c3 = (-a1)*a1

c1 = 1 - c2 - c3

v9 = 0.0

v9 := c1*(src + nz(src[1])) / 2 + c2*nz(v9[1]) + c3*nz(v9[2])

// Zero Lag Exponential

e = ema(v2, len)

v10 = v2+(v2-e)

// return variant, defaults to SMA if input invalid.

type=="EMA"?v2 : type=="WMA"?v3 : type=="VWMA"?v4 : type=="SMMA"?v5 : type=="DEMA"?v6 : type=="TEMA"?v7 : type=="HullMA"?v8 : type=="SSMA"?v9 : type=="ZEMA"?v10 : type=="TMA"? v11: v1

ma_1 = variant(type, srcclose1, len1)

ma_2 = variant(type, srcclose2, len2)

plot(ma_1, title="Fast MA", color = green, linewidth=2, transp=0)

plot(ma_2, title="Slow MA", color = red, linewidth=2, transp=0)

longCond = na

shortCond = na

longCond := crossover(ma_1, ma_2)

shortCond := crossunder(ma_1, ma_2)

// Count your long short conditions for more control with Pyramiding

sectionLongs = 0

sectionLongs := nz(sectionLongs[1])

sectionShorts = 0

sectionShorts := nz(sectionShorts[1])

if longCond

sectionLongs := sectionLongs + 1

sectionShorts := 0

if shortCond

sectionLongs := 0

sectionShorts := sectionShorts + 1

// Pyramiding Inputs

pyrl = input(1, "Pyramiding")

// These check to see your signal and cross references it against the pyramiding settings above

longCondition = longCond and sectionLongs <= pyrl

shortCondition = shortCond and sectionShorts <= pyrl

// Get the price of the last opened long or short

last_open_longCondition = na

last_open_shortCondition = na

last_open_longCondition := longCondition ? high[1] : nz(last_open_longCondition[1])

last_open_shortCondition := shortCondition ? low[1] : nz(last_open_shortCondition[1])

// Check if your last postion was a long or a short

last_longCondition = na

last_shortCondition = na

last_longCondition := longCondition ? time : nz(last_longCondition[1])

last_shortCondition := shortCondition ? time : nz(last_shortCondition[1])

in_longCondition = last_longCondition > last_shortCondition

in_shortCondition = last_shortCondition > last_longCondition

// Take profit

isTPl = input(false, "Take Profit Long")

isTPs = input(false, "Take Profit Short")

tpl = input(3, "Take Profit Long %", type=float)

tps = input(30, "Take Profit Short %", type=float)

long_tp = isTPl and crossover(high, (1+(tpl/100))*last_open_longCondition) and in_longCondition == 1

short_tp = isTPs and crossunder(low, (1-(tps/100))*last_open_shortCondition) and in_shortCondition == 1

// Stop Loss

isSLl = input(false, "Stop Loss Long")

isSLs = input(false, "Stop Loss Short")

sl= 0.0

sl := input(3, "Stop Loss %", type=float)

long_sl = isSLl and crossunder(low, (1-(sl/100))*last_open_longCondition) and longCondition == 0 and in_longCondition == 1

short_sl = isSLs and crossover(high, (1+(sl/100))*last_open_shortCondition) and shortCondition == 0 and in_shortCondition == 1

// Create a single close for all the different closing conditions.

long_close = long_tp or long_sl ? 1 : 0

short_close = short_tp or short_sl ? 1 : 0

// Get the time of the last close

last_long_close = na

last_short_close = na

last_long_close := long_close ? time : nz(last_long_close[1])

last_short_close := short_close ? time : nz(last_short_close[1])

// Strategy entries

strategy.entry("long", strategy.long, when=longCondition == true, stop = open[1])

strategy.entry("short", strategy.short, when=shortCondition == true)

strategy.close("long", when = long_sl or long_tp)

strategy.close("short", when = short_sl or short_tp)