কৌশল অনুসরণ করে ওপেন ক্লোজ ক্রস মুভিং এভারেজ ট্রেন্ড

ওভারভিউ

ওপেন-ক্লোজ-ক্রস মুভিং-এভারেজ ট্রেন্ড ট্র্যাকিং কৌশলটি একটি চলমান গড়ের উপর ভিত্তি করে একটি ট্রেন্ড ট্র্যাকিং কৌশল। এই কৌশলটি বর্তমান বাজারের প্রবণতা নির্ধারণের জন্য ওপেন-ক্লোজ এবং ক্লোজ-এভারেজের চলমান গড় গণনা করে; যখন ওপেন-ক্লোজের চলমান গড়ের ওপরে ওপেন-ক্লোজের চলমান গড়টি অতিক্রম করে, তখন বেশি করে; যখন ওপেন-ক্লোজের চলমান গড়ের নীচে ওপেন-ক্লোজের চলমান গড়টি অতিক্রম করে, তখন খালি করে। এই কৌশলটি একই সাথে লাভের জন্য লকিংয়ের জন্য ট্র্যাকিং স্টপস স্থাপন করে, যা কার্যকরভাবে ঝুঁকি নিয়ন্ত্রণ করতে পারে।

কৌশল নীতি

এই কৌশলটির কেন্দ্রীয় যুক্তিটি বর্তমান প্রবণতা নির্ধারণের জন্য খোলার দাম এবং বন্ধের দামের সম্পর্কের উপর ভিত্তি করে। খোলার দামটি বর্তমান বাজারের সরবরাহ-চাহিদা সম্পর্ক এবং লেনদেনের মনোবিজ্ঞানকে প্রতিফলিত করে এবং বন্ধের দামটি সেই দিনের লেনদেনের ফলাফলকে প্রতিফলিত করে। সাধারণভাবে, যদি বন্ধের দাম খোলার দামের চেয়ে বেশি হয় তবে সেই দিনের প্রবণতা শক্তিশালী হয়, মাল্টি-হেড বায়ুমণ্ডল ভাল; যদি বন্ধের দাম খোলার দামের চেয়ে কম হয় তবে সেই দিনের প্রবণতা দুর্বল হয়, বায়ু বায়ুমণ্ডল ভারী।

এই কৌশলটি এই যুক্তিটি ব্যবহার করে যে বর্তমান প্রবণতাটি কোথায় চলেছে তা নির্ধারণের জন্য ওপেনিং এবং ক্লোজিং মূল্যের চলমান গড় গণনা করে। বিশেষত, এর সিদ্ধান্ত গ্রহণের নিয়মগুলি নিম্নরূপঃ

যখন বন্ধের মুভিং এভারেজের ওপেনিং মুভিং এভারেজের উপর আরো বেশি করা হয়, তখন আরো বেশি করা হয়। এটি বোঝায় যে বর্তমানে আরো বেশি মুভিংয়ের পরিবেশ বাড়ছে, যার ফলে আরো বেশি মুভিং এভারেজ প্রবেশ করা সম্ভব।

যখন বন্ধের মুভিং এভারেজের নিচে খোলা মুভিং এভারেজকে অতিক্রম করা হয়, তখন খালি করা হয়। এটি বোঝায় যে খালি বায়ুমণ্ডলটি বাড়ছে এবং খালি লিস্টে প্রবেশ করা যেতে পারে।

যখন বিপরীত সিগন্যাল আসে, তখন মূল পজিশনটি বন্ধ হয়ে যায়।

এই কৌশলটি লভ্যাংশ লক করার জন্য একটি ট্র্যাকিং স্টপও সেট করে। প্রবেশের পরে, প্রবেশের দামটি বর্তমান দামের পয়েন্টের পার্থক্যের জন্য রিয়েল-টাইমে গণনা করা হয়। যখন দামটি সেট করা স্টপ পয়েন্টের চেয়ে বেশি চলতে থাকে, তখন লভ্যাংশ লক করার জন্য স্টপ লাইনটি উপরে উঠে যায়।

সাধারণভাবে, এই কৌশলটি মুভিং এভারেজ চক্রের দৈর্ঘ্যের সাথে প্রবণতা নির্ধারণ করে; প্রতিবার কেবলমাত্র এক দিকের অবস্থান ধরে রাখে; আসল অবস্থানের স্টপগুলি সরাসরি বিপরীতমুখী এবং এটিআর স্টপগুলির মতো কোনও সেটিংস নেই; মুনাফা লক করার জন্য স্টপ ট্র্যাকিং সেটিংস রয়েছে।

সামর্থ্য বিশ্লেষণ

এই কৌশলটির বেশ কিছু সুবিধা রয়েছেঃ

সিদ্ধান্ত গ্রহণের নিয়মগুলি পরিষ্কার এবং সহজ│ ট্রেন্ডের মূল্যায়ন ওপেনিং ও ক্লোজিং সম্পর্কের উপর ভিত্তি করে করা হয়, যা সহজেই বোঝা যায় এবং প্যারামিটার অপ্টিমাইজেশন করা যায় │

চলমান গড়ের প্রকারভেদ নির্বাচন করতে নমনীয়তা◦ দশটি চলমান গড়ের মধ্যে থেকে বেছে নিতে পারেন, যা আপনি সবচেয়ে ভালো প্যারামিটার খুঁজতে পারেন।

নমনীয়ভাবে রেজোলিউশনের ব্যবহার☞ সংকেতকে আরও সংবেদনশীল এবং সময়োচিত করতে, কৌশলটির রেজোলিউশনটি চার্টটির ৩-৪ গুণ সেট করা যেতে পারে ☞

ক্ষতিপূরণ ব্যবস্থা│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

বিভিন্ন পজিশনের সময় কাস্টমাইজ করা যায়│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

নমনীয়ভাবে ঝুঁকি উপার্জন সমন্বয়│ │ │ │ │ │ │ │ │ │ │

ঝুঁকি বিশ্লেষণ

এই কৌশলটির কিছু ঝুঁকিও রয়েছে, যা নিম্নলিখিত দিকগুলিতে কেন্দ্রীভূতঃ

ট্রেন্ডের বিপরীতমুখী দিকটি মিস করাএই কৌশলটির প্রারম্ভিক সংকেতটি মূল্যের বিপরীতের চেয়ে কিছুটা দেরী হতে পারে, যার ফলে টেইল বন্ধ হয়ে যায়। এটি উপযুক্তভাবে মুভিং এভারেজ চক্রটি সংক্ষিপ্ত করে হ্রাস করা যেতে পারে।

ভয়াবহ ভূমিকম্পের জন্য উপযুক্ত নয়☞ এই কৌশলটি তীব্র অস্থিরতার সময় ঘন ঘন পজিশন খোলার জন্য ব্যবহৃত হয়, যার ফলে প্রক্রিয়াকরণ ব্যয় হয়। ☞ এই সময় স্টপ পয়েন্টগুলি যথাযথভাবে শিথিল করা যেতে পারে, বা চলমান গড়ের সময়কাল বাড়ানো যেতে পারে।

একক সূচক বিচার☞ এই কৌশলটি কেবলমাত্র একটি সূচকের উপর ভিত্তি করে তৈরি করা হয়েছে, যা ব্যর্থতার ঝুঁকিতে রয়েছে। ☞ অন্যান্য সূচক যেমন এমএসিডি প্রয়োগ করা বিবেচনা করা যেতে পারে, যা কৌশলগত যুক্তিকে সমৃদ্ধ করে।

প্যারামিটার অপ্টিমাইজ করা যায়চলমান গড় প্যারামিটার এবং স্টপ লস প্যারামিটার উভয়ই ওভার-অপ্টিমাইজড হতে পারে এবং প্রকৃত পারফরম্যান্সটি প্রতিক্রিয়ার চেয়ে দুর্বল হতে পারে। প্যারামিটার নির্বাচনকে সতর্কতার সাথে বিবেচনা করা উচিত।

অপ্টিমাইজেশান দিক

এই কৌশলটি নিম্নলিখিত দিকগুলি থেকে অপ্টিমাইজ করা যেতে পারেঃ

অন্যান্য সূচক সমন্বয়☞ আপনি ইনক্রিমেন্টাল ইন্ডিকেটর, ওভারল্যাপিং ইন্ডিকেটর ইত্যাদি প্রয়োগ করতে পারেন, যা কৌশলগত যুক্তিকে সমৃদ্ধ করে এবং স্থিতিশীলতা বাড়ায় ☞

প্যারামিটার সমন্বয়◦ মার্কেট টাইপ, ডায়নামিক অ্যাডজাস্টমেন্ট মুভিং এভারেজ প্যারামিটার, প্রবণতা চলাকালীন দীর্ঘায়িত চক্র, ঝড়ের সময় সংক্ষিপ্ত চক্র ◦

ঝুঁকি পরিমাপের গতিশীলতা☞ স্টপ পয়েন্ট এবং ডাইভার্শন পরিবর্তনশীলভাবে পরিবর্তন করা যায়, যা সাম্প্রতিক সময়ের প্রকৃত ওঠানামা উপর ভিত্তি করে।

বর্ধিত স্টপ লজিক☞ বর্তমান স্টপ লস শুধুমাত্র মূল্য এবং পয়েন্টের উপর ভিত্তি করে, এটিআর এবং আরও সমৃদ্ধ স্টপ লস পদ্ধতি প্রবর্তন করার কথা বিবেচনা করা যেতে পারে ☞

সারসংক্ষেপ

ওপেন ওভার ক্রস মুভিং এভারেজ প্রবণতা ট্র্যাকিং কৌশলটি একটি প্রচলিত কৌশল যা প্রবণতা দিক নির্ধারণের জন্য ওপেন ওভার ওভার সম্পর্কিত। এটির সিদ্ধান্ত গ্রহণের নিয়ম সহজ, স্পষ্ট, নমনীয় এবং নিয়ন্ত্রিত ঝুঁকির মতো সুবিধাগুলি রয়েছে, তবে এটি ভুল বিপর্যয়, তীব্র ঝড়ের মতো সমস্যাগুলির জন্য উপযুক্ত নয়। এই কৌশলটি সমৃদ্ধ সূচক বেস, গতিশীল প্যারামিটার সামঞ্জস্য এবং বর্ধিত স্টপ লজিকের মতো দিক থেকে অপ্টিমাইজ করা যেতে পারে, যাতে এটি প্রবণতা সুযোগগুলি আরও ভালভাবে ধরে রাখতে পারে এবং বাজারের পরিবর্তনের প্রতিক্রিয়া জানাতে পারে।

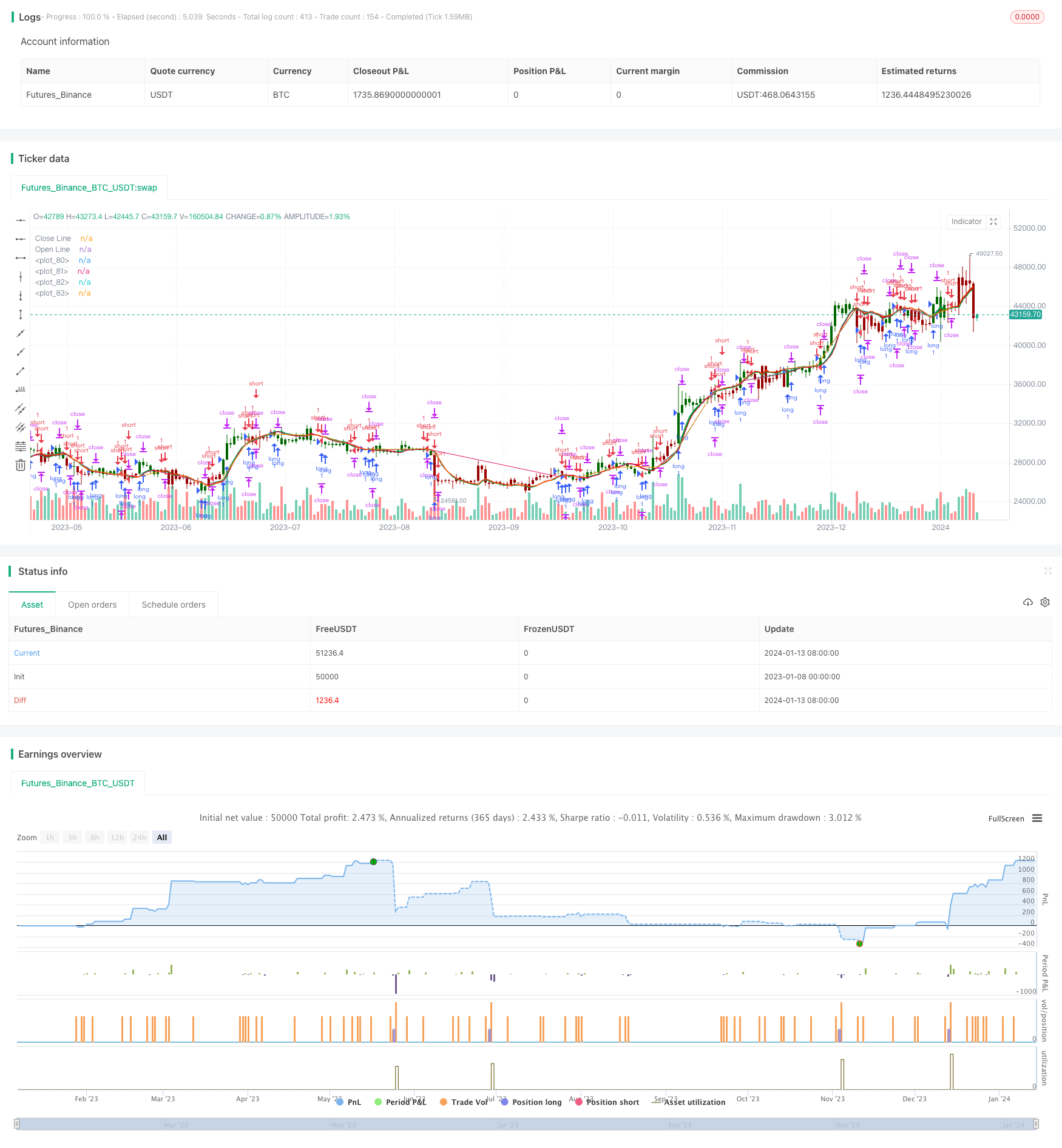

/*backtest

start: 2023-01-08 00:00:00

end: 2024-01-14 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy(title = "Open Close Cross Strategy (PineScript=v4)", shorttitle = "OCC Strategy", overlay = true )

// Revision: 1

// Author: @JayRogers

//

// Description:

// - Strategy based around Open-Close Crossovers.

// Setup:

// - I have generally found that setting the strategy resolution to 3-4x that of the chart you are viewing

// tends to yield the best results, regardless of which MA option you may choose (if any)

// - Don't aim for perfection. Just aim to get a reasonably snug fit with the O-C band, with good runs of

// green and red.

// - Option to either use basic open and close series data, or pick your poison with a wide array of MA types.

// - Optional trailing stop for damage mitigation if desired (can be toggled on/off)

// - Positions get taken automagically following a crossover - which is why it's better to set the resolution

// of the script greater than that of your chart, so that the trades get taken sooner rather than later.

// - If you make use of the trailing stops, be sure to take your time tweaking the values. Cutting it too fine

// will cost you profits but keep you safer, while letting them loose could lead to more drawdown than you

// can handle.

// === INPUTS ===

useRes = input(defval=true, title="Use Alternate Resolution? ( recommended )")

stratRes = input(defval="120", title="Set Resolution ( should not be lower than chart )", type=input.resolution)

useMA = input(defval=true, title="Use MA? ( otherwise use simple Open/Close data )")

basisType = input(defval="DEMA", title="MA Type: SMA, EMA, DEMA, TEMA, WMA, VWMA, SMMA, HullMA, LSMA, ALMA ( case sensitive )", type=input.string)

basisLen = input(defval=14, title="MA Period", minval=1)

offsetSigma = input(defval=6, title="Offset for LSMA / Sigma for ALMA", minval=0)

offsetALMA = input(defval=0.85, title="Offset for ALMA", minval=0, step=0.01)

useStop = input(defval=true, title="Use Trailing Stop?")

slPoints = input(defval=200, title="Stop Loss Trail Points", minval=1)

slOffset = input(defval=400, title="Stop Loss Trail Offset", minval=1)

// === /INPUTS ===

// === BASE FUNCTIONS ===

// Returns MA input selection variant, default to SMA if blank or typo.

variant(type, src, len, offSig, offALMA) =>

v1 = sma(src, len) // Simple

v2 = ema(src, len) // Exponential

v3 = 2 * v2 - ema(v2, len) // Double Exponential

v4 = 3 * (v2 - ema(v2, len)) + ema(ema(v2, len), len) // Triple Exponential

v5 = wma(src, len) // Weighted

v6 = vwma(src, len) // Volume Weighted

sma_1 = sma(src, len) // Smoothed

v7 = na(v5[1]) ? sma_1 : (v5[1] * (len - 1) + src) / len

v8 = wma(2 * wma(src, len / 2) - wma(src, len), round(sqrt(len))) // Hull

v9 = linreg(src, len, offSig) // Least Squares

v10 = alma(src, len, offALMA, offSig) // Arnaud Legoux

type == "EMA" ? v2 : type == "DEMA" ? v3 : type == "TEMA" ? v4 :

type == "WMA" ? v5 : type == "VWMA" ? v6 : type == "SMMA" ? v7 :

type == "HullMA" ? v8 : type == "LSMA" ? v9 : type == "ALMA" ? v10 : v1

// security wrapper for repeat calls

reso(exp, use, res) =>

security_1 = security(syminfo.tickerid, res, exp)

use ? security_1 : exp

// === /BASE FUNCTIONS ===

// === SERIES SETUP ===

// open/close

variant__1 = variant(basisType, close, basisLen, offsetSigma, offsetALMA)

reso__1 = reso(variant__1, useRes, stratRes)

reso__2 = reso(close, useRes, stratRes)

closeSeries = useMA ? reso__1 : reso__2

variant__2 = variant(basisType, open, basisLen, offsetSigma, offsetALMA)

reso__3 = reso(variant__2, useRes, stratRes)

reso__4 = reso(open, useRes, stratRes)

openSeries = useMA ? reso__3 : reso__4

trendState = bool(na)

trendState := closeSeries > openSeries ? true :

closeSeries < openSeries ? false : trendState[1]

// === /SERIES ===

// === PLOTTING ===

barcolor(color=closeSeries > openSeries ? #006600 : #990000, title="Bar Colours")

// channel outline

closePlot = plot(closeSeries, title="Close Line", color=#009900, linewidth=2, style=plot.style_line, transp=90)

openPlot = plot(openSeries, title="Open Line", color=#CC0000, linewidth=2, style=plot.style_line, transp=90)

// channel fill

closePlotU = plot(trendState ? closeSeries : na, transp=100, editable=false)

openPlotU = plot(trendState ? openSeries : na, transp=100, editable=false)

closePlotD = plot(trendState ? na : closeSeries, transp=100, editable=false)

openPlotD = plot(trendState ? na : openSeries, transp=100, editable=false)

fill(openPlotU, closePlotU, title="Up Trend Fill", color=#009900, transp=40)

fill(openPlotD, closePlotD, title="Down Trend Fill", color=#CC0000, transp=40)

// === /PLOTTING ===

// === STRATEGY ===

// conditions

longCond = crossover(closeSeries, openSeries)

shortCond = crossunder(closeSeries, openSeries)

// entries and base exit

strategy.entry("long", strategy.long, when=longCond)

strategy.entry("short", strategy.short, when=shortCond)

// if we're using the trailing stop

if useStop

strategy.exit("XL", from_entry="long", trail_points=slPoints, trail_offset=slOffset)

strategy.exit("XS", from_entry="short", trail_points=slPoints, trail_offset=slOffset)

// not sure needed, but just incase..

strategy.exit("XL", from_entry="long", when=shortCond)

strategy.exit("XS", from_entry="short", when=longCond)

// === /STRATEGY ===