সমষ্টিগত মাল্টি-টাইমফ্রেম MACD RSI CCI StochRSI MA লিনিয়ার ট্রেডিং কৌশল

ওভারভিউ

এই কৌশলটি MACD, RSI, CCI, StochRSI এবং 200 দিনের সরল চলমান গড়ের মতো একাধিক সূচক ব্যবহার করে একটি ট্রেডিং সিগন্যাল গঠন করে। কৌশলটি প্রথমে MACD লাইন এবং সংকেত লাইনটি ফর্ক করে, তারপরে RSI, CCI এবং StochRSI সূচকগুলিকে একত্রিত করে এবং সিদ্ধান্ত নেয় যে দামটি 200 দিনের চলমান গড়কে ছাড়িয়ে গেছে কিনা।

কৌশল নীতি

এই কৌশলটির মূল যুক্তি হল যে MACD-এর একটি ক্রয় বা বিক্রয় সংকেত প্রেরণ করার সাথে সাথে অন্যান্য সহায়ক সূচকগুলিও অনুরূপ সংকেত প্রেরণ করে কিনা তা নির্ধারণ করা। যদি বেশিরভাগ সূচক একই দিকে সংকেত প্রেরণ করে তবে কার্যকর ব্যবসায়ের সুযোগ তৈরির উচ্চ সম্ভাবনা রয়েছে।

প্রথমত, MACD লাইন এবং সিগন্যাল লাইনের মধ্যে গোল্ডেন ফর্কের সময় কেনা সংকেত এবং ডাই ফর্কের সময় বিক্রয় সংকেত থাকে। এটি কৌশলগতভাবে ট্রেন্ডের বিপরীত দিক নির্ধারণের প্রধান ভিত্তি।

দ্বিতীয়ত, RSI সূচকটি নির্ধারণ করে যে ওভারসোলটি ওভারসোল কিনা। RSI নির্ধারিত ওভারসোল লাইনের চেয়ে বেশি হলে এটি ওভারসোল হিসাবে বিবেচিত হয়, যা MACD ডেডফোর্কের সাথে বিক্রয় সংকেত দেয়। আরএসআই নির্ধারিত ওভারসোল লাইনের চেয়ে কম হলে এটি ওভারসোল হিসাবে বিবেচিত হয়, যা MACD গোল্ডফোর্কের সাথে কেনা-বেচা সংকেত দেয়।

একইভাবে, সিসিআই সূচক নির্ধারণ করে যে ওভার-বই ওভার-সেল হয়েছে কিনা। সিসিআই নির্ধারিত ওভার-বই লাইনের চেয়ে বেশি হলে এটি ওভার-বই হিসাবে বিবেচিত হয়, তখন এটি MACD ডেডফোর্কের সাথে একত্রে বিক্রয় সংকেত দেয়। সিসিআই নির্ধারিত ওভার-সেল লাইনের চেয়ে কম হলে এটি ওভার-সেল হিসাবে বিবেচিত হয়, তখন এটি MACD গোল্ডফোর্কের সাথে একত্রে কেনার সংকেত দেয়।

StochRSI সূচকটিতে, K লাইনটি D লাইনের চেয়ে বেশি হলে এটি একটি ওভারবয় হিসাবে বিবেচিত হয়, এই মুহুর্তে এটি MACD ডেডফোর্কের সাথে বিক্রয় সংকেত প্রেরণ করে; K লাইনটি D লাইনের চেয়ে কম হলে এটি ওভারসোল হিসাবে বিবেচিত হয়, এই মুহুর্তে এটি MACD গোল্ডফোর্কের সাথে কেনার সংকেত প্রেরণ করে।

অবশেষে, যখন দাম ২০০ দিনের চলমান গড়ের উপরে থাকে, তখন এটিকে একটি উত্থান হিসাবে বিবেচনা করা হয়, তখন এটি MACD গোল্ডফোর্ক এবং অন্যান্য সূচকগুলির সাথে একত্রে একটি কেনার সংকেত দেয়; যখন দাম ২০০ দিনের চলমান গড়ের নীচে থাকে, তখন এটি একটি পতনের প্রবণতা হিসাবে বিবেচিত হয়, তখন এটি MACD ডাইফোর্ক এবং অন্যান্য সূচকগুলির সাথে একত্রে একটি বিক্রয় সংকেত দেয়।

একাধিক সূচকের তথ্যকে একত্রিত করে, আপনি বাজারের ওভার-বিক্রয় ও ওভার-বিক্রয় অবস্থা সম্পর্কে আরও সঠিকভাবে বিচার করতে পারেন, কিছু মিথ্যা সংকেতগুলি ফিল্টার করতে পারেন এবং উচ্চ-সম্ভাব্যতাযুক্ত ক্রয়-বিক্রয় সিদ্ধান্তগুলি তৈরি করতে পারেন।

কৌশলগত শক্তি বিশ্লেষণ

এই কৌশলটি একাধিক সূচকের সমন্বিত ব্যবহারকে ক্রয়-বিক্রয় সিদ্ধান্তের ভিত্তি হিসাবে ব্যবহার করে, যা বিভ্রান্তিকর ব্যবসায়ের সুযোগগুলি এড়াতে এবং সংকেতের নির্ভরযোগ্যতা বাড়িয়ে তুলতে পারে।

ট্রেডিংয়ের ঝুঁকি হ্রাস করার জন্য, 200-দিনের মুভিং এভারেজের সাথে দামের সম্পর্ক নির্ধারণ করুন এবং ট্রেন্ডিংয়ের সাথে কেনা-বেচা করার সময় নির্ধারণ করুন।

RSI, CCI, StochRSI ইত্যাদি সূচক প্যারামিটারগুলি সামঞ্জস্যযোগ্য, যা বিভিন্ন বাজার পরিস্থিতির জন্য অনুকূলিতকরণ করা যেতে পারে, মুনাফা হার বাড়িয়ে তোলে।

এই কৌশলটি লং লাইন স্তরে পরিচালিত হয়, যা লং লাইন পজিশনের জন্য উপযুক্ত।

কৌশলগত ঝুঁকি বিশ্লেষণ

কৌশলগত সংকেতগুলি কিছুটা বিলম্বিত হয় এবং স্বল্পমেয়াদী ব্যবসায়ের সুযোগগুলি মিস করা যেতে পারে।

একাধিক সূচক যুক্ত হওয়ার ফলে কৌশলগত জটিলতা বৃদ্ধি পায় এবং লজিক্যাল ত্রুটি হতে পারে।

ভুলভাবে সেট করা সূচক প্যারামিটারগুলি প্রচুর পরিমাণে মিথ্যা সংকেত তৈরি করতে পারে।

দীর্ঘমেয়াদী পজিশনের জন্য বাজার ঝুঁকির ঝুঁকি রয়েছে এবং সর্বাধিক প্রত্যাহারের সম্ভাবনা বেশি।

এই ধরনের অস্থিরতার ফলে ক্ষতির মাত্রা বাড়তে পারে।

কৌশল অপ্টিমাইজেশনের দিকনির্দেশনা

প্যারামিটার অপ্টিমাইজেশান, আরএসআই, সিসিআই, স্টচআরএসআই ইত্যাদি সূচকগুলির সেট প্যারামিটারগুলি সামঞ্জস্য করুন এবং বিভিন্ন বাজার পরিস্থিতির জন্য সর্বোত্তম প্যারামিটার সমন্বয় নির্ধারণ করুন।

স্টপ লস কৌশল বাড়ানো, মুনাফা লক করা এবং ঝুঁকি নিয়ন্ত্রণ করা, যেমন মুভিং স্টপ, শতাংশ স্টপ লস ইত্যাদি

মার্কেটে পুনরায় প্রবেশের জন্য প্রযুক্তিগত সূচক বা প্রক্রিয়া যোগ করুন, যাতে গুরুত্বপূর্ণ ব্যবসায়ের সুযোগগুলি মিস না হয়।

এই ব্যবস্থার মাধ্যমে, ক্রেতাদের কেনা-বেচাকেনা করার সময় নির্ধারণের জন্য আরও প্রযুক্তিগত সূচক যেমন ব্রিনব্যান্ড, কেডি ইত্যাদি ব্যবহার করা হয়।

দীর্ঘমেয়াদী স্তরের প্রবণতা সূচকগুলি বিশ্লেষণ করুন, কৌশলটির দীর্ঘ লাইন হোল্ডিং ক্ষমতা অনুকূলিত করুন।

সারসংক্ষেপ

এই কৌশলটি MACD, RSI, CCI, StochRSI এবং 200-দিনের মুভিং এভারেজ সহ একাধিক সূচক ব্যবহার করে, যা সূচক স্তরে ক্রয়-বিক্রয় সময়কে চিহ্নিত করে। কৌশলটির সুবিধা হ’ল সংকেতটি নির্ভুল, দীর্ঘ লাইন ধরে রাখার জন্য উপযুক্ত, প্যারামিটার অপ্টিমাইজেশনের মাধ্যমে বাজারের পরিবেশের সাথে সামঞ্জস্য করা যায়, তবে কিছু স্থিরতা রয়েছে, স্বল্পমেয়াদী ব্যবসায়ের সুযোগগুলি লক করা যায় না। সামগ্রিকভাবে, কৌশলটি একাধিক সূচক দ্বারা বিচার করা একটি প্রবণতা ট্র্যাকিং কৌশল হিসাবে তুলনামূলকভাবে নির্ভরযোগ্য, বিশেষত দীর্ঘমেয়াদী স্থিতিশীল উপার্জনের সন্ধানকারী বিনিয়োগকারীদের জন্য উপযুক্ত।

/*backtest

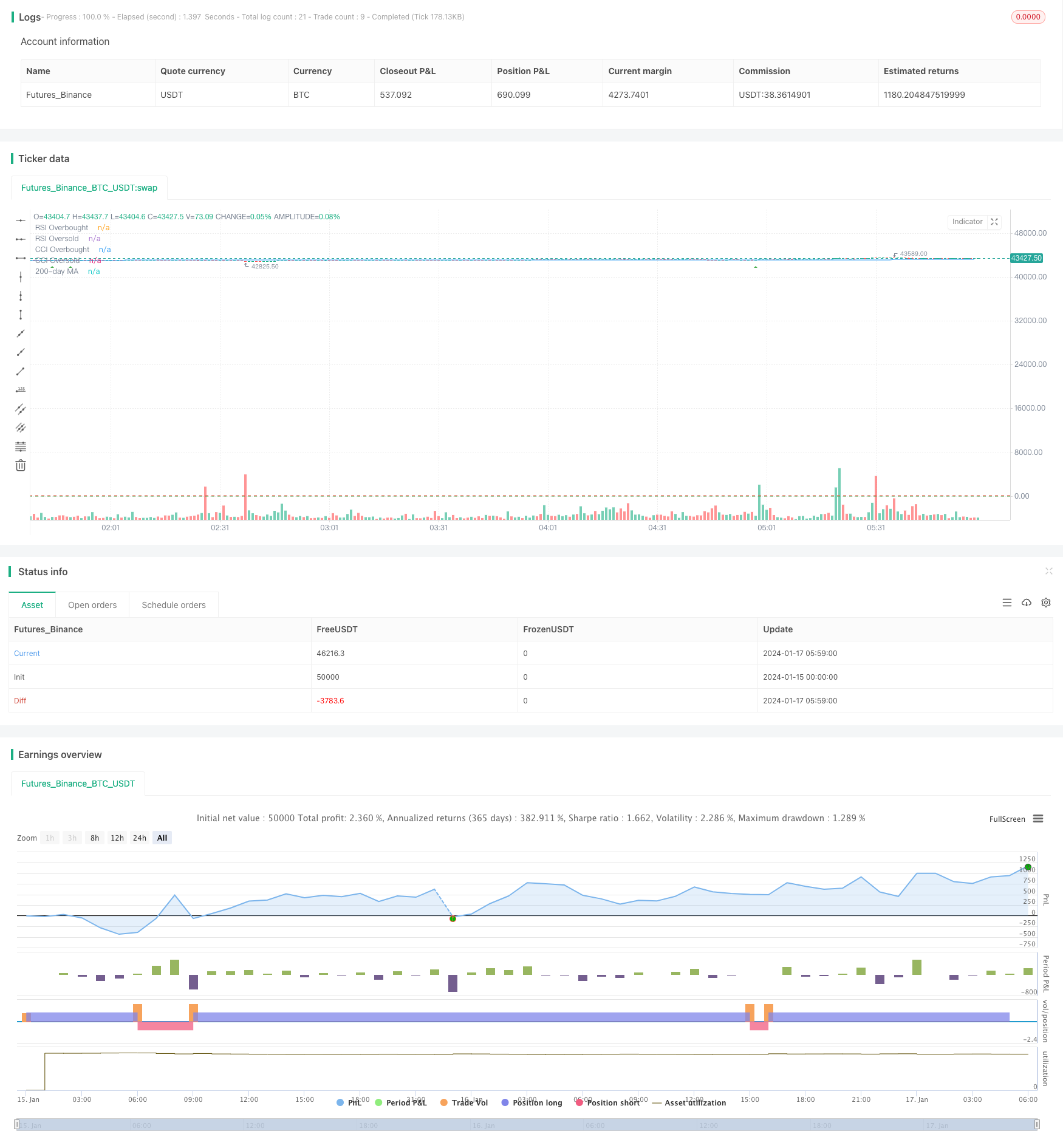

start: 2024-01-15 00:00:00

end: 2024-01-17 06:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("MACD RSI CCI StochRSI MA Strategy", shorttitle="MRCSSMA", overlay=true)

// MACD göstergesi

fastLength = input(12, title="Fast Length")

slowLength = input(26, title="Slow Length")

signalLength = input(9, title="Signal Length")

[macdLine, signalLine, _] = macd(close, fastLength, slowLength, signalLength)

// RSI göstergesi

rsiLength = input(14, title="RSI Length")

rsiLevel = input(70, title="RSI Overbought Level")

rsiValue = rsi(close, rsiLength)

// CCI göstergesi

cciLength = input(14, title="CCI Length")

cciLevel = input(100, title="CCI Overbought Level")

cciValue = cci(close, cciLength)

// Stochastic Oscillator göstergesi

stochLength = input(14, title="Stoch Length")

stochK = input(3, title="Stoch K")

stochD = input(3, title="Stoch D")

stochValue = stoch(close, high, low, stochLength)

stochDValue = sma(stochValue, stochD)

// 200 günlük hareketli ortalama

ma200 = sma(close, 200)

// Alış ve Satış Sinyalleri

buySignal = crossover(macdLine, signalLine) and rsiValue < rsiLevel and cciValue < cciLevel and stochValue > stochDValue and close > ma200

sellSignal = crossunder(macdLine, signalLine) and rsiValue > (100 - rsiLevel) and cciValue > (100 - cciLevel) and stochValue < stochDValue and close < ma200

// Ticaret stratejisi uygula

strategy.entry("Buy", strategy.long, when = buySignal)

strategy.close("Buy", when = sellSignal)

strategy.entry("Sell", strategy.short, when = sellSignal)

strategy.close("Sell", when = buySignal)

// Göstergeleri çiz

hline(rsiLevel, "RSI Overbought", color=color.red)

hline(100 - rsiLevel, "RSI Oversold", color=color.green)

hline(cciLevel, "CCI Overbought", color=color.red)

hline(100 - cciLevel, "CCI Oversold", color=color.green)

// 200 günlük hareketli ortalama çiz

plot(ma200, color=color.blue, title="200-day MA")

// Grafik üzerinde sinyal okları çiz

plotshape(series=buySignal, title="Buy Signal", color=color.green, style=shape.triangleup, location=location.belowbar, size=size.small)

plotshape(series=sellSignal, title="Sell Signal", color=color.red, style=shape.triangledown, location=location.abovebar, size=size.small)