MACD এবং RSI ক্রসওভার কৌশলের উপর ভিত্তি করে

ওভারভিউ

এই কৌশলটি MACD এবং RSI উভয় সূচককে ক্রস করে ট্রেডিং সিগন্যাল তৈরি করে। যখন RSI ওভারব্লড হয়, তখন MACD গোল্ডেন ফর্কড ডেডফোর্কের সময় কেনা এবং বিক্রি করার সংকেত তৈরি করে। এই কৌশলটি দুটি ভিন্ন ধরণের সূচকের সুবিধাগুলিকে একত্রিত করে, দামের প্রবণতা এবং ওভারব্লড ওভারব্লড উভয়ই বিবেচনা করে, যার ফলে কৌশলটির কার্যকারিতা বাড়ায়।

কৌশল নীতি

এই কৌশলটি মূলত MACD এবং RSI দুটি সূচকের সংমিশ্রণ ব্যবহার করে ট্রেডিং সংকেত উত্পন্ন করে। যার মধ্যে, MACD সাধারণত মূল্য প্রবণতা এবং গতিশীলতার পরিবর্তনগুলি নির্ধারণ করতে ব্যবহৃত হয়, আরএসআই সাধারণত ওভার-বই ওভার-বিক্রয় নির্ধারণ করতে ব্যবহৃত হয়।

এই কৌশলটি প্রথমে MACD এর ধীর গড় এবং সংকেত লাইন গণনা করে। দ্রুত লাইনটি ধীরের চেয়ে বড় একটি সোনার ফর্ক সংকেত উত্পন্ন করে এবং দ্রুত লাইনটি ধীরের চেয়ে ছোট একটি মৃত ফর্ক সংকেত উত্পন্ন করে। এটি নির্দেশ করে যে দামের প্রবণতা এবং গতিশীলতা পরিবর্তন হচ্ছে।

একই সময়ে, এই কৌশলটি আরএসআই সূচক গণনা করে এবং ওভারব্লো লাইন এবং ওভারসোল লাইন সেট করে। যখন আরএসআই ওভারব্লো লাইনের নীচে থাকে তখন ওভারসোল হয় এবং যখন আরএসআই ওভারব্লো লাইনের উপরে থাকে তখন ওভারব্লো হয়।

আরএসআই ওভারবাই ওভারসোলের ক্ষেত্রে, কৌশলটি এমএসিডি গোল্ডফর্কের সময় কেনার সংকেত তৈরি করে এবং এমএসিডি ডাই ফর্কের সময় বিক্রয় সংকেত তৈরি করে। অর্থাৎ, যখন দামের প্রবণতা পরিবর্তিত হয়, তখন বিপরীত দিকটি ধরার জন্য এমএসিডি সূচকের সংবেদনশীলতা ব্যবহার করা হয়। আরএসআই সূচকের ভূমিকা হ’ল ওভারবাই ওভারসোল না থাকলে ভুল বাণিজ্য এড়ানো।

সামর্থ্য বিশ্লেষণ

এই কৌশলটি MACD এবং RSI উভয় সূচককে একত্রিত করে এবং কৌশলটির কার্যকারিতা বাড়িয়ে তোলে।

MACD সূচক মূল্য পরিবর্তনের জন্য সংবেদনশীল, আরএসআই সূচক ওভার-বই ওভার-সোল্ডের জন্য সংবেদনশীল, এবং উভয়ই একে অপরের পরিপূরক।

এই দুটি সূচককে একত্রিত করে, কিছু শব্দ ট্রেডিং সিগন্যাল ফিল্টার করা যায় এবং অপ্রয়োজনীয় ট্রেডিং কমানো যায়।

MACD পরিসংখ্যানের দামের গড় বৈষম্য, আরএসআই পরিসংখ্যানের দামের পরিবর্তনের অনুপাত, দুটি পদ্ধতি একে অপরকে যাচাই করতে পারে।

MACD প্রতিক্রিয়া মূল্য দ্রুত পরিবর্তিত হয়, আরএসআই প্রতিক্রিয়া মূল্য তুলনামূলকভাবে উল্লেখযোগ্যভাবে বিচ্ছিন্ন হয়, এবং সমন্বয় ব্যবহারের প্রভাব ভাল।

ঝুঁকি ও সমাধান

এই কৌশলটির কিছু ঝুঁকি রয়েছে যা সম্পর্কে সতর্ক হওয়া দরকারঃ

এমএসিডি এবং আরএসআই উভয়ই অপ্রত্যাশিত ঘটনার দ্বারা প্রভাবিত হয়, যা ভুল সংকেত তৈরি করতে পারে। আপনি সঠিকভাবে প্যারামিটারগুলি সামঞ্জস্য করতে পারেন, সংকেতগুলি ফিল্টার করতে পারেন।

একক শেয়ারের কার্যকারিতা ভাল নাও হতে পারে, সূচক বা সমন্বয় ব্যবহার বিবেচনা করা যেতে পারে।

সিগন্যালের জন্য MACD ক্রস এবং RSI ওভারবয় ওভারসেল উভয় শর্ত পূরণ করা প্রয়োজন, কিছু সুযোগ মিস করা হতে পারে। RSI প্যারামিটার প্রয়োজনীয়তা যথাযথভাবে হ্রাস করা যেতে পারে।

অপ্টিমাইজেশান দিক

এই কৌশলটি নিম্নলিখিত দিকগুলি থেকেও উন্নত করা যেতে পারেঃ

MACD এবং RSI এর প্যারামিটারগুলিকে বিভিন্ন জাতের বৈশিষ্ট্যগুলির সাথে আরও সামঞ্জস্যপূর্ণ করার জন্য অপ্টিমাইজ করা হয়েছে।

ক্ষতির একটি নির্দিষ্ট অনুপাতে পৌঁছানোর সময় ক্ষতি বন্ধ করার কৌশল বাড়ানো।

অন্যান্য সূচক যেমন, ব্রিন ব্যান্ড, কেডিজে ইত্যাদির সাথে মিলিত হয়ে আরও কঠোর ট্রেডিং সিগন্যাল শর্ত নির্ধারণ করা হয়েছে।

হাই ফ্রিকোয়েন্সি ডেটাতে কৌশল চালানো, MACD এর দ্রুত এবং ধীর বৈশিষ্ট্য ব্যবহার করে কৌশল কার্যকারিতা উন্নত করা।

রিটার্নের ফলাফল অনুযায়ী, RSI এর ওভারবয় ওভারসেল লাইনটি সামঞ্জস্য করুন এবং সর্বোত্তম প্যারামিটার সমন্বয় খুঁজুন।

সারসংক্ষেপ

এই MACD এবং RSI ক্রস কৌশল, প্রবণতা ট্র্যাকিং এবং ওভারবয় ওভারসেলিংয়ের সাথে মিলিত, কার্যকরভাবে মূল্যের টার্নওভার পয়েন্টগুলি অর্জন করতে পারে এবং কৌশলটির কার্যকারিতা বাড়িয়ে তুলতে পারে। তবে কিছু সীমাবদ্ধতা রয়েছে, বাজারের চলমান অবস্থার উপর নির্ভর করে ক্রমাগত পরীক্ষা এবং অপ্টিমাইজেশন করা দরকার, যাতে কৌশলটির কার্যকারিতা পুরোপুরি কাজে লাগানো যায়।

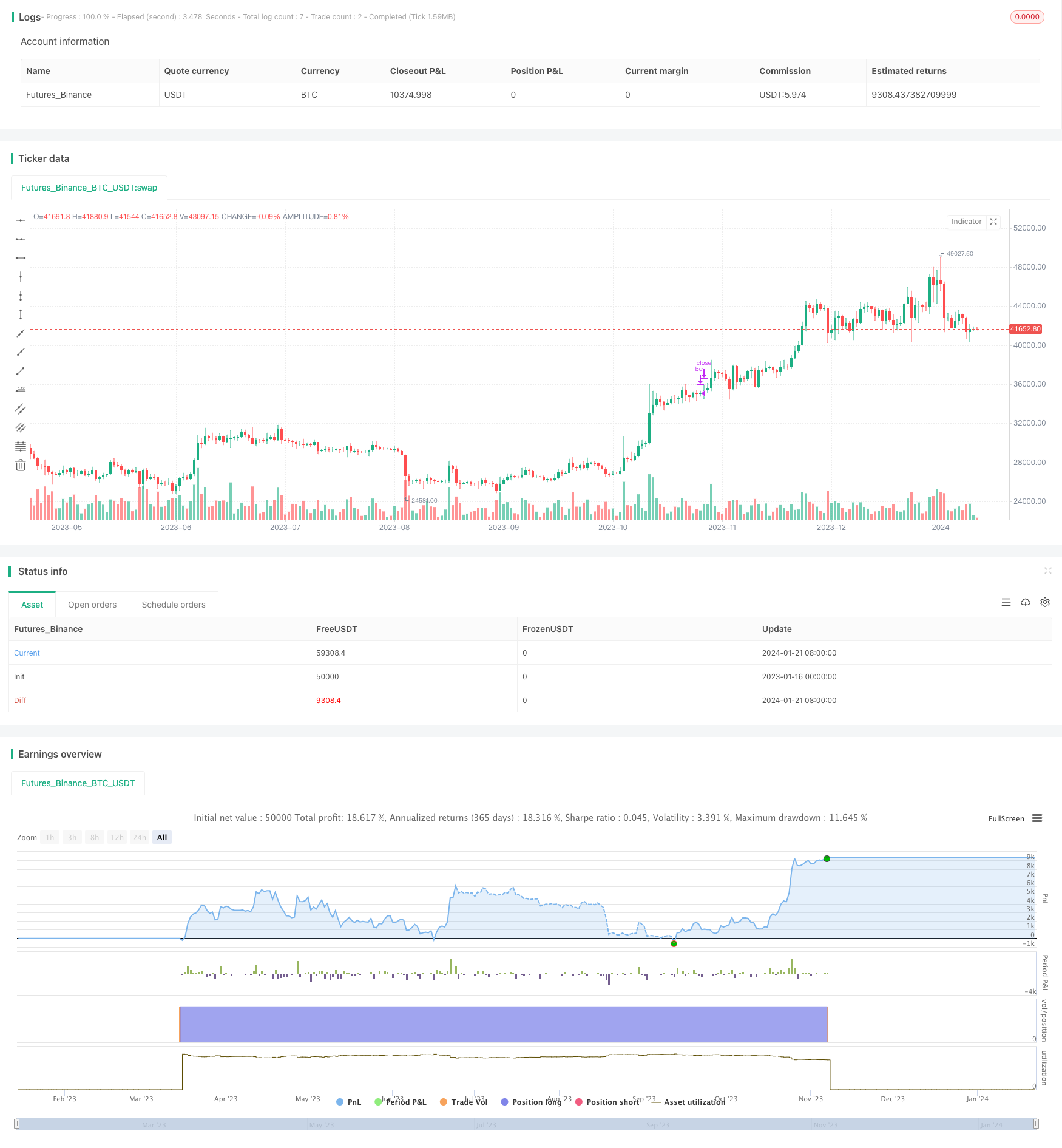

/*backtest

start: 2023-01-16 00:00:00

end: 2024-01-22 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

// © sabirt

strategy(title='MACD and RSI', overlay=true, shorttitle='MACD&RSI')

//MACD Settings

fastMA = input.int(title='Fast moving average', defval=12, minval=1)

slowMA = input.int(title='Slow moving average', defval=26, minval=1)

signalLength = input.int(9, minval=1)

//RSI settings

RSIOverSold = input.int(35, minval=1)

RSIOverBought = input.int(80, minval=1)

src = close

len = input.int(14, minval=1, title='Length')

up = ta.rma(math.max(ta.change(src), 0), len)

down = ta.rma(-math.min(ta.change(src), 0), len)

rsi = down == 0 ? 100 : up == 0 ? 0 : 100 - 100 / (1 + up / down)

wasOversold = rsi[0] <= RSIOverSold or rsi[1] <= RSIOverSold or rsi[2] <= RSIOverSold or rsi[3] <= RSIOverSold or rsi[4] <= RSIOverSold or rsi[5] <= RSIOverSold

wasOverbought = rsi[0] >= RSIOverBought or rsi[1] >= RSIOverBought or rsi[2] >= RSIOverBought or rsi[3] >= RSIOverBought or rsi[4] >= RSIOverBought or rsi[5] >= RSIOverBought

[currMacd, _, _] = ta.macd(close[0], fastMA, slowMA, signalLength)

[prevMacd, _, _] = ta.macd(close[1], fastMA, slowMA, signalLength)

signal = ta.ema(currMacd, signalLength)

avg_1 = math.avg(currMacd, signal)

crossoverBear = ta.cross(currMacd, signal) and currMacd < signal ? avg_1 : na

avg_2 = math.avg(currMacd, signal)

crossoverBull = ta.cross(currMacd, signal) and currMacd > signal ? avg_2 : na

strategy.entry('buy', strategy.long, when=crossoverBull and wasOversold)

strategy.close('buy', when=crossoverBear and wasOverbought)