মোমেন্টাম রিলাক্সেশন ইন্ডিকেটর এবং 123 প্যাটার্ন স্ট্র্যাটেজি

ওভারভিউ

এই কৌশলটি গতিশীলতা এবং 123 ফর্মের দুটি কৌশলকে একত্রিত করে একটি সমন্বিত ট্রেডিং সংকেত তৈরি করে, যাতে মুনাফার সম্ভাবনা বাড়ানো যায়। এর মধ্যে, গতিশীলতা এবং 123 ফর্মটি বাজারের অস্থিরতা অনুসরণ করে, স্বল্পমেয়াদী প্রবণতা ক্যাপচার করার জন্য আরএসআই প্যারামিটারগুলিকে সামঞ্জস্য করে। 123 ফর্মটি শেয়ারের স্বল্পমেয়াদী উচ্চতা এবং নিম্নতা ব্যবহার করে একটি ট্রেডিং সংকেত তৈরি করে। দুটি কৌশল একত্রিত করা কৌশলকে বিভিন্ন বাজারের পরিস্থিতিতে কার্যকর রাখতে সহায়তা করে।

কৌশল নীতি

123 ফর্ম্যাট

123 মডেলটি তিনটি পর্যায়ে বিভক্ত, প্রথম পর্যায়ে শেয়ারের দাম ক্রমাগত দুই দিন কমে যায়, তারপরে দ্বিতীয় পর্যায়ে শেয়ারের দাম ক্রমাগত দুই দিন বেড়ে যায় এবং অবশেষে তৃতীয় পর্যায়ে শেয়ারের দাম আবার কমে যায়। এই মডেলের উপর ভিত্তি করে আমরা দেখতে পারি যে দ্বিতীয় পর্যায়ে শেয়ারের দাম বাড়ার সময় একটি মাল্টি হেড পজিশন স্থাপন করা যেতে পারে, এবং তৃতীয় পর্যায়ে শেয়ারের দাম কমে যাওয়ার সময় একটি খালি হেড পজিশন স্থাপন করা যেতে পারে।

বিশেষত, যখন দুই দিন পর পর বন্ধের দাম কমে যায়, যদি তৃতীয় দিনের বন্ধের দাম আগের দিনের বন্ধের দামের চেয়ে বেশি হয়, এবং 9 তারিখে স্টোক্যাস্টিক স্লো 50 এর চেয়ে কম হয়, তবে এটি একটি কেনার সংকেত; যখন দুই দিন পর পর বন্ধের দাম বেড়ে যায়, যদি তৃতীয় দিনের বন্ধের দাম আগের দিনের বন্ধের দামের চেয়ে কম হয়, এবং 9 তারিখে স্টোক্যাস্টিক ফাস্ট 50 এর চেয়ে বেশি হয়, তবে এটি একটি বিক্রয় সংকেত।

গতিশীলতা জ্যাং ইন্ডিকেটর

ডায়নামিক স্ট্রিং সূচকটি মূলত আরএসআইয়ের মতো একইভাবে নির্মিত হয়, প্রধান পার্থক্য হ’ল ডায়নামিক স্ট্রিং সূচকের চক্রের দৈর্ঘ্য পরিবর্তনশীল। বিশেষত, এই সূচকের চক্রের দৈর্ঘ্য সাম্প্রতিক মূল্যের ওঠানামা দ্বারা প্রভাবিত হয়। দামের ওঠানামা যত বেশি, চক্রটি তত কম হয়, যা সূচকটিকে আরও সংবেদনশীল করে তোলে; যখন দাম স্থিতিশীল থাকে, তত বেশি সময় ধরে চক্র থাকে, যাতে ত্রুটির হার হ্রাস করা যায়।

গতিশীলতা ঝাং-চুন সূচকের গণনা সূত্রটি হলঃ

DMI = RSI(DTime)

其中:

DTime = 14 / X日收盘价标准差的10日均值

এই সূচকটি আরএসআই এর সংজ্ঞায়িত পরিসরের সাথে একই রকম, যেখানে নিম্নলিখিত ফাঁকা অঞ্চল রয়েছেঃ

একাধিক মাথা এলাকা: DMI > 30 খালি মাথা এলাকাঃ ডিএমআই < 70

যখন সূচকটি শূন্য অঞ্চল থেকে মাল্টিহেড অঞ্চলে প্রবেশ করে তখন এটি একটি ক্রয় সংকেত উত্পন্ন করে এবং যখন এটি শূন্য অঞ্চল থেকে মাল্টিহেড অঞ্চলে প্রবেশ করে তখন এটি একটি বিক্রয় সংকেত উত্পন্ন করে।

সামর্থ্য বিশ্লেষণ

123 ফর্মুলা সহজ এবং কার্যকর। এই ফর্মুলাটি শেয়ারের দামের স্বল্পমেয়াদী বিপরীত বৈশিষ্ট্য ব্যবহার করে, নিম্ন স্তরের নীচে কেনা, নিম্ন স্তরের শীর্ষে বিক্রি করা, প্রবণতার মধ্যবর্তী সময়ে লেনদেন এড়ানো।

ডায়নামিক ঝাং উন সূচকটি আরও সংবেদনশীল। সূচকের পরিবর্তনশীল বৈশিষ্ট্যগুলি এটিকে বাজারের সাথে খাপ খাইয়ে নিতে এবং তীব্র ওঠানামা চলাকালীন সময়মত পাল্টা পয়েন্টগুলি ধরতে সক্ষম করে।

দুটি কৌশল কার্যকরভাবে ভুল বার্তা ফিল্টার করতে পারে। 123 ফর্ম্যাটটি যখন সংকেত তৈরি করে তখন ডিএমআই দ্বারা বাজার ব্যাকগ্রাউন্ডের বিচার করা হয়, যা প্রবণতার মধ্যে লেনদেনের ক্ষতি হ্রাস করতে পারে।

দুটি কৌশলগত সুবিধার সাথে মিলিতঃ ডিএমআই ফিল্টার হিসাবে ব্যবহারের জন্য উপযুক্ত, এবং 123 মোডের সাথে মিলিত সিস্টেমের স্থিতিশীলতা উল্লেখযোগ্যভাবে উন্নত করে।

ঝুঁকি বিশ্লেষণ

সংকেত ভুল বার্তা প্রেরণ করা সহজ। ডিএমআই এবং ১২৩ ফর্ম্যাট উভয়ই যখন দামটি কেবলমাত্র স্বল্পমেয়াদী ওঠানামা করে এবং পরিবর্তিত হয় না তখন ভুল সংকেত দিতে পারে।

ট্রেডিং ফ্রিকোয়েন্সি খুব বেশি হতে পারে। ডিএমআই-এর পরিবর্তনশীল চক্রের বৈশিষ্ট্যগুলি এটিকে বাজারের গোলমালের প্রতি অত্যন্ত সংবেদনশীল করে তোলে, যার জন্য ট্রেডিং ফ্রিকোয়েন্সি নিয়ন্ত্রণের জন্য প্যারামিটারগুলি যথাযথভাবে সামঞ্জস্য করা প্রয়োজন।

123 ফর্ম্যাটটি ট্রেন্ডের মধ্যবর্তী সুযোগটি মিস করতে পারে। এই ফর্ম্যাটটি মূলত স্বল্পমেয়াদী বিপরীতকরণকে ক্যাপচার করে এবং দীর্ঘমেয়াদী ট্রেন্ডের মধ্যবর্তী অঞ্চলে স্থায়ীভাবে লাভ করতে পারে না।

ট্রেডিংয়ের সংখ্যা যথাযথভাবে সীমাবদ্ধ করা প্রয়োজন। অনেক বেশি ট্রেডিংয়ের ফলে উচ্চতর ফি এবং স্লাইড পয়েন্ট খরচ হতে পারে।

অপ্টিমাইজেশান দিক

অনুকূলিতকরণ ডায়নামিক ঝাং উন সূচক প্যারামিটার. আপনি বিভিন্ন ডিএমআই এর আরএসআই প্যারামিটার, ট্রেডিং ব্যাপ্তি প্যারামিটার পরীক্ষা করতে পারেন এবং সর্বোত্তম প্যারামিটার সমন্বয় খুঁজে পেতে পারেন।

অপ্টিমাইজ 123 ফর্ম ফিল্টারিং শর্ত স্টচ সূচক বিভিন্ন প্যারামিটার বা অন্যান্য ফিল্টারিং সূচক যেমন MACD পরীক্ষা করতে পারেন

ক্ষতির ব্যবস্থা বাড়ানো। যথাযথভাবে সংক্ষিপ্ত ক্ষতির পরিধি একক ক্ষতি হ্রাস করতে পারে।

পজিশন ম্যানেজমেন্ট মডিউল যোগ করা হয়েছে। উদাহরণস্বরূপ, ফিক্সড কন্টেন্ট ট্রেডিং, ফিক্সড ক্যাপিটাল ইউটিলিটি ট্রেডিং ইত্যাদি কৌশলগত ঝুঁকি নিয়ন্ত্রণকে উন্নত করতে পারে।

সারসংক্ষেপ

এই কৌশলটি বাজারের গতিশীলতার সাথে জ্যাং উন সূচক এবং 123 মডেলের সংমিশ্রণে বাজারের মূল্যায়ন করে। এটি ট্রেডিং সিগন্যালের কার্যকারিতা বাড়ানোর লক্ষ্যে তৈরি করা হয়েছে। তবে কোনও একক কৌশলই বাজারের পরিবর্তনের সাথে পুরোপুরি খাপ খাইয়ে নিতে পারে না। বিনিয়োগকারীদের ব্যবহারের সময় ঝুঁকি নিয়ন্ত্রণে মনোযোগ দিতে হবে এবং ফিডব্যাক এবং রিয়েল-স্টোর ফলাফলের ভিত্তিতে অপ্টিমাইজেশন প্যারামিটারগুলিকে ক্রমাগত সামঞ্জস্য করতে হবে যাতে কৌশলটি স্থায়ীভাবে লাভজনক হতে পারে।

/*backtest

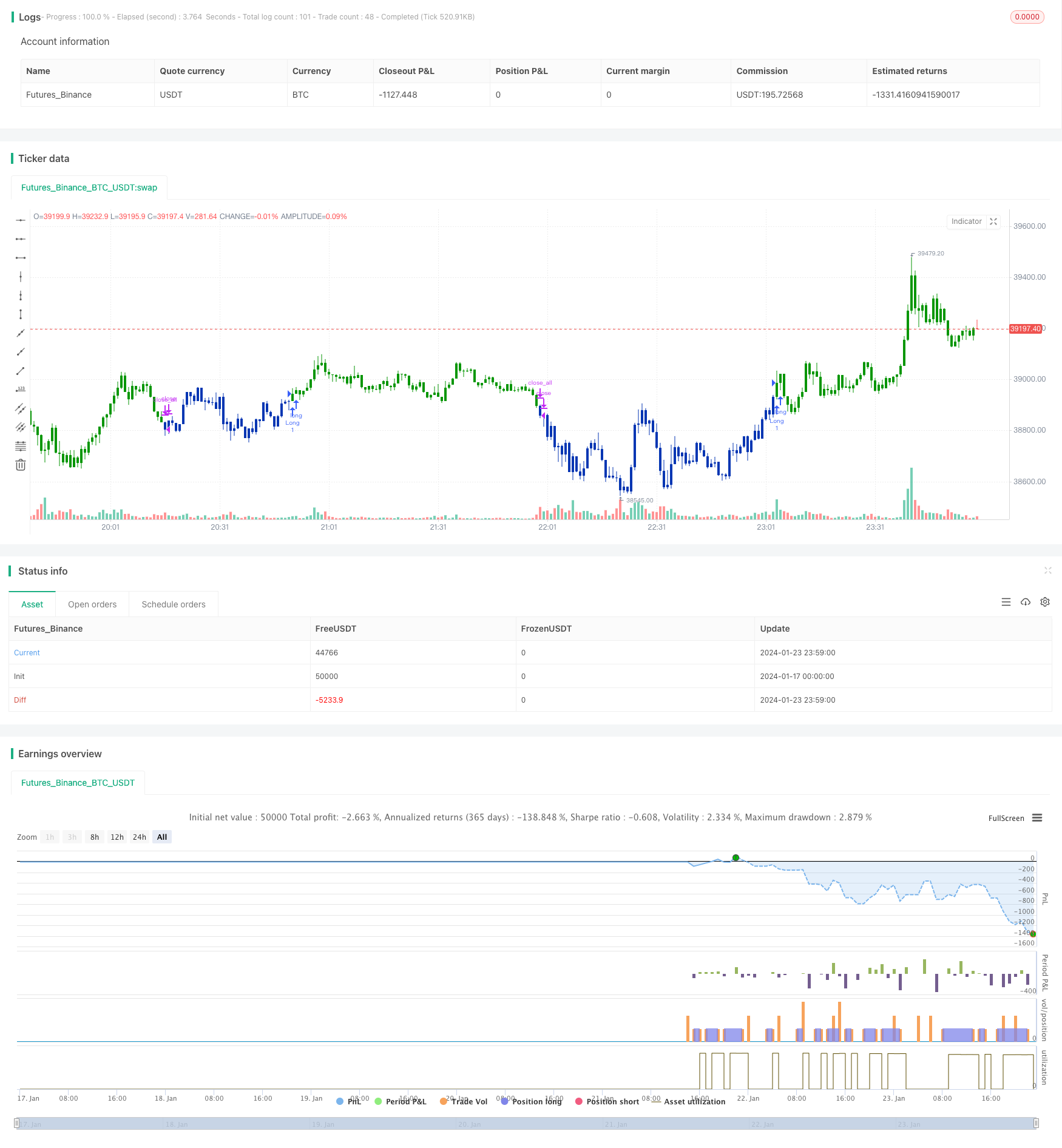

start: 2024-01-17 00:00:00

end: 2024-01-24 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 18/03/2020

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// This indicator plots Dynamic Momentum Index indicator. The Dynamic Momentum

// Index (DMI) was developed by Tushar Chande and Stanley Kroll. The indicator

// is covered in detail in their book The New Technical Trader.

// The DMI is identical to Welles Wilder`s Relative Strength Index except the

// number of periods is variable rather than fixed. The variability of the time

// periods used in the DMI is controlled by the recent volatility of prices.

// The more volatile the prices, the more sensitive the DMI is to price changes.

// In other words, the DMI will use more time periods during quiet markets, and

// less during active markets. The maximum time periods the DMI can reach is 30

// and the minimum is 3. This calculation method is similar to the Variable

// Moving Average, also developed by Tushar Chande.

// The advantage of using a variable length time period when calculating the RSI

// is that it overcomes the negative effects of smoothing, which often obscure short-term moves.

// The volatility index used in controlling the time periods in the DMI is based

// on a calculation using a five period standard deviation and a ten period average

// of the standard deviation.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

DMI(RSILen, BuyZone,SellZone,UpLimit,LoLimit) =>

pos = 0

xStdDev = stdev(close, 5)

xSMAStdDev = sma(xStdDev, 10)

DTime = round(14 / xSMAStdDev - 0.5)

xDMI = iff(DTime > UpLimit, UpLimit,

iff(DTime < LoLimit, LoLimit, DTime))

xRSI = rsi(xDMI, RSILen)

pos := iff(xRSI > BuyZone, 1,

iff(xRSI < SellZone, -1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal & Dynamic Momentum Index", shorttitle="Combo", overlay = true)

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

RSILen = input(14, minval=1)

BuyZone = input(30, minval=1)

SellZone = input(70, minval=1)

UpLimit = input(30, minval=1)

LoLimit = input(5, minval=1)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posDMI = DMI(RSILen, BuyZone,SellZone,UpLimit,LoLimit)

pos = iff(posReversal123 == 1 and posDMI == 1 , 1,

iff(posReversal123 == -1 and posDMI == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )