চরম নোরো ট্রেন্ড মুভিং এভারেজ স্ট্র্যাটেজি

ওভারভিউ

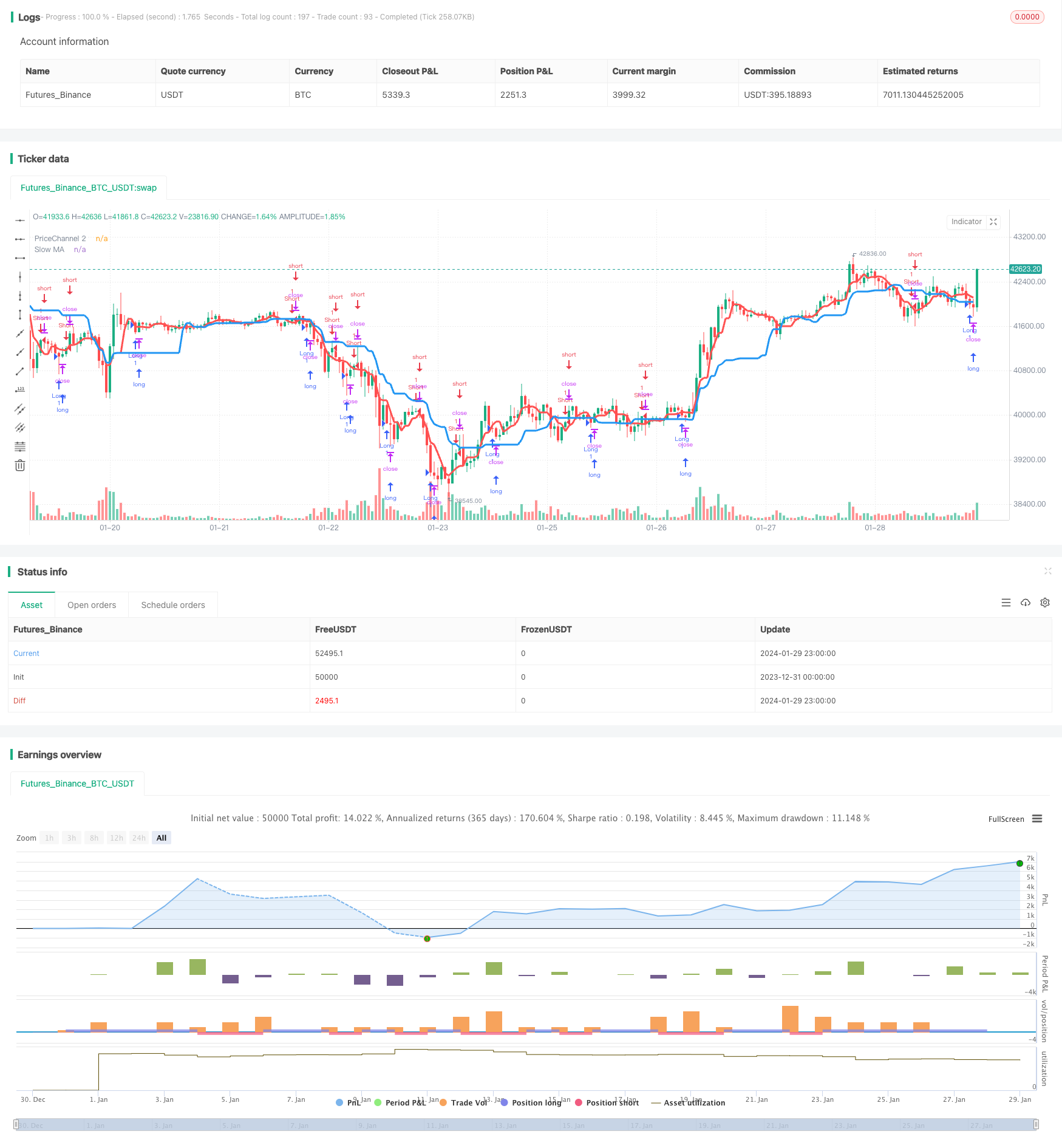

এই কৌশলটি দুটি সমান্তরাল সূচক ব্যবহার করে ট্রেন্ডের দিকনির্দেশনা এবং অতিরিক্ত ক্রেডিট সময় চিহ্নিত করে। যার মধ্যে ধীর গড় লাইন (নীল লাইন) সামগ্রিক প্রবণতার দিকনির্দেশের জন্য ব্যবহৃত হয় এবং দ্রুত গড় লাইন (লাল লাইন) দামের চ্যানেলের সাথে মিলিত হয়, অতিরিক্ত ক্রেডিট সময় সনাক্ত করার জন্য ব্যবহৃত হয়।

কৌশল নীতি

দ্রুত এবং ধীর গড়ের জন্য দুটি গড় গণনা করুন। ধীর গড়ের সময়কাল 21। সামগ্রিক প্রবণতা নির্ধারণের জন্য; দ্রুত গড়ের সময়কাল 5।

বর্তমান মূল্য গত চক্রের মূল্য চ্যানেলটি ভেঙেছে কিনা তা গণনা করুন। যদি মূল্য চ্যানেলটি ভেঙে যায় তবে আমরা এটিকে একটি ব্যবসায়ের সুযোগ হিসাবে বিবেচনা করি।

K-রেখার দিক এবং সংখ্যা গণনা করুন। যদি শেষ N-রেখা K-রেখা উভয়ই শূন্য হয়, তবে এটি বহু সময় হতে পারে; যদি শেষ N-রেখা K-রেখা উভয়ই যোগফল হয়, তবে এটি খালি সময় হতে পারে। N-এর সংখ্যা Bars প্যারামিটার দ্বারা সেট করা হয়েছে।

উপরোক্ত কয়েকটি কারণকে একত্রিত করে, একটি মাল্টি-কোয়ারি সিগন্যাল জারি করা হয়। ট্রেডিং সিগন্যাল জারি করা হয় যদি বাজারটি ধীর গড়রেখার দিকের সাথে সামঞ্জস্যপূর্ণ হয় এবং দ্রুত গড়রেখার বা মূল্য চ্যানেলটি সংকেত দেয় এবং কে লাইনটিও উপযুক্ত হয়।

কৌশলগত সুবিধা

এটি একটি দ্বি-উপ-রেখাযুক্ত সিস্টেম ব্যবহার করে, যা কার্যকরভাবে প্রবণতার দিকনির্দেশনা অনুসরণ করতে পারে।

দ্রুত গড় লাইন এবং মূল্য চ্যানেলের সমন্বয়ে, এটি ব্রেকপয়েন্টগুলিকে প্রাথমিকভাবে সনাক্ত করতে এবং লেনদেনের সময়টি ধরে রাখতে সহায়তা করে।

সিগন্যাল প্রেরণ করার সময় K লাইন দিক এবং সংখ্যা বিবেচনা করুন, যাতে বিপণন বাজারের ফাঁদে না পড়ে।

বিভিন্ন জাত এবং সময়কালের জন্য অবাধে সামঞ্জস্যযোগ্য গড় লাইন প্যারামিটার।

কৌশলগত ঝুঁকি ও সমাধান

ডাবল সমান্তরাল সহজেই ভুল সংকেত দেয় যখন এটি ক্রস হয়। দামের পার্থক্য সূচক বা এটিআর সূচকের সাহায্যে বিচার করা যায়, ঝড়ের পরিস্থিতিতে লেনদেন এড়ানো যায়।

অস্বাভাবিক পরিস্থিতিতেও এটি ব্যবহার করা যেতে পারে। একক ক্ষতি হ্রাস করার জন্য উপযুক্ত স্টপ পয়েন্ট স্থাপন করা যেতে পারে।

আমরা কৌশলগুলিকে আরও স্থিতিশীল করার জন্য প্রক্রিয়া এবং প্যারামিটারগুলিকে অপ্টিমাইজ করতে থাকব।

কৌশল অপ্টিমাইজেশনের দিকনির্দেশনা

ADX, MACD, ইত্যাদির মতো সহায়ক সূচকগুলি যুক্ত করুন যাতে বাজারের অস্থিরতার কারণে ভুল ট্রেডিং এড়ানো যায়।

ডায়নামিক অ্যাডজাস্টমেন্ট স্টপ লস পয়েন্ট। এটিআর এর উপর ভিত্তি করে ঝুঁকি প্রত্যাশা গণনা করা যেতে পারে, যুক্তিসঙ্গত স্টপ লস অনুপাত সেট করা যেতে পারে।

অপ্টিমাইজেশান প্যারামিটার স্বনির্ধারণযোগ্যতা: মেশিন লার্নিং পদ্ধতি ব্যবহার করে সিস্টেমটি স্বয়ংক্রিয়ভাবে প্যারামিটারগুলি অপ্টিমাইজ করতে পারে।

প্রজাতির বৈশিষ্ট্য অনুসারে প্যারামিটারগুলিকে সূক্ষ্মভাবে সামঞ্জস্য করুন। উদাহরণস্বরূপ, ক্রিপ্টোকারেন্সিগুলি স্বল্প সময়ের জন্য উপযুক্ত।

সারসংক্ষেপ

সামগ্রিকভাবে, এই কৌশলটি ট্রেন্ড ট্রেন্ডিংয়ের জন্য উপযুক্ত। একই সাথে, এটি একটি নির্দিষ্ট ব্যবসায়ের সুযোগকে বাড়িয়ে তোলে। যুক্তিসঙ্গত অপ্টিমাইজেশনের মাধ্যমে, কৌশলটি আরও বেশি বাজারে স্থিতিশীলভাবে পরিচালিত হতে পারে। আমরা এটিকে উন্নত করতে এবং এটিকে একটি ব্যবসায়িক-স্তরের উচ্চমানের কৌশল হিসাবে তৈরি করার চেষ্টা চালিয়ে যাব।

/*backtest

start: 2023-12-31 00:00:00

end: 2024-01-30 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy(title = "Noro's Trend MAs Strategy v1.9 Extreme", shorttitle = "Trend MAs str 1.9 extreme", overlay=true, default_qty_type = strategy.percent_of_equity, default_qty_value=100.0, pyramiding=0)

//Settings

needlong = input(true, "long")

needshort = input(true, "short")

needstops = input(false, "stops")

stoppercent = input(5, defval = 5, minval = 1, maxval = 50, title = "Stop, %")

useohlc4 = input(false, defval = false, title = "Use OHLC4")

usefastsma = input(true, "Use fast MA Filter")

fastlen = input(5, defval = 5, minval = 1, maxval = 50, title = "fast MA Period")

slowlen = input(21, defval = 20, minval = 2, maxval = 200, title = "slow MA Period")

bars = input(2, defval = 2, minval = 0, maxval = 3, title = "Bars Q")

needbg = input(false, defval = false, title = "Need trend Background?")

needarr = input(false, defval = false, title = "Need entry arrows?")

needex = input(true, defval = true, title = "Need extreme? (crypto/fiat only!!!)")

src = useohlc4 == true ? ohlc4 : close

//PriceChannel 1

lasthigh = highest(src, slowlen)

lastlow = lowest(src, slowlen)

center = (lasthigh + lastlow) / 2

//PriceChannel 2

lasthigh2 = highest(src, fastlen)

lastlow2 = lowest(src, fastlen)

center2 = (lasthigh2 + lastlow2) / 2

//Trend

trend = low > center and low[1] > center[1] ? 1 : high < center and high[1] < center[1] ? -1 : trend[1]

//Bars

bar = close > open ? 1 : close < open ? -1 : 0

redbars = bars == 0 ? 1 : bars == 1 and bar == -1 ? 1 : bars == 2 and bar == -1 and bar[1] == -1 ? 1 : bars == 3 and bar == -1 and bar[1] == -1 and bar[2] == -1 ? 1 : 0

greenbars = bars == 0 ? 1 : bars == 1 and bar == 1 ? 1 : bars == 2 and bar == 1 and bar[1] == 1 ? 1 : bars == 3 and bar == 1 and bar[1] == 1 and bar[2] == 1 ? 1 : 0

//Signals

up = trend == 1 and (low < center2 or usefastsma == false) and (redbars == 1) ? 1 : 0

dn = trend == -1 and (high > center2 or usefastsma == false) and (greenbars == 1) ? 1 : 0

up2 = high < center and high < center2 and bar == -1 ? 1 : 0

dn2 = low > center and low > center2 and bar == 1 ? 0 : 0

//Lines

plot(center, color = blue, linewidth = 3, transp = 0, title = "Slow MA")

plot(center2, color = red, linewidth = 3, transp = 0, title = "PriceChannel 2")

//Arrows

plotarrow(up == 1 and needarr == true ? 1 : 0, colorup = black, colordown = black, transp = 0)

plotarrow(dn == 1 and needarr == true ? -1 : 0, colorup = black, colordown = black, transp = 0)

//Background

col = needbg == false ? na : trend == 1 ? lime : red

bgcolor(col, transp = 90)

//Alerts

alertcondition(up == 1, title='buy', message='Uptrend')

alertcondition(dn == 1, title='sell', message='Downtrend')

//Trading

stoplong = up == 1 and needstops == true ? close - (close / 100 * stoppercent) : stoplong[1]

stopshort = dn == 1 and needstops == true ? close + (close / 100 * stoppercent) : stopshort[1]

longCondition = up == 1 or (up2 == 1 and needex == true)

if (longCondition)

strategy.entry("Long", strategy.long, needlong == false ? 0 : na)

strategy.exit("Stop Long", "Long", stop = stoplong)

shortCondition = dn == 1

if (shortCondition)

strategy.entry("Short", strategy.short, needshort == false ? 0 : na)

strategy.exit("Stop Short", "Short", stop = stopshort)