বাজারের সম্ভাব্য ইচিমোকু লং ক্লাউড কৌশল

ওভারভিউ

এই কৌশলটি কেবলমাত্র একাধিক হেডের ইচিমোকু ক্লাউড ট্রেডিং কৌশল। এটি রূপান্তর লাইনে বেসলাইন অতিক্রম করার সময় পজিশনটি ওপেন করে এবং রূপান্তর লাইনের নীচে পজিশনটি পজিশন করে। এছাড়াও, পজিশন খোলার এবং পজিশনটি সমান্তরাল হওয়ার সময় পিছিয়ে পড়া স্প্যানটি সনাক্ত করা হয়, যদি পিছিয়ে পড়া স্প্যানটি মেঘের উপরে থাকে তবে পজিশনটি খোলা হয় এবং মেঘের নীচে পজিশনটি সমান্তরাল হয়।

কৌশল নীতি

এই কৌশলটি Ichimoku প্রযুক্তিগত সূচকের কয়েকটি লাইন ব্যবহার করে।

রূপান্তর লাইন: গত ৯ দিনের সর্বোচ্চ এবং সর্বনিম্ন দামের গড়, যা একটি নির্দিষ্ট সময়ের মধ্যে প্রবণতা রূপান্তরকে উপস্থাপন করে।

বেঞ্চলাইন: গত ২৬ দিনের সর্বোচ্চ এবং সর্বনিম্ন দামের গড় মান, যা একটি নির্দিষ্ট সময়ের মধ্যে গড় দামের পরিবর্তনকে উপস্থাপন করে।

ফ্রন্টলাইন A: রূপান্তর লাইন এবং বেঞ্চমার্ক লাইনের গড়।

ফ্রন্টলাইন বিঃ সাম্প্রতিক ৫২ দিনের সর্বোচ্চ এবং সর্বনিম্ন মূল্যের গড়, যা মধ্য ও দীর্ঘমেয়াদী প্রবণতার একটি প্রাথমিক সূচক।

পিছিয়ে পড়া স্প্যানঃ বর্তমান সমাপ্তি মূল্য, পিছিয়ে যাওয়া 26 দিন। প্রবণতার শক্তি প্রতিনিধিত্ব করে।

পজিশন খোলার সময়, একই সময়ে রূপান্তর লাইনে বেসলাইন এবং মেঘের উপরে পিছিয়ে থাকা স্প্যান অতিক্রম করার শর্ত পূরণ করা উচিত। এটি সংক্ষিপ্ত এবং মাঝারি-দীর্ঘমেয়াদী প্রবণতা উভয়ই একটি উত্থানের সংকেত।

সমান্তরাল অবস্থার সময়, একই সময়ে বেসলাইন এবং ক্লাউডের নীচে পিছিয়ে থাকা স্প্যানের নীচে ট্রান্সফার লাইনটি অতিক্রম করার শর্ত পূরণ করা উচিত। এটি বোঝায় যে প্রবণতা বিপরীত হয় এবং অবস্থান থেকে বেরিয়ে আসা উচিত।

কৌশলগত সুবিধা

ইচিমোকু ক্লাউড সূচক ব্যবহার করে প্রবণতা নির্ণয় করা হয়, যা অত্যন্ত নির্ভুল।

একই সময়ে, মাল্টি-লাইনের বিচারকে একত্রিত করে, মিথ্যা সংকেত তৈরি করা এড়ানো যায়।

এই প্রবণতাটি বেশিরভাগ ডিজিটাল মুদ্রার দীর্ঘ লাইন প্রবণতার সাথে সামঞ্জস্যপূর্ণ।

শর্তাদি ফিল্টারিং তুলনামূলকভাবে কঠোর, উচ্চ মানের সংকেত অর্জন।

কৌশলগত ঝুঁকি

পজিশনের আকার পরিবর্তন করা যাবে না।

বুল মার্কেটে ভালো, কিন্তু বিয়ার মার্কেটে ক্ষতির ঝুঁকি বেশি।

পরামিতিগুলি ক্রিপ্টোকারেন্সির জন্য ডিফল্ট সেট করা হয়েছে, যা অন্যান্য জাতের সাথে খাপ খাইয়ে নিতে হবে।

ট্রেডিং সিগন্যাল কম, কিছু সুযোগ মিস করা সহজ।

কৌশল অপ্টিমাইজেশন

পজিশন সংশোধন করার জন্য একটি ফাংশন যুক্ত করা হয়েছে, যখন ক্ষতির একটি নির্দিষ্ট অনুপাত পৌঁছে যায় তখন কিছু পজিশন বন্ধ করা হয়।

বিক্রয় সংকেত যোগ করুন, সমান্তরাল সমর্থন নীচে সমান্তরাল করুন এবং ক্ষতি হ্রাস করুন।

প্যারামিটার সেটিং অপ্টিমাইজ করা হয়েছে যাতে এটি আরও জাতের সাথে খাপ খাইয়ে নিতে পারে এবং স্থিতিশীলতা বাড়িয়ে তুলতে পারে

অতিরিক্ত ক্ষতি থামানোর বৈশিষ্ট্য, যা ক্ষতির মাত্রা অতিক্রম করলে ক্ষতি বন্ধ করে দেয়।

সারসংক্ষেপ

এই কৌশলটি কেবলমাত্র একটি মাল্টি-হেড Ichimoku ক্লাউড ট্রেডিং কৌশল হিসাবে প্রবণতা নির্ধারণের ক্ষেত্রে উচ্চ নির্ভুলতা রয়েছে। এটি একই সাথে একাধিক Ichimoku লাইনকে ফিল্টার শর্ত হিসাবে সংযুক্ত করে, যা প্রবণতা বিপরীত পয়েন্টগুলিকে নির্ভরযোগ্যভাবে নির্ধারণ করতে পারে। এই কৌশলটি বিশেষত ক্রিপ্টোকারেন্সির মতো দীর্ঘ লাইনের উপরে থাকা জাতের জন্য উপযুক্ত। ক্ষতি বন্ধ, পজিশনিং ইত্যাদির মতো বৈশিষ্ট্যগুলি আরও উন্নত করে এই কৌশলটির ঝুঁকি নিয়ন্ত্রণের ক্ষমতা বাড়ানো যেতে পারে, আরও জাত এবং আরও বিস্তৃত বাজার পরিবেশের সাথে খাপ খাইয়ে নিতে পারে।

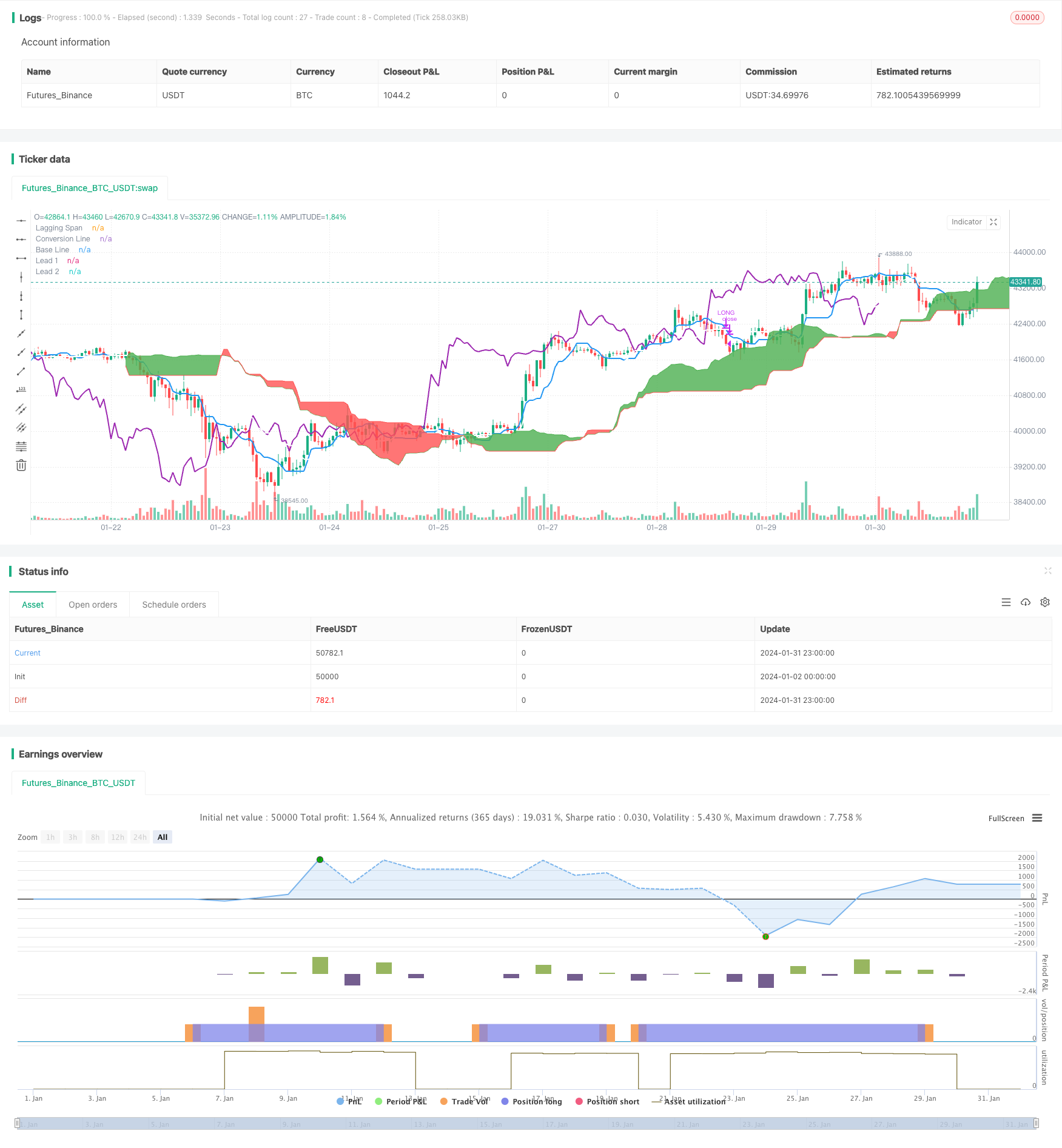

/*backtest

start: 2024-01-02 00:00:00

end: 2024-02-01 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// Simple long-only Ichimoku Cloud Strategy

// Enter position when conversion line crosses base line up, and close it when the opposite happens.

// Additional condition for open / close the trade is lagging span, it should be higher than cloud to open position and below - to close it.

//@version=4

strategy("Ichimoku Cloud Strategy Long Only", shorttitle="Ichimoku Cloud Strategy (long only)", overlay=true )

conversion_length = input(9, minval=1, title="Conversion Line Periods"),

base_length = input(26, minval=1, title="Base Line Periods")

lagging_length = input(52, minval=1, title="Lagging Span 2 Periods"),

delta = input(26, minval=1, title="Delta")

average(len) => avg(lowest(len), highest(len))

conversion_line = average(conversion_length) // tenkan sen - trend

base_line = average(base_length) // kijun sen - movement

lead_line_a = avg(conversion_line, base_line) // senkou span A

lead_line_b = average(lagging_length) // senkou span B

lagging_span = close // chikou span - trend / move power

plot(conversion_line, color=color.blue, linewidth=2, title="Conversion Line")

plot(base_line, color=color.white, linewidth=2, title="Base Line")

plot(lagging_span, offset = -delta, color=color.purple, linewidth=2, title="Lagging Span")

lead_line_a_plot = plot(lead_line_a, offset = delta, color=color.green, title="Lead 1")

lead_line_b_plot = plot(lead_line_b, offset = delta, color=color.red, title="Lead 2")

fill(lead_line_a_plot, lead_line_b_plot, color = lead_line_a > lead_line_b ? color.green : color.red)

// Strategy logic

long_signal = crossover(conversion_line,base_line) and ((lagging_span) > (lead_line_a)) and ((lagging_span) > (lead_line_b))

short_signal = crossover(base_line, conversion_line) and ((lagging_span) < (lead_line_a)) and ((lagging_span) < (lead_line_b))

strategy.entry("LONG", strategy.long, when=strategy.opentrades == 0 and long_signal, alert_message='BUY')

strategy.close("LONG", when=strategy.opentrades > 0 and short_signal, alert_message='SELL')

// === Backtesting Dates === thanks to Trost

testPeriodSwitch = input(true, "Custom Backtesting Dates")

testStartYear = input(2021, "Backtest Start Year")

testStartMonth = input(1, "Backtest Start Month")

testStartDay = input(1, "Backtest Start Day")

testStartHour = input(0, "Backtest Start Hour")

testPeriodStart = timestamp(testStartYear, testStartMonth, testStartDay, testStartHour, 0)

testStopYear = input(2021, "Backtest Stop Year")

testStopMonth = input(12, "Backtest Stop Month")

testStopDay = input(1, "Backtest Stop Day")

testStopHour = input(0, "Backtest Stop Hour")

testPeriodStop = timestamp(testStopYear, testStopMonth, testStopDay, testStopHour, 0)

testPeriod() => true

testPeriod_1 = testPeriod()

isPeriod = testPeriodSwitch == true ? testPeriod_1 : true

// === /END

if not isPeriod

strategy.cancel_all()

strategy.close_all()