সুপার ট্রেন্ডের উপর ভিত্তি করে বিটকয়েন পরিমাণগত ট্রেডিং কৌশল

ওভারভিউ

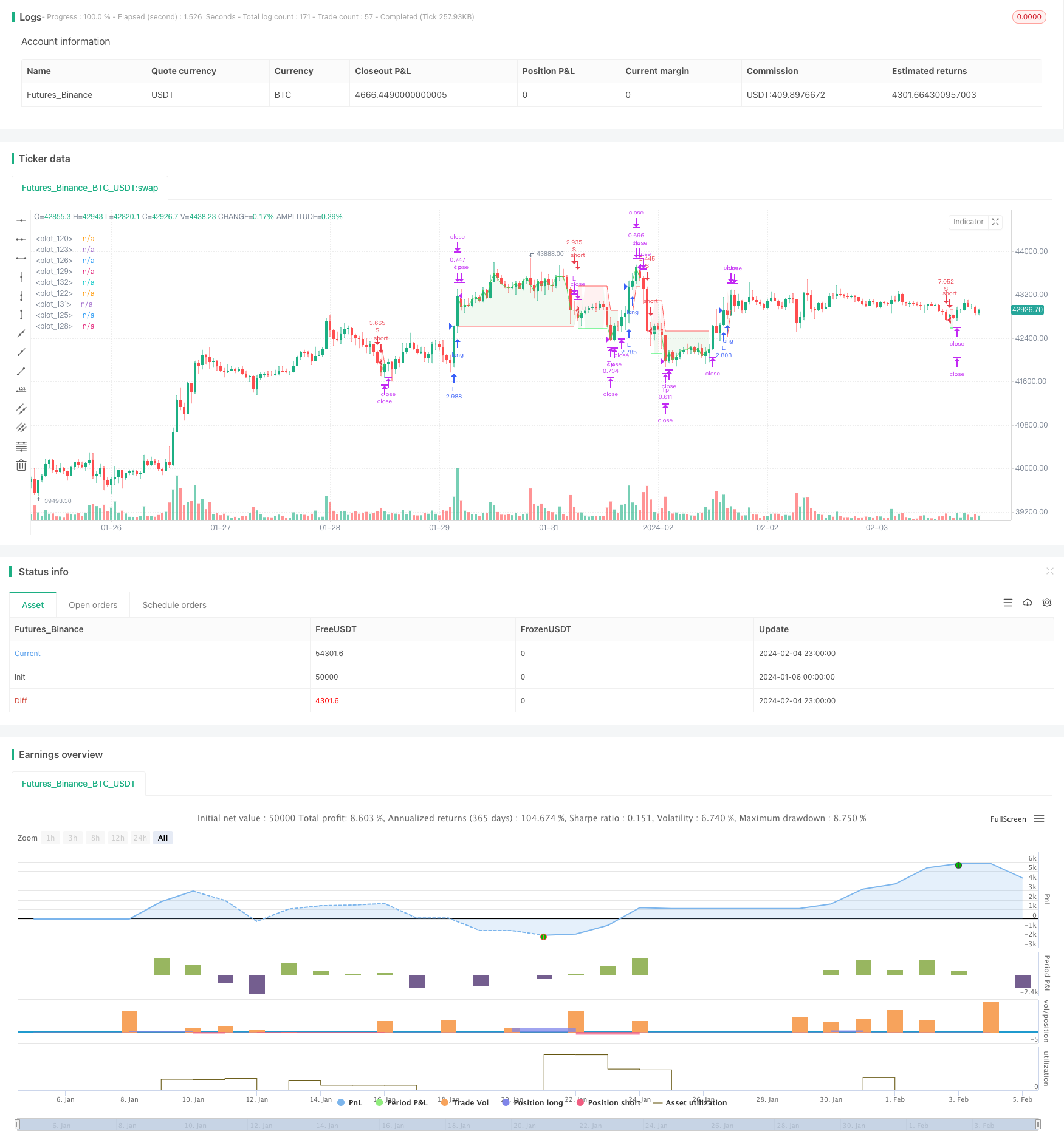

এই কৌশলটি একটি বিটকয়েন স্বয়ংক্রিয় পরিমাণযুক্ত ট্রেডিং কৌশল যা সুপার ট্রেন্ডিং সূচকগুলির উপর ভিত্তি করে। এটি সুপার ট্রেন্ডিং সূচকগুলি ব্যবহার করে বাজার প্রবণতা নির্ধারণ করে, এটিআর স্টপ লস নীতির সাথে যুক্ত ঝুঁকি নিয়ন্ত্রণ করে, দীর্ঘ ও দ্বি-মুখী লেনদেনের জন্য। এই কৌশলটির সর্বাধিক সুবিধা হ’ল ঝুঁকি এবং উপার্জনের অনুপাত ভাল, স্টপ লস কৌশলটি নির্ভরযোগ্য এবং মাঝারি এবং দীর্ঘমেয়াদী অধিগ্রহণের জন্য উপযুক্ত। এই কৌশলটি কয়েনবেস প্রো এবং অন্যান্য মূলধারার এক্সচেঞ্জের 4 ঘন্টা স্তরে কাজ করতে পারে।

কৌশল নীতি

এই কৌশলটি সুপার ট্রেন্ডিং সূচক ব্যবহার করে বাজার প্রবণতার দিক নির্ধারণ করে। যখন সুপার ট্রেন্ডিং সূচকটি পতনশীল প্রবণতা থেকে উত্থিত প্রবণতাতে পরিবর্তিত হয়, তখন একটি মাল্টিপ্লেয়ার প্রবেশ করুন; যখন সুপার ট্রেন্ডিং সূচকটি উত্থিত প্রবণতা থেকে পতনশীল প্রবণতা থেকে পরিবর্তিত হয়, তখন একটি বিকেন্দ্রীক প্রবেশ করুন।

বিশেষ করে, এই কৌশলটি প্রথমে এটিআর সূচকটির দৈর্ঘ্য গণনা করে ১৪টি চক্রের জন্য, প্রতিটি স্টপ-অফ দূরত্ব নির্ধারণের জন্য এটিআর স্টপ-অফ-মাল্টিপ্লায়ার (যেমন ১.৫ গুণ) দ্বারা গুণিত। তারপরে সুপারট্রেন্ডিং সূচক গণনা করা হয়, সূচক প্যারামিটারটি ডিফল্ট মান গ্রহণ করে (এটিআর চক্র 9, সুপারট্রেন্ডিং ফ্যাক্টর ২.৫) । যখন সুপারট্রেন্ডিং সূচকটি দিক পরিবর্তন করে তখন একটি ট্রেডিং সংকেত দেওয়া হয়।

প্রবেশের পরে, স্টপ লসটি এটিআর স্টপ-আপের উপরে বা নীচে স্থির করা হয়। প্রথম স্টপ লসটি রিস্ক-রিটার্ন অনুপাতের উপর ভিত্তি করে গণনা করা হয়, এটি 0.75 বলে মনে করা হয়, অর্থাৎ স্টপ লস দূরত্বটি স্টপ লস দূরত্বের 0.75 গুণ। যখন দামটি প্রথম স্টপ লস পৌঁছে যায়, তখন পজিশনের 50% পজিশনটি সরিয়ে দেয় এবং স্টপ লসটি খোলার পজিশনের দাম ((লাভের পরে পজিশন বাড়ানো) এ স্থানান্তরিত করে, যাতে এই অবস্থানটি লাভের জন্য লক করা হয়। দ্বিতীয় স্টপ লসটি 0.75 রিস্ক-রিটার্ন অনুপাতের উপর ভিত্তি করে গণনা করা অব্যাহত থাকে।

এইভাবে, এই কৌশলটি স্টপ লস ঝুঁকি নিয়ন্ত্রণযোগ্যতা নিশ্চিত করার সাথে সাথে আংশিক স্টপ-আপের মাধ্যমে মুনাফা নিশ্চিত করতে পারে, যা মাঝারি এবং দীর্ঘ লাইন হোল্ডিং বিনিয়োগ কৌশলগুলির জন্য উপযুক্ত।

সামর্থ্য বিশ্লেষণ

এই কৌশলটির সবচেয়ে বড় সুবিধা হল ভাল রিস্ক-রিটার্ন অনুপাত, যা মাঝারি এবং দীর্ঘমেয়াদে রাখা যায়। এর সুনির্দিষ্ট সুবিধা হলঃ

সুপার ট্রেন্ডগুলি ব্যবহার করে বাজারের প্রবণতাগুলি বিচার করুন, বাজারের শব্দগুলি ফিল্টার করুন এবং মূল প্রবণতাগুলি মিস করবেন না।

এটিআর গতিশীল ট্র্যাকিং স্টপ লস, নির্ভরযোগ্যভাবে একক ক্ষতি নিয়ন্ত্রণ করে।

আংশিক বন্ধ পদ্ধতিতে মুনাফা লক করা হয়, ঝুঁকি-লাভের অনুপাত বেশি থাকে।

যখন দাম স্টপ 1 এ পৌঁছে যায় তখন স্টপ লসকে খোলার দামের সাথে সামঞ্জস্য করুন, মুনাফা নিশ্চিত করুন এবং কৌশলগত স্থিতিশীলতা বাড়ান।

সুপার সহজ লেনদেনের লজিক, সহজেই বোঝা যায় বাস্তবায়ন, প্যারামিটার সমন্বয় করার জন্য প্রচুর জায়গা।

এটি মূলধারার এক্সচেঞ্জের দৈনিক বা উচ্চ-ফ্রিকোয়েন্সি ডেটাতে প্রয়োগ করা যেতে পারে।

ঝুঁকি বিশ্লেষণ

এই কৌশলটির কিছু ঝুঁকিও রয়েছে, বিশেষ করে নিম্নলিখিত বিষয়গুলোতেঃ

বাজারের হঠাৎ ঘটনার ফলে গ্যাপ বা উড়ে যাওয়া হয়, ক্ষতির সম্ভাবনা কম থাকে, বড় ক্ষতির মুখোমুখি হয়। এটিআর স্টপ লস গুণককে যুক্তিসঙ্গতভাবে সামঞ্জস্য করে ঝুঁকি হ্রাস করা যেতে পারে।

সুপারট্রেন্ডিং সূচকগুলি ব্যর্থ হয়ে ট্রেডিং সিগন্যালের ত্রুটি সৃষ্টি করে। এটিআর এবং সুপারট্রেন্ডিং প্যারামিটারগুলির সংমিশ্রণটি যথাযথভাবে সামঞ্জস্য করা যেতে পারে।

কিছু অংশের পজিশন অনুপাতটি যথেষ্ট পরিমাণে প্রবণতা লাভের জন্য সেট করা হয় না। বিভিন্ন বাজারের সাথে সামঞ্জস্য রেখে কিছু অংশের পজিশন অনুপাতটি সামঞ্জস্য করা উচিত।

ট্রেডিং ফ্রিকোয়েন্সি খুব বেশি বা খুব কম হতে পারে। সুপারট্রেন্ডের প্যারামিটারগুলিকে সর্বোত্তম ভারসাম্য খুঁজে পেতে সংশোধন করা উচিত।

অপ্টিমাইজেশান দিক

এই কৌশলটি আরও উন্নত করার জন্য অনেক জায়গা রয়েছে, যা নিম্নলিখিত দিকগুলিতে কেন্দ্রীভূতঃ

স্ট্যান্ডার্ড এটিআর, গতিশীল স্টপ, বুলিন ব্যান্ড স্টপ ইত্যাদির মতো বিভিন্ন এটিআর স্টপ পদ্ধতি ব্যবহার করে আপনার স্টপ কৌশলকে অনুকূলিত করুন।

বিভিন্ন প্যারামিটারের সুপারট্রেন্ডিং সূচক পরীক্ষা করে সর্বোত্তম প্যারামিটার সমন্বয় খুঁজে বের করুন। ধাপে ধাপে অপ্টিমাইজেশন বা জেনেটিক্যাল অ্যালগরিদম ব্যবহার করে মাল্টি-প্যারামিটার অপ্টিমাইজেশন করা যেতে পারে।

চেষ্টা করুন স্টপ লস-এর উপরে দ্বিতীয় স্তরের স্টপ লস-এর সূচক, যেমন ডোনচিয়ান চ্যানেল, যা স্টপ লসকে আরো নির্ভরযোগ্য করে তোলে।

বিভিন্ন আংশিক সমতুল্য অনুপাত পরীক্ষা করুন এবং সর্বোত্তম মুনাফা-লাভ-ঝুঁকি ভারসাম্য খুঁজে বের করুন। আংশিক সমতুল্য অনুপাতগুলি গতিশীলভাবে সামঞ্জস্য করা যেতে পারে।

মেশিন লার্নিং-ভিত্তিক ডায়নামিক স্টপ, ডায়নামিক পজিশনিং ইত্যাদি কৌশলগুলি অনুসন্ধান করুন।

সারসংক্ষেপ

এই কৌশলটি একটি পরিমাণগত কৌশল যা সুপারট্রেন্ডের উপর ভিত্তি করে প্রবণতা নির্ধারণ করে, এটিআর গতিশীল ক্ষতি, আংশিক লাভ বন্ধ করে দেয়। এটি স্বয়ংক্রিয় ব্যবসায়ের জন্য উপযুক্ত একটি ভাল ঝুঁকি-লাভের ভারসাম্য। এই কৌশলটি ওভারসাইন, স্টপ-লস, লাভের পদ্ধতি ইত্যাদির ব্যাপক অপ্টিমাইজেশন করতে পারে। এটি দীর্ঘমেয়াদী অভিযোজন এবং ব্যবহারের জন্য মূল্যবান পরিমাণগত কৌশল।

/*backtest

start: 2024-01-06 00:00:00

end: 2024-02-05 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// Developed by © StrategiesForEveryone

//@version=5

strategy("SuperTrend Strategy for BTCUSD 4H", overlay=true, process_orders_on_close = true, initial_capital = 100, default_qty_type = strategy.cash, precision = 2, slippage = 50, commission_value = 0.03, backtest_fill_limits_assumption = 50)

// ------ Date filter (obtained from ZenAndTheArtOfTrading) ---------

initial_date = input(title="Initial date", defval=timestamp("10 Feb 2014 13:30 +0000"), group="Time filter", tooltip="Enter the start date and time of the strategy")

final_date = input(title="Final date", defval=timestamp("01 Jan 2030 19:30 +0000"), group="Time filter", tooltip="Enter the end date and time of the strategy")

dateFilter(int st, int et) => time >= st and time <= et

colorDate = input.bool(defval=false, title="Date background", tooltip = "Add color to the period of time of the strategy tester")

bgcolor(colorDate and dateFilter(initial_date, final_date) ? color.new(color.blue, transp=90) : na)

// ------------ Super Trend ----------

atrPeriod = input(9, "ATR Length SuperTrend")

factor = input.float(2.5, "Factor SuperTrend", step = 0.05)

[supertrend, direction] = ta.supertrend(factor, atrPeriod)

show_supertrend = input.bool(defval = false, title="Show supertrend ?", group = "Appearance")

bodyMiddle = plot(show_supertrend ? ((open + close) / 2) : na, display=display.none)

upTrend = plot(show_supertrend and direction < 0 ? supertrend : na, "Up Trend", color = color.green, style=plot.style_linebr)

downTrend = plot(show_supertrend and direction > 0 ? supertrend : na, "Down Trend", color = color.red, style=plot.style_linebr)

fill(bodyMiddle, upTrend, color.new(color.green, 90), fillgaps=false)

fill(bodyMiddle, downTrend, color.new(color.red, 90), fillgaps=false)

// ---------- Atr stop loss (obtained from garethyeo)

source_atr = input(close, title='Source', group = "Atr stop loss", inline = "A")

length_atr = input.int(14, minval=1, title='Period', group = "Atr stop loss" , inline = "A")

multiplier = input.float(1.5, minval=0.1, step=0.1, title='Atr multiplier', group = "Atr stop loss", inline = "A", tooltip = "Defines the stop loss distance based on the Atr stop loss indicator")

shortStopLoss = source_atr + ta.atr(length_atr) * multiplier

longStopLoss = source_atr - ta.atr(length_atr) * multiplier

show_atr_stoploss = input.bool(defval=false, title="Show Atr stop loss ?", group = "Appearance")

plot(show_atr_stoploss ? longStopLoss : na, color=color.white, style = plot.style_circles)

plot(show_atr_stoploss ? shortStopLoss : na, color=color.white, style = plot.style_circles)

// ------------- Money management --------------

strategy_contracts = strategy.equity / close

distance_sl_atr_long = -1 * (longStopLoss - close) / close

distance_sl_atr_short = (shortStopLoss - close) / close

risk = input.float(2.5, '% Account risk per trade', step=1, group = "Risk management for trades", tooltip = "Percentage of total account to risk per trade")

long_amount = strategy_contracts * (risk / 100) / distance_sl_atr_long

short_amount = strategy_contracts * (risk / 100) / distance_sl_atr_short

// ---------- Risk management ---------------

risk_reward_breakeven_long= input.float(title="Risk/reward for breakeven long", defval=0.75, step=0.05, group = "Risk management for trades")

risk_reward_take_profit_long= input.float(title="Risk/reward for take profit long", defval=0.75, step=0.05, group = "Risk management for trades")

risk_reward_breakeven_short= input.float(title="Risk/reward for break even short", defval=0.75, step=0.05, group = "Risk management for trades")

risk_reward_take_profit_short= input.float(title="Risk/reward for take profit short", defval=0.75, step=0.05, group = "Risk management for trades")

tp_percent=input.float(title="% of trade for first take profit", defval=50, step=5, group = "Risk management for trades", tooltip = "Closing percentage of the current position when the first take profit is reached.")

// ------------ Trade conditions ---------------

bought = strategy.position_size > 0

sold = strategy.position_size < 0

long_supertrend=ta.crossover(close, supertrend)

short_supertrend=ta.crossunder(close, supertrend)

var float sl_long = na

var float sl_short = na

var float be_long = na

var float be_short = na

var float tp_long = na

var float tp_short = na

if not bought

sl_long:=na

if not sold

sl_short:=na

// ---------- Strategy -----------

// Long position

if not bought and long_supertrend

sl_long:=longStopLoss

long_stoploss_distance = close - longStopLoss

be_long := close + long_stoploss_distance * risk_reward_breakeven_long

tp_long:=close+(long_stoploss_distance*risk_reward_take_profit_long)

strategy.entry('L', strategy.long, long_amount, alert_message = "Long")

strategy.exit("Tp", "L", stop=sl_long, limit=tp_long, qty_percent=tp_percent)

strategy.exit('Exit', 'L', stop=sl_long)

if high > be_long

sl_long := strategy.position_avg_price

strategy.exit("Tp", "L", stop=sl_long, limit=tp_long, qty_percent=tp_percent)

strategy.exit('Exit', 'L', stop=sl_long)

if bought and short_supertrend

strategy.close("L", comment="CL")

// Short position

if not sold and short_supertrend

sl_short:=shortStopLoss

short_stoploss_distance=shortStopLoss - close

be_short:=((short_stoploss_distance*risk_reward_breakeven_short)-close)*-1

tp_short:=((short_stoploss_distance*risk_reward_take_profit_short)-close)*-1

strategy.entry("S", strategy.short, short_amount, alert_message = "Short")

strategy.exit("Tp", "S", stop=sl_short, limit=tp_short, qty_percent=tp_percent)

strategy.exit("Exit", "S", stop=sl_short)

if low < be_short

sl_short:=strategy.position_avg_price

strategy.exit("Tp", "S", stop=sl_short, limit=tp_short, qty_percent=tp_percent)

strategy.exit("Exit", "S", stop=sl_short)

if sold and long_supertrend

strategy.close("S", comment="CS")

// ---------- Draw position on chart -------------

if high>tp_long

tp_long:=na

if low<tp_short

tp_short:=na

if high>be_long

be_long:=na

if low<be_short

be_short:=na

show_position_on_chart = input.bool(defval=true, title="Draw position on chart ?", group = "Appearance", tooltip = "Activate to graphically display profit, stop loss and break even")

position_price = plot(show_position_on_chart? strategy.position_avg_price : na, style=plot.style_linebr, color = color.new(#ffffff, 10), linewidth = 1)

sl_long_price = plot(show_position_on_chart and bought ? sl_long : na, style = plot.style_linebr, color = color.new(color.red, 10), linewidth = 1)

sl_short_price = plot(show_position_on_chart and sold ? sl_short : na, style = plot.style_linebr, color = color.new(color.red, 10), linewidth = 1)

tp_long_price = plot(strategy.position_size>0 and show_position_on_chart? tp_long : na, style = plot.style_linebr, color = color.new(#11eb47, 10), linewidth = 1)

tp_short_price = plot(strategy.position_size<0 and show_position_on_chart? tp_short : na, style = plot.style_linebr, color = color.new(#11eb47, 10), linewidth = 1)

breakeven_long = plot(strategy.position_size>0 and high<be_long and show_position_on_chart ? be_long : na , style = plot.style_linebr, color = color.new(#00ff40, 60), linewidth = 1)

breakeven_short = plot(strategy.position_size<0 and low>be_short and show_position_on_chart ? be_short : na , style = plot.style_linebr, color = color.new(#00ff40, 60), linewidth = 1)

position_profit_long = plot(bought and show_position_on_chart and strategy.openprofit>0 ? close : na, style = plot.style_linebr, color = color.new(#4cd350, 10), linewidth = 1)

position_profit_short = plot(sold and show_position_on_chart and strategy.openprofit>0 ? close : na, style = plot.style_linebr, color = color.new(#4cd350, 10), linewidth = 1)

fill(plot1 = position_price, plot2 = position_profit_long, color = color.new(color.green,90))

fill(plot1 = position_price, plot2 = position_profit_short, color = color.new(color.green,90))

fill(plot1 = position_price, plot2 = sl_long_price, color = color.new(color.red,90))

fill(plot1 = position_price, plot2 = sl_short_price, color = color.new(color.red,90))

fill(plot1 = position_price, plot2 = tp_long_price, color = color.new(color.green,90))

fill(plot1 = position_price, plot2 = tp_short_price, color = color.new(color.green,90))