বোলফ সোনার কৌশল পুনরাবৃত্তি করে

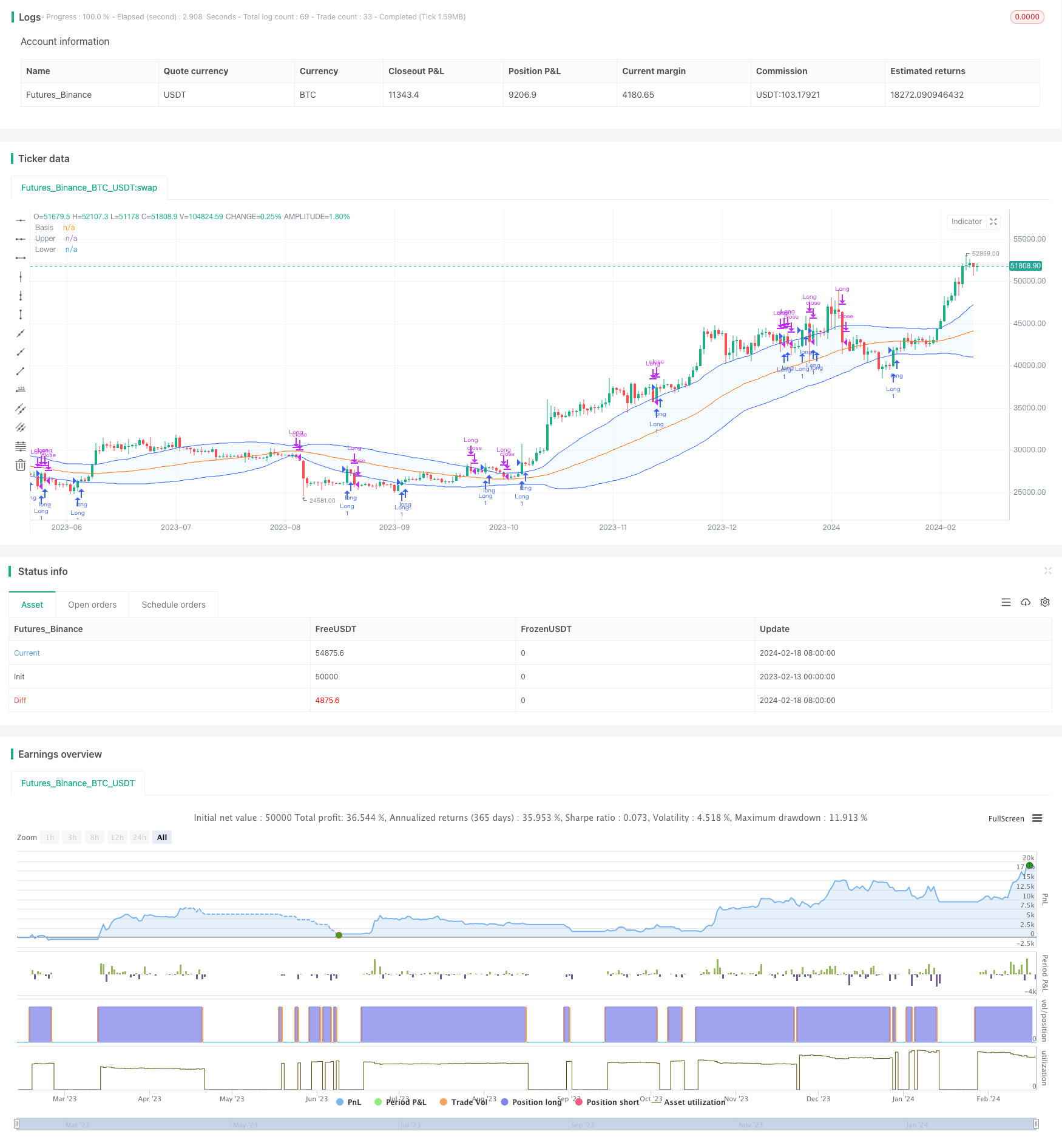

ওভারভিউ

বোলফোর্ড পুনরাবৃত্তি সোনার কৌশল হল একটি বোলফোর্ড ব্যান্ডের উপর ভিত্তি করে একটি পরিমাণগত ট্রেডিং কৌশল। এই কৌশলটি বাজারের ওঠানামা এবং সম্ভাব্য প্রবেশ এবং প্রস্থান সময় সনাক্ত করার জন্য বোলফোর্ড ব্যান্ডের উপর এবং নীচের রেলের মধ্যে মূল্যের ব্যবধান ব্যবহার করে।

কৌশল নীতি

এই কৌশলটি মূলত নিম্নলিখিত সূচকগুলির উপর ভিত্তি করে বিচার করা হয়ঃ

বোলফোর্ড মিডল লাইন: একটি সাধারণ মুভিং এভারেজ এসএমএ, যা বাজারের সামগ্রিক প্রবণতা প্রতিনিধিত্ব করে।

বোলফোর্ডের উপরের রেলঃ মধ্যম লাইন + N গুণ মানক বৈষম্য। উপরের রেলটি বাজারের ওঠানামা করার জন্য একটি উচ্চ সীমা প্রতিনিধিত্ব করে।

বোলফোর্ডের নিম্নরেখাঃ মধ্যম রেখা - N গুণ মানক বৈষম্য। নিম্নরেখা বাজার ওঠানামার নিম্ন সীমা প্রতিনিধিত্ব করে।

যখন বন্ধের দাম নিম্নের চেয়ে বেশি এবং খোলার দাম নিম্নের চেয়ে কম হয়, তখন এটি একটি সম্ভাব্য নীচের অংশ হিসাবে বিবেচিত হয়। যখন বন্ধের দাম উপরের অংশের চেয়ে বেশি এবং খোলার দাম উপরের অংশের চেয়ে কম হয়, তখন এটি একটি সম্ভাব্য ব্রেক আপের সংকেত হিসাবে বিবেচিত হয়।

যখন বন্ধের দাম উপরের রেলের চেয়ে কম হয় এবং ওপেনের দাম উপরের রেলের চেয়ে বেশি হয়, তখন বলের বেন্ডের উপরের অংশে প্রবেশের জন্য বিবেচনা করা উচিত। যখন বন্ধের দাম ওপেনের দামের চেয়ে বেশি হয় এবং উপরের এবং নীচের রেলের দূরত্ব মধ্যরেখার 2 গুণ বেশি হয়, তখন ওঠানামা বাড়ানোর সংকেত হিসাবে বিচার করা উচিত।

সামর্থ্য বিশ্লেষণ

দ্বৈত রেল সংমিশ্রণ বিচার ব্যবহার করে, সংকেতের নির্ভুলতা উন্নত করুন। বন্ধ মূল্য এবং খোলার মূল্যের সংমিশ্রণ বিচার, কিছু মিথ্যা সংকেত মুছে ফেলতে পারে।

স্ট্যান্ডার্ড ডিফারেনশিয়ালের উপর ভিত্তি করে অস্থিরতার পরিসীমা গণনা করে, বাজার পরিবর্তনের সাথে স্বয়ংক্রিয়ভাবে খাপ খাইয়ে নেয়। ম্যানুয়ালি স্থির মূল্যের ব্যাপ্তি সেট করার প্রয়োজন নেই।

ট্রেন্ডিং মার্কেটের মধ্যে পুনরাবৃত্তিমূলক কম্পন এড়ানোর জন্য মধ্যম লাইন ট্রেন্ডিংয়ের সাথে মিলিত হওয়া উচিত।

ট্রেন্ড বিপরীত হওয়ার সময় নির্ধারণের জন্য মিড-রেল ব্রেক ব্যবহার করা হয়।

ঝুঁকি বিশ্লেষণ

লং লাইন হোল্ডিংয়ের জন্য উপযুক্ত নয়। বাজারের পরিস্থিতির প্রতি ঘনিষ্ঠভাবে নজর রাখা এবং সময়মতো ক্ষতি বন্ধ করা প্রয়োজন।

বোলফোর্ড ব্যান্ড শুধুমাত্র একটি নির্দিষ্ট সময় ফ্রেমে কার্যকর। যদি ভুল প্যারামিটার সেট করা হয়, তবে এটি একটি মিথ্যা সংকেত তৈরি করতে পারে।

সমন্বয় বাজারে, মাঝের লাইনটি আরও বড় ঝাঁকুনিতে রয়েছে, এবং উত্থান-পতনের ট্র্যাকগুলি প্রায়শই ট্রিগার হতে পারে। এই সময়ে পজিশন আকার হ্রাস করা উচিত, বা অস্থায়ীভাবে অপারেশন বন্ধ করা উচিত।

অপ্টিমাইজেশান দিক

প্যারামিটারগুলিকে আরও দীর্ঘ সময়ের সময়ের সাথে সামঞ্জস্য করার জন্য সামঞ্জস্য করা যায়। মধ্যবর্তী অ্যালগরিদমকে অনুকূলিতকরণ করতে পারে, উদাহরণস্বরূপ, সময়কালের দৈর্ঘ্য বৃদ্ধি করে এবং সূচকীয় চলমান গড় ব্যবহার করে।

এটিআর-এর মতো অস্থিরতা বিচারক সূচকগুলি যুক্ত করুন যাতে ভুয়া ব্রেকডাউনগুলি আরও এড়ানো যায়। এটিআর-এর প্রি-বিল্ট মানগুলি ফিল্টারিংয়ের শর্ত হিসাবে সেট করা যেতে পারে, কেবলমাত্র একটি নির্দিষ্ট পরিমাণের চেয়ে বেশি অস্থিরতা থাকলে ট্রেডিং সিগন্যাল উত্পন্ন হয়।

অন্যান্য সূচকগুলির সাথে মিলিত, ব্যারি ফিল্টারিংয়ের প্রভাব অর্জন করুন। উদাহরণস্বরূপ, লেনদেনের পরিমাণ বাড়ানোর বিচারক নিয়ম, লেনদেনের পরিমাণ বাড়ানোর সময় কেবলমাত্র অপারেশন করা হয়।

সারসংক্ষেপ

বোলফোর্ড পুনরাবৃত্তি সোনার কৌশলটি দামের চ্যানেল সংজ্ঞায়িত করে, বাজারে পরিসীমা চরম পয়েন্টগুলিকে স্বয়ংক্রিয়ভাবে সম্ভাব্য ব্যবসায়ের সুযোগ হিসাবে চিহ্নিত করে। এটি মাঝারি এবং স্বল্পমেয়াদী দামের বিপরীত ধরার জন্য উপযুক্ত এবং এটি প্রবণতা ট্র্যাকিং কৌশলটির পরিপূরক হিসাবে কাজ করে। যুক্তিসঙ্গত অপ্টিমাইজেশনের মাধ্যমে, কার্যকরভাবে ঝুঁকি নিয়ন্ত্রণ করতে পারে, লাভের সম্ভাবনা বাড়িয়ে তুলতে পারে।

/*backtest

start: 2023-02-13 00:00:00

end: 2024-02-19 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("BB Strategy", shorttitle="BB", overlay=true)

length = input.int(55, minval=1)

maType = input.string("SMA", "Basis MA Type", options = ["SMA", "EMA", "SMMA (RMA)", "WMA", "VWMA"])

src = input(close, title="Source")

mult = input.float(1., minval=0.001, maxval=50, title="StdDev")

ma(source, length, _type) =>

switch _type

"SMA" => ta.sma(source, length)

"EMA" => ta.ema(source, length)

"SMMA (RMA)" => ta.rma(source, length)

"WMA" => ta.wma(source, length)

"VWMA" => ta.vwma(source, length)

basis = ma(src, length, maType)

dev = mult * ta.stdev(src, length)

upper = basis + dev

lower = basis - dev

// Entry conditions

enterCondition = (close > lower and open < lower and close > open) or (close > upper and open < upper and close > open)

// Exit conditions

exitCondition = (close < upper and open > upper) or (close > open and (upper - lower) > 2 * basis) or (close < lower)

strategy.entry("Long", strategy.long, when=enterCondition)

strategy.close("Long", when=exitCondition)

// Plotting

offset = input.int(0, "Offset", minval = -500, maxval = 500)

plot(basis, "Basis", color=#FF6D00, offset = offset)

p1 = plot(upper, "Upper", color=#2962FF, offset = offset)

p2 = plot(lower, "Lower", color=#2962FF, offset = offset)

fill(p1, p2, title = "Background", color=color.rgb(33, 150, 243, 95))