পরিমাণগত ট্রেডিং কৌশল: দ্বিগুণ চলমান গড় যুগান্তকারী কৌশল

ওভারভিউ

এই কৌশলটির নাম হল ক্যালকুলেটেড ট্রেডিং স্ট্র্যাটেজির দ্বৈত সমান্তরাল ব্রেকিং কৌশল। এই কৌশলটির মূল ধারণাটি হ’ল দ্রুত চলমান গড় এবং ধীর চলমান গড়ের ক্রস সিগন্যাল ব্যবহার করে দামের প্রবণতা সম্পর্কে বিচার করা এবং তারপরে ক্রয় এবং বিক্রয় সিদ্ধান্ত নেওয়া।

কৌশল নীতি

এই কৌশলটির কেন্দ্রীয় সূচক হল দ্রুত চলমান গড় এবং ধীর চলমান গড়। এই কৌশলটি দ্রুত চলমান গড় এবং ধীর চলমান গড়ের ক্রস-সম্পর্ক ব্যবহার করে দামের প্রবণতা নির্ধারণ করতে এবং ক্রয় এবং বিক্রয় সিদ্ধান্ত গ্রহণের জন্য।

বিশেষ করে, দ্রুত চলমান গড় প্যারামিটারটি 24 চক্রের জন্য এবং ধীর চলমান গড় প্যারামিটারটি 100 চক্রের জন্য সেট করা হয়েছে। যখন দ্রুত চলমান গড় নীচের দিক থেকে ধীর চলমান গড়কে অতিক্রম করে, তখন দাম একটি উচ্চতর প্রবণতা প্রবেশ করে, তখন কৌশলটি একটি কেনার সংকেত দেয়। যখন দ্রুত চলমান গড় নীচের দিক থেকে ধীর চলমান গড়কে অতিক্রম করে, তখন দাম একটি নিম্নমুখী প্রবণতা প্রবেশ করে, তখন কৌশলটি একটি বিক্রয় সংকেত দেয়।

এইভাবে, ক্রস-ডাইরেক্টরিগুলিকে দ্রুত এবং ধীরে ধীরে চলমান গড়ের মধ্যে বিচার করে, আপনি মূল্য প্রবণতার পরিবর্তনগুলিকে কার্যকরভাবে ধরতে পারেন এবং ক্রয় এবং বিক্রয় সিদ্ধান্তগুলি তৈরি করতে সহায়তা করতে পারেন।

কৌশলগত সুবিধা

এই কৌশলটির সুবিধাগুলো হলঃ

নীতিগুলি সহজ এবং সহজেই বাস্তবায়িত হয়। ডাবল ইক্যুয়ালাইন ক্রসিং একটি প্রাথমিক প্রযুক্তিগত সূচক যা সহজেই বোঝা যায় এবং প্রয়োগ করা যায়।

প্যারামিটারগুলি সামঞ্জস্যযোগ্য এবং অভিযোজিত। দ্রুত চলমান গড় এবং ধীর চলমান গড়ের প্যারামিটারগুলি বাস্তব পরিস্থিতির সাথে সামঞ্জস্য করতে পারে, কৌশলগুলিকে আরও নমনীয় করে তোলে।

প্রবণতা পরিবর্তনের ধরার ক্ষমতা বেশি। দ্বি-সমান লাইন ক্রসগুলি প্রায়শই মূল্যের পরিবর্তনের জন্য ব্যবহৃত হয় যেখানে দামগুলি পুনরুদ্ধার থেকে প্রবণতার দিকে যায়।

কার্যকরভাবে ঝাঁকুনি ফিল্টার করুন, অবৈধ লেনদেন হ্রাস করুন। দ্বৈত সমান্তরালটি ঝাঁকুনির অঞ্চলগুলি সনাক্ত করতে ব্যবহার করা যেতে পারে, ঝাঁকুনির সময় পুনরায় পজিশন খোলার এড়ানো যায়।

কৌশলগত ঝুঁকি

এই কৌশলটির কিছু ঝুঁকিও রয়েছেঃ

দ্বৈত সমান্তরাল ক্রস সিগন্যাল বিলম্বিত হতে পারে। দ্বৈত সমান্তরাল একটি প্রবণতা অনুসরণকারী সূচক হিসাবে, ক্রস সিগন্যালগুলি প্রায়শই একটি নির্দিষ্ট সময়কালের জন্য বিলম্বিত হয়। এর ফলে সুযোগের ব্যয় হতে পারে।

অস্থির বাজারগুলিতে মিথ্যা সংকেত তৈরি করা সহজ। ডাবল ইভিনিউ লাইনটি সর্বোত্তমভাবে কাজ করে এমন পরিস্থিতিতে যখন দামের একটি স্পষ্ট প্রবণতা থাকে। তবে অস্থিরতার সময়, এটি ঘন ঘন মিথ্যা সংকেত তৈরি করতে পারে।

প্যারামিটার সেট না করা কৌশলটির কার্যকারিতার উপর প্রভাব ফেলতে পারে। যদি ধীরে ধীরে গড় লাইন প্যারামিটার সেট না করা হয় তবে ট্রেন্ড ক্রসিংয়ের সংবেদনশীলতা প্রভাবিত হতে পারে।

সমাধানঃ

ক্রস সিগন্যালের সংবেদনশীলতা বাড়ানোর জন্য গড় লাইন চক্র যথাযথভাবে সংক্ষিপ্ত করা হয়েছে।

অস্থিরতা বা লেনদেনের পরিমাণের সূচকগুলি যুক্ত করুন, যা অস্থির বাজারগুলির অধীনে অকার্যকর লেনদেনকে হ্রাস করতে পারে।

প্যারামিটার অপ্টিমাইজেশান, সর্বোত্তম প্যারামিটার সমন্বয় খুঁজুন। মেশিন লার্নিং এবং অন্যান্য পদ্ধতির সাথে স্বয়ংক্রিয় অপ্টিমাইজেশান যুক্ত করুন।

কৌশল অপ্টিমাইজেশনের দিকনির্দেশনা

এই কৌশলটি নিম্নলিখিত দিকগুলি থেকে উন্নত করা যেতে পারেঃ

সরল চলমান গড়ের পরিবর্তে আরও উন্নত চলমান গড় প্রযুক্তির ব্যবহার, যেমন লিনিয়ার ওয়েটেড চলমান গড়, যা নির্দেশকের ট্র্যাকিং এবং ভবিষ্যদ্বাণী করার ক্ষমতা বাড়ায়।

অতিরিক্ত সহায়ক সূচক যোগ করুন, যেমন ক্রয় পরিমাণ সূচক, ওঠানামা সূচক, ইত্যাদি সংমিশ্রণ ফিল্টারিং, অকার্যকর সংকেত হ্রাস।

ধীরে ধীরে গড়রেখার প্যারামিটারগুলিকে অপ্টিমাইজ করুন, প্যারামিটারগুলির অভিযোজনযোগ্যতা উন্নত করুন। মেশিন লার্নিং, র্যান্ডম অপ্টিমাইজেশান ইত্যাদির মতো পদ্ধতিগুলি ব্যবহার করে সর্বোত্তম প্যারামিটারগুলি সন্ধান করা যেতে পারে।

কৌশলটি প্রবেশের পরে স্টপ লস পয়েন্ট এবং মুভিং স্টপ ডিজাইন করা যায় যাতে একক ক্ষতি নিয়ন্ত্রণ করা যায়। লাভের অপ্টিমাইজেশান প্রযুক্তি যুক্ত করার সাথে সাথে পর্যাপ্ত লাভ নিশ্চিত করা যায়।

নতুন প্রযুক্তি যেমন ডিপ লার্নিং ব্যবহার করা যেতে পারে আরও জটিল মূল্যের মডেলগুলি সনাক্ত করতে এবং আরও ভাল ফলাফলের জন্য ক্রয়-বিক্রয় সিদ্ধান্তের জন্য সমান্তরাল ক্রসকে সহায়তা করতে।

সারসংক্ষেপ

এই কৌশলটি সামগ্রিকভাবে বেশ ক্লাসিক এবং সহজ, দামের প্রবণতা নির্ধারণের জন্য দ্বৈত সমান্তরাল সূচকগুলির উপর ভিত্তি করে, দামের ঝড় থেকে প্রবণতার দিকে পরিবর্তনের সুযোগগুলি আবিষ্কার করার জন্য। সুবিধাগুলি হ’ল ধারণাগুলি পরিষ্কার, সহজ ব্যবহারিক এবং প্রবণতা অনুসরণ করার জন্য উপযুক্ত। তবে কিছু ত্রুটিও রয়েছে যেমন সংকেত বিলম্বের পরে, যা প্যারামিটারগুলি সামঞ্জস্য এবং অপ্টিমাইজেশনের মাধ্যমে কৌশলটির স্থিতিশীলতা এবং লেনদেনের দক্ষতা বাড়ানোর প্রয়োজন। সামগ্রিকভাবে, এই কৌশলটি একটি প্রাথমিক কৌশল হিসাবে আরও উপযুক্ত, তবে আরও জটিল বাজারের পরিবেশের সাথে খাপ খাইয়ে নেওয়ার জন্য ক্রমাগত অপ্টিমাইজ করার প্রয়োজন।

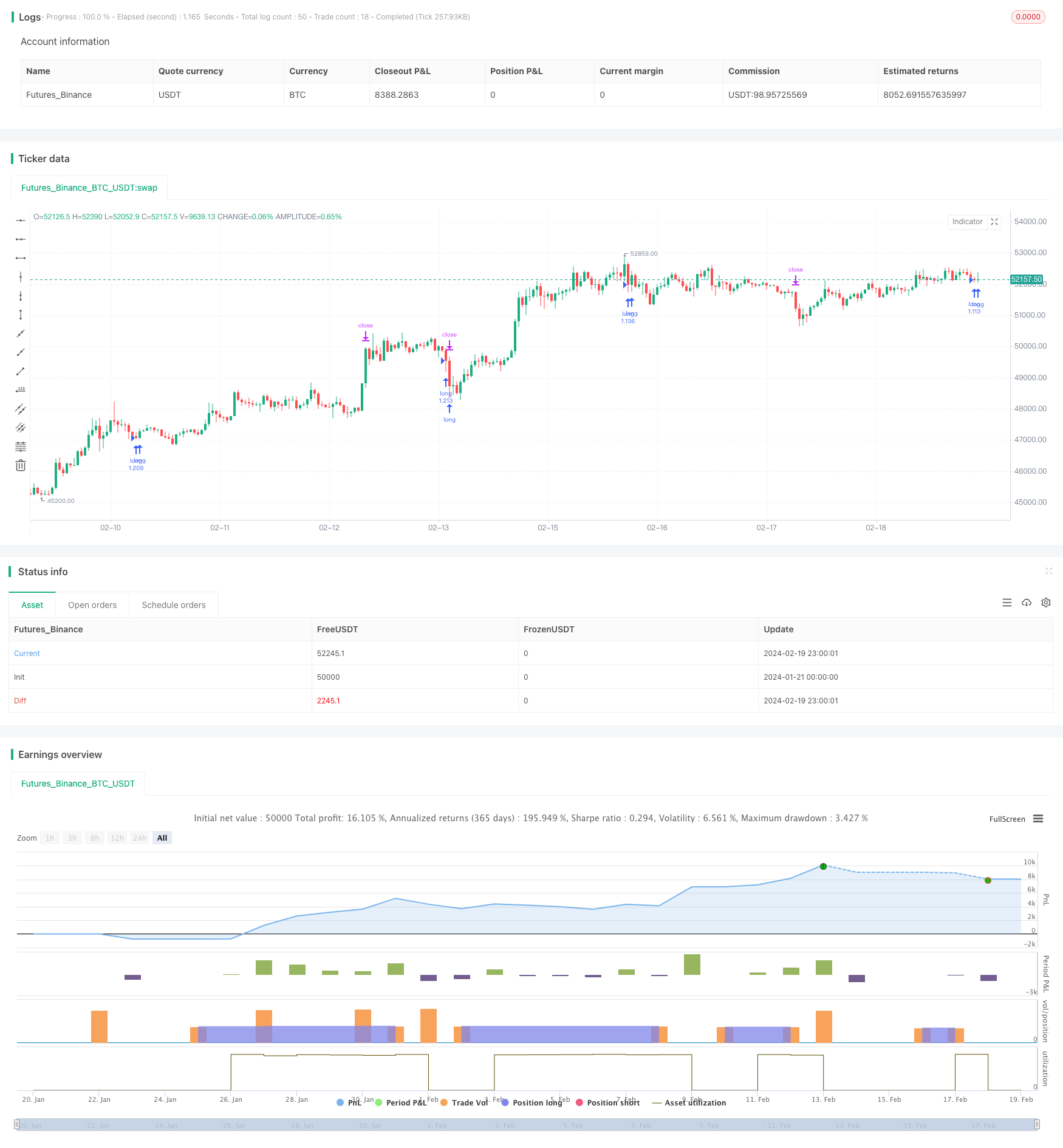

/*backtest

start: 2024-01-21 00:00:00

end: 2024-02-20 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy('Pine Script Tutorial Example Strategy 1', overlay=true, initial_capital=100000, default_qty_value=100, default_qty_type=strategy.percent_of_equity)

//OBV

src = close

obv = ta.cum(math.sign(ta.change(src)) * volume)

ma(source, length, type) =>

switch type

"SMA" => ta.sma(source, length)

"EMA" => ta.ema(source, length)

"SMMA (RMA)" => ta.rma(source, length)

"WMA" => ta.wma(source, length)

"VWMA" => ta.vwma(source, length)

typeMA = input.string(title = "Method", defval = "SMA", options=["SMA", "EMA", "SMMA (RMA)", "WMA", "VWMA"], group="Smoothing")

smoothingLength = input.int(title = "Length", defval = 20, minval = 1, maxval = 100, group="Smoothing")

Limit = input.float(title = "Limit", defval = 1, minval = 0.1, maxval = 10, group="Smoothing")

smoothingLine_ma = ma(obv,smoothingLength, typeMA)

obv_diff = (obv-smoothingLine_ma)*100/obv

//PVT

var cumVolp = 0.

cumVolp += nz(volume)

if barstate.islast and cumVolp == 0

runtime.error("No volume is provided by the data vendor.")

srcp = close

vt = ta.cum(ta.change(srcp)/srcp[1]*volume)

smoothingLine_map = ma(vt,smoothingLength, typeMA)

pvt_diff = (vt-smoothingLine_map)*100/vt

// plot(obv_diff+close+100 ,title="OBV_DIFF", color = color.rgb(255, 118, 54))

// plot(pvt_diff+close+80 ,title="PVT_DIFF", color = color.rgb(223, 61, 255))

indicator = (pvt_diff+obv_diff)/2

goLongCondition1 = ta.crossover(indicator,Limit)

timePeriod = time >= timestamp(syminfo.timezone, 2023,1, 1, 0, 0) // Backtesting Time

notInTrade = strategy.position_size <= 0

if goLongCondition1 and timePeriod and notInTrade

stopLoss = low * 0.99 // -2%

takeProfit = high * 1.05 // +5%

strategy.entry('long', strategy.long )

strategy.exit('exit', 'long', stop=stopLoss, limit=takeProfit)

// fastEMA = ta.ema(close, 24)

// slowEMA = ta.ema(close, 100)

// goLongCondition1 = ta.crossover(fastEMA, slowEMA)

// timePeriod = time >= timestamp(syminfo.timezone, 2018, 12, 15, 0, 0)

// notInTrade = strategy.position_size <= 0

// if goLongCondition1 and timePeriod and notInTrade

// stopLoss = low * 0.97

// takeProfit = high * 1.12

// strategy.entry('long', strategy.long)

// strategy.exit('exit', 'long', stop=stopLoss, limit=takeProfit)

// plot(fastEMA, color=color.new(color.blue, 0))

// plot(slowEMA, color=color.new(color.yellow, 0))