ট্রেডিং মনস্তাত্ত্বিক নিয়ন্ত্রণ ব্যালেন্স কৌশল

ওভারভিউ

এই কৌশলটির উদ্দেশ্য হ’ল বিভিন্ন পরামিতি সেট করে ব্যবসায়ীদের মানসিক এবং ট্রেডিং পারফরম্যান্সকে ভারসাম্যপূর্ণ করা যাতে আরও স্থিতিশীল রিটার্ন পাওয়া যায়। এটি বাজার প্রবণতা এবং ওঠানামা নির্ধারণের জন্য গড় লাইন, বুলিন ব্যান্ড এবং কেল্টনার চ্যানেলের মতো সূচক ব্যবহার করে, পিএসএআর সূচকের সাথে বিপরীত সংকেত নির্ধারণের জন্য, টিটিএম এক্সট্রুশন সূচকের সাথে গতিশীলতা নির্ধারণের জন্য। ট্রেডিং সংকেত এই সূচকগুলির সংমিশ্রণ দ্বারা উত্পন্ন হয়। একই সাথে, কৌশলটি উচ্চ-নিম্ন স্টপ এবং ঝুঁকি রিটার্ন স্টপিং পদ্ধতি ব্যবহার করে ঝুঁকি পরিচালনা করে।

কৌশল নীতি

এই কৌশলটির মূল যুক্তি হলঃ

প্রবণতা নির্ণয়ঃ EMA গড় লাইন ব্যবহার করে মূল্য প্রবণতা দিক নির্ণয় করুন, দাম EMA এর উপরে উত্থান এবং নীচে পতনশীল

বিপরীত সিদ্ধান্তঃ পিএসএআর ব্যবহার করে মূল্য বিপরীত সিদ্ধান্তের জন্য। পিএসএআর পয়েন্টগুলি দামের উপরে একটি উর্ধ্বমুখী সংকেত হিসাবে উপস্থিত হয় এবং দামের নীচে একটি পতনশীল সংকেত হিসাবে উপস্থিত হয়

গতিশীলতা বিচার করুনঃ টিটিএম স্কিউজ সূচকটি বাজারের ওঠানামা এবং গতিশীলতা বিচার করার জন্য ব্যবহৃত হয়। টিটিএম স্কিউজ সূচকটি ব্রিনের ব্যান্ড এবং কেল্টনার চ্যানেলের প্রস্থের তুলনা করে ওঠানামা পরিমাপ করে, এবং সঙ্কুচিত হওয়ার অর্থ হ’ল খুব কম ওঠানামা। এবং সঙ্কুচিত হওয়া মানে ওঠানামা বৃদ্ধি এবং দামের একটি বৃহত্তর দিকনির্দেশমূলক চলাচলের সংকেত

ট্রেডিং সিগন্যাল তৈরি করাঃ যখন দাম EMA গড় লাইন, PSAR পয়েন্ট অতিক্রম করে এবং TTM Squeeze সূচকটি এক্সট্রুশন মুক্ত হয়, তখন একটি পজিটিভ সিগন্যাল তৈরি করা হয়; যখন দাম EMA গড় লাইন, PSAR পয়েন্ট অতিক্রম করে এবং TTM Squeeze সূচকটি এক্সট্রুশন প্রবেশ করে, তখন একটি ফাঁকা সিগন্যাল তৈরি করা হয়

স্টপ অপশনঃ উচ্চ এবং নিম্ন পয়েন্টের স্টপ অপশন ব্যবহার করুন। সর্বাধিক বা সর্বনিম্ন মূল্যের উপর ভিত্তি করে সর্বাধিক বা সর্বনিম্ন মূল্যের উপর ভিত্তি করে স্টপ পয়েন্ট হিসাবে সেট করুন।

স্টপ-অফ পদ্ধতিঃ স্বয়ংক্রিয় স্টপ-অফ ব্যবহার করে রিস্ক-রিটার্ন অনুপাত। স্টপ-অফ পয়েন্টের বর্তমান মূল্যের অনুপাতের উপর ভিত্তি করে সেট করা রিস্ক-রিটার্ন অনুপাতের পরামিতি দ্বারা স্টপ-অফ পাওয়া যায়

প্যারামিটার সেটিং এর মাধ্যমে ট্রেডিং ফ্রিকোয়েন্সি, পজিশন ম্যানেজমেন্ট, স্টপ লস পয়েন্ট এবং স্টপ ব্রেক পয়েন্ট নিয়ন্ত্রণ করা যায়, ট্রেডিং মনোবিজ্ঞানকে ভারসাম্য দেওয়া যায়।

সামর্থ্য বিশ্লেষণ

এই কৌশলটির সুবিধাগুলো হলঃ

সিগন্যালের নির্ভুলতা বাড়াতে মাল্টি-মিটার বিচার

বিপরীতমুখী, সহায়ক, বিপরীতমুখী পয়েন্ট ক্যাপচার, উচ্চ-হত্যার সম্ভাবনা হ্রাস করা, নিম্ন-হত্যার সম্ভাবনা হ্রাস করা

TTMSqueeze সূচকটি প্রবণতা সংশোধনকে কার্যকরভাবে বিচার করতে পারে, যা সংশোধন সময়ের অবৈধ লেনদেনকে এড়াতে পারে

উচ্চ এবং নিম্ন স্টপ পদ্ধতি সহজ এবং কার্যকরী, স্টপ দূরত্ব বাজারের উপর নির্ভর করে

রিস্ক রিটার্ন বনাম স্টপ-অফ পদ্ধতিটি মুনাফা-ক্ষতি অনুপাতের সম্পর্ককে সংখ্যাযুক্ত করে, যাতে এটি সামঞ্জস্য করতে পারে

বিভিন্ন প্যারামিটার সেটিং নমনীয়, ব্যক্তিগত ঝুঁকি পছন্দ অনুযায়ী সূক্ষ্মভাবে সামঞ্জস্য করা যায়

ঝুঁকি বিশ্লেষণ

এই কৌশলটি নিম্নলিখিত ঝুঁকিগুলিও বহন করেঃ

একাধিক সূচক সমন্বয় বিচার, যদিও সংকেত নির্ভুলতা উন্নত, কিন্তু এন্ট্রি বিন্দু বিন্দু লাফ সম্ভাবনা বৃদ্ধি

বিপরীতমুখী কৌশলগুলি প্রবণতার মধ্যে দুর্বল হতে পারে

উচ্চ ও নিম্ন স্তরের ক্ষতি কখনও কখনও অতিক্রম করা হয়, যা ঝুঁকি এড়াতে পারে না

ঝুঁকি-লাভের তুলনায় মূল্যের পতন বা সমন্বয় দ্বারা ক্ষতিগ্রস্ত হতে পারে

ভুল প্যারামিটার সেট করা ক্ষতি বা ঘন ঘন ক্ষতির কারণ হতে পারে

অপ্টিমাইজেশান দিক

এই কৌশলটি নিম্নলিখিত দিকগুলি থেকে উন্নত করা যেতে পারেঃ

সংকেতকে আরো সঠিক করার জন্য সূচক ওজন যোগ করুন বা সামঞ্জস্য করুন

বিপরীতমুখী এবং প্রবণতা মূল্যায়নের সূচক প্যারামিটারগুলিকে অনুকূলিতকরণ, মুনাফা অর্জনের সম্ভাবনা বাড়ায়

উচ্চ এবং নিম্ন ক্ষতির পরামিতিগুলিকে অপ্টিমাইজ করুন, যাতে ক্ষতি আরও যুক্তিসঙ্গত হয়

বিভিন্ন ঝুঁকি-লাভের অনুপাত পরীক্ষা করে সেরা ফলাফল পাওয়া

একক ক্ষতির প্রভাব হ্রাস করার জন্য পজিশনের অঙ্ক প্যারামিটারগুলি সামঞ্জস্য করুন

সারসংক্ষেপ

সামগ্রিকভাবে, এই কৌশলটি সূচক সেট বিচার এবং পরামিতি সামঞ্জস্যের মাধ্যমে কার্যকরভাবে ট্রেডিং মনোবিজ্ঞানকে ভারসাম্যপূর্ণ করতে এবং স্থিতিশীল ইতিবাচক উপার্জন অর্জন করতে সক্ষম। যদিও এখনও কিছু উন্নতির জায়গা রয়েছে, তবে এটি রিয়েল-স্টোর প্রয়োগের জন্য মূল্যবান। বাজারের প্রতিক্রিয়া এবং পরামিতিগুলিকে সূক্ষ্মভাবে সামঞ্জস্য করার মাধ্যমে, এই কৌশলটি ট্রেডিং মনোবিজ্ঞান নিয়ন্ত্রণ এবং দীর্ঘমেয়াদী স্থিতিশীল মুনাফা অর্জনের কার্যকর হাতিয়ার হওয়ার সম্ভাবনা রয়েছে।

/*backtest

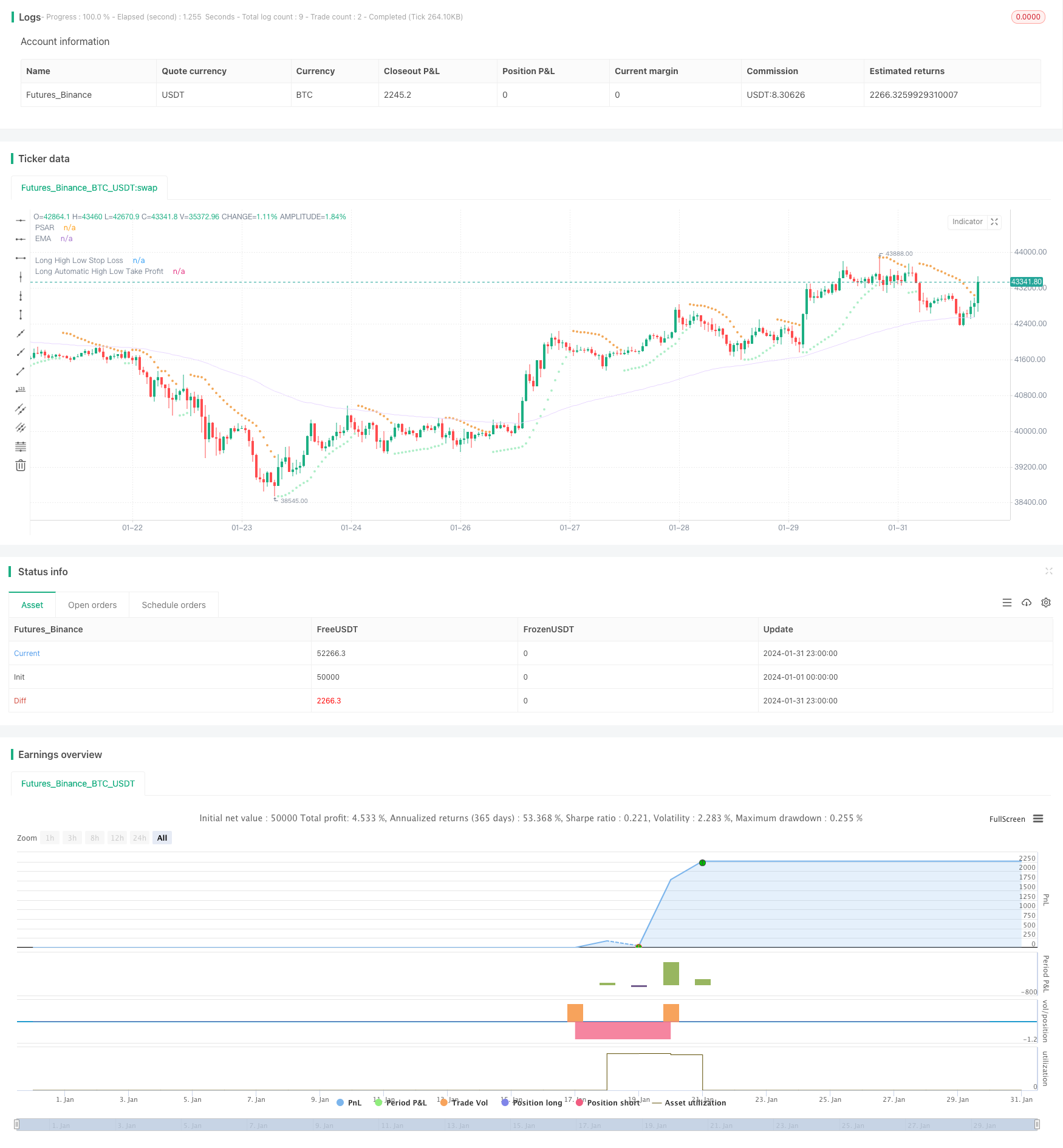

start: 2024-01-01 00:00:00

end: 2024-01-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © simwai

strategy('Octopus Nest Strategy 🐙', shorttitle='🐙', overlay=true )

// -- Colors --

color maximumYellowRed = color.rgb(255, 203, 98) // yellow

color rajah = color.rgb(242, 166, 84) // orange

color magicMint = color.rgb(171, 237, 198)

color languidLavender = color.rgb(232, 215, 255)

color maximumBluePurple = color.rgb(181, 161, 226)

color skyBlue = color.rgb(144, 226, 244)

color lightGray = color.rgb(214, 214, 214)

color quickSilver = color.rgb(163, 163, 163)

color mediumAquamarine = color.rgb(104, 223, 153)

color carrotOrange = color.rgb(239, 146, 46)

// -- Inputs --

float src = input.source(close, 'Choose Source', group='General', inline='1')

bool isSignalLabelEnabled = input.bool(title='Show Signal Labels?', defval=true, group='General', inline='2')

bool isPsarAdaptive = input.bool(title='Is PSAR Adaptive?', defval=false, group='General', inline='2')

float highLowStopLossMultiplier = input.float(defval=0.98, step=0.01, minval=0, maxval=1, title='Multiplier', group='High Low Stop Loss', inline='1')

float highLowStopLossBackupMultiplier = input.float(defval=0.98, step=0.01, minval=0, maxval=1, title='Backup Multiplier', group='High Low Stop Loss', inline='1')

int highLowStopLossLookback = input.int(defval=20, step=5, minval=1, title='Lookback', group='High Low Stop Loss', inline='2')

float automaticHighLowTakeProfitRatio = input.float(defval=1.125, step=0.1, minval=0, title='Risk Reward Ratio', group='Automatic High Low Take Profit', inline='2')

int emaLength = input.int(100, minval=2, title='Length', group='EMA', inline='1')

int ttmLength = input.int(title='Length', defval=20, minval=0, group='TTM Squeeze', inline='1')

float psarStart = input.float(0.02, 'Start', step=0.01, minval=0.0, group='PSAR', inline='1')

float psarInc = input.float(0.02, 'Increment', step=0.01, minval=0.01, group='PSAR', inline='1')

float psarMax = input.float(0.2, 'Max', step=0.05, minval=0.0, group='PSAR', inline='2')

startAFactor = input.float(0.02, 'Starting Acceleration Factor', step = 0.001, group='Adaptive PSAR', inline='1')

minStep = input.float(0.0, 'Min Step', step = 0.001, group='Adaptive PSAR', inline='1')

maxStep = input.float(0.02, 'Max Step', step = 0.001, group='Adaptive PSAR', inline='2')

maxAFactor = input.float(0.2, 'Max Acceleration Factor', step = 0.001, group='Adaptive PSAR', inline='2')

hiloMode = input.string('On', 'HiLo Mode', options = ['Off', 'On'], group='Adaptive PSAR')

adaptMode = input.string('Kaufman', 'Adaptive Mode', options = ['Off', 'Kaufman', 'Ehlers'], group='Adaptive PSAR')

adaptSmth = input.int(5, 'Adaptive Smoothing Period', minval = 1, group='Adaptive PSAR')

filt = input.float(0.0, 'Filter in Pips', group='Adaptive PSAR', minval = 0)

minChng = input.float(0.0, 'Min Change in Pips', group='Adaptive PSAR', minval = 0)

SignalMode = input.string('Only Stops', 'Signal Mode', options = ['Only Stops', 'Signals & Stops'], group='Adaptive PSAR')

// -- Functions --

tr(_high, _low, _close) => math.max(_high - _low, math.abs(_high - _close[1]), math.abs(_low - _close[1]))

// -- Calculation --

var string lastTrade = 'initial'

float _low = low

float _high = high

float _close = close

// -- TTM Squeeze – Credits to @Greeny --

bband(ttmLength, mult) =>

ta.sma(src, ttmLength) + mult * ta.stdev(src, ttmLength)

keltner(ttmLength, mult) =>

ta.ema(src, ttmLength) + mult * ta.ema(tr(_high, _low, _close), ttmLength)

e1 = (ta.highest(_high, ttmLength) + ta.lowest(_low, ttmLength)) / 2 + ta.sma(src, ttmLength)

osc = ta.linreg(src - e1 / 2, ttmLength, 0)

diff = bband(ttmLength, 2) - keltner(ttmLength, 1)

osc_color = osc[1] < osc[0] ? osc[0] >= 0 ? #00ffff : #cc00cc : osc[0] >= 0 ? #009b9b : #ff9bff

mid_color = diff >= 0 ? color.green : color.red

// -- PSAR --

// Credits to @Bjorgum

calcBaseUnit() =>

bool isForexSymbol = syminfo.type == 'forex'

bool isYenPair = syminfo.currency == 'JPY'

float result = isForexSymbol ? isYenPair ? 0.01 : 0.0001 : syminfo.mintick

// Credits to @loxx

_afact(mode,input, per, smooth) =>

eff = 0., seff = 0.

len = 0, sum = 0., max = 0., min = 1000000000.

len := mode == 'Kaufman' ? math.ceil(per) : math.ceil(math.max(20, 5 * per))

for i = 0 to len

if (mode == 'Kaufman')

sum += math.abs(input[i] - input[i + 1])

else

max := input[i] > max ? input[i] : max

min := input[i] < min ? input[i] : min

if (mode == 'Kaufman' and sum != 0)

eff := math.abs(input - input[len]) / sum

else

if (mode == 'Ehlers' and (max - min) > 0)

eff := (input - min) / (max - min)

seff := ta.ema(eff, smooth)

seff

hVal2 = nz(high[2]), hVal1 = nz(high[1]), hVal0 = high

lowVal2 = nz(low[2]), lowVal1 = nz(low[1]), lowVal0 = low

hiprice2 = nz(high[2]), hiprice1 = nz(high[1]), hiprice0 = high

loprice2 = nz(low[2]), loprice1 = nz(low[1]), loprice0 = low

upSig = 0., dnSig = 0.

aFactor = 0., step = 0., trend = 0.

upTrndSAR = 0., dnTrndSAR = 0.

length = (2 / maxAFactor - 1)

if (hiloMode == 'On')

hiprice0 := high

loprice0 := low

else

hiprice0 := src

loprice0 := hiprice0

if bar_index == 1

trend := 1

hVal1 := hiprice1

hVal0 := math.max(hiprice0, hVal1)

lowVal1 := loprice1

lowVal0 := math.min(loprice0, lowVal1)

aFactor := startAFactor

upTrndSAR := lowVal0

dnTrndSAR := 0.

else

hVal0 := hVal1

lowVal0 := lowVal1

trend := nz(trend[1])

aFactor := nz(aFactor[1])

inputs = 0.

inprice = src

if (adaptMode != 'Off')

if (hiloMode == 'On')

inprice := src

else

inprice := hiprice0

if (adaptMode == 'Kaufman')

inputs := inprice

else

if (adaptMode == 'Ehlers')

if (nz(upTrndSAR[1]) != 0.)

inputs := math.abs(inprice - nz(upTrndSAR[1]))

else

if (nz(dnTrndSAR[1]) != 0.)

inputs := math.abs(inprice - nz(dnTrndSAR[1]))

step := minStep + _afact(adaptMode, inputs, length, adaptSmth) * (maxStep - minStep)

else

step := maxStep

upTrndSAR := 0., dnTrndSAR := 0., upSig := 0., dnSig := 0.

if (nz(trend[1]) > 0)

if (nz(trend[1]) == nz(trend[2]))

aFactor := hVal1 > hVal2 ? nz(aFactor[1]) + step : aFactor

aFactor := aFactor > maxAFactor ? maxAFactor : aFactor

aFactor := hVal1 < hVal2 ? startAFactor : aFactor

else

aFactor := nz(aFactor[1])

upTrndSAR := nz(upTrndSAR[1]) + aFactor * (hVal1 - nz(upTrndSAR[1]))

upTrndSAR := upTrndSAR > loprice1 ? loprice1 : upTrndSAR

upTrndSAR := upTrndSAR > loprice2 ? loprice2 : upTrndSAR

else

if (nz(trend[1]) == nz(trend[2]))

aFactor := lowVal1 < lowVal2 ? nz(aFactor[1]) + step : aFactor

aFactor := aFactor > maxAFactor ? maxAFactor : aFactor

aFactor := lowVal1 > lowVal2 ? startAFactor : aFactor

else

aFactor := nz(aFactor[1])

dnTrndSAR := nz(dnTrndSAR[1]) + aFactor * (lowVal1 - nz(dnTrndSAR[1]))

dnTrndSAR := dnTrndSAR < hiprice1 ? hiprice1 : dnTrndSAR

dnTrndSAR := dnTrndSAR < hiprice2 ? hiprice2 : dnTrndSAR

hVal0 := hiprice0 > hVal0 ? hiprice0 : hVal0

lowVal0 := loprice0 < lowVal0 ? loprice0 : lowVal0

if (minChng > 0)

if (upTrndSAR - nz(upTrndSAR[1]) < minChng * calcBaseUnit() and upTrndSAR != 0. and nz(upTrndSAR[1]) != 0.)

upTrndSAR := nz(upTrndSAR[1])

if (nz(dnTrndSAR[1]) - dnTrndSAR < minChng * calcBaseUnit() and dnTrndSAR != 0. and nz(dnTrndSAR[1]) != 0.)

dnTrndSAR := nz(dnTrndSAR[1])

dnTrndSAR := trend < 0 and dnTrndSAR > nz(dnTrndSAR[1]) ? nz(dnTrndSAR[1]) : dnTrndSAR

upTrndSAR := trend > 0 and upTrndSAR < nz(upTrndSAR[1]) ? nz(upTrndSAR[1]) : upTrndSAR

if (trend < 0 and hiprice0 >= dnTrndSAR + filt * calcBaseUnit())

trend := 1

upTrndSAR := lowVal0

upSig := SignalMode == 'Signals & Stops' ? lowVal0 : upSig

dnTrndSAR := 0.

aFactor := startAFactor

lowVal0 := loprice0

hVal0 := hiprice0

else if (trend > 0 and loprice0 <= upTrndSAR - filt * calcBaseUnit())

trend := -1

dnTrndSAR := hVal0

dnSig := SignalMode == 'Signals & Stops' ? hVal0 : dnSig

upTrndSAR := 0.

aFactor := startAFactor

lowVal0 := loprice0

hVal0 := hiprice0

psar = upTrndSAR > 0 ? upTrndSAR : dnTrndSAR

psar := isPsarAdaptive ? psar : ta.sar(psarStart, psarInc, psarMax)

plot(psar, title='PSAR', color=src < psar ? rajah : magicMint, style=plot.style_circles)

// -- EMA --

float ema = ta.ema(src, emaLength)

plot(ema, title='EMA', color=languidLavender)

// -- Signals --

var string isTradeOpen = ''

var string signalCache = ''

bool enterLong = src > ema and ta.crossover(src, psar) and ta.crossover(osc, 0)

bool enterShort = src < ema and ta.crossunder(src, psar) and ta.crossunder(osc, 0)

// bool exitLong = ta.crossunder(src, ema)

// bool exitShort = ta.crossover(src, ema)

if (signalCache == 'long entry')

signalCache := ''

enterLong := true

else if (signalCache == 'short entry')

signalCache := ''

enterShort := true

if (isTradeOpen == '')

if (enterLong)

isTradeOpen := 'long'

else if (enterShort)

isTradeOpen := 'short'

else if (isTradeOpen == 'long')

if (enterLong)

enterLong := false

else if (isTradeOpen == 'short')

if (enterShort)

enterShort := false

plotshape((isSignalLabelEnabled and enterLong and (isTradeOpen == 'long')) ? psar : na, title='LONG', text='L', style=shape.labelup, color=mediumAquamarine, textcolor=color.white, size=size.tiny, location=location.absolute)

plotshape((isSignalLabelEnabled and enterShort and (isTradeOpen == 'short')) ? psar : na, title='SHORT', text='S', style=shape.labeldown, color=carrotOrange, textcolor=color.white, size=size.tiny, location=location.absolute)

// -- High Low Stop Loss and Take Profit --

bool isHighLowStopLossEnabled = true

bool isAutomaticHighLowTakeProfitEnabled = true

bool recalculateStopLossTakeProfit = false

bool isStrategyEntryEnabled = false

bool isLongEnabled = true

bool isShortEnabled = true

bool isStopLossTakeProfitRecalculationEnabled = true

bool longStopLossTakeProfitRecalculation = isStopLossTakeProfitRecalculationEnabled ? true : (lastTrade == 'short' or lastTrade == 'initial')

bool shortStopLossTakeProfitRecalculation = isStopLossTakeProfitRecalculationEnabled ? true : (lastTrade == 'long' or lastTrade == 'initial')

var float longHighLowStopLoss = 0

var float shortHighLowStopLoss = 0

float highLowStopLossLowest = ta.lowest(_low, highLowStopLossLookback)

float highLowStopLossHighest = ta.highest(_high, highLowStopLossLookback)

if (isHighLowStopLossEnabled)

if (((enterLong and longStopLossTakeProfitRecalculation) or recalculateStopLossTakeProfit) and (isStrategyEntryEnabled ? not(strategy.position_size > 0) : true))

if (highLowStopLossLowest == _low)

longHighLowStopLoss := _high * highLowStopLossBackupMultiplier

else if (highLowStopLossLowest > 0)

longHighLowStopLoss := highLowStopLossLowest * highLowStopLossMultiplier

if (((enterShort and shortStopLossTakeProfitRecalculation) or recalculateStopLossTakeProfit) and (isStrategyEntryEnabled ? not(strategy.position_size < 0) : true))

if (highLowStopLossHighest == _high)

shortHighLowStopLoss := _high * (1 + (1 - highLowStopLossBackupMultiplier))

else if (highLowStopLossHighest > 0)

shortHighLowStopLoss := highLowStopLossHighest * (1 + (1 - highLowStopLossMultiplier))

plot((isLongEnabled and isHighLowStopLossEnabled and (isTradeOpen == 'long')) ? longHighLowStopLoss : na, 'Long High Low Stop Loss', color=magicMint, style=plot.style_circles, trackprice=false)

plot((isShortEnabled and isHighLowStopLossEnabled and (isTradeOpen == 'short')) ? shortHighLowStopLoss : na, 'Short High Low Stop Loss ', color=rajah, style=plot.style_circles, trackprice=false)

// -- Automatic High Low Take Profit --

var float longAutomaticHighLowTakeProfit = na

var float shortAutomaticHighLowTakeProfit = na

if (isAutomaticHighLowTakeProfitEnabled)

if (((enterLong and longStopLossTakeProfitRecalculation) or recalculateStopLossTakeProfit) and (isStrategyEntryEnabled ? not(strategy.position_size > 0) : true))

longHighLowStopLossPercentage = 1 - (longHighLowStopLoss / _close)

longAutomaticHighLowTakeProfit := _close * (1 + (longHighLowStopLossPercentage * automaticHighLowTakeProfitRatio))

if (((enterShort and shortStopLossTakeProfitRecalculation) or recalculateStopLossTakeProfit) and (isStrategyEntryEnabled ? not(strategy.position_size > 0) : true))

shortHighLowStopLossPercentage = 1 - (_close / shortHighLowStopLoss)

shortAutomaticHighLowTakeProfit := _close * (1 - (shortHighLowStopLossPercentage * automaticHighLowTakeProfitRatio))

plot((isAutomaticHighLowTakeProfitEnabled and isHighLowStopLossEnabled and (isTradeOpen == 'long')) ? longAutomaticHighLowTakeProfit : na, 'Long Automatic High Low Take Profit', color=magicMint, style=plot.style_circles, trackprice=false)

plot((isAutomaticHighLowTakeProfitEnabled and isHighLowStopLossEnabled and (isTradeOpen == 'short')) ? shortAutomaticHighLowTakeProfit : na, 'Short Automatic High Low Take Profit', color=rajah, style=plot.style_circles, trackprice=false)

// log.info('Automatic Long High Low Take Profit: ' + str.tostring(longAutomaticHighLowTakeProfit))

// log.info('Automatic Short High Low Take Profit: ' + str.tostring(shortAutomaticHighLowTakeProfit))

// log.info('Long High Low Stop Loss: ' + str.tostring(longHighLowStopLoss))

// log.info('Short High Low Stop Loss: ' + str.tostring(shortHighLowStopLoss))

bool longHighLowStopLossCondition = ta.crossunder(_close, longHighLowStopLoss)

bool shortHighLowStopLossCondition = ta.crossover(_close, shortHighLowStopLoss)

bool longAutomaticHighLowTakeProfitCondition = ta.crossover(_close, longAutomaticHighLowTakeProfit)

bool shortAutomaticHighLowTakeProfitCondition = ta.crossunder(_close, shortAutomaticHighLowTakeProfit)

bool exitLong = (longHighLowStopLossCondition or longAutomaticHighLowTakeProfitCondition) and strategy.position_size > 0

bool exitShort = (shortHighLowStopLossCondition or shortAutomaticHighLowTakeProfitCondition) and strategy.position_size < 0

plotshape((isSignalLabelEnabled and exitLong and (isTradeOpen == 'long')) ? psar : na, title='LONG EXIT', style=shape.circle, color=magicMint, size=size.tiny, location=location.absolute)

plotshape((isSignalLabelEnabled and exitShort and (isTradeOpen == 'short')) ? psar : na, title='SHORT EXIT', style=shape.circle, color=rajah, size=size.tiny, location=location.absolute)

// Long Exits

if (exitLong)

strategy.close('long', comment=longAutomaticHighLowTakeProfitCondition ? 'EXIT_LONG_TP' : 'EXIT_LONG_SL')

isTradeOpen := ''

// Short Exits

if (exitShort)

strategy.close('short', comment=shortAutomaticHighLowTakeProfitCondition ? 'EXIT_SHORT_TP' : 'EXIT_SHORT_SL')

isTradeOpen := ''

// Long Entries

if (enterLong and (strategy.position_size == 0))

strategy.entry('long', strategy.long, comment='ENTER_LONG')

// Short Entries

if (enterShort and (strategy.position_size == 0))

strategy.entry('short', strategy.short, comment='ENTER_SHORT')

// Save last trade state

if (enterLong or exitLong)

lastTrade := 'long'

if (enterShort or exitShort)

lastTrade := 'short'

barcolor(color=isTradeOpen == 'long' ? mediumAquamarine : isTradeOpen == 'short' ? carrotOrange : na)