ডাবল মুভিং এভারেজ কৌশলের উপর ভিত্তি করে

ওভারভিউ

এই কৌশলটি ডাবল মুভিং এভারেজ ব্যবহার করে একটি চ্যানেল তৈরি করে যাতে ট্রেন্ডের দিক ধরা যায়। যখন দাম চ্যানেলটি ভেঙে যায় তখন একটি ট্রেডিং সিগন্যাল তৈরি করে। একই সাথে RSI সূচকটি ফিল্টার করা জাল ব্রেকিংয়ের সাথে মিলিত হয়। শুধুমাত্র লন্ডন ট্রেডিংয়ের সময়, প্রতিদিন সর্বোচ্চ 5 টি, সর্বাধিক ক্ষতি 2% এর বেশি নয়।

কৌশল নীতি

এই কৌশলটি দুটি দৈর্ঘ্য 5 এর চলমান গড় ব্যবহার করে, একটি সর্বোচ্চ মূল্য থেকে এবং অন্যটি সর্বনিম্ন মূল্য থেকে, একটি মূল্য চ্যানেল তৈরি করে। যখন ক্লোজিং মূল্য চ্যানেলটি ভেঙে যায় তখন এটি বেশি হয় এবং যখন এটি চ্যানেলটি ভেঙে যায় তখন এটি খালি হয়।

জাল ব্রেকিং ফিল্টার করার জন্য, আরএসআই সূচকটি ওভার-বয় ওভার-সেলিংয়ের জন্যও চালু করা হয়েছে। কেবলমাত্র আরএসআই ৮০ এর বেশি হলেই বেশি করুন এবং ২০ এর নীচে শূন্য থাকুন।

এছাড়াও, কৌশলটি শুধুমাত্র লন্ডন ট্রেডিং সময় (৩ টা থেকে ১১ টা) ট্রেড করে, প্রতিদিন সর্বোচ্চ ৫ টি অর্ডার, সর্বাধিক ক্ষতি শেয়ারের অধিকারের ২% এর বেশি নয়।

সামর্থ্য বিশ্লেষণ

প্রবণতা ধরা

ডাবল মুভিং এভারেজ প্রবণতা চ্যানেল তৈরি করে, যা দামের প্রবণতা দিকটি আরও ভালভাবে নির্ধারণ করতে পারে। যখন দামগুলি উপরের দিকে চ্যানেলের ট্র্যাকটি ভেঙে দেয়, তখন দামের উত্থানের প্রবণতা ধরা হয়; যখন দামগুলি নীচে চ্যানেলের ট্র্যাকটি ভেঙে দেয়, তখন দামের পতনের প্রবণতা ধরা হয়।

ভুয়া ব্রেকডাউন কমানো

আরএসআই সূচকের সাথে মিলিত হয়ে ওভারবয় ওভারসোল্ড অঞ্চলগুলি নির্ধারণ করে, দামের অস্থিরতার কারণে ভুয়া ব্রেকডাউনগুলি কিছুটা হ্রাস করতে পারে।

কার্যকরভাবে ঝুঁকি নিয়ন্ত্রণ

কৌশলটি শুধুমাত্র প্রধান সক্রিয় ট্রেডিং সময়ের মধ্যে ট্রেড করা হয়, প্রতিদিন সর্বোচ্চ 5টি অর্ডার কার্যকরভাবে ট্রেডিং ফ্রিকোয়েন্সি নিয়ন্ত্রণ করে; 2% সর্বোচ্চ ক্ষতি সেট করা এক দিনের সর্বোচ্চ ক্ষতিকে গ্রহণযোগ্য সীমার মধ্যে নিয়ন্ত্রণ করে।

ঝুঁকি বিশ্লেষণ

দামের অস্থিরতার সময় ভুয়া ব্রেকআপের ঝুঁকি

যখন দামের ব্যাপক ঝড় হয়, তখন কিছু মিথ্যা ব্রেকিং সিগন্যাল দেখা দিতে পারে, যা অপ্রয়োজনীয় ব্যবসায়ের ক্ষতির কারণ হতে পারে। প্যারামিটারগুলি সামঞ্জস্য করে বা ফিল্টার শর্তগুলি যুক্ত করে এই ঝুঁকি হ্রাস করা যেতে পারে।

ফিক্সড স্টপ লস ঝুঁকিপূর্ণ হওয়া বন্ধ করে

কৌশলটি স্থির সংখ্যক পয়েন্টের স্টপ লস স্টপ ব্যবহার করে, যখন দামের ব্যাপক ওঠানামা হয়, তখন স্থির পয়েন্টের স্টপ লস স্টপটি সহজেই বন্ধ হয়ে যায়, যার প্রতিক্রিয়া হিসাবে শতাংশ বা গতিশীল স্টপ লস স্টপ ব্যবহার করা হয়।

ট্রেডিং সময়সীমার ঝুঁকি

কৌশলটি কেবলমাত্র স্থির ট্রেডিংয়ের সময় পজিশন খোলার জন্য, যদি এই সময়ের মধ্যে কোনও সংকেত তৈরি না হয় তবে অন্যান্য সময়ের সম্ভাব্য ব্যবসায়ের সুযোগগুলি মিস করা হবে। ট্রেডিংয়ের সময়টি যথাযথভাবে প্রসারিত করা বা রিয়েল-টাইম পরিস্থিতির সাথে গতিশীলভাবে সামঞ্জস্য করার বিষয়টি বিবেচনা করা যেতে পারে।

অপ্টিমাইজেশান দিক

প্যারামিটার অপ্টিমাইজেশান

চলমান গড়ের দৈর্ঘ্য, আরএসআই প্যারামিটার, স্টপ-অফ-স্টপ পয়েন্টের সংখ্যা ইত্যাদির জন্য অপ্টিমাইজ করা যেতে পারে, যাতে সর্বোত্তম প্যারামিটার সমন্বয় পাওয়া যায়।

পরিস্রাবণ যুক্ত করুন

অন্যান্য সূচক বা শর্তাবলী যোগ করা যেতে পারে, যেমন ট্রেডিং ভলিউম বৃদ্ধি, ব্রিলিং লাইন চ্যানেল হ্রাস করা ইত্যাদি।

ডায়নামিক স্টপডাউন

শতকরা স্টপ বা ডায়নামিক স্টপ কৌশল ব্যবহার করা যেতে পারে, কেবলমাত্র স্থির পয়েন্ট স্টপ নয়, একতরফা কার্যকলাপের ঝুঁকিকে আরও ভালভাবে সুরক্ষিত করা যায়।

কৃত্রিম বিচারের সাথে

সিগন্যাল ম্যানুয়ালি চেক করুন, অথবা কেবলমাত্র নিশ্চিত হওয়ার পরে প্রবেশ করুন, যাতে ফাঁস না হয়।

সারসংক্ষেপ

এই কৌশলটি সামগ্রিকভাবে তুলনামূলকভাবে সহজ এবং ব্যবহারিক, ডাবল মুভিং এভারেজ নির্মাণের মাধ্যমে প্রবণতার দিকনির্দেশের সিদ্ধান্ত নেওয়ার জন্য; একই সাথে, আরএসআই সূচকটি কার্যকরভাবে কিছু মিথ্যা বিরতি ফিল্টার করতে পারে। ঝুঁকি নিয়ন্ত্রণের দিক থেকে, ট্রেডিংয়ের সময়সীমা এবং সর্বাধিক ক্ষতি সামগ্রিক ঝুঁকি নিয়ন্ত্রণ করতে পারে। অপ্টিমাইজেশনের জায়গাটি তুলনামূলকভাবে বড়, প্যারামিটার অপ্টিমাইজেশন, ক্ষতি বন্ধের ব্যবস্থা আপগ্রেড ইত্যাদির দিক থেকে উন্নতি করা যেতে পারে।

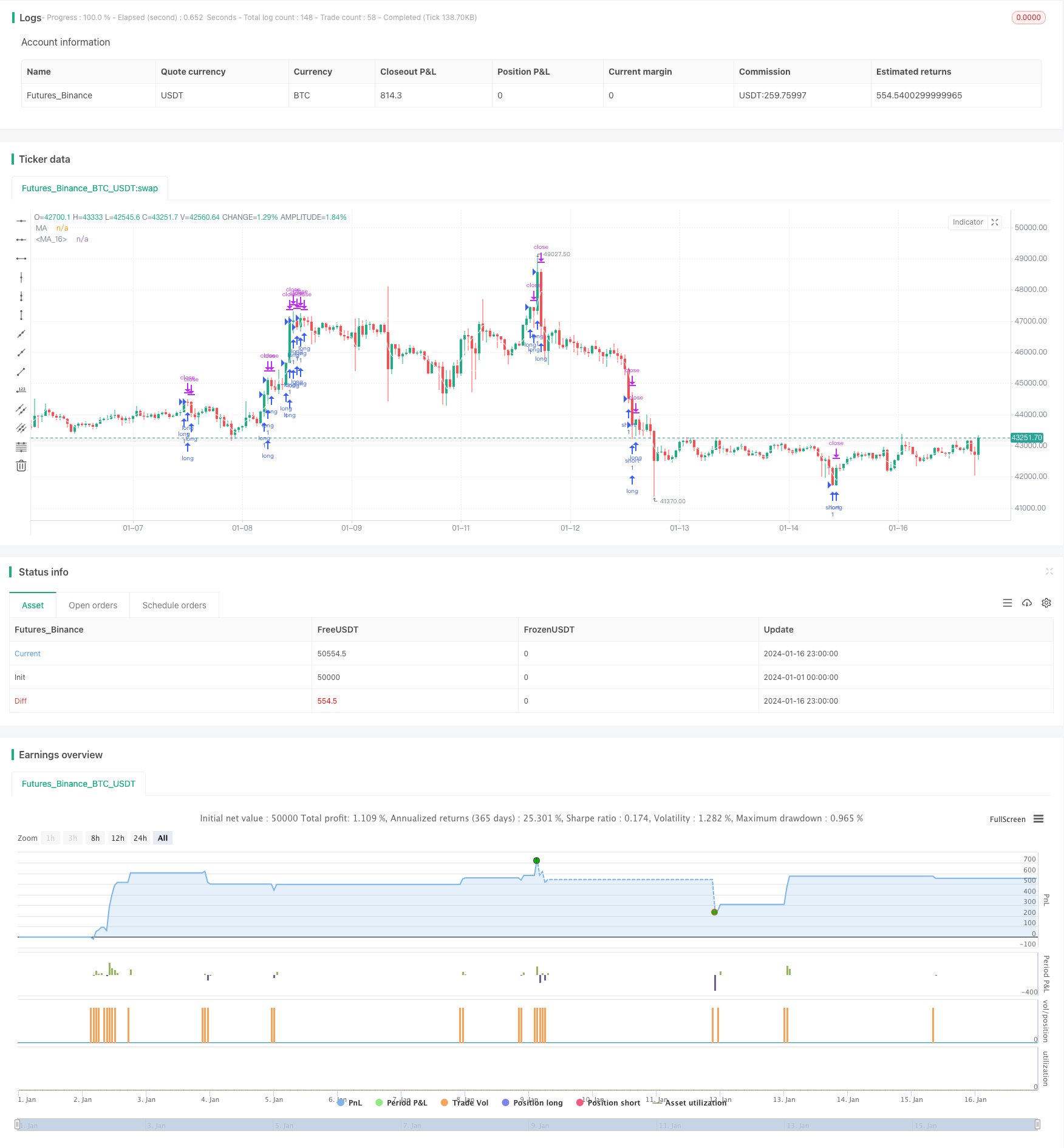

/*backtest

start: 2024-01-01 00:00:00

end: 2024-01-16 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © SoftKill21

//@version=4

strategy(title="Moving Average", shorttitle="MA", overlay=true)

timeinrange(res, sess) => time(res, sess) != 0

len = input(5, minval=1, title="Length")

src = input(high, title="Source")

offset = input(title="Offset", type=input.integer, defval=0, minval=-500, maxval=500)

out = sma(src, len)

plot(out, color=color.white, title="MA", offset=offset)

len2 = input(5, minval=1, title="Length")

src2 = input(low, title="Source")

offset2 = input(title="Offset", type=input.integer, defval=0, minval=-500, maxval=500)

out2 = sma(src2, len2)

plot(out2, color=color.white, title="MA", offset=offset2)

length = input( 5 )

overSold = input( 10 )

overBought = input( 80 )

price = input(close, title="Source RSI")

vrsi = rsi(price, length)

longcond= close > out and close > out2 and vrsi > overBought

shortcont = close < out and close < out2 and vrsi < overSold

tp=input(150,title="tp")

sl=input(80,title="sl")

strategy.entry("long",1,when=longcond)

//strategy.close("long",when= close < out2)

strategy.exit("long_exit","long",profit=tp,loss=sl)

strategy.entry("short",1,when=shortcont)

//strategy.close("short",when=close >out)

strategy.exit("short_exit","short",profit=tp,loss=sl)

// maxOrder = input(6, title="max trades per day")

// maxRisk = input(2,type=input.float, title="maxrisk per day")

// strategy.risk.max_intraday_filled_orders(maxOrder)

// strategy.risk.max_intraday_loss(maxRisk, strategy.percent_of_equity)

// strategy.close_all(when =not timeinrange(timeframe.period, "0300-1100"))