মূল্য শক-সহায়তা রায় তিন ফ্যাক্টর মডেল

ওভারভিউ

দামের অস্থিরতা সহায়ক বিচার তিন ফ্যাক্টর মডেল একটি সংক্ষিপ্ত ট্রেডিং কৌশল যা একাধিক ফ্যাক্টর বিচারকে একত্রিত করে। এই কৌশলটি সমন্বিতভাবে লেনদেনের পরিমাণ, আরএসআই সূচক, এমএসিডি সূচক এবং সিগন্যাল লাইন সূচকের একাধিক ফ্যাক্টর বিচার বিবেচনা করে এবং দামের অস্থিরতার আচরণ সম্পর্কে বিচার করে যাতে সংক্ষিপ্ত ব্যবসায়ের সুযোগ পাওয়া যায়।

কৌশল নীতি

এই কৌশলটির মূল যুক্তি হলঃ

দ্রুত চলমান গড়, ধীর চলমান গড়, MACD কার্ভ, সিগন্যাল লাইন ইত্যাদির মতো প্রযুক্তিগত সূচকগুলি গণনা করা;

ক্রয়-বিক্রয় অনুপাত, আরএসআই, এমএসিডি, সিগন্যাল লাইন ইন্ডিকেটরের জন্য মাল্টি-ফ্যাক্টর শর্ত;

একটি সমন্বিত বহু-ফ্যাক্টর মূল্যায়ন, যা নিশ্চিত করে যে বর্তমান দামের ঝাঁকুনির সময়, ক্রয়-বিক্রয়ের সুযোগ রয়েছে;

LONG বা SHORT পজিশনে প্রবেশ করুন এবং স্টপ লস সেট করুন;

যখন দাম স্টপ-অফ বা স্টপ-লস অবস্থায় পৌঁছায় তখন প্লেইন পজিশন।

এই কৌশলটি ক্রয়-বিক্রয় অনুপাত, আরএসআই সূচক, এমএসিডি সূচক, সিগন্যাল লাইন সূচক ইত্যাদির মতো মাল্টিফ্যাক্টর বিচার ব্যবহার করে, দামের অস্থিরতার আচরণ বিচার করে, সংক্ষিপ্ত ব্যবসায়ের সুযোগ ধরার জন্য। মাল্টিফ্যাক্টর সমন্বিত বিচারটি একক ফ্যাক্টরের কারণে ভুল সংকেত এড়াতে পারে, সংকেতের নির্ভুলতা বাড়ায়।

সামর্থ্য বিশ্লেষণ

এই কৌশলটির সুবিধাগুলো হলঃ

- মাল্টি ফ্যাক্টর বিচার, সিগন্যালের নির্ভুলতা বৃদ্ধি এবং ভুল সংকেত এড়ানো;

- মূল্যের অস্থিরতার প্রকৃতি ব্যবহার করে, স্বল্পমেয়াদী লেনদেনের সুযোগকে কাজে লাগান, যাতে লাভের সুযোগ থাকে;

- স্বয়ংক্রিয়ভাবে স্টপ লস সেট করুন, ঝুঁকি নিয়ন্ত্রণ করুন;

- এটি একটি সহজ, সুস্পষ্ট লেনদেনের লজিক, যা সহজেই বাস্তবায়ন করা যায়।

ঝুঁকি বিশ্লেষণ

এই কৌশলটি নিম্নলিখিত ঝুঁকিগুলিও বহন করেঃ

- মার্কেটের পরিবর্তনের জন্য অ্যালগরিদমগুলি অতীতের তথ্যের উপর খুব বেশি নির্ভরশীল;

- মাল্টি-ফ্যাক্টর সমন্বয় পদ্ধতিটি আরও উন্নত করা যেতে পারে এবং ভুল সিদ্ধান্ত নেওয়ার সম্ভাবনা রয়েছে;

- স্টপ লস পয়েন্ট সেট করা যুক্তিসঙ্গত কিনা তা কৌশলগত স্থিতিশীলতার উপর সরাসরি প্রভাব ফেলে।

উপরের ঝুঁকির জন্য, নিম্নলিখিত দিকগুলি থেকে অপ্টিমাইজ করা যেতে পারেঃ

- ডেটা স্যাম্পলিং চক্র বাড়ানো এবং বাজারের তথ্য পরিবর্তনের প্রভাব হ্রাস করা;

- মাল্টি ফ্যাক্টর ওজনের সমন্বয়, স্বনির্ধারিত অনুকূলিতকরণ;

- বিভিন্ন স্টপ পয়েন্ট পরীক্ষা করে সেরা স্টপ পয়েন্ট খুঁজুন।

অপ্টিমাইজেশান দিক

এই কৌশলটি নিম্নলিখিত দিকগুলি থেকে অপ্টিমাইজ করা যায়ঃ

মাল্টি ফ্যাক্টর ওজনের অনুকূলিতকরণ, গতিশীল সমন্বয় উপলব্ধ। বিভিন্ন পরিস্থিতির উপর নির্ভর করে মাল্টি ফ্যাক্টর রায়ের ওজনের সমন্বয় করা যেতে পারে, অভিযোজনযোগ্যতা উন্নত করা যায়;

মেশিন লার্নিং অ্যালগরিদমের সাথে মিলিত, মাল্টি ফ্যাক্টর স্বনির্ধারণ অপ্টিমাইজেশন; নিউরাল নেটওয়ার্ক, জেনেটিক অ্যালগরিদম এবং অন্যান্য অ্যালগরিদমের ব্যবহারের মাধ্যমে মাল্টি ফ্যাক্টর মডেল প্রশিক্ষণ, প্যারামিটার স্বয়ংক্রিয় অপ্টিমাইজেশন;

অপ্টিমাইজ করা স্টপ স্ট্র্যাটেজি। আপনি বিভিন্ন ট্র্যাকিং স্টপ, মোবাইল স্টপ সমন্বয় পরীক্ষা করতে পারেন এবং সর্বোত্তম স্টপ সমাধান খুঁজে পেতে পারেন।

উচ্চ প্রযুক্তির সূচকগুলির সাথে মিলিত। আরও সূচক যেমন ওঠানামা হার ওঠানামা, গতিশীলতা ঝাঁকুনি এবং আরও অনেক কিছু পরীক্ষা করা যেতে পারে।

সারসংক্ষেপ

দামের ঝাঁকুনির সহায়ক সিদ্ধান্তের জন্য তিন-ফ্যাক্টর মডেল ক্যাচ কৌশলটি দামের ঝাঁকুনির সময়কালের বহু-ফ্যাক্টর বৈশিষ্ট্যগুলিকে যথাযথভাবে ব্যবহার করে এবং উচ্চ কার্যকর সংক্ষিপ্ত ট্রেডিং কৌশল অর্জন করে। এই কৌশলটি সর্বোত্তম ক্রয়-বিক্রয় সময় নির্ধারণের জন্য ক্রয়-বিক্রয়, আরএসআই, এমএসিডি, সিগন্যাল লাইন ইত্যাদির মতো বহু-ফ্যাক্টর বিচার ব্যবহার করে। বহু-ফ্যাক্টর বিচারটি সংকেতের নির্ভুলতা বাড়ায়, যা স্থিতিশীল আয় অর্জনের পক্ষে সহায়ক। পরবর্তীকালে মেশিন লার্নিং অ্যালগরিদমের মাধ্যমে বহু-ফ্যাক্টর স্ব-অনুকূলিতকরণ অনুকূলিতকরণ অর্জন করতে পারে, যার ফলে আরও দুর্দান্ত কৌশলগত পারফরম্যান্স পাওয়া যায়।

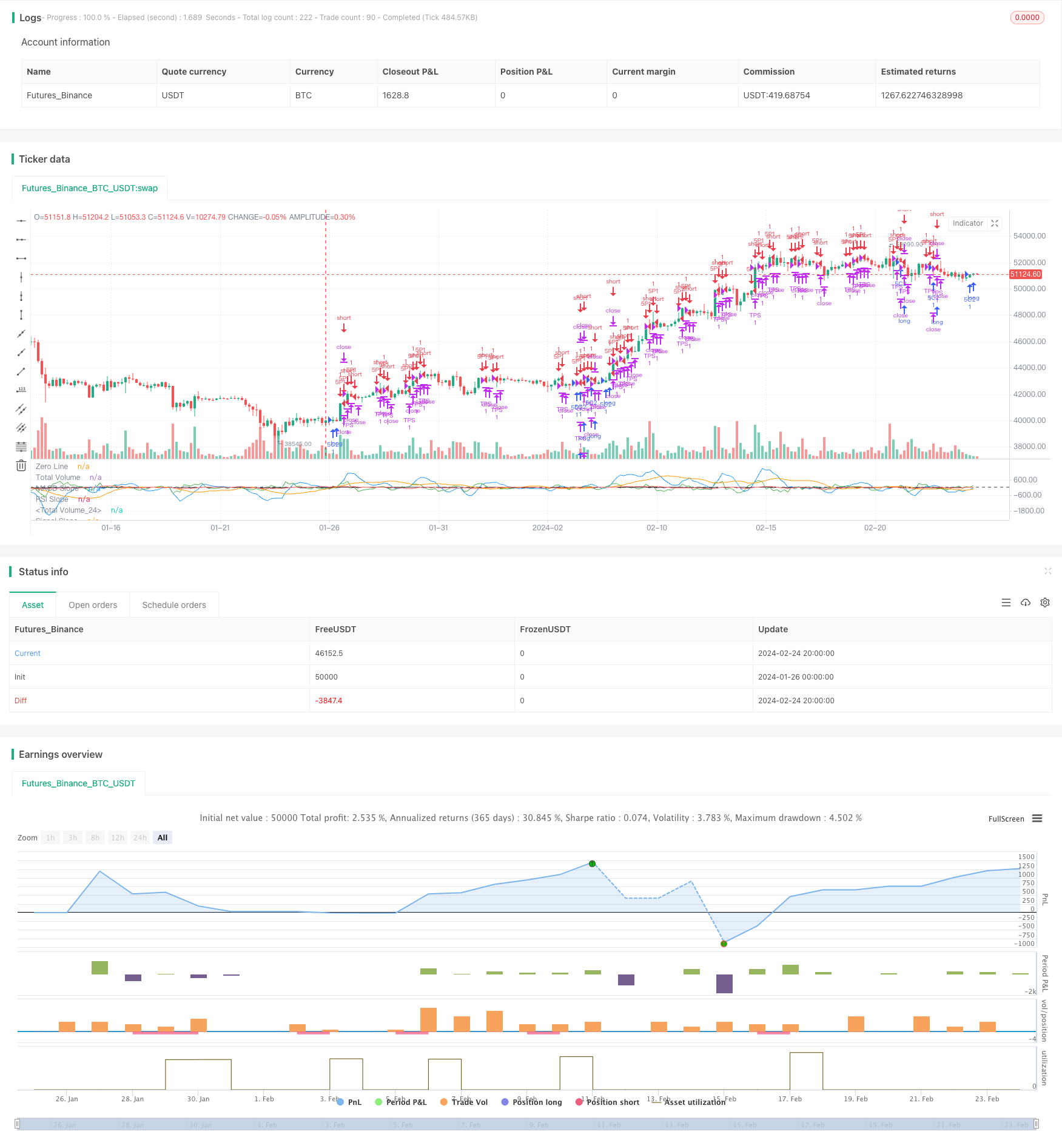

/*backtest

start: 2024-01-26 00:00:00

end: 2024-02-25 00:00:00

period: 4h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("3 10.0 Oscillator Profile Flagging", shorttitle="3 10.0 Oscillator Profile Flagging", overlay=false)

signalBiasValue = input(title="Signal Bias", defval=0.26)

macdBiasValue = input(title="MACD Bias", defval=0.7)

shortLookBack = input( title="Short LookBack", defval=3)

longLookBack = input( title="Long LookBack", defval=6)

takeProfit = input( title="Take Profit", defval=2)

stopLoss = input( title="Stop Loss", defval=0.7)

fast_ma = ta.sma(close, 3)

slow_ma = ta.sma(close, 10)

macd = fast_ma - slow_ma

signal = ta.sma(macd, 16)

hline(0, "Zero Line", color = color.black)

buyVolume = volume*((close-low)/(high-low))

sellVolume = volume*((high-close)/(high-low))

buyVolSlope = buyVolume - buyVolume[1]

sellVolSlope = sellVolume - sellVolume[1]

signalSlope = ( signal - signal[1] )

macdSlope = ( macd - macd[1] )

plot(macd, color=color.blue, title="Total Volume")

plot(signal, color=color.orange, title="Total Volume")

plot(macdSlope, color=color.green, title="MACD Slope")

plot(signalSlope, color=color.red, title="Signal Slope")

intrabarRange = high - low

rsi = ta.rsi(close, 14)

rsiSlope = rsi - rsi[1]

plot(rsiSlope, color=color.black, title="RSI Slope")

getRSISlopeChange(lookBack) =>

j = 0

for i = 0 to lookBack

if ( rsi[i] - rsi[ i + 1 ] ) > -5

j += 1

j

getBuyerVolBias(lookBack) =>

j = 0

for i = 1 to lookBack

if buyVolume[i] > sellVolume[i]

j += 1

j

getSellerVolBias(lookBack) =>

j = 0

for i = 1 to lookBack

if sellVolume[i] > buyVolume[i]

j += 1

j

getVolBias(lookBack) =>

float b = 0.0

float s = 0.0

for i = 1 to lookBack

b += buyVolume[i]

s += sellVolume[i]

b > s

getSignalBuyerBias(lookBack) =>

j = 0

for i = 1 to lookBack

if signal[i] > signalBiasValue

j += 1

j

getSignalSellerBias(lookBack) =>

j = 0

for i = 1 to lookBack

if signal[i] < ( 0.0 - signalBiasValue )

j += 1

j

getSignalNoBias(lookBack) =>

j = 0

for i = 1 to lookBack

if signal[i] < signalBiasValue and signal[i] > ( 0.0 - signalBiasValue )

j += 1

j

getPriceRising(lookBack) =>

j = 0

for i = 1 to lookBack

if close[i] > close[i + 1]

j += 1

j

getPriceFalling(lookBack) =>

j = 0

for i = 1 to lookBack

if close[i] < close[i + 1]

j += 1

j

getRangeNarrowing(lookBack) =>

j = 0

for i = 1 to lookBack

if intrabarRange[i] < intrabarRange[i + 1]

j+= 1

j

getRangeBroadening(lookBack) =>

j = 0

for i = 1 to lookBack

if intrabarRange[i] > intrabarRange[i + 1]

j+= 1

j

bool isNegativeSignalReversal = signalSlope < 0.0 and signalSlope[1] > 0.0

bool isNegativeMacdReversal = macdSlope < 0.0 and macdSlope[1] > 0.0

bool isPositiveSignalReversal = signalSlope > 0.0 and signalSlope[1] < 0.0

bool isPositiveMacdReversal = macdSlope > 0.0 and macdSlope[1] < 0.0

bool hasBearInversion = signalSlope > 0.0 and macdSlope < 0.0

bool hasBullInversion = signalSlope < 0.0 and macdSlope > 0.0

bool hasSignalBias = math.abs(signal) >= signalBiasValue

bool hasNoSignalBias = signal < signalBiasValue and signal > ( 0.0 - signalBiasValue )

bool hasSignalBuyerBias = hasSignalBias and signal > 0.0

bool hasSignalSellerBias = hasSignalBias and signal < 0.0

bool hasPositiveMACDBias = macd > macdBiasValue

bool hasNegativeMACDBias = macd < ( 0.0 - macdBiasValue )

bool hasBullAntiPattern = ta.crossunder(macd, signal)

bool hasBearAntiPattern = ta.crossover(macd, signal)

bool hasSignificantBuyerVolBias = buyVolume > ( sellVolume * 1.5 )

bool hasSignificantSellerVolBias = sellVolume > ( buyVolume * 1.5 )

// 202.30 Profit 55.29% 5m

if ( ( getVolBias(longLookBack) == false ) and rsi <= 41 and math.abs(rsi - rsi[shortLookBack]) > 1 and hasNoSignalBias and rsiSlope > 1.5 and close > open)

strategy.entry("5C1", strategy.long, qty=1.0)

strategy.exit("TPS", "5C1", limit=strategy.position_avg_price + takeProfit, stop=strategy.position_avg_price - stopLoss)

// 171.70 Profit 50.22% 5m

if ( getVolBias(longLookBack) == true and rsi > 45 and rsi < 55 and macdSlope > 0 and signalSlope > 0)

strategy.entry("5C2", strategy.long, qty=1.0)

strategy.exit("TPS", "5C2", limit=strategy.position_avg_price + takeProfit, stop=strategy.position_avg_price - stopLoss)

// 309.50 Profit 30.8% 5m 2 tp .7 sl 289 trades

if ( macd > macdBiasValue and macdSlope > 0)

strategy.entry("5P1", strategy.short, qty=1.0)

strategy.exit("TPS", "5P1", limit=strategy.position_avg_price - takeProfit, stop=strategy.position_avg_price + stopLoss)