বলিঙ্গার ব্যান্ডের ডায়নামিক টেক প্রফিট এবং ডায়নামিক অ্যাড পজিশন কৌশল

কৌশল ওভারভিউ

এই কৌশলটি বুলিন বন্ডের উপর ভিত্তি করে, যখন দামগুলি বুলিন বন্ডের নীচে পৌঁছায় তখন পজিশনটি খোলার জন্য এবং গতিশীল স্টপ এবং গতিশীল পজিশন লজিক সেট করে। যখন দামগুলি নীচের দিক থেকে বিপরীত হয় এবং বুলিন বন্ডের মধ্যবর্তী ট্র্যাকটি ভেঙে দেয়, তখন কৌশলটি বলে যে একটি উচ্চতর প্রবণতা তৈরি হয়, যখন কৌশলটি একটি নির্দিষ্ট অনুপাতের মধ্যে দামের প্রত্যাহারের সময় পজিশন বাড়ায়; যখন দামগুলি অবশেষে বুলিন বন্ডের ট্র্যাকটি ভেঙে দেয়, তখন কৌশলটি সমতল হয়। নিম্নমুখী প্রবণতায়, কৌশলটি বিপরীত অপারেশন লজিক নেয়।

কৌশল নীতি

এই কৌশলটির মূল নীতিগুলি হলঃ

বুলিনের উপ-রেখা, মধ্য-রেখা এবং নিম্ন-রেখা গণনা করুন। উপ-রেখা এবং নিম্ন-রেখার গণনা সূত্রটি মধ্য-রেখা যোগ-মুছে ফেলার মান পার্থক্যের N গুণ, যেখানে N কাস্টমাইজ করা যায়।

যখন ক্লোজিং প্রাইসটি বুলিন বন্ডের নীচে নেমে আসে এবং এর আগে কোনও পজিশন খোলা হয়নি তখন কৌশলটি আরও পজিশন খুলবে; যখন ক্লোজিং প্রাইসটি বুলিন বন্ডের নীচে নেমে আসে এবং এর আগে কোনও পজিশন খোলা হয়নি তখন কৌশলটি খালি পজিশন খুলবে। এখানে পজিশন খোলার লজিকটি প্রচলিত বুলিন বন্ড ব্রেকিং সিস্টেমের অনুরূপ।

একটি পজিশন খোলার পরে, যদি বন্ধের দামটি বুলিনের মধ্যবর্তী ট্র্যাকটি উপরের দিকে ভেঙে যায় তবে এটি একটি উচ্চতর প্রবণতা হিসাবে বিবেচিত হয় এবং বেসক্রসডকে সত্য হিসাবে চিহ্নিত করা হয়। খালি পজিশন খোলার পরে, যদি বন্ধের দামটি বুলিনের মধ্যবর্তী ট্র্যাকটি নীচে ভেঙে যায় তবে বেসক্রসডকে সত্য হিসাবে চিহ্নিত করা হয়।

বহুস্তরীয় পরিস্থিতিতে, যদি সমাপ্তির দামটি ট্র্যাকের নিচে পড়ে এবং বেসক্রসড সত্য হয় এবং বর্তমান দামটি মূল খোলার দামের চেয়ে 2% এরও বেশি হ্রাস পায়, তবে কৌশলটি পজিশনিং করে এবং একই সাথে বেসক্রসডকে মিথ্যাতে পুনরায় সেট করে। খালি অবস্থার বিপরীতে। এখানে পজিশনিং লজিকটি কৌশলটিকে প্রবণতা প্রত্যাহারের সময় কম পজিশনিং করতে এবং লাভের জায়গা বাড়িয়ে তুলতে পারে।

যদি একাধিক পজিশনের সময় বন্ধের দামটি বুইলিন বন্ডের ট্র্যাককে ভেঙে দেয়, বা খালি পজিশনের সময় বন্ধের দামটি বুইলিন বন্ডের ট্র্যাককে ভেঙে দেয়, তবে কৌশলটি সমস্ত পজিশনকে সমতল করে দেয়, মুনাফা উপার্জন করে এবং পরবর্তী পজিশনের প্রস্তুতির জন্য প্রতিটি চিহ্নিত ভেরিয়েবল পুনরায় সেট করে।

উপরোক্ত ডায়নামিক পজিশন খোলার, পজিশন বাড়ানোর এবং স্টপ স্টপের লজিকের মাধ্যমে, কৌশলটি প্রবণতার পরিস্থিতিতে নমনীয়ভাবে পরিচালনা করতে পারে, উচ্চতর মুনাফা অর্জন করতে পারে। একই সাথে ব্রিনের বন্ডের মাধ্যমে প্রবণতা ক্যাপচার করার জন্য এই ক্লাসিক প্রযুক্তিগত সূচকটি কৌশলটিকে কিছুটা অভিযোজিত এবং স্থিতিশীল করে তোলে।

সামর্থ্য বিশ্লেষণ

ডায়নামিক স্টপঃ এই কৌশলটি বুলিন বন্ডের মাধ্যমে গতিশীলভাবে স্টপ পজিশনের সমন্বয় করে, যা স্থির পয়েন্ট স্টপ পজিশনের তুলনায় বাজারের ওঠানামার সাথে আরও ভালভাবে খাপ খাইয়ে নিতে এবং লাভের সুরক্ষার জন্য নমনীয়।

ডায়নামিক পজিশনিংঃ ট্রেন্ড গঠনের পর প্রত্যাহারের পর্যায়ে কৌশলটি ধীরে ধীরে পজিশনিং করে, যাতে ট্রেন্ডিংয়ের সময় উচ্চতর মুনাফা অর্জন করা যায়। ডায়নামিক পজিশনিং কৌশলটিকে ট্রেন্ডিংয়ের ক্ষেত্রে আরও সুবিধাজনক করে তোলে।

প্যারামিটারগুলির নমনীয়তাঃ ব্রিনের প্যারামিটারগুলি যেমন এন, পি মান ইত্যাদি বিভিন্ন বাজার বৈশিষ্ট্য এবং ট্রেডিং শৈলীর সাথে খাপ খাইয়ে নিতে নমনীয়ভাবে সামঞ্জস্য করা যায়।

দৃঢ় অভিযোজনযোগ্যতা: ব্রিনব্যান্ড একটি ক্লাসিক প্রযুক্তিগত সূচক যা ভাল প্রবণতা ক্যাপচার ক্ষমতা রয়েছে। এটি গতিশীল পজিশন ম্যানেজমেন্টের সাথে মিলিত হলে, এটি বিভিন্ন ধরণের আর্থিক বাজারে স্থিতিশীল কার্যকারিতা প্রদর্শন করতে পারে।

লজিক্যাল স্বচ্ছতা: এই কৌশলটির পজিশন খোলার শর্ত এবং পজিশন কমানোর লজিকটি খুব স্পষ্ট এবং স্পষ্ট, যা ব্যবসায়ীদের বুঝতে এবং পরিচালনা করতে সহজতর। পরিষ্কার লজিকের অর্থ হ’ল এটি দ্বিতীয় বিকাশ এবং কৌশল অপ্টিমাইজেশনের জন্য আরও সহজ।

ঝুঁকি বিশ্লেষণ

ঝড়ের বাজারঃ বুলিন-ব্যান্ড কৌশলগুলি ঝড়ের বাজারগুলিতে প্রায়শই ভাল কাজ করে না, যখন ঘন ঘন খালি পজিশনের ফলে আরও বেশি লেনদেনের ব্যয় হয়, যা সামগ্রিক উপার্জনকে প্রভাবিত করে।

প্রবণতা পরিবর্তনঃ প্রবণতা পরিবর্তনের গুরুত্বপূর্ণ মুহুর্তে, এই কৌশলটি বিচারের পিছনে থাকতে পারে, যার ফলে ভুল দিকের পজিশন বাড়ানো হয়, যার ফলে বৃহত্তর প্রত্যাবর্তন ঘটে।

চরম পরিস্থিতিঃ চরম পরিস্থিতিতে (যেমন, ঘূর্ণিঝড়ের পতন) বুরিনের গতিপথের অস্বাভাবিকতা দেখা দিতে পারে, যার ফলে এই কৌশলটি কার্যকর হয় না।

প্যারামিটার সেটিংঃ অপ্রয়োজনীয় প্যারামিটার সেটিং এই কৌশলটির কার্যকারিতার উপর মারাত্মক প্রভাব ফেলতে পারে, যেমন N মানটি খুব ছোট হলে এটি ঘন ঘন লেনদেনের কারণ হতে পারে এবং N মানটি খুব বড় হলে এটি সংকেত বিলম্বের কারণ হতে পারে।

ব্ল্যাক সোয়ান ইভেন্টঃ এই কৌশলটি বড় ধরনের রাজনৈতিক-অর্থনৈতিক ইভেন্টের ক্ষেত্রে ঝুঁকিপূর্ণ।

উপরোক্ত ঝুঁকিগুলির জন্য, দুটি দিক থেকে নিয়ন্ত্রণ করা যেতে পারেঃ 1) যুক্তিসঙ্গতভাবে পরামিতি সেট করুন, বিভিন্ন মানদণ্ড এবং বাজারের অবস্থার জন্য পরামিতি অপ্টিমাইজ করুন; 2) কৌশলটিতে আরও ফিল্টার শর্ত যুক্ত করুন, যেমন প্রবণতা বিচার, ওঠানামা ফিল্টার ইত্যাদি, সংকেতের গুণমান উন্নত করুন। এছাড়াও, বাস্তব ব্যবহারে পজিশন নিয়ন্ত্রণ এবং ঝুঁকি ব্যবস্থাপনা করা প্রয়োজন, একক লেনদেনের ঝুঁকি ফাঁকির কঠোর নিয়ন্ত্রণ প্রয়োজন।

অপ্টিমাইজেশান দিক

প্রবণতা ফিল্টারিংঃ অবস্থান খোলার সময় প্রবণতা বিচার যুক্ত করার লজিক, যেমন এমএ মাল্টি-হেড সারিটি আরও বেশি ফিল্টারিংয়ের শর্ত হিসাবে এবং এমএ শূন্য শূন্য ফিল্টারিংয়ের শর্ত হিসাবে, যা প্রবণতা ধরে রাখার সাফল্যের হার বাড়িয়ে তুলতে পারে।

ওঠানামা ফিল্টারিংঃ ব্রিন ব্যান্ডটি আসলে একটি ওঠানামার সূচক, এটি বাজারের ওঠানামার অবস্থা সনাক্ত করতে এটিআর, historicalতিহাসিক ওঠানামার মতো সূচকগুলি প্রবর্তন করে, উচ্চ তরঙ্গ অবস্থায় অবস্থানের অবস্থানকে যথাযথভাবে হ্রাস করতে পারে এবং নিম্ন তরঙ্গ অবস্থায় অবস্থানের অবস্থানকে বাড়িয়ে তুলতে পারে, যার ফলে ঝুঁকি আরও ভালভাবে নিয়ন্ত্রণ করা যায়।

ডায়নামিক প্যারামিটার অপ্টিমাইজেশানঃ ব্রিনের প্যারামিটারগুলি বাজারের অবস্থার গতিশীলতার সাথে সামঞ্জস্যপূর্ণ হতে পারে। যেমন ট্রেন্ডিংয়ের সময় এন-মান বাড়ানো যেতে পারে এবং ঝড়ের বাজারে এন-মান হ্রাস করা যেতে পারে। এর জন্য মেশিন লার্নিং এবং অন্যান্য প্রযুক্তির সাহায্যে ঐতিহাসিক তথ্যের প্রশিক্ষণের মাধ্যমে সর্বোত্তম প্যারামিটারগুলি সন্ধান করা প্রয়োজন।

সংমিশ্রণ কৌশলঃ এই কৌশলটি অন্যান্য ক্লাসিক কৌশল যেমন এমএসিডি, আরএসআই ইত্যাদির সাথে একত্রিত করা যেতে পারে, যা সিস্টেমের স্থিতিশীলতা এবং লাভজনকতা বাড়ানোর জন্য একটি সংমিশ্রণ কৌশল গঠন করে।

স্টপ লজিক যুক্ত করুনঃ এই কৌশলটিতে বর্তমানে সুস্পষ্ট স্টপ লজিকের অভাব রয়েছে, একক ব্যবসায়ের সর্বাধিক ক্ষতি নিয়ন্ত্রণের জন্য চলমান স্টপ বা স্থির শতাংশ স্টপ ইত্যাদির মতো প্রক্রিয়া যুক্ত করার বিষয়টি বিবেচনা করা যেতে পারে।

পজিশন ম্যানেজমেন্ট অপ্টিমাইজেশানঃ পজিশন বাড়ানো এবং হ্রাস করার সময়, আপনি কেলি সূত্র, সর্বোত্তম F মান এবং অন্যান্য ক্লাসিক পজিশন ম্যানেজমেন্ট পদ্ধতিগুলি ব্যবহার করতে পারেন যাতে নিয়ন্ত্রিত ঝুঁকির অধীনে লাভের সর্বাধিক লাভ করা যায়।

উপরোক্ত অপ্টিমাইজেশনের মাধ্যমে, এই কৌশলটির ঝুঁকি-লাভের অনুপাত আরও বাড়ানো যেতে পারে, যাতে এটি পরিবর্তিত বাজার পরিবেশে আরও ভালভাবে অভিযোজিত হতে পারে এবং ব্যবসায়ীদের জন্য স্থিতিশীল রিটার্ন আনতে পারে।

সারসংক্ষেপ

বুলিন-ভিত্তিক গতিশীল স্টপ-অফ এবং ডায়নামিক পজিশনিং কৌশল একটি ক্লাসিক ট্রেন্ড ট্র্যাকিং কৌশল যা গতিশীলভাবে অবস্থানগুলি সামঞ্জস্য করে উচ্চতর প্রবণতা লাভের জন্য বুলিন-ভিত্তিক কৌশল। এই কৌশলটি স্পষ্ট, প্যারামিটারটি নমনীয়, এবং এটি একটি পরিমাণগত ট্রেডিং কৌশল যা গভীরভাবে অধ্যয়ন এবং প্রয়োগের জন্য উপযুক্ত। তবে একই সাথে আমরা দেখতে পাচ্ছি যে এই কৌশলটি বাজারের ঝড়ের মধ্যে দুর্বলভাবে কাজ করে, চরম মুদ্রা এবং কালো ঘুড়ি ইভেন্টের প্রতি প্রতিক্রিয়াশীলতার অভাব রয়েছে, যার জন্য আমাদের বাস্তব প্রয়োগে প্যারামিটার অপ্টিমাইজেশন, ঝুঁকি নিয়ন্ত্রণ এবং কৌশল সমন্বয়কে গুরুত্ব দেওয়া প্রয়োজন এবং বিভিন্ন বাজারের অবস্থার অধীনে কৌশলটির কার্যকারিতা পর্যায়ক্রমে পরীক্ষা করা উচিত। কৌশলটির অভ্যন্তরীণ যুক্তি, ক্রমাগত অপ্টিমাইজেশন এবং উন্নতি সম্পর্কে গভীরভাবে বোঝার মাধ্যমে, আমি বিশ্বাস করি যে এই কৌশলটি দীর্ঘমেয়া বিনিয়োগকারীদের স্থিতিশীল রিটার্ন আনতে পরিমাণগত ব্যবসায়ীদের জন্য একটি গুরুত্বপূর্ণ হা

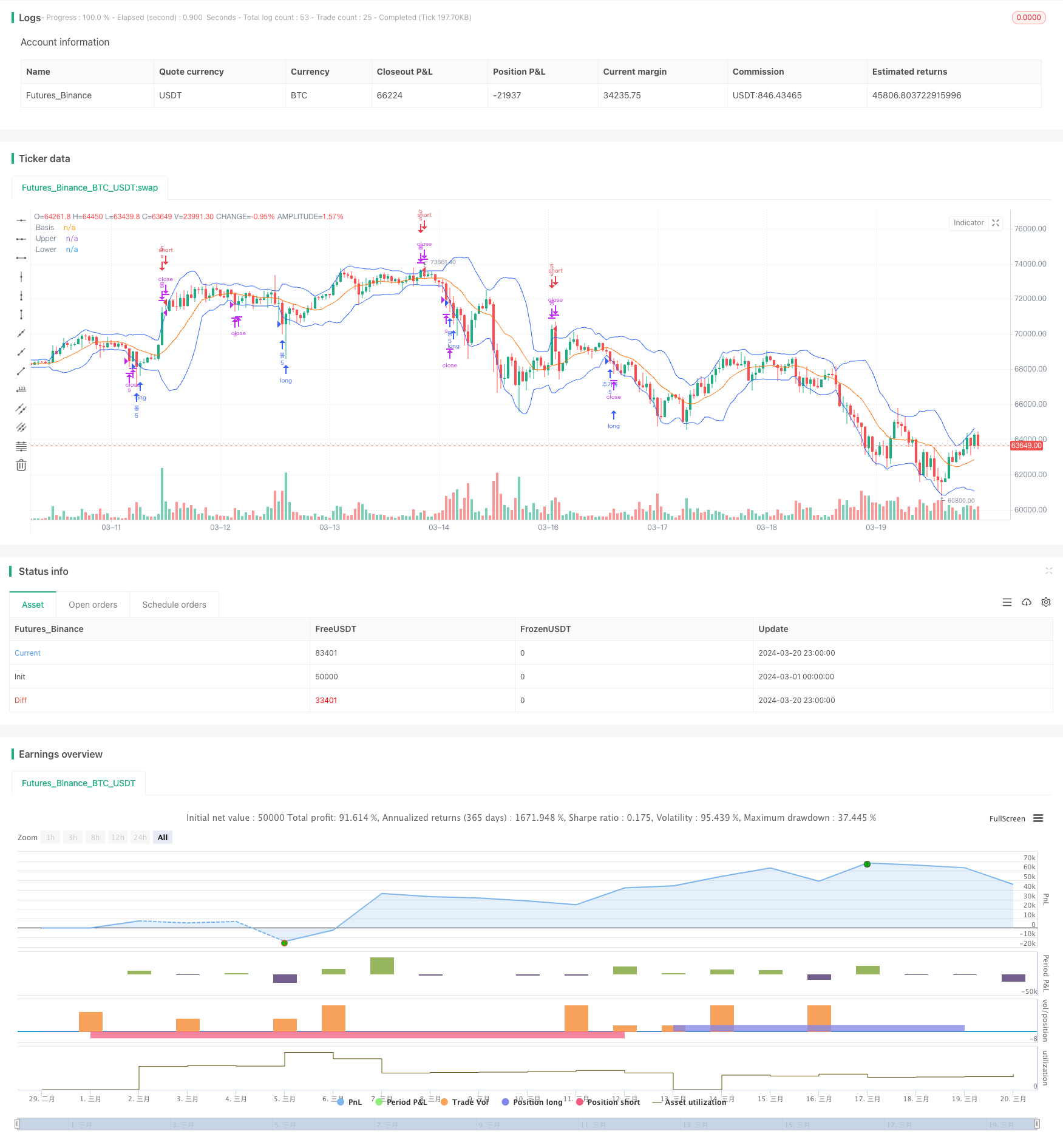

/*backtest

start: 2024-03-01 00:00:00

end: 2024-03-21 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

// Bollinger Bands 1Bb 상하한 크로스 롱숏 실행

strategy(shorttitle="BB", title="Bollinger Bands", overlay=true )

// bb

length = input.int(12, minval=1)

src = input(close, title="Source")

mult = input.float(2.0, minval=0.001, maxval=50, title="StdDev")

basis = ta.sma(src, length)

dev = mult * ta.stdev(src, length)

upper = basis + dev

lower = basis - dev

offset = input.int(0, "Offset", minval = -500, maxval = 500)

plot(basis, "Basis", color=#FF6D00, offset = offset)

p1 = plot(upper, "Upper", color=#2962FF, offset = offset)

p2 = plot(lower, "Lower", color=#2962FF, offset = offset)

add = input.float(0.98, step = 0.001)

// plot(upper - lower, "Basis", color=color.red, offset = offset)

var bool entryMade = false

var bool basisCrossed = false

var bool upperCrossed = false

var bool lowerCrossed = false

strategy.initial_capital = 50000

if close < lower and not entryMade

strategy.entry("롱", strategy.long, qty = strategy.initial_capital/10000)

entryMade := true

if ta.crossover(close, basis) and entryMade and not upperCrossed

basisCrossed := true

if close > upper

upperCrossed := true

if close < lower and entryMade and basisCrossed and not upperCrossed and close < strategy.position_avg_price*add

strategy.entry("추가롱", strategy.long, strategy.initial_capital/10000)

basisCrossed := false

if close > upper

strategy.close("롱")

strategy.close("추가롱")

entryMade := false

basisCrossed := false

upperCrossed := false

///////////반대 포지션

if close > upper and not entryMade

strategy.entry("s", strategy.short, qty = strategy.initial_capital/10000)

entryMade := true

if ta.crossunder(close, basis) and entryMade and not lowerCrossed

basisCrossed := true

if close < lower

lowerCrossed := true

if close > upper and entryMade and basisCrossed and not lowerCrossed and close > strategy.position_avg_price*add

strategy.entry("추가s", strategy.short, strategy.initial_capital/10000)

basisCrossed := false

if close < lower

strategy.close("s")

strategy.close("추가s")

entryMade := false

basisCrossed := false

upperCrossed := false