ওভারভিউ

এই কৌশলটির মূল ধারণাগুলি হ’ল একটি কে-লাইন বাজারকে কেনার সংকেত হিসাবে সন্ধান করা এবং দামটি পূর্ববর্তী কে-লাইন নিম্নের নীচে নেমে গেলে পিয়ার্সিং করা। এই কৌশলটি বহুপক্ষীয় শক্তির দৃ strong়তা এবং শেয়ারের দাম বাড়ার সম্ভাবনা বেশি হওয়ার ইঙ্গিত দেয়। একই সাথে, পূর্ববর্তী কে-লাইন নিম্নের স্টপ পয়েন্ট হিসাবে ঝুঁকি কার্যকরভাবে নিয়ন্ত্রণ করা যায়।

কৌশল নীতি

- বর্তমান কে লাইনটি বিজোড় কে লাইন কিনা তা বিচার করুন (খোলার দামের চেয়ে বন্ধের দাম বেশি)

- বর্তমান K-রেখার দৈর্ঘ্যের অনুপাত কে-রেখার দৈর্ঘ্যের অনুপাত গণনা করুন

- যদি উপরের লিডের অনুপাত ৫% এর কম হয়, তবে এটি কার্যকর বলে মনে করা হয় যে কোনও উপরের লিড নেই, কে-লাইনের দিকে তাকান, একটি কেনার সংকেত প্রেরণ করুন

- সর্বনিম্ন কে-লাইনের মূল্য রেকর্ড করুন যা ক্রয়ের পরে স্টপ লস হিসাবে ব্যবহৃত হয়

- যখন দাম স্টপ লস পয়েন্ট অতিক্রম করে, তখন পজিশন থেকে বেরিয়ে আসা

কৌশলগত সুবিধা

- ট্রেডিং-এর ক্ষেত্রে, ট্রেডিং-এর প্রবণতা বেশি এবং সাফল্যের হার বেশি।

- পূর্ববর্তী K-লাইন নিম্ন পয়েন্টকে স্টপ লস হিসাবে ব্যবহার করে, ঝুঁকি নিয়ন্ত্রণযোগ্য

- সহজ, বাস্তবায়নযোগ্য এবং অপ্টিমাইজযোগ্য

- প্রবণতার জন্য উপযুক্ত

কৌশলগত ঝুঁকি

- ক্রয় সংকেতের পরে অবিলম্বে প্রত্যাহারের জন্য স্টপ লস ট্রিগার হতে পারে

- উচ্চ অস্থিরতার জাতের জন্য, স্টপ লসটি ক্রয় মূল্যের খুব কাছাকাছি সেট করা যেতে পারে, যার ফলে অকালে স্টপ লস হয়

- মুনাফা অর্জনের লক্ষ্যমাত্রার অভাব, সঠিক সময় নির্ধারণ করা কঠিন

কৌশল অপ্টিমাইজেশনের দিকনির্দেশনা

- প্রবণতা শক্তি নিশ্চিত করার জন্য অন্যান্য সূচক যেমন এমএ, এমএসিডি ইত্যাদির সাথে একত্রিত করা যেতে পারে, যা প্রবেশের সংকেতের কার্যকারিতা বাড়িয়ে তোলে

- উচ্চ-অস্থির জাতের জন্য, স্টপ-অফটি আরও দূরবর্তী স্থানে সেট করা যেতে পারে, যেমন পূর্ববর্তী N-রুটের K-লাইনের সর্বনিম্ন পয়েন্ট, স্টপ-অফ ফ্রিকোয়েন্সি হ্রাস করতে

- লাভের লক্ষ্যমাত্রা, যেমন N গুণ ATR বা লাভের শতাংশ প্রবর্তন করুন, সময়মত লাভের জন্য লক করুন

- পজিশন ম্যানেজমেন্ট যোগ করার কথা বিবেচনা করুন, যেমন সিগন্যালের শক্তি অনুসারে পজিশনের আকার পরিবর্তন করা ইত্যাদি

সারসংক্ষেপ

এই কৌশলটি প্রবণতা চলাকালীন কার্যকরভাবে মুনাফা ক্যাপচার করতে পারে। তবে কৌশলটির কিছু সীমাবদ্ধতা রয়েছে, যেমন স্টপ লস অবস্থানটি যথেষ্ট নমনীয় নয়, মুনাফা লক্ষ্যের অভাব ইত্যাদি। অন্যান্য সূচকগুলি ফিল্টারিং সংকেত, স্টপ লস অবস্থানটি অপ্টিমাইজ করা এবং মুনাফা লক্ষ্য নির্ধারণের মতো কৌশলটি আরও স্থিতিশীল এবং কার্যকর করে তোলার জন্য অন্যান্য সূচকগুলিকে উন্নত করা যেতে পারে।

Overview

The main idea of this strategy is to find bullish candles without upper wicks as buy signals and close positions when the price breaks below the low of the previous candle. The strategy utilizes the characteristic of bullish candles with very small upper wicks, indicating strong bullish momentum and a higher probability of continued price increases. At the same time, using the low of the previous candle as a stop-loss level can effectively control risk.

Strategy Principles

- Determine if the current candle is a bullish candle (close price higher than open price)

- Calculate the ratio of the current candle’s upper wick length to its body length

- If the upper wick ratio is less than 5%, consider it a valid bullish candle without an upper wick and generate a buy signal

- Record the lowest price of the previous candle after buying as the stop-loss level

- When the price breaks below the stop-loss level, close the position and exit

Strategy Advantages

- Selecting bullish candles without upper wicks for entry, the trend strength is greater and the success rate is higher

- Using the low of the previous candle as the stop-loss level, risks are controllable

- Simple logic, easy to implement and optimize

- Suitable for use in trending markets

Strategy Risks

- There may be cases where a buy signal is followed by an immediate pullback triggering the stop-loss

- For highly volatile instruments, the stop-loss level may be set too close to the buy price, leading to premature stop-outs

- Lack of profit targets, making it difficult to grasp the optimal exit timing

Strategy Optimization Directions

- Combine with other indicators such as MA, MACD, etc., to confirm trend strength and improve the effectiveness of entry signals

- For highly volatile instruments, set the stop-loss level at a further position, such as the lowest point of the previous N candles, to reduce the stop-loss frequency

- Introduce profit targets, such as N times ATR or percentage gains, to lock in profits in a timely manner

- Consider adding position management, such as adjusting position size based on signal strength

Summary

This strategy captures profits effectively in trending markets by selecting bullish candles without upper wicks for entry and using the low of the previous candle for stop-loss. However, the strategy also has certain limitations, such as inflexible stop-loss placement and lack of profit targets. Improvements can be made by introducing other indicators to filter signals, optimizing stop-loss positions, and setting profit targets to make the strategy more robust and effective.

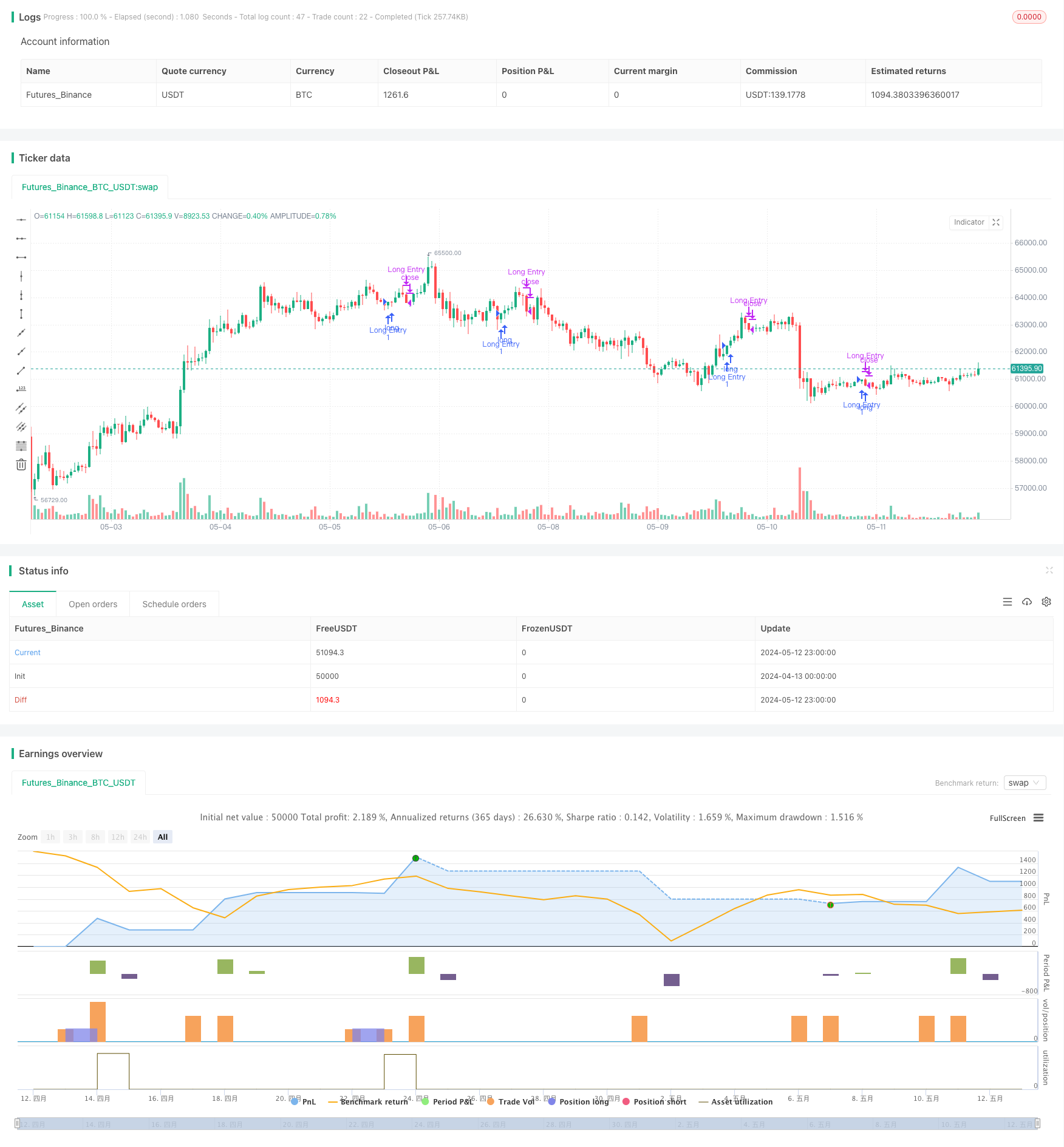

/*backtest

start: 2024-04-13 00:00:00

end: 2024-05-13 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © nagpha

//@version=5

strategy("My strategy", overlay=true, margin_long=100, margin_short=100)

candleBodySize = math.abs(open - close)

// Calculate candle wick size

candleWickSize = high - close

// Calculate percentage of wick to candle body

wickPercentage = (candleWickSize / candleBodySize) * 100

// Check if candle is bullish and wick is less than 1% of the body

isBullish = close > open

isWickLessThan5Percent = wickPercentage < 5

longCondition = isBullish and isWickLessThan5Percent

if (longCondition)

// log.info("long position taken")

strategy.entry("Long Entry", strategy.long)

float prevLow = 0.0

prevLow := request.security(syminfo.tickerid, timeframe.period, low[1], lookahead=barmerge.lookahead_on)

float closingPrice = close

//plot(closingPrice, "Close Price", color.purple, 3)

//plot(prevLow, "Previous Low", color.red, 3)

//log.info("Outside: {0,number,#}",closingPrice)

//log.info("Outside: {0,number,#}",prevLow)

if closingPrice < prevLow and strategy.position_size > 0

//log.info("inside close: {0,number} : {0,number}",closingPrice,prevLow)

// log.info("position exited")

strategy.close("Long Entry")

longCondition := false

prevLow := 0

isBullish := false

//plot(series=strategy.position_size > 0 ? prevLow : na, color = color.new(#40ccfb,0), style=plot.style_cross,linewidth = 5)