ওভারভিউ

এই কৌশলটি পোলিং বন্ড এবং সূচকীয় চলমান গড় (ইএমএ) দুটি প্রযুক্তিগত সূচককে সংযুক্ত করে, যা বাজারের স্বল্পমেয়াদী মূল্যের ওঠানামা ধরার জন্য তৈরি করা হয়েছে। পোলিং বন্ডটি মূল্যের অস্থিরতা পরিমাপ করার জন্য ব্যবহৃত হয়, এবং ইএমএ প্রবণতা দিকনির্দেশনা মূল্যায়নের জন্য ব্যবহৃত হয়। যখন বন্ধের দাম ইএমএ অতিক্রম করে এবং ট্র্যাকের উপরে উঠে যায়, তখন এটি নির্দেশ করে যে উত্থান প্রবণতা অব্যাহত থাকতে পারে, তখন এটি আরও বেশি পজিশন দেয়; বিপরীতে, যখন বন্ধের দাম ইএমএ অতিক্রম করে এবং ট্র্যাকের নীচে পড়ে যায়, তখন এটি নির্দেশ করে যে নিম্নমুখী প্রবণতা অব্যাহত থাকতে পারে, তখন পজিশনটি খালি করে। এই কৌশলটি স্টপ লস এবং স্টপ ওয়ারিংয়ের মতো ঝুঁকি ব্যবস্থাপনা কৌশলগুলিকে সংযুক্ত করে, যা নিম্নমুখী ঝুঁকি নিয়ন্ত্রণ করে এবং মুনাফা লক করে। সামগ্রিকভাবে, এই কৌশলটি স্পষ্টভাবে সংজ্ঞায়িত ইন এবং আউট শর্তের উপর ভিত্তি করে, ব্যবসায়ীদের

কৌশল নীতি

এই কৌশলটির মূল অংশটি হ’ল পোলিং ব্যান্ড এবং ইএমএর সংমিশ্রণ ব্যবহার করে সম্ভাব্য ব্যবসায়ের সুযোগগুলি সনাক্ত করা। পোলিং ব্যান্ডটি তিনটি লাইনের সমন্বয়ে গঠিতঃ মধ্যম ট্র্যাক (সাধারণত একটি সরল চলমান গড়), উপরের ট্র্যাক (সাধারণত একটি নির্দিষ্ট গুণমানের স্ট্যান্ডার্ড ডিফারেনশিয়াল সহ) এবং নীচের ট্র্যাক (সাধারণত একটি নির্দিষ্ট গুণমানের স্ট্যান্ডার্ড ডিফারেনশিয়াল বাদ দিয়ে) । দামের ব্রেক আপ ট্র্যাক বা নীচের ট্র্যাকটি সাধারণত বাজারটিতে শক্তিশালী ওঠানামা দেখা দেয়, যখন দামগুলি মধ্যম ট্র্যাকের কাছাকাছি চলে যায় তখন বাজারটি তুলনামূলকভাবে স্থিতিশীল থাকে। ইএমএ একটি প্রবণতা ট্র্যাকিং সূচক যা সাম্প্রতিক মূল্য পরিবর্তনের উপর বেশি ওজন দেয় এবং তাই সরল চলমান গড়ের চেয়ে দাম পরিবর্তনের প্রতিক্রিয়াতে বেশি সংবেদনশীল।

এই কৌশলটির লেনদেনের লজিক নিম্নরূপঃ

- যখন ক্লোজিং প্রাইস ইএমএ অতিক্রম করে এবং ট্র্যাকের উপরে চলে যায়, তখন পজিশন খোলার অর্থ হল যে উচ্চতর প্রবণতা অব্যাহত থাকতে পারে।

- যখন ক্লোজিং প্রাইস ইএমএর নিচে চলে যায় এবং ট্র্যাকের নিচে চলে যায়, তখন কভার পজিশন খোলার ফলে নিম্নমুখী প্রবণতা অব্যাহত থাকতে পারে।

- নিম্নমুখী ঝুঁকি পরিচালনা এবং মুনাফা লক করার জন্য স্টপ লস এবং স্টপ স্টপ লেভেল সেট করুন। স্টপ লস হার হারানোর একটি নির্দিষ্ট অনুপাতের উপর ভিত্তি করে গণনা করা হয়, এবং স্টপ মূল্য লাভের একটি নির্দিষ্ট অনুপাতের উপর ভিত্তি করে গণনা করা হয়।

- প্রতি লেনদেনের ঝুঁকি পরিমাণের উপর ভিত্তি করে পজিশনের আকার গণনা করা হয়, যাতে লেনদেনের ঝুঁকির প্রান্তিক নিয়ন্ত্রণ করা যায়।

কৌশলগত সুবিধা

- প্রবণতা ট্র্যাকিংঃ পোলিং ব্যান্ড এবং ইএমএর সমন্বয়ে, এই কৌশলটি কার্যকরভাবে বাজার প্রবণতা সনাক্ত এবং ট্র্যাক করতে সক্ষম, দামের স্বল্পমেয়াদী ওঠানামা ক্যাপচার করে।

- ঝুঁকি ব্যবস্থাপনাঃ এই কৌশলটি নিম্নমুখী ঝুঁকি নিয়ন্ত্রণ এবং মুনাফা লক করার জন্য একটি স্পষ্ট স্টপ লস এবং স্টপ স্টপ লেভেল সেট করে। এটি সম্ভাব্য ক্ষতি সীমাবদ্ধ করতে এবং প্রবণতা বিপরীত হওয়ার সময় সময়মত ট্রেড থেকে বেরিয়ে আসতে সহায়তা করে।

- পজিশন ম্যানেজমেন্ট: এই কৌশলটি প্রতিটি লেনদেনের ঝুঁকি পরিমাণের উপর ভিত্তি করে অবস্থানের আকার গণনা করে, প্রতিটি লেনদেনের ঝুঁকির গহ্বরটি গ্রহণযোগ্য সীমার মধ্যে রয়েছে তা নিশ্চিত করে। এটি ঝুঁকির যুক্তিসঙ্গত বন্টন এবং নিয়ন্ত্রণে সহায়তা করে।

- অভিযোজনযোগ্যতা: কৌশলটিতে ব্যবহৃত প্রযুক্তিগত সূচকগুলির কিছু নমনীয়তা রয়েছে যা বিভিন্ন বাজারের শর্ত এবং লেনদেনের জাতের সাথে সামঞ্জস্য রেখে বিভিন্ন লেনদেনের পরিবেশের সাথে খাপ খাইয়ে নিতে পারে।

কৌশলগত ঝুঁকি

- প্যারামিটার সংবেদনশীলতা: এই কৌশলটির কার্যকারিতা কিছুটা পোলিং ব্যান্ড এবং ইএমএর প্যারামিটার সেটিংয়ের উপর নির্ভর করে। অনুপযুক্ত প্যারামিটার নির্বাচনটি ভুল ট্রেডিং সিগন্যালের দিকে পরিচালিত করতে পারে, যা কৌশলটির সামগ্রিক কার্যকারিতা প্রভাবিত করে। অতএব, প্যারামিটারগুলির যত্ন সহকারে অপ্টিমাইজেশন এবং পরীক্ষার প্রয়োজন।

- বাজার শব্দঃ কিছু বাজার অবস্থার অধীনে, দামের ঘন ঘন ওঠানামা এবং মিথ্যা ব্রেকআপ হতে পারে, যার ফলে কৌশলটি ভুল ট্রেডিং সিগন্যাল তৈরি করে। এটি অপ্রয়োজনীয় লেনদেন এবং সম্ভাব্য ক্ষতির কারণ হতে পারে।

- প্রবণতা বিপরীতঃ এই কৌশলটি মূলত প্রবণতা বাজারগুলিতে প্রয়োগ করা হয়, প্রবণতা বিপরীত বা অস্থির বাজারে কৌশলটির কার্যকারিতা প্রভাবিত হতে পারে। যখন বাজারে স্পষ্ট প্রবণতার দিকনির্দেশের অভাব থাকে, তখন কৌশলটি মিথ্যা সংকেত তৈরি করতে পারে, যার ফলে সম্ভাব্য ক্ষতি হয়।

- স্লাইড পয়েন্ট এবং লেনদেনের ব্যয়ঃ বাজারের অস্থিরতা এবং তরলতার সীমাবদ্ধতার কারণে প্রকৃত লেনদেনের সময় স্লাইড পয়েন্ট হতে পারে, যার ফলে প্রকৃত লেনদেনের দাম প্রত্যাশিত দামের চেয়ে আলাদা। এছাড়াও, ঘন ঘন লেনদেনের ফলে লেনদেনের ব্যয় বেশি হতে পারে, যা কৌশলটির সামগ্রিক আয়কে প্রভাবিত করে।

কৌশল অপ্টিমাইজেশনের দিকনির্দেশনা

- প্যারামিটার অপ্টিমাইজেশনঃ প্যারামিটার অপ্টিমাইজেশনের মাধ্যমে পোলিং বন্ড এবং ইএমএর প্যারামিটারগুলি যেমন পোলিং বন্ডের দৈর্ঘ্য, স্ট্যান্ডার্ড ডিফারেনশিয়ালের গুণাগুণ এবং ইএমএর চক্রগুলিকে বিভিন্ন বাজার পরিস্থিতি এবং লেনদেনের জাতের সাথে সামঞ্জস্য করার জন্য অপ্টিমাইজ করা যায়। প্যারামিটার অপ্টিমাইজেশনের মাধ্যমে কৌশলগুলির অভিযোজনযোগ্যতা এবং স্থায়িত্ব বাড়ানো যায়।

- প্রবণতা নিশ্চিতকরণঃ অন্যান্য প্রবণতা নিশ্চিতকরণ সূচক যেমন ADX, MACD ইত্যাদি পজিশন খোলার শর্তে যুক্ত করুন, কিছু মিথ্যা বিরতি এবং গোলমাল সংকেতগুলি ফিল্টার করতে। এটি ট্রেডিং সংকেতের নির্ভরযোগ্যতা বাড়িয়ে তুলতে পারে এবং মিথ্যা সংকেত দ্বারা সম্ভাব্য ক্ষতি হ্রাস করতে পারে।

- ডায়নামিক স্টপ এবং স্টপঃ বাজারের পরিবর্তনের সাথে আরও ভালভাবে খাপ খাইয়ে নেওয়ার জন্য ডায়নামিক স্টপ এবং স্টপ ব্যবস্থা যেমন ট্র্যাকিং স্টপ বা অস্থিরতা-ভিত্তিক স্টপ / স্টপ বিবেচনা করুন। ডায়নামিকভাবে স্টপ এবং স্টপ স্তরগুলি সামঞ্জস্য করা কৌশলগুলিকে লাভের সুরক্ষা এবং ঝুঁকি সীমাবদ্ধ করতে সহায়তা করতে পারে।

- পজিশন ম্যানেজমেন্ট অপ্টিমাইজেশানঃ পজিশন ম্যানেজমেন্ট নিয়ম অপ্টিমাইজ করুন, যেমন পজিশন আকারের পরিবর্তনশীলতা বা ঝুঁকির উপর ভিত্তি করে পজিশন আকারের পরিবর্তনশীলতা বিবেচনা করুন। যুক্তিসঙ্গত পজিশন ম্যানেজমেন্ট কৌশলকে বিভিন্ন বাজারের পরিবেশে আরও ভাল ঝুঁকি-সংশোধিত রিটার্ন অর্জনে সহায়তা করতে পারে।

- মাল্টি টাইম ফ্রেম বিশ্লেষণঃ বিভিন্ন টাইম ফ্রেমের সংকেত একত্রিত করে, যেমন ট্রেন্ডের দিকনির্দেশনা নিশ্চিত করা উচ্চ স্তরের টাইম ফ্রেমে, নিম্ন স্তরের টাইম ফ্রেমে প্রবেশের পয়েন্টগুলি সন্ধান করা। মাল্টি টাইম ফ্রেম বিশ্লেষণ আরও বিস্তৃত বাজার দৃষ্টিভঙ্গি সরবরাহ করতে পারে এবং কৌশলগতভাবে আরও অবহিত ট্রেডিং সিদ্ধান্ত নিতে সহায়তা করে।

সারসংক্ষেপ

পোলিংব্যান্ড এবং ইএমএ ট্রেন্ড ট্র্যাকিং কৌশলটি বাজারের স্বল্পমেয়াদী মূল্যের ওঠানামাকে ক্যাপচার করার জন্য ব্যবসায়ীদের জন্য একটি পদ্ধতিগত পদ্ধতি সরবরাহ করে। এই কৌশলটির সুবিধা হ’ল কার্যকরভাবে বাজার প্রবণতা সনাক্ত এবং ট্র্যাক করতে সক্ষম হওয়া, ঝুঁকি ব্যবস্থাপনা এবং অবস্থান পরিচালনার কৌশলগুলির সাথে মিলিত। তবে, এই কৌশলটি প্যারামিটার সংবেদনশীলতা, বাজার শব্দ, প্রবণতা বিপরীত হওয়ার মতো ঝুঁকির মুখোমুখি হয়, যা প্যারামিটার অপ্টিমাইজেশন, প্রবণতা নিশ্চিতকরণ, গতিশীল স্টপ লস স্টপ, অবস্থান পরিচালনার অপ্টিমাইজেশন এবং বহু-সময় বিশ্লেষণ ফ্রেমওয়ার্কের মাধ্যমে উন্নতি ও অপ্টিমাইজেশনের প্রয়োজন। সামগ্রিকভাবে, পোলিংব্যান্ড এবং ইএমএ ট্রেন্ড ট্র্যাকিং কৌশল ব্যবসায়ীদের জন্য একটি কার্যকর ব্যবসায়ের কাঠামো সরবরাহ করে, তবে বাস্তবায়নের ক্ষেত্রে নির্দিষ্ট বাজার এবং ব্যবসায়ের অবস্থার উপর ভিত্তি করে যথাযথ লক্ষ্য এবং অপ্টিমাইজেশন প্রয়োজন।

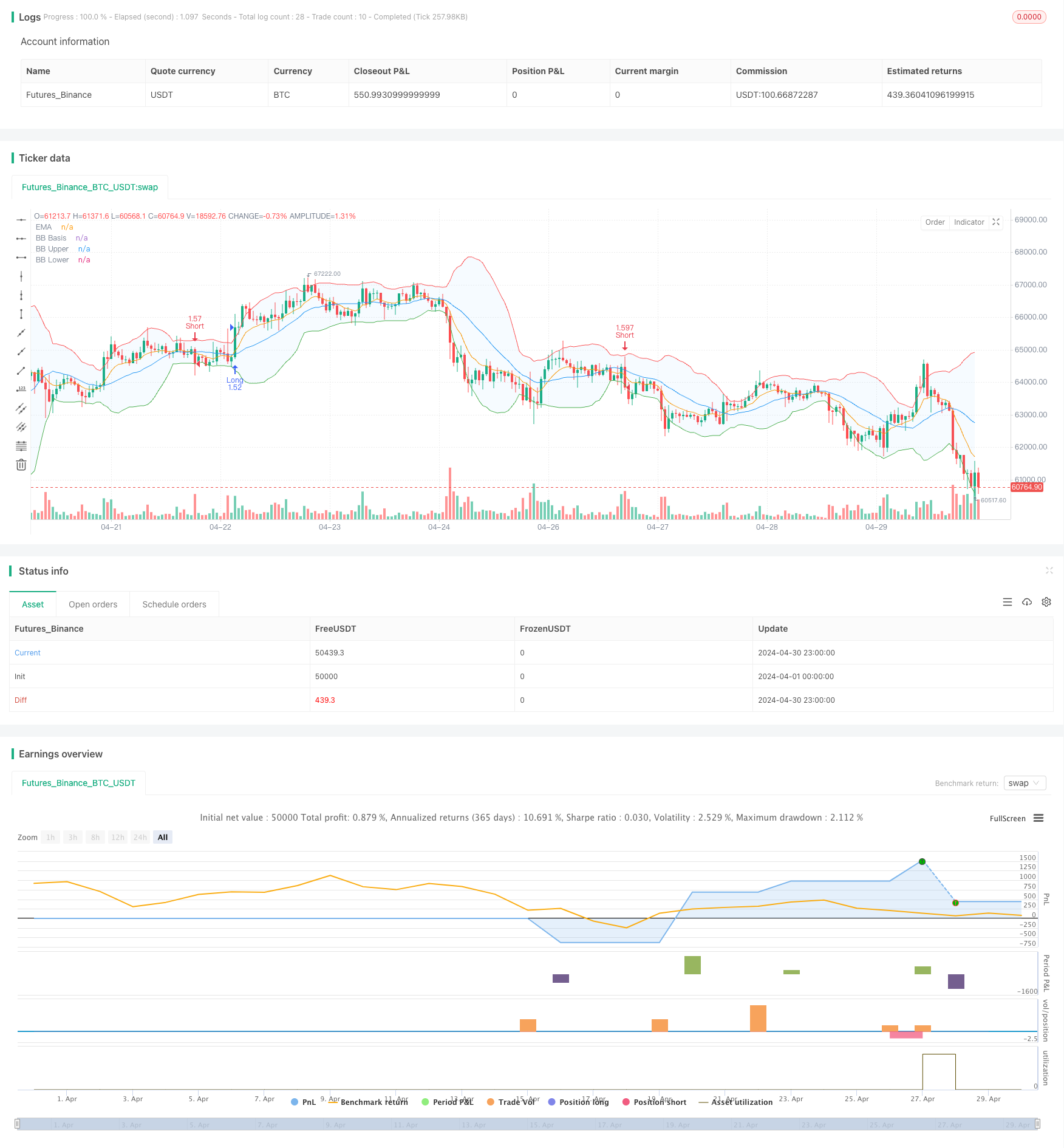

/*backtest

start: 2024-04-01 00:00:00

end: 2024-04-30 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Bollinger Bands and EMA Strategy", overlay=true)

// Bollinger Bands Inputs

bb_length = input.int(20, minval=1, title="Bollinger Bands Length")

bb_mult = input.float(2.0, minval=0.001, maxval=50, title="Bollinger Bands StdDev")

bb_src = input(close, title="Bollinger Bands Source")

bb_offset = input.int(0, title="Bollinger Bands Offset", minval=-500, maxval=500)

// EMA Inputs

ema_period = input.int(9, minval=1, title="EMA Period")

ema_src = input(close, title="EMA Source")

ema_offset = input.int(0, title="EMA Offset", minval=-500, maxval=500)

// Calculate Bollinger Bands

bb_basis = ta.sma(bb_src, bb_length)

bb_dev = bb_mult * ta.stdev(bb_src, bb_length)

bb_upper = bb_basis + bb_dev

bb_lower = bb_basis - bb_dev

// Plot Bollinger Bands

plot(bb_basis, "BB Basis", color=color.blue, offset=bb_offset)

p1 = plot(bb_upper, "BB Upper", color=color.red, offset=bb_offset)

p2 = plot(bb_lower, "BB Lower", color=color.green, offset=bb_offset)

fill(p1, p2, title="BB Background", color=color.rgb(33, 150, 243, 95))

// Calculate EMA

ema_value = ta.ema(ema_src, ema_period)

// Plot EMA

plot(ema_value, title="EMA", color=color.orange, offset=ema_offset)

// Strategy Conditions

long_condition = ta.crossover(close, ema_value) and close > bb_upper

short_condition = ta.crossunder(close, ema_value) and close < bb_lower

// Define Stop Loss and Take Profit Levels

stop_loss_pct = input.float(0.5, title="Stop Loss (%)")

take_profit_pct = input.float(1.0, title="Take Profit (%)")

stop_loss_level_long = close * (1 - stop_loss_pct / 100)

take_profit_level_long = close * (1 + take_profit_pct / 100)

stop_loss_level_short = close * (1 + stop_loss_pct / 100)

take_profit_level_short = close * (1 - take_profit_pct / 100)

// Calculate Position Size Based on Risk Per Trade

risk_per_trade = input.float(1.0, title="Risk Per Trade (%)")

capital_at_risk = strategy.equity * risk_per_trade / 100

risk_per_unit_long = math.abs(close - stop_loss_level_long)

risk_per_unit_short = math.abs(close - stop_loss_level_short)

position_size_long = capital_at_risk / risk_per_unit_long

position_size_short = capital_at_risk / risk_per_unit_short

// Enter Long and Short Trades

if long_condition

strategy.entry("Long", strategy.long, qty=position_size_long)

strategy.exit("Take Profit", "Long", limit=take_profit_level_long)

strategy.exit("Stop Loss", "Long", stop=stop_loss_level_long)

if short_condition

strategy.entry("Short", strategy.short, qty=position_size_short)

strategy.exit("Take Profit", "Short", limit=take_profit_level_short)

strategy.exit("Stop Loss", "Short", stop=stop_loss_level_short)