ওভারভিউ

এই কৌশলটি মেরু পয়েন্ট সুপারট্রেন্ডিং সূচক এবং ডাবল ইন্ডেক্স মুভিং এভারেজ (ডিইএমএ) সূচককে একত্রিত করে এবং দামের এই দুটি সূচকের মধ্যে অবস্থানগত সম্পর্কের বিশ্লেষণ করে ট্রেডিং সংকেত নির্ধারণ করে। যখন দাম মেরু পয়েন্ট সুপারট্রেন্ডিং সূচকটি অতিক্রম করে এবং ডিইএমএ সূচকের উপরে থাকে, তখন একাধিক সংকেত উত্পন্ন হয়। যখন দাম মেরু পয়েন্ট সুপারট্রেন্ডিং সূচকটি অতিক্রম করে এবং ডিইএমএ সূচকের নীচে থাকে, তখন একটি ফাঁকা সংকেত উত্পন্ন হয়। এই কৌশলটি বাজারের মাঝারি-মেয়াদী প্রবণতা ক্যাপচার করতে পারে, তবে স্বল্পমেয়াদী মূল্যের ওঠানোয়ও প্রতিক্রিয়া জানাতে পারে।

কৌশল নীতি

- মূল পয়েন্ট সুপার ট্রেন্ডিং সূচক গণনা করুনঃ একটি নির্দিষ্ট সময়ের মধ্যে সর্বোচ্চ এবং সর্বনিম্ন দামের গড় মানকে কেন্দ্রীয় পয়েন্ট হিসাবে গণনা করে এবং তারপরে গড় প্রকৃত তরঙ্গদৈর্ঘ্য ((এটিআর) এর উপর ভিত্তি করে ট্র্যাকের উপরে এবং নীচে গণনা করে গতিশীল সমর্থন এবং প্রতিরোধের অবস্থান গঠন করুন।

- ডিইএমএ সূচক গণনা করুনঃ প্রথমে বন্ধের দামের সূচকীয় চলমান গড় গণনা করুন (ইএমএ), তারপরে ইএমএ-তে একটি সূচকীয় চলমান গড় করুন এবং অবশেষে ডাবল ইএমএ থেকে ডিএমএ বাদ দিয়ে চূড়ান্ত ডিএমএ সূচকটি পান।

- লেনদেনের সংকেত তৈরি করুনঃ যখন সমাপ্তির দামটি কেন্দ্রীয় অক্ষের সুপারট্রেন্ডের ট্র্যাকে উঠে যায় এবং ডিইএমএ সূচকের উপরে থাকে, তখন একটি মাল্টি-সিগন্যাল তৈরি করুন; যখন সমাপ্তির দামটি কেন্দ্রীয় অক্ষের সুপারট্রেন্ডের ট্র্যাকে নেমে যায় এবং ডিইএমএ সূচকের নীচে থাকে, তখন একটি ডাইরেক্ট সিগন্যাল তৈরি করুন।

- স্টপ লস এবং স্টপ স্টপ সেট করুনঃ নির্দিষ্ট স্টপ লস এবং স্টপ স্টপ মূল্য গণনা করা হয় পয়েন্ট মান (Pip Value) এবং ডিফল্ট স্টপ লস পয়েন্ট (Stop Loss Pips) এবং স্টপ লস পয়েন্ট (Take Profit Pips) এর উপর ভিত্তি করে।

কৌশলগত সুবিধা

- প্রবণতা ট্র্যাকিং ক্ষমতা শক্তিশালীঃ মেরু পয়েন্ট সুপার ট্রেন্ড সূচক কার্যকরভাবে বাজারের প্রবণতা ক্যাপচার করতে পারে, এবং DEMA সূচক মূল্যের গোলমাল মুছে ফেলতে পারে এবং প্রবণতা বিচার করার জন্য আরও মসৃণ ভিত্তি সরবরাহ করতে পারে, উভয়ই একত্রিত হয়ে বাজারের মূল প্রবণতা সঠিকভাবে ধরে রাখতে পারে।

- অভিযোজনযোগ্যতাঃ মেরু পয়েন্ট সুপার ট্রেন্ড সূচকটির গতিশীলভাবে আপ এবং ডাউন ট্র্যাকের সাথে সামঞ্জস্য রেখে, বিভিন্ন বাজারের ওঠানামা পরিস্থিতিতে অভিযোজনযোগ্যতা বাড়ানো এবং কৌশলটির অভিযোজনযোগ্যতা বাড়ানো যায়।

- শক্তিশালী ঝুঁকি নিয়ন্ত্রণ ক্ষমতাঃ সুস্পষ্ট স্টপ লস এবং স্টপ স্টপ অবস্থান সেট করা হয়েছে, যা একক লেনদেনের ঝুঁকি থ্রেশহোল্ডকে কার্যকরভাবে নিয়ন্ত্রণ করতে পারে, এবং ইতিমধ্যে লাভের সময় লক করতে পারে।

কৌশলগত ঝুঁকি

- প্যারামিটার সেটিং ঝুঁকিঃ কৌশলটির কার্যকারিতা একাধিক প্যারামিটার সেটিংয়ের উপর নির্ভর করে, যেমন পিভট পয়েন্টের সময়কাল, এটিআর ফ্যাক্টর, ডিইএমএ দৈর্ঘ্য ইত্যাদি। বিভিন্ন প্যারামিটার সমন্বয় কৌশলটির কার্যকারিতার মধ্যে বড় পার্থক্য সৃষ্টি করতে পারে, যা সাবধানতার সাথে নির্বাচন এবং অপ্টিমাইজেশনের প্রয়োজন।

- অস্থির বাজার ঝুঁকিঃ অস্থির বাজার পরিবেশে, ঘন ঘন ট্রেডিং সিগন্যালগুলি অতিরিক্ত ট্রেডিংয়ের দিকে পরিচালিত করতে পারে, যার ফলে ট্রেডিংয়ের ব্যয় এবং স্লাইড পয়েন্টের ঝুঁকি বৃদ্ধি পায়।

- ট্রেন্ড রিভার্সনের ঝুঁকিঃ যখন বাজারের প্রবণতা পরিবর্তিত হয়, তখন কৌশলটি ধারাবাহিকভাবে ক্ষতিগ্রস্ত হতে পারে, যা অন্যান্য বিশ্লেষণের সাথে যুক্ত কৌশলগুলিকে সময়মত সামঞ্জস্য করার প্রয়োজন।

কৌশল অপ্টিমাইজেশনের দিকনির্দেশনা

- প্যারামিটার অপ্টিমাইজেশানঃ বিভিন্ন সময়কাল এবং লেনদেনের জাতের উপর প্যারামিটার অপ্টিমাইজেশান পরীক্ষা করে সর্বোত্তম প্যারামিটার সমন্বয় খুঁজে বের করা, কৌশলটির স্থিতিশীলতা এবং লাভজনকতা বাড়ানো।

- সিগন্যাল ফিল্টারিংঃ ট্রেডিং সিগন্যাল তৈরির সময়, অন্যান্য প্রযুক্তিগত সূচক বা মূল্যের আচরণের বৈশিষ্ট্যগুলির সাথে মিলিতভাবে দ্বিতীয় নিশ্চিতকরণ করা যেতে পারে, সংকেতের নির্ভরযোগ্যতা বাড়াতে এবং মিথ্যা সংকেতের দ্বারা ক্ষয়ক্ষতি হ্রাস করতে পারে।

- পজিশন ম্যানেজমেন্টঃ বাজারের ওঠানামা এবং অ্যাকাউন্টের ঝুঁকি সহনশীলতার উপর নির্ভর করে প্রতিটি লেনদেনের পজিশনের আকারকে গতিশীলভাবে সামঞ্জস্য করুন এবং সামগ্রিক ঝুঁকি হোল্ডিং নিয়ন্ত্রণ করুন।

- পোর্টফোলিও অপ্টিমাইজেশানঃ এই কৌশলটি অন্যান্য কৌশল বা ট্রেডিং সিস্টেমের সাথে একত্রিত করা হয়, যা ঝুঁকি বিচ্ছিন্ন করে এবং স্থিতিশীলতা বাড়িয়ে কৌশলটির দীর্ঘমেয়াদী কর্মক্ষমতা উন্নত করে।

সারসংক্ষেপ

এই কৌশলটি মূলধারার সুপার ট্রেন্ড সূচক এবং ডিইএমএ সূচকগুলির সংমিশ্রণের মাধ্যমে বাজারের প্রবণতাকে আরও ভালভাবে ক্যাপচার করতে পারে এবং স্বল্পমেয়াদী ওঠানামা মোকাবেলা করতে পারে। কৌশলটি প্রবণতা ট্র্যাকিং ক্ষমতা, দৃ strong় অভিযোজনযোগ্যতা এবং ঝুঁকি নিয়ন্ত্রণের ক্ষমতা রয়েছে, তবে একই সাথে প্যারামিটার সেটিং, অস্থির বাজার এবং প্রবণতা ঘুরিয়ে দেওয়ার মতো ঝুঁকির মুখোমুখি। প্যারামিটার অপ্টিমাইজেশন, সিগন্যাল ফিল্টারিং, পজিশন ম্যানেজমেন্ট এবং পোর্টফোলিও অপ্টিমাইজেশনের মাধ্যমে কৌশলটির স্থিতিশীলতা এবং লাভজনকতা আরও উন্নত করতে পারে এবং বিভিন্ন বাজারের পরিবেশের সাথে আরও ভালভাবে খাপ খাইয়ে নিতে পারে।

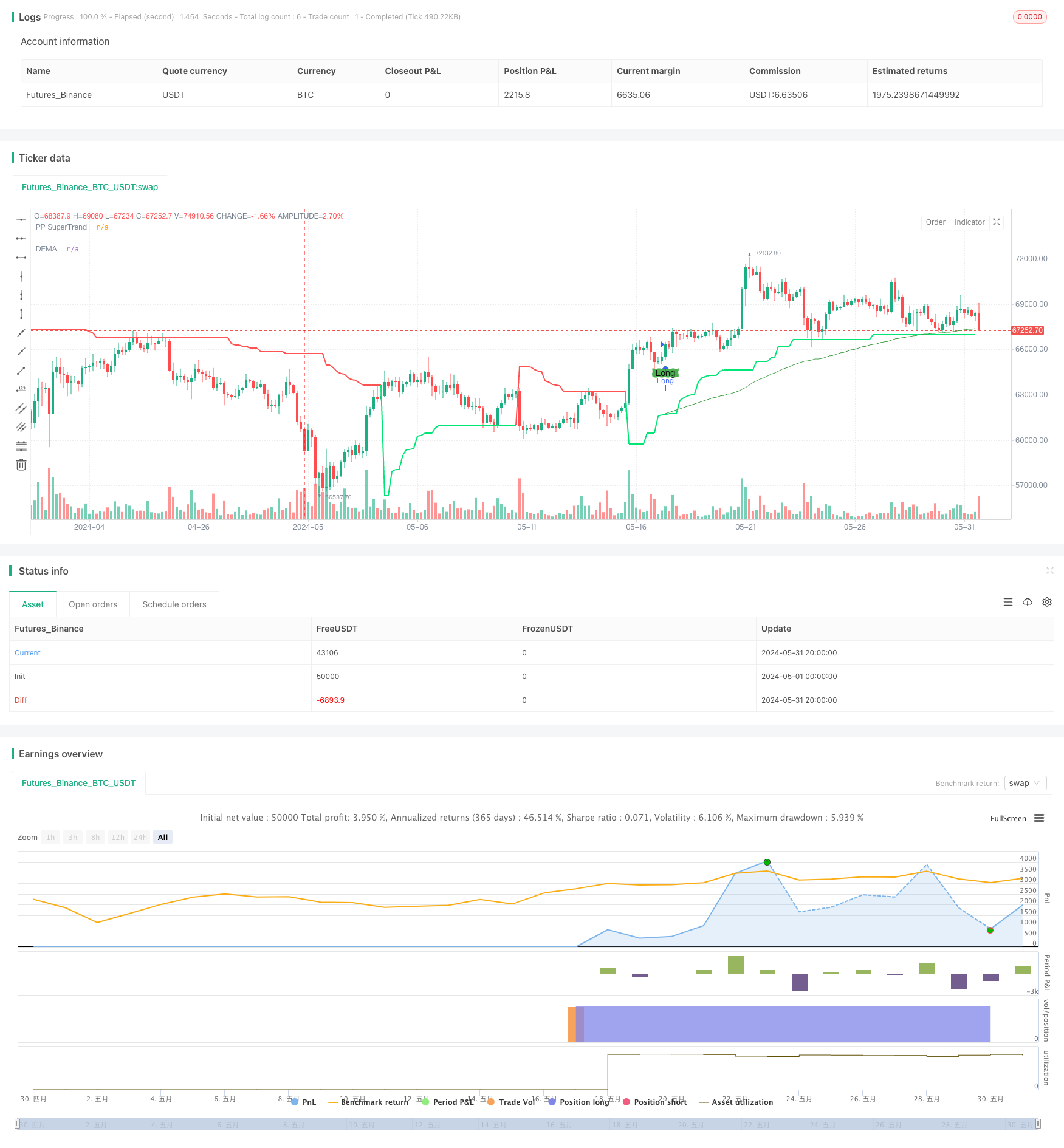

/*backtest

start: 2024-05-01 00:00:00

end: 2024-05-31 23:59:59

period: 4h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Simple Combined Strategy: Pivot Point SuperTrend and DEMA", overlay=true)

// Pivot Point SuperTrend settings

prd = input.int(2, title="Pivot Point Period", minval=1, maxval=50)

Factor = input.float(3.0, title="ATR Factor", minval=1, step=0.1)

Pd = input.int(10, title="ATR Period", minval=1)

// Double EMA settings

demaLength = input.int(200, title="DEMA Length", minval=1)

src = input(close, title="Source")

// Pip settings

pipValue = input.float(0.0001, title="Pip Value")

stopLossPips = input.int(15, title="Stop Loss (pips)")

takeProfitPips = input.int(35, title="Take Profit (pips)")

// Pivot Point SuperTrend Calculation

float ph = ta.pivothigh(prd, prd)

float pl = ta.pivotlow(prd, prd)

var float center = na

if not na(ph)

center := na(center) ? ph : (center * 2 + ph) / 3

if not na(pl)

center := na(center) ? pl : (center * 2 + pl) / 3

Up = center - (Factor * ta.atr(Pd))

Dn = center + (Factor * ta.atr(Pd))

var float TUp = na

var float TDown = na

var int Trend = na

if na(Trend)

TUp := Up

TDown := Dn

Trend := close > Dn ? 1 : -1

else

TUp := close[1] > TUp[1] ? math.max(Up, TUp[1]) : Up

TDown := close[1] < TDown[1] ? math.min(Dn, TDown[1]) : Dn

Trend := close > TDown[1] ? 1 : close < TUp[1] ? -1 : nz(Trend[1], 1)

Trailingsl = Trend == 1 ? TUp : TDown

linecolor = Trend == 1 ? color.lime : color.red

plot(Trailingsl, color=linecolor, linewidth=2, title="PP SuperTrend")

// Double EMA Calculation

e1 = ta.ema(src, demaLength)

e2 = ta.ema(e1, demaLength)

dema = 2 * e1 - e2

plot(dema, "DEMA", color=color.new(#43A047, 0))

// Strategy Logic

longCondition = close > Trailingsl and close > dema and strategy.position_size <= 0

shortCondition = close < Trailingsl and close < dema and strategy.position_size >= 0

// Plot signals

plotshape(series=longCondition, title="Long", location=location.belowbar, color=color.green, style=shape.labelup, text="Long")

plotshape(series=shortCondition, title="Short", location=location.abovebar, color=color.red, style=shape.labeldown, text="Short")

// Strategy Entry and Exit

if (longCondition)

strategy.entry("Long", strategy.long, stop=close - (stopLossPips * pipValue), limit=close + (takeProfitPips * pipValue))

if (shortCondition)

strategy.entry("Short", strategy.short, stop=close + (stopLossPips * pipValue), limit=close - (takeProfitPips * pipValue))

alertcondition(longCondition, title="Long Alert", message="Long Signal")

alertcondition(shortCondition, title="Short Alert", message="Short Signal")