ওভারভিউ

এই কৌশলটি 52 সপ্তাহের উচ্চ-নিম্ন, গড় লেনদেনের পরিমাণ এবং মূল্যের বিপর্যয়ের উপর ভিত্তি করে একটি পরিমাণগত লেনদেনের কৌশল। এটি মূলত শেয়ারের দাম 52 সপ্তাহের উচ্চতার কাছাকাছি, লেনদেনের পরিমাণের উল্লেখযোগ্য বৃদ্ধি এবং দিনের মধ্যে দামের পরিবর্তনের পরিমাপকে কেন্দ্র করে। এই সূচকগুলির সংমিশ্রণটি পর্যবেক্ষণ করে সম্ভাব্য কেনার সুযোগগুলি সনাক্ত করার জন্য কৌশলটি স্টকগুলির সম্ভাব্য উর্ধ্বমুখী প্রবণতা ক্যাপচার করার লক্ষ্যে।

কৌশল নীতি

এই কৌশলটির মূল নীতিগুলো হলঃ

৫২ সপ্তাহের উচ্চ ও নিম্নের ট্র্যাকিংঃ কৌশলটি ৫২ সপ্তাহের সর্বোচ্চ এবং সর্বনিম্ন মূল্যের উপর ক্রমাগত ট্র্যাকিং এবং আপডেট করে। এই মূল্যের স্তরগুলিকে সাধারণত গুরুত্বপূর্ণ সমর্থন এবং প্রতিরোধের স্থান হিসাবে বিবেচনা করা হয়।

মূল্য ৫২ সপ্তাহের উচ্চতার কাছাকাছিঃ কৌশলটি ৫২ সপ্তাহের উচ্চতার কাছাকাছি ১০% এর বেশি নয় এমন স্টকগুলি সন্ধান করে (নির্ধারণযোগ্য), যা ইঙ্গিত দেয় যে স্টকগুলি সম্ভবত শক্তিশালী অঞ্চলে রয়েছে।

লেনদেনের পরিমাণঃ কৌশলটি 50 দিনের গড় লেনদেনের পরিমাণ গণনা করে এবং সেই দিনের লেনদেনের পরিমাণ গড়ের তুলনায় উল্লেখযোগ্যভাবে বেশি (ডিফল্ট 1.5 গুণ) সন্ধান করে, যা এই স্টকটিতে বাজারের আগ্রহের বৃদ্ধিকে নির্দেশ করতে পারে।

মূল্য পরিবর্তনের সীমাবদ্ধতাঃ কৌশলটি দৈনিক মূল্য পরিবর্তনের একটি উচ্চ সীমা সেট করে (দিনের লাইন 3%, ঘন্টা বা মাসিক লাইন 10%) যাতে অত্যধিক অস্থিরতার সাথে প্রবেশ করা যায় না।

এন্ট্রি সিগন্যালঃ যখন স্টক একই সাথে প্রায় ৫২ সপ্তাহের উচ্চতা, লেনদেনের পরিমাণ এবং দামের পরিবর্তনের মাঝারি তিনটি শর্ত পূরণ করে তখন কৌশলটি একটি ক্রয় সংকেত দেয়।

কৌশলগত সুবিধা

মাল্টি-ডাইমেনশনাল অ্যানালাইসিসঃ মূল্য, লেনদেনের পরিমাণ এবং ঐতিহাসিক তথ্যের মতো একাধিক মাত্রা সংযুক্ত করে সংকেতের নির্ভরযোগ্যতা বাড়ায়।

গতিশীল সমন্বয়ঃ 52-সপ্তাহের উচ্চ এবং নিম্ন গতিশীলভাবে সময়ের সাথে সাথে আপডেট হয়, যাতে কৌশলটি বিভিন্ন বাজারের অবস্থার সাথে খাপ খাইয়ে নিতে পারে।

ঝুঁকি নিয়ন্ত্রণঃ দামের দৈনিক পরিবর্তনকে সীমাবদ্ধ করে, তীব্র ওঠানামা চলাকালীন প্রবেশের ঝুঁকি হ্রাস করে।

ভিজ্যুয়াল সহায়কঃ কৌশলটি 52 সপ্তাহের উচ্চ এবং নিম্ন এবং প্রবেশের সংকেতগুলি চার্টগুলিতে চিহ্নিত করে যাতে ব্যবসায়ীরা বাজারের পরিস্থিতিটি সহজেই বুঝতে পারে।

প্যারামিটারের নমনীয়তাঃ একাধিক মূল প্যারামিটারগুলি বিভিন্ন বাজার এবং ব্যক্তিগত পছন্দ অনুসারে সামঞ্জস্য করা যেতে পারে, কৌশলটির অভিযোজনযোগ্যতা বাড়ায়।

কৌশলগত ঝুঁকি

ভুয়া ব্রেকআপের ঝুঁকিঃ শুধুমাত্র দামের কাছাকাছি উচ্চতা এবং লেনদেনের পরিমাণের উপর নির্ভর করে ভুয়া ব্রেকআপকে সত্যিকারের ব্রেকআপ হিসাবে ভুলভাবে বিবেচনা করা যেতে পারে।

পিছিয়ে পড়াঃ ৫২ সপ্তাহের ডেটা ব্যবহারের ফলে বাজার পরিবর্তনের প্রতি কৌশলগত প্রতিক্রিয়া ধীর হতে পারে।

অত্যধিক লেনদেনঃ বাজারের তীব্র অস্থিরতার মধ্যে, এটি প্রায়শই প্রবেশের সংকেত ট্রিগার করে লেনদেনের ব্যয় বাড়িয়ে তুলতে পারে।

একমুখী অপারেশনঃ কৌশলটি কেবলমাত্র আরও বেশি সুযোগ তৈরির দিকে মনোনিবেশ করে এবং নিম্নমুখী বাজারে আরও বেশি ঝুঁকির মুখোমুখি হতে পারে।

মৌলিক বিষয়গুলি উপেক্ষা করাঃ কৌশলটি সম্পূর্ণরূপে প্রযুক্তিগত সূচকগুলির উপর ভিত্তি করে তৈরি করা হয়েছে, যা কোম্পানির মৌলিক বিষয় এবং ম্যাক্রো-অর্থনৈতিক বিষয়গুলিকে বিবেচনা করে না।

কৌশল অপ্টিমাইজেশনের দিকনির্দেশনা

প্রবণতা নিশ্চিতকরণ সূচক প্রবর্তন করুনঃ প্রবণতা নিশ্চিতকরণ সূচক যেমন একটি চলমান গড় ক্রস হিসাবে যুক্ত করা যেতে পারে যাতে ভুয়া ভাঙ্গার ঝুঁকি হ্রাস করা যায়।

ট্র্যাফিক বিশ্লেষণ অপ্টিমাইজ করুনঃ ট্র্যাফিক বিশ্লেষণের আরও জটিল পদ্ধতি যেমন আপেক্ষিক ট্র্যাফিক সূচক (আরভিআই) ব্যবহারের বিষয়টি বিবেচনা করুন যাতে ট্র্যাফিকের বিচারের সঠিকতা বাড়ানো যায়।

ঝুঁকি নিয়ন্ত্রণ এবং মুনাফা লক করার জন্য যুক্তিসঙ্গত স্টপ এবং স্টপ লেভেল সেট করুন।

কমানোর কৌশল যোগ করুনঃ যখন দাম ৫২ সপ্তাহের নিম্নের কাছাকাছি থাকে এবং অন্যান্য শর্ত পূরণ হয় তখন কমানোর অপারেশন যোগ করার কথা বিবেচনা করুন, যাতে কৌশলটি আরও ব্যাপক হয়।

প্রাথমিক বাছাই প্রবর্তন করাঃ প্রাথমিক বাছাইয়ের জন্য প্রাথমিক বাছাই করা হয়, যা বাজার মুদ্রাস্ফীতি (পি / ই) এবং বাজার মূল্যের মতো প্রাথমিক সূচকগুলির সাথে মিলিত হয়।

সারসংক্ষেপ

এই কৌশলটি 52 সপ্তাহের উচ্চ-নিম্ন, গড় লেনদেনের পরিমাণ এবং মূল্যের ব্রেকডাউনগুলির উপর ভিত্তি করে ব্যবসায়ীদের জন্য একটি বহুমুখী বিশ্লেষণমূলক কাঠামো সরবরাহ করে। মূল্যের অবস্থান, লেনদেনের পরিমাণের পরিবর্তন এবং মূল্যের গতিশীলতাকে সামগ্রিকভাবে বিবেচনা করে কৌশলটি সম্ভাব্য উত্সাহের সুযোগগুলি ধরার চেষ্টা করে। তবে, এই কৌশলটি ব্যবহার করার সময় ব্যবসায়ীদের ভুয়া ব্রেকডাউন ঝুঁকি সম্পর্কে সচেতন হওয়া দরকার এবং সিদ্ধান্তের নির্ভরযোগ্যতা বাড়ানোর জন্য অন্যান্য প্রযুক্তিগত এবং মৌলিক বিশ্লেষণের সরঞ্জামগুলির সাথে সংমিশ্রণ বিবেচনা করা উচিত। ক্রমাগত অপ্টিমাইজেশন এবং ব্যক্তিগতকরণের মাধ্যমে এই কৌশলটি কার্যকর ব্যবসায়ের সরঞ্জাম হওয়ার সম্ভাবনা রয়েছে।

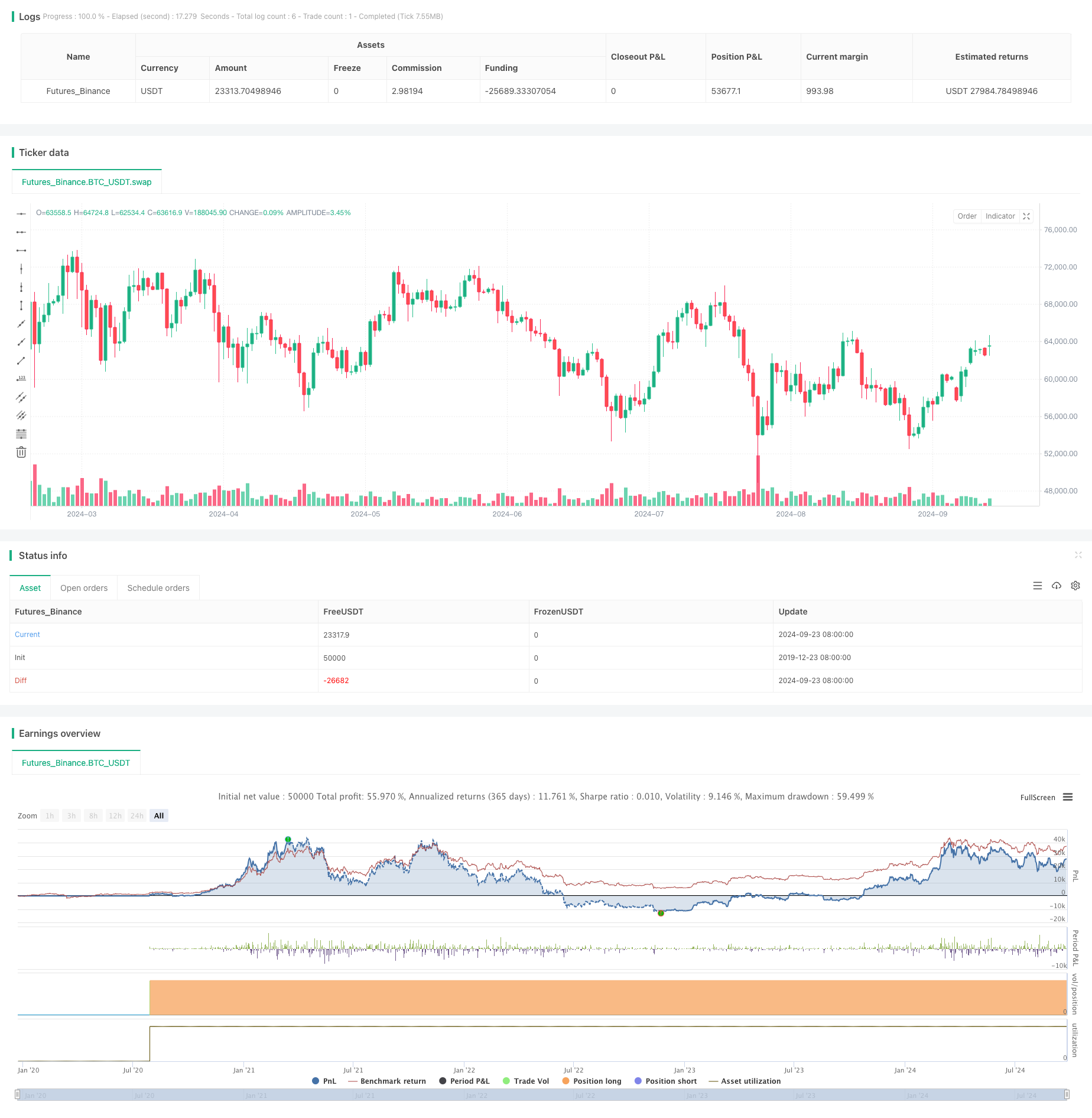

/*backtest

start: 2019-12-23 08:00:00

end: 2024-09-24 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Custom Stock Trading Strategy with 50-Day Average Volume", overlay=true)

// Define input parameters

percentFromHigh = input.int(10, title="Percentage from 52-Week High for Entry")

volumeMultiplier = input.float(1.5, title="Volume Multiplier for Exponential Rise") // Multiplier to define significant increase in volume

// Define period for average volume

averageVolumePeriod = 50 // 50-day average volume

// Calculate 52-week high and low

weeks = 52 // Number of weeks in a year

daysPerWeek = 5 // Assuming 5 trading days per week

length = weeks * daysPerWeek

// 52-week high and low calculations

highestHigh = ta.highest(close, length)

lowestLow = ta.lowest(close, length)

// // Plot horizontal lines for 52-week high and low

// var line highLine = na

// var line lowLine = na

// if (bar_index == ta.highest(bar_index, length)) // Update lines when the highest index is detected

// line.delete(highLine)

// line.delete(lowLine)

// highLine := line.new(x1=bar_index[0], y1=highestHigh, x2=bar_index + 1, y2=highestHigh, color=color.green, width=2, style=line.style_solid, extend=extend.right)

// lowLine := line.new(x1=bar_index[0], y1=lowestLow, x2=bar_index + 1, y2=lowestLow, color=color.red, width=2, style=line.style_solid, extend=extend.right)

// // Plot labels for 52-week high and low

// if (bar_index % 100 == 0) // To avoid cluttering, update labels periodically

// label.new(x=bar_index, y=highestHigh, text="52-Week High", color=color.green, textcolor=color.white, style=label.style_label_left, size=size.small)

// label.new(x=bar_index, y=lowestLow, text="52-Week Low", color=color.red, textcolor=color.white, style=label.style_label_left, size=size.small)

// Calculate percentage from 52-week high

percentFromHighValue = 100 * (highestHigh - close) / highestHigh

// Calculate 50-day average volume

avgVolume = ta.sma(volume, averageVolumePeriod)

// Exponential rise in volume condition

volumeRise = volume > avgVolume * volumeMultiplier

// Calculate the percentage change in price for the current period

dailyPriceChange = 100 * (close - open) / open

// Determine the percentage change limit based on the timeframe

priceChangeLimit = if (timeframe.isweekly or timeframe.ismonthly)

10 // 10% limit for weekly or monthly timeframes

else

3 // 3% limit for daily timeframe

// Entry condition: stock within 10% of 52-week high, exponential rise in volume, and price change <= limit

entryCondition = percentFromHighValue <= percentFromHigh and volumeRise and dailyPriceChange <= priceChangeLimit

// Strategy logic

if (entryCondition)

strategy.entry("Buy", strategy.long)

// Plot tiny triangle labels below the candle

// if (entryCondition)

// label.new(bar_index, low, style=label.style_triangleup, color=color.blue, size=size.tiny)