ওভারভিউ

এই কৌশলটি টিলসন T3 সূচক এবং টুইন অপ্টিমাইজড ট্রেন্ড ট্র্যাকার (TOTT) এর উপর ভিত্তি করে একটি প্রবণতা অনুসরণকারী সিস্টেম। এটি মোমেন্টাম অসিলেটর উইলিয়ামস %R এর সাথে একত্রিত করে ট্রেডিং সিগন্যালের প্রজন্মকে অপ্টিমাইজ করে। এই কৌশলটি পৃথক ক্রয়-বিক্রয় পরামিতি সেটিংস ব্যবহার করে, যা বিভিন্ন বাজারের পরিস্থিতি অনুযায়ী সংবেদনশীলতাকে নমনীয়ভাবে সামঞ্জস্য করতে পারে এবং কৌশলটির অভিযোজনযোগ্যতা উন্নত করতে পারে।

কৌশল নীতি

কৌশলটি প্রধানত তিনটি মূল উপাদান নিয়ে গঠিত:

- টিলসন T3 নির্দেশক - এটি এক্সপোনেনশিয়াল মুভিং এভারেজ (EMA) এর একটি অপ্টিমাইজ করা রূপ যা একাধিক EMA ওজন গণনার মাধ্যমে একটি মসৃণ ট্রেন্ডলাইন তৈরি করে।

- ডুয়াল অপ্টিমাইজড ট্রেন্ড ট্র্যাকার (টিওটিটি) - একটি প্রবণতা ট্র্যাকিং টুল মূল্যের ক্রিয়া এবং অস্থিরতার সহগগুলির অভিযোজিত সমন্বয়ের উপর ভিত্তি করে, যথাক্রমে ক্রয় এবং বিক্রয় অবস্থার অধীনে উপরের এবং নীচের রেলগুলি গণনা করে৷

- উইলিয়ামস %R সূচক - মোমেন্টাম অসিলেটর অতিরিক্ত কেনা এবং বেশি বিক্রি হওয়া অবস্থা সনাক্ত করতে ব্যবহৃত হয়।

ট্রেডিং সিগন্যাল জেনারেশন লজিক:

- কেনার শর্ত: যখন T3 লাইন TOTT উপরের রেলের মধ্য দিয়ে ভেঙ্গে যায় এবং উইলিয়ামস %R -20-এর বেশি হয় (অতি বিক্রিত)

- বিক্রির শর্ত: যখন T3 লাইন TOTT লোয়ার ট্র্যাকের নীচে পড়ে এবং উইলিয়ামস %R -70-এর বেশি হয়

কৌশলগত সুবিধা

- শক্তিশালী সংকেত স্থিতিশীলতা - T3 সূচকগুলির একাধিক মসৃণ প্রক্রিয়াকরণের মাধ্যমে, মিথ্যা সাফল্যের ঝুঁকি কার্যকরভাবে হ্রাস করা হয়

- ভাল অভিযোজনযোগ্যতা - ক্রয় এবং বিক্রয় পরামিতিগুলির পৃথকীকরণ নকশা বিভিন্ন বাজারের অবস্থার জন্য স্বাধীন অপ্টিমাইজেশনের অনুমতি দেয়

- উন্নত ঝুঁকি নিয়ন্ত্রণ - লেনদেনের নির্ভরযোগ্যতা উন্নত করতে সেকেন্ডারি নিশ্চিতকরণ হিসাবে উইলিয়ামস %Rকে একীভূত করুন

- ক্লিয়ার ভিজ্যুয়ালাইজেশন - কৌশলটি বিশ্লেষণ এবং বিচারের সুবিধার্থে ব্যাপক চার্ট ভিজ্যুয়ালাইজেশন সমর্থন প্রদান করে।

কৌশলগত ঝুঁকি

- ট্রেন্ড রিভার্সাল ল্যাগ - T3 সূচকের একাধিক স্মুথিং বিলম্বিত সংকেত সৃষ্টি করতে পারে

- অস্থির বাজারের জন্য উপযুক্ত নয় - পার্শ্ববর্তী ট্রেডিংয়ের সময় অনেক বেশি ট্রেডিং সিগন্যাল তৈরি হতে পারে

- উচ্চ পরামিতি সংবেদনশীলতা - বাজারের বিভিন্ন পরিবেশের জন্য পরামিতিগুলিকে ঘন ঘন সামঞ্জস্য করতে হবে

ঝুঁকি নিয়ন্ত্রণের পরামর্শ:

- স্টপ লস মেকানিজম প্রবর্তন করুন

- ট্রেডিং ভলিউম সীমা সেট করুন

- প্রবণতা নিশ্চিতকরণ ফিল্টার যোগ করুন

কৌশল অপ্টিমাইজেশনের দিকনির্দেশনা

- ডায়নামিক প্যারামিটার অপ্টিমাইজেশান - অভিযোজিত পরামিতি সামঞ্জস্য প্রক্রিয়া বিকাশ করা

- বাজারের পরিবেশ শনাক্তকরণ বাড়ান - প্রবণতা শক্তি নির্দেশক প্রবর্তন করুন

- ঝুঁকি ব্যবস্থাপনা উন্নত করুন - গতিশীল স্টপ লস যোগ করুন এবং লাভ নিন

- উন্নত সংকেত ফিল্টারিং - আরও প্রযুক্তিগত নির্দেশক নিশ্চিতকরণ একীভূত করা

সারসংক্ষেপ

এটি সম্পূর্ণ কাঠামো এবং স্পষ্ট যুক্তি সহ কৌশল অনুসরণ করার একটি প্রবণতা। T3 নির্দেশক এবং TOTT এর সংমিশ্রণ এবং উইলিয়ামস %R-এর ফিল্টারিংয়ের মাধ্যমে, এটি ট্রেন্ডিং মার্কেটে ভাল পারফর্ম করে। যদিও একটি নির্দিষ্ট ব্যবধান রয়েছে, এই কৌশলটির ভাল ব্যবহারিক মূল্য এবং প্যারামিটার অপ্টিমাইজেশান এবং ঝুঁকি ব্যবস্থাপনার উন্নতির মাধ্যমে সম্প্রসারণের জন্য জায়গা রয়েছে।

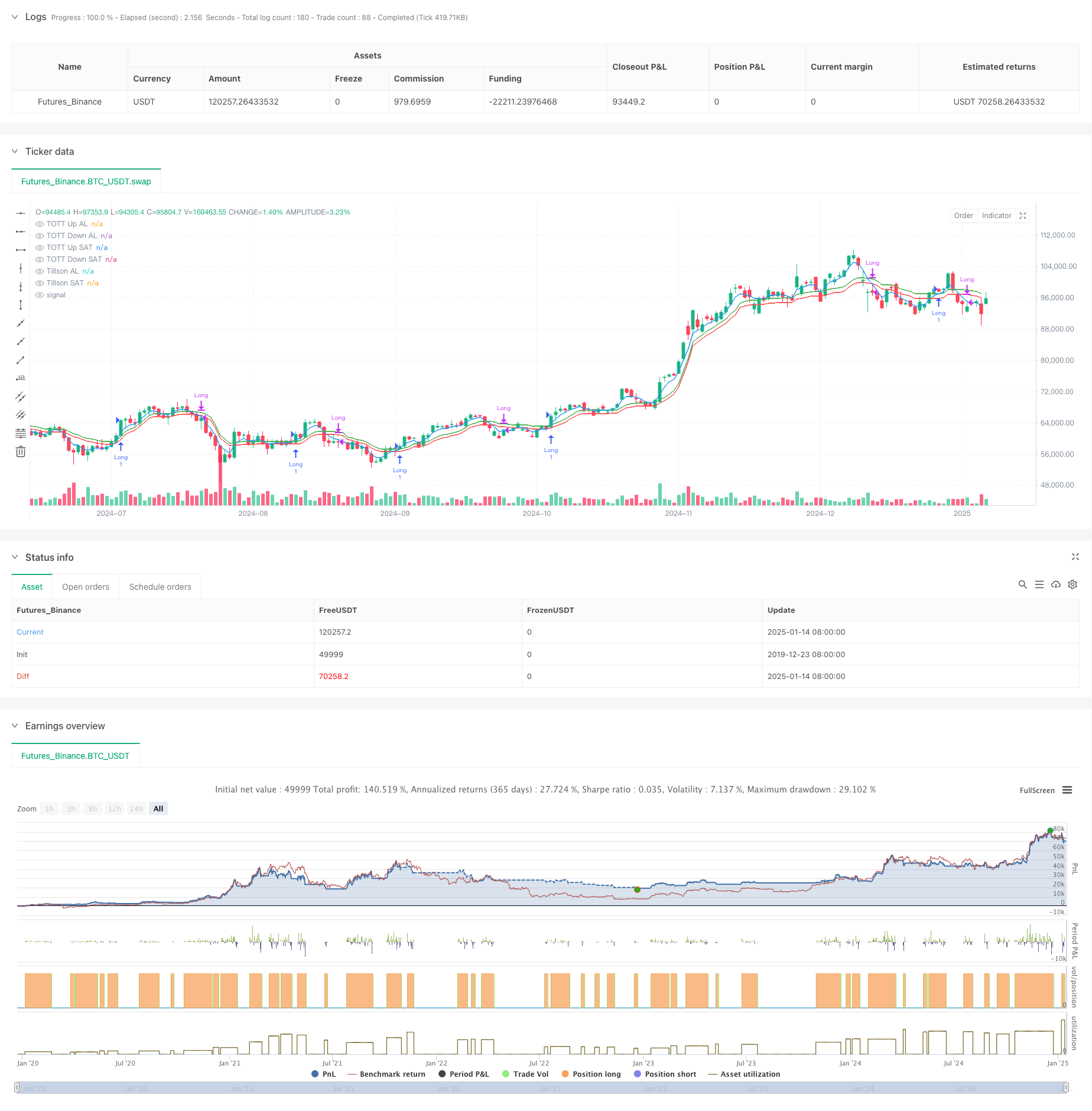

/*backtest

start: 2019-12-23 08:00:00

end: 2025-01-15 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT","balance":49999}]

*/

//@version=6

strategy("FON60DK by leventsah", overlay=true)

// Girdi AL

t3_length = input.int(5, title="Tillson Per AL", minval=1)

t3_opt = input.float(0.1, title="Tillson Opt AL", step=0.1, minval=0)

tott_length = input.int(5, title="TOTT Per AL", minval=1)

tott_opt = input.float(0.1, title="TOTT Opt AL", step=0.1, minval=0)

tott_coeff = input.float(0.006, title="TOTT Coeff AL", step=0.001, minval=0)

//GİRDİ SAT

t3_lengthSAT = input.int(5, title="Tillson Per SAT", minval=1)

t3_optSAT = input.float(0.1, title="Tillson Opt SAT", step=0.1, minval=0)

tott_lengthSAT = input.int(5, title="TOTT Per SAT", minval=1)

tott_opt_SAT = input.float(0.1, title="TOTT Opt SAT", step=0.1, minval=0)

tott_coeff_SAT = input.float(0.006, title="TOTT Coeff SAT", step=0.001, minval=0)

william_length = input.int(3, title="William %R Periyodu", minval=1)

// Tillson T3 AL

t3(src, length, opt) =>

k = 2 / (length + 1)

ema1 = ta.ema(src, length)

ema2 = ta.ema(ema1, length)

ema3 = ta.ema(ema2, length)

ema4 = ta.ema(ema3, length)

c1 = -opt * opt * opt

c2 = 3 * opt * opt + 3 * opt * opt * opt

c3 = -6 * opt * opt - 3 * opt - 3 * opt * opt * opt

c4 = 1 + 3 * opt + opt * opt * opt + 3 * opt * opt

t3_val = c1 * ema4 + c2 * ema3 + c3 * ema2 + c4 * ema1

t3_val

t3_value = t3(close, t3_length, t3_opt)

t3_valueSAT = t3(close, t3_lengthSAT, t3_optSAT)

// TOTT hesaplaması (Twin Optimized Trend Tracker)

Var_Func(src, length) =>

valpha = 2 / (length + 1)

vud1 = math.max(src - src[1], 0)

vdd1 = math.max(src[1] - src, 0)

vUD = math.sum(vud1, 9)

vDD = math.sum(vdd1, 9)

vCMO = (vUD - vDD) / (vUD + vDD)

var float VAR = na

VAR := valpha * math.abs(vCMO) * src + (1 - valpha * math.abs(vCMO)) * nz(VAR[1], src)

VAR

VAR = Var_Func(close, tott_length)

VAR_SAT = Var_Func(close, tott_lengthSAT)

//LONG

MAvg = VAR

fark = MAvg * tott_opt * 0.01

longStop = MAvg - fark

longStopPrev = nz(longStop[1], longStop)

longStop := MAvg > longStopPrev ? math.max(longStop, longStopPrev) : longStop

shortStop = MAvg + fark

shortStopPrev = nz(shortStop[1], shortStop)

shortStop := MAvg < shortStopPrev ? math.min(shortStop, shortStopPrev) : shortStop

dir = 1

dir := nz(dir[1], dir)

dir := dir == -1 and MAvg > shortStopPrev ? 1 : dir == 1 and MAvg < longStopPrev ? -1 : dir

MT = dir == 1 ? longStop : shortStop

OTT = MAvg > MT ? MT * (200 + tott_opt) / 200 : MT * (200 - tott_opt) / 200

OTTup = OTT * (1 + tott_coeff)

OTTdn = OTT * (1 - tott_coeff)

//CLOSE

MAvgS = VAR_SAT

farkS = MAvgS * tott_opt_SAT * 0.01

longStopS = MAvgS - farkS

longStopPrevS = nz(longStopS[1], longStopS)

longStopS := MAvgS > longStopPrevS ? math.max(longStopS, longStopPrevS) : longStopS

shortStopS = MAvgS + farkS

shortStopPrevS = nz(shortStopS[1], shortStopS)

shortStopS := MAvgS < shortStopPrevS ? math.min(shortStopS, shortStopPrevS) : shortStopS

dirS = 1

dirS := nz(dirS[1], dirS)

dirS := dirS == -1 and MAvgS > shortStopPrevS ? 1 : dirS == 1 and MAvgS < longStopPrevS ? -1 : dirS

MTS = dirS == 1 ? longStopS : shortStopS

OTTS = MAvgS > MTS ? MTS * (200 + tott_opt_SAT) / 200 : MTS * (200 - tott_opt_SAT) / 200

OTTupS = OTTS * (1 + tott_coeff_SAT)

OTTdnS = OTTS * (1 - tott_coeff_SAT)

// Calculation of Williams %R

williamsR = -100 * (ta.highest(high, william_length) - close) / (ta.highest(high, william_length) - ta.lowest(low, william_length))

// Alım koşulu

longCondition = (t3_value > OTTup) and (williamsR > -20)

// Short koşulu (long pozisyonunu kapatmak için)

shortCondition = (t3_valueSAT < OTTdnS) and (williamsR > -70)

// Alım pozisyonu açma

if (longCondition)

strategy.entry("Long", strategy.long)

// Short koşulu sağlandığında long pozisyonunu kapama

if (shortCondition)

strategy.close("Long")

// Alım pozisyonu boyunca barları yeşil yapma

barcolor(strategy.position_size > 0 ? color.green : na)

// Grafikte göstergeleri çizme

plot(t3_value, color=color.blue, linewidth=1, title="Tillson AL")

plot(OTTup, color=color.green, linewidth=1, title="TOTT Up AL")

plot(OTTdn, color=color.red, linewidth=1, title="TOTT Down AL")

// Grafikte göstergeleri çizme

plot(t3_valueSAT, color=color.blue, linewidth=1, title="Tillson SAT")

plot(OTTupS, color=color.green, linewidth=1, title="TOTT Up SAT")

plot(OTTdnS, color=color.red, linewidth=1, title="TOTT Down SAT")