একাধিক প্রযুক্তিগত সূচক গতিশীল ক্রস ট্রেন্ড সনাক্তকরণ কৌশল

ADX RSI CCI DMI Snake Line Dynamic Levels

ওভারভিউ

মাল্টি-টেকনিক্যাল ইন্ডিকেটর ডায়নামিক ক্রস ট্রেন্ড আইডেন্টিফিকেশন স্ট্র্যাটেজি হল একটি সমন্বিত প্রযুক্তিগত বিশ্লেষণের সরঞ্জাম যা সমান্তরাল দিকনির্দেশক (ADX), র্যান্ডম আপেক্ষিকভাবে শক্তিশালী সূচক (Stochastic RSI) এবং চলমান সূচক (CCI) এর সমন্বয় করে। এই কৌশলটি তিনটি শক্তিশালী প্রযুক্তিগত সূচককে একটি সাপ লাইনে একত্রিত করে এবং বাজারের প্রবণতা এবং সম্ভাব্য বিপরীত দিকের উচ্চ নির্ভুলতা সনাক্তকরণকে সক্ষম করে। কৌশলটি ট্রেডিং সিগন্যালের ট্রিগার হিসাবে ডায়নামিক ওভার-ডাউন ট্র্যাজেক্ট গ্রহণ করে এবং বিভিন্ন বাজারের পরিবেশে অস্থিরতার বৈশিষ্ট্যগুলিকে মানিয়ে নিতে সক্ষম।

কৌশল নীতি

কৌশলটির কেন্দ্রবিন্দু হল তিনটি সূচকের সমন্বয়মূলক কার্যকারিতা। প্রথমত, ADX ট্রেন্ডের শক্তি গণনা করে নিশ্চিত করে যে ট্রেডিং সুস্পষ্ট ট্রেন্ডিং শর্তে ঘটে। দ্বিতীয়ত, স্টোক্যাস্টিক আরএসআই আরএসআই মানের মসৃণ প্রক্রিয়াকরণ করে ওভার-বয় ওভার-সেলের অবস্থা কার্যকরভাবে সনাক্ত করে। অবশেষে, সিসিআই সম্ভাব্য ট্রেন্ডিং পরিবর্তনের জন্য সতর্কতা প্রদান করে দামের গড় থেকে বিচ্যুতির মাত্রা পরিমাপ করে। এই তিনটি সূচকের মানগুলি পুনরুদ্ধার প্রক্রিয়াজাতকরণের পরে সংমিশ্রিত স্নেক লাইন তৈরি করে এবং গতিশীলভাবে ট্র্যাডিং সিগন্যালের উত্পাদনকে সংযুক্ত করে। স্নেক লাইনটি যখন উপরের দিকে বিপরীত হয় তখন একটি মাল্টিসিগন্যাল উত্পন্ন করে এবং নীচের দিকে বিপরীত হয় তখন একটি খালি সংকেত তৈরি করে।

কৌশলগত সুবিধা

- মাল্টি-ডাইমেনশনাল অ্যানালাইসিসঃ একাধিক প্রযুক্তিগত সূচককে একত্রিত করে, বাজারটির একটি সম্পূর্ণ বিশ্লেষণ করা হয়, যা সংকেতের নির্ভরযোগ্যতা বাড়ায়।

- গতিশীল অভিযোজনঃ গতিশীল আপ এবং ডাউন ট্র্যাকিং ডিজাইন ব্যবহার করে, যাতে কৌশলগুলি বিভিন্ন বাজারের পরিবেশের সাথে খাপ খাইয়ে নিতে পারে।

- ট্রেন্ড নিশ্চিতকরণঃ ADX এর প্রবর্তন ট্রেডিংয়ের দিকনির্দেশনাকে মূল প্রবণতাগুলির সাথে সামঞ্জস্যপূর্ণ করে তোলে এবং ট্রেডিংয়ের সাফল্যের হার বাড়ায়।

- সিগন্যাল মসৃণকরণঃ একাধিক সূচককে সমন্বিত করে, মিথ্যা সংকেতের ঘনত্ব হ্রাস করা হয়েছে।

- ঝুঁকি নিয়ন্ত্রণঃ ট্রেডিংয়ের ঝুঁকি নিয়ন্ত্রণে সহায়তা করার জন্য স্পষ্ট প্রবেশ এবং প্রস্থান শর্ত রয়েছে।

কৌশলগত ঝুঁকি

- সিগন্যাল লেগ্যাজঃ একাধিক প্রযুক্তিগত সূচক ব্যবহারের কারণে, সিগন্যাল লেগ্যাজের সমস্যা হতে পারে।

- বাজারের অস্থিরতাঃ বাজারে ঘন ঘন ট্রেডিং সিগন্যাল হতে পারে।

- প্যারামিটার সংবেদনশীলতা: প্যারামিটার সেটিংসে নীতির প্রভাব সংবেদনশীল, যার জন্য যত্নশীল সমন্বয় প্রয়োজন।

- হিসাব জটিলতাঃ একাধিক সূচক সমন্বয় হিসাব জটিলতা বৃদ্ধি করে, যা কার্যকর কার্যকারিতা প্রভাবিত করতে পারে।

কৌশল অপ্টিমাইজেশনের দিকনির্দেশনা

- উর্ধ্বমুখীতা ফিল্টার প্রবর্তন করাঃ এটিআর সূচকটি উর্ধ্বমুখীতা বিচার করার জন্য যুক্ত করার পরামর্শ দেওয়া হয়েছে, যাতে কম উর্ধ্বমুখী পরিবেশে লেনদেনের ঘনত্ব হ্রাস করা যায়।

- অপ্টিমাইজেশান প্যারামিটার স্বনির্ধারণযোগ্যতাঃ বাজারের অবস্থার উপর ভিত্তি করে প্যারামিটারগুলিকে গতিশীলভাবে সামঞ্জস্য করার কথা বিবেচনা করা যেতে পারে, যাতে কৌশলটি অভিযোজিত হতে পারে।

- প্রবণতা শক্তি ফিল্টার বাড়ানোঃ ADX ন্যূনতম থ্রেশহোল্ড সেট করা যায়, শুধুমাত্র যখন প্রবণতা স্পষ্ট হয় তখনই লেনদেন করা যায়।

- ঝুঁকি নিয়ন্ত্রণের ক্ষমতা বাড়াতে এটিআর-ভিত্তিক গতিশীল ক্ষতি বন্ধের সেটিং যুক্ত করার পরামর্শ দেওয়া হচ্ছে।

- লেনদেনের ভলিউম নিশ্চিতকরণঃ লেনদেনের নির্ভরযোগ্যতা বাড়ানোর জন্য সংকেত নিশ্চিতকরণের জন্য লেনদেনের ভলিউম সূচকগুলি সংযুক্ত করা যেতে পারে।

সারসংক্ষেপ

মাল্টি-টেকনিক্যাল ইন্ডিকেটর ডায়নামিক ক্রস ট্রেন্ড আইডেন্টিফিকেশন কৌশলটি একাধিক ক্লাসিকাল প্রযুক্তিগত সূচককে উদ্ভাবনীভাবে একত্রিত করে একটি বিস্তৃত বাজার বিশ্লেষণ কাঠামো তৈরি করে। কৌশলটির মূল সুবিধা হ’ল এর বহুমাত্রিক বিশ্লেষণ ক্ষমতা এবং গতিশীল অভিযোজন বৈশিষ্ট্য, তবে একই সাথে সংকেত বিলম্ব এবং প্যারামিটার সংবেদনশীলতার মতো সম্ভাব্য ঝুঁকির বিষয়েও মনোযোগ দেওয়া দরকার। উর্ধ্বগতি ফিল্টারিং, প্যারামিটার স্ব-অনুকূলিতকরণের অপ্টিমাইজেশনের মতো উন্নতিগুলি প্রবর্তন করে কৌশলটির সামগ্রিক কার্যকারিতা আরও বাড়ানোর সম্ভাবনা রয়েছে। এটি একটি কৌশলগত কাঠামো যা মাঝারি এবং দীর্ঘমেয়াদী প্রবণতা ব্যবসায়ের জন্য উপযুক্ত, বিশেষত প্রবণতা-স্পষ্ট বাজার পরিবেশে প্রয়োগের জন্য উপযুক্ত।

/*backtest

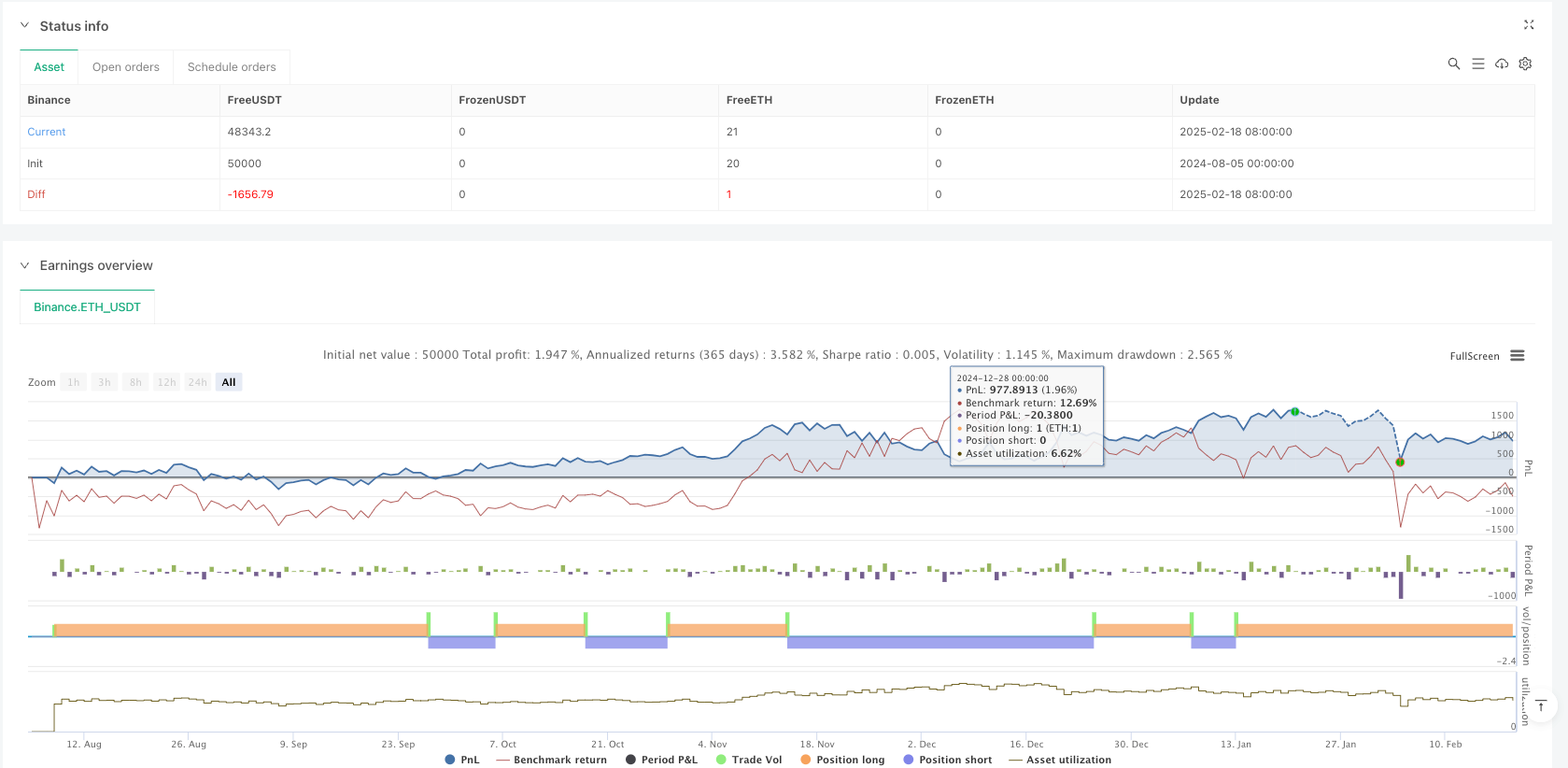

start: 2024-08-05 00:00:00

end: 2025-02-19 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Binance","currency":"ETH_USDT"}]

*/

//@version=6

strategy("Triple Sync Strategy", overlay=false)

// Inputs

length = input.int(14, "Base Period")

dynLen = input.int(100, "Dynamic Lookback")

// DMI/ADX

dmiPlus = ta.rma(math.max(ta.change(high), 0), length)

dmiMinus = ta.rma(math.max(-ta.change(low), 0), length)

dx = (math.abs(dmiPlus - dmiMinus) / (dmiPlus + dmiMinus)) * 100

adx = ta.rma(dx, length)

// Stoch RSI

rsiValue = ta.rsi(close, length)

stochRsi = (rsiValue - ta.lowest(rsiValue, length)) / (ta.highest(rsiValue, length) - ta.lowest(rsiValue, length))

// CCI

cci = ta.cci(close, length)

// Combined

snakeLine = (adx + stochRsi * 100 + cci) / 3

// Dynamic Levels

sh = ta.highest(snakeLine, dynLen)

sl = ta.lowest(snakeLine, dynLen)

dr = sh - sl

upperLevel = sl + dr * 0.8

lowerLevel = sl + dr * 0.2

// Plots

plot(snakeLine, color=color.blue, linewidth=2)

plot(upperLevel, color=color.red)

plot(lowerLevel, color=color.green)

// Conditions

longCond = ta.crossover(snakeLine, lowerLevel)

shortCond = ta.crossunder(snakeLine, upperLevel)

// Strategy Entries/Exits

if longCond

strategy.close("Short")

strategy.entry("Long", strategy.long)

if shortCond

strategy.close("Long")

strategy.entry("Short", strategy.short)