কৌশল ওভারভিউ

এই কৌশলটি একটি সমন্বিত ট্রেডিং সিস্টেম যা ডাবল ইয়ারেজ ক্রস, আরএসআই ওভারবয় ওভারসেল এবং এটিআর ওভাররেট ফিল্টারিংয়ের সাথে মিলিত। এই সিস্টেমটি স্বল্প ও দীর্ঘমেয়াদী চলমান গড় ব্যবহার করে ট্রেডিং সিগন্যাল তৈরি করে, আরএসআই সূচকগুলি দ্বারা বাজার পরিস্থিতি ফিল্টার করে, এটিআর সূচকগুলি ব্যবহার করে ওভাররেট সিদ্ধান্ত নেয় এবং শতকরা হার এবং ঝুঁকি-লাভের অনুপাতের সাথে অবস্থানের ব্যবস্থাপনা এবং ঝুঁকি নিয়ন্ত্রণ করে। এই কৌশলটি শক্তিশালী অভিযোজনযোগ্যতা রয়েছে এবং বাজারের পরিবেশের সাথে প্যারামিটারগুলিকে নমনীয়ভাবে সামঞ্জস্য করতে পারে।

কৌশল নীতি

কৌশলটির মূল যুক্তি নিম্নলিখিত দিকগুলির উপর ভিত্তি করে:

- সংকেত উৎপন্নকরণঃ ট্রেন্ড পরিবর্তনের জন্য 9 এবং 21 তারিখের সরল চলমান গড়ের ক্রস ব্যবহার করা হয়। দীর্ঘমেয়াদী গড়ের উপর দীর্ঘমেয়াদী গড় অতিক্রম করার সময় একটি মাল্টিসিগন্যাল উত্পন্ন হয় এবং নীচে অতিক্রম করার সময় একটি ফাঁকা সংকেত উত্পন্ন হয়।

- শর্তাধীন ফিল্টারিংঃ আরএসআই সূচকের মাধ্যমে ওভারবয় ওভারসোল্ড ফিল্টার করুন, চরম বাজার পরিস্থিতিতে প্রবেশ এড়াতে। একই সাথে এটিআর সূচকটি ব্যবহার করুন যাতে বাজারের ওঠানামা লেনদেনের শর্ত পূরণ করে।

- ঝুঁকি ব্যবস্থাপনাঃ অ্যাকাউন্টের নেট মূল্যের উপর ভিত্তি করে শতকরা হার বন্ধ করুন, ঝুঁকি-লাভের অনুপাত নির্ধারণ করে স্টপ-অফ অবস্থানটি নির্ধারণ করুন, ঝুঁকিটি hedge করার সময় যুক্তিসঙ্গত লাভ অর্জন করুন।

কৌশলগত সুবিধা

- সিস্টেমটি অত্যন্ত অভিযোজিতঃ RSI এবং ATR ফিল্টারগুলি চালু / বন্ধ করে, কৌশলগুলি বিভিন্ন বাজারের পরিস্থিতিতে নমনীয়ভাবে সামঞ্জস্য করতে পারে।

- রিস্ক কন্ট্রোল উন্নতঃ শতাংশ স্টপ লস এবং ডায়নামিক পজিশন ম্যানেজমেন্ট ব্যবহার করে, প্রতিটি লেনদেনের ঝুঁকি কন্ট্রোলকে কার্যকরভাবে নিয়ন্ত্রণ করে।

- সিগন্যালের নির্ভরযোগ্যতাঃ একাধিক ফিল্টারিং পদ্ধতির মাধ্যমে, ভুয়া সংকেতের প্রভাব হ্রাস করা হয়েছে, যার ফলে লেনদেনের সাফল্যের হার বৃদ্ধি পেয়েছে।

- প্যারামিটারগুলি সামঞ্জস্যযোগ্যঃ প্যারামিটারগুলি নির্দিষ্ট বাজারের বৈশিষ্ট্য অনুসারে অনুকূলিতকরণ করা যেতে পারে।

কৌশলগত ঝুঁকি

- অস্থির বাজার ঝুঁকিঃ তির্যক অস্থির বাজারগুলিতে, গড়ের ক্রসগুলি প্রায়শই মিথ্যা সংকেত তৈরি করতে পারে।

- পিছিয়ে পড়ার ঝুঁকিঃ চলমান গড়ের কিছু পিছিয়ে পড়ার ঝুঁকি রয়েছে, যা সেরা প্রবেশের সময়টি মিস করতে পারে।

- প্যারামিটার অপ্টিমাইজেশনের ঝুঁকিঃ অতিরিক্ত অপ্টিমাইজেশান প্যারামিটারগুলি কৌশলগুলিকে ওভারফিট করতে পারে যা রিয়েল-ডিস্কের কার্যকারিতা প্রভাবিত করে।

- বাজার পরিবেশের উপর নির্ভরশীলতা: কৌশলটি প্রবণতাযুক্ত বাজারগুলিতে ভাল কাজ করে এবং অন্যান্য বাজার পরিবেশের মধ্যে এটি কম কার্যকর হতে পারে।

কৌশল অপ্টিমাইজেশনের দিকনির্দেশনা

- ডায়নামিক প্যারামিটার অ্যাডজাস্টমেন্টঃ মার্কেটের ওঠানামার উপর ভিত্তি করে স্বয়ংক্রিয়ভাবে গড় লাইন চক্র এবং আরএসআই থ্রেশহোল্ডগুলি সামঞ্জস্য করতে পারে।

- প্রবণতা শক্তি ফিল্টারিং বাড়ানঃ প্রবণতা শক্তি মূল্যায়ন করার জন্য DMI বা ADX এর মতো সূচকগুলি প্রবর্তন করুন।

- অপ্টিমাইজেশন স্টপঃ ট্র্যাকিং স্টপ বা ATR- ভিত্তিক ডায়নামিক স্টপ ব্যবহার করা যেতে পারে।

- পজিশন ম্যানেজমেন্ট উন্নত করা হয়েছেঃ অস্থিরতার উপর ভিত্তি করে একটি গতিশীল পজিশন ম্যানেজমেন্ট সিস্টেম চালু করা হয়েছে।

সারসংক্ষেপ

এই কৌশলটি বেশ কয়েকটি প্রযুক্তিগত সূচককে একত্রিত করে একটি অপেক্ষাকৃত সম্পূর্ণ ট্রেডিং সিস্টেম তৈরি করে। কৌশলটি ট্রেন্ডিং মার্কেটে দুর্দান্ত পারফরম্যান্স করে এবং ভাল ঝুঁকি নিয়ন্ত্রণের ক্ষমতা রাখে। যুক্তিসঙ্গতভাবে প্যারামিটার সেট করে এবং প্রয়োজনীয় ফিল্টারিং শর্ত যুক্ত করে কৌশলটি বিভিন্ন বাজারের পরিবেশের সাথে খাপ খাইয়ে নিতে পারে। রিয়েল-টাইমে ব্যবহারের আগে পর্যাপ্ত প্রতিক্রিয়া এবং প্যারামিটার অপ্টিমাইজেশনের পরামর্শ দেওয়া হয়।

/*backtest

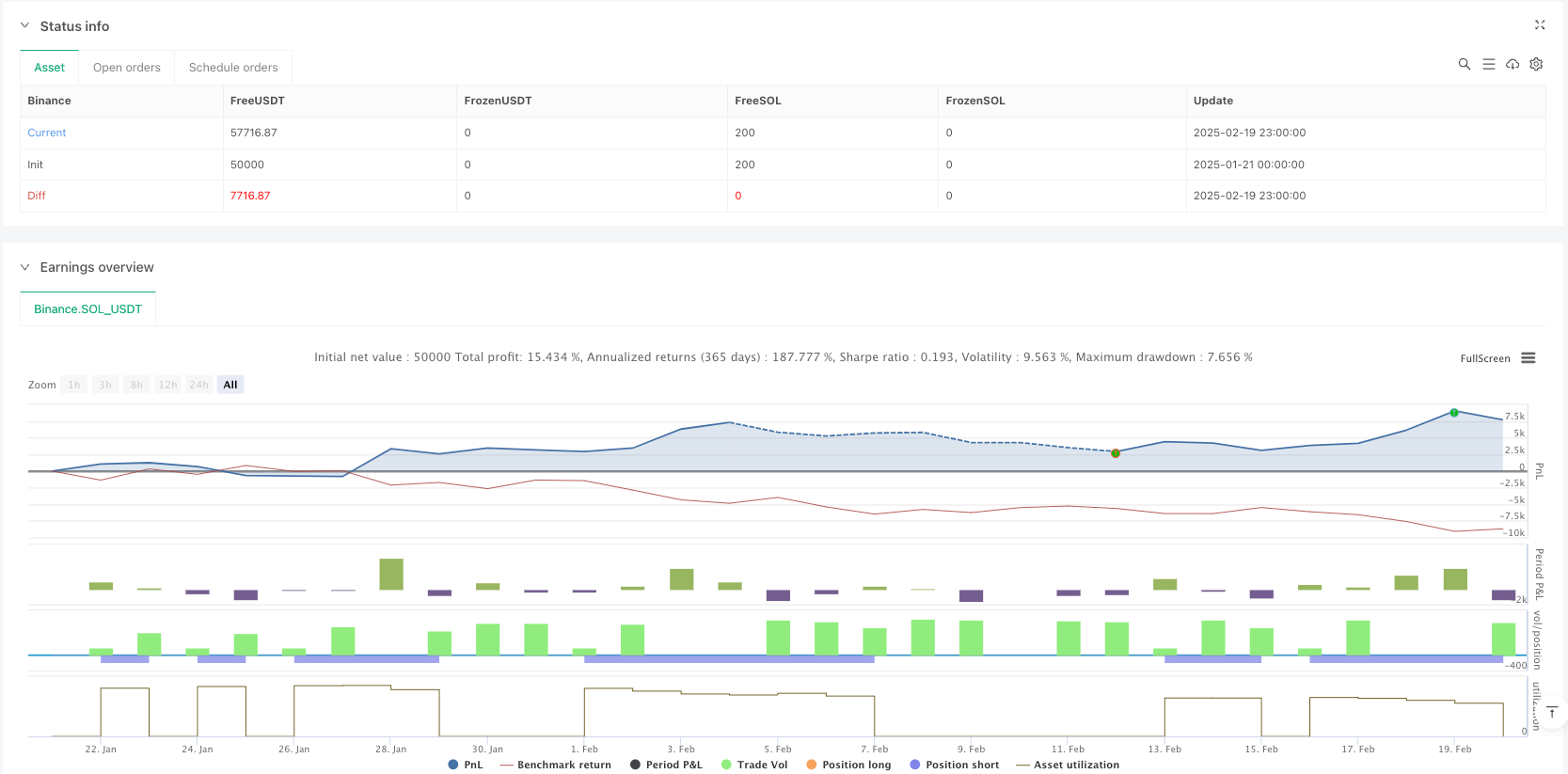

start: 2025-01-21 00:00:00

end: 2025-02-20 00:00:00

period: 1h

basePeriod: 1h

exchanges: [{"eid":"Binance","currency":"SOL_USDT"}]

*/

//@version=5

strategy("Simplified MA Crossover Strategy with Disable Options", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=10)

// Inputs

shortLength = input.int(9, title="Short MA Length", minval=1)

longLength = input.int(21, title="Long MA Length", minval=1)

// RSI Filter

enableRSI = input.bool(true, title="Enable RSI Filter")

rsiLength = input.int(14, title="RSI Length", minval=1)

rsiOverbought = input.int(70, title="RSI Overbought Level", minval=50, maxval=100)

rsiOversold = input.int(30, title="RSI Oversold Level", minval=0, maxval=50)

// ATR Filter

enableATR = input.bool(true, title="Enable ATR Filter")

atrLength = input.int(14, title="ATR Length", minval=1)

minATR = input.float(0.005, title="Minimum ATR Threshold", minval=0)

// Risk Management

stopLossPerc = input.float(0.5, title="Stop Loss (%)", minval=0.1) / 100

riskRewardRatio = input.float(2, title="Risk-Reward Ratio", minval=1)

riskPercentage = input.float(2, title="Risk Percentage", minval=0.1) / 100

// Indicators

shortMA = ta.sma(close, shortLength)

longMA = ta.sma(close, longLength)

rsi = ta.rsi(close, rsiLength)

atr = ta.atr(atrLength)

// Conditions

longCondition = ta.crossover(shortMA, longMA)

shortCondition = ta.crossunder(shortMA, longMA)

// Apply RSI Filter (if enabled)

if (enableRSI)

longCondition := longCondition and rsi < rsiOverbought

shortCondition := shortCondition and rsi > rsiOversold

// Apply ATR Filter (if enabled)

if (enableATR)

longCondition := longCondition and atr > minATR

shortCondition := shortCondition and atr > minATR

// Risk Management

positionSize = strategy.equity * riskPercentage / (stopLossPerc * close)

takeProfitLevel = strategy.position_avg_price * (1 + stopLossPerc * riskRewardRatio)

stopLossLevel = strategy.position_avg_price * (1 - stopLossPerc)

// Execute Trades

if (longCondition)

strategy.entry("Long", strategy.long, qty=positionSize)

strategy.exit("Take Profit/Stop Loss", "Long", limit=takeProfitLevel, stop=stopLossLevel)

if (shortCondition)

strategy.entry("Short", strategy.short, qty=positionSize)

strategy.exit("Take Profit/Stop Loss", "Short", limit=strategy.position_avg_price * (1 - stopLossPerc * riskRewardRatio), stop=strategy.position_avg_price * (1 + stopLossPerc))

// Plotting

plot(shortMA, color=color.blue, title="Short MA")

plot(longMA, color=color.red, title="Long MA")

hline(rsiOverbought, "Overbought", color=color.red)

hline(rsiOversold, "Oversold", color=color.green)

plot(atr, color=color.orange, title="ATR")

plotshape(series=longCondition, title="Long Entry", location=location.belowbar, color=color.green, style=shape.labelup, text="BUY")

plotshape(series=shortCondition, title="Short Entry", location=location.abovebar, color=color.red, style=shape.labeldown, text="SELL")