ওভারভিউ

ডায়নামিক রিস্ক ম্যানেজমেন্টের দ্রুত গড় লাইন ক্রস গতিশীলতা ক্যাপচার কৌশল একটি উচ্চ-ফ্রিকোয়েন্সি ট্রেডিং কৌশল যা স্বল্পমেয়াদী বাজার ওঠানামা দ্রুত ক্যাপচার করার জন্য ডিজাইন করা হয়েছে। এই কৌশলটি একাধিক প্রযুক্তিগত সূচকগুলিকে একত্রিত করে, যার মধ্যে রয়েছে দ্রুত চলমান গড় ((এসএমএ), তুলনামূলকভাবে দুর্বল সূচক ((আরএসআই) এবং চলমান গড় ঘূর্ণায়মান / ছড়িয়ে পড়া সূচক ((এমএসিডি)) এবং এটি একটি গতিশীল ঝুঁকি ব্যবস্থাপনার সিস্টেমে অন্তর্ভুক্ত করা হয়েছে যা গড় সত্যিকারের পরিসীমা ((এটিআর)) এর উপর ভিত্তি করে। এই সংমিশ্রণটি উচ্চতর ওঠানামার পরিবেশে দ্রুত ব্যবসায়ের সুযোগগুলি সনাক্ত করতে সক্ষম করে, যখন প্রতিটি ব্যবসায়ের জন্য ঝুঁকি খোলার কঠোর নিয়ন্ত্রণ করা হয়।

কৌশল নীতি

এই কৌশলটির কেন্দ্রীয় যুক্তিটি স্বল্পমেয়াদী প্রযুক্তিগত সূচকগুলির সমন্বিত স্বীকৃতির উপর ভিত্তি করে তৈরি করা হয়েছে, যা মূলত নিম্নলিখিত কয়েকটি মূল উপাদানগুলির উপর নির্ভর করেঃ

দ্রুত চলমান গড় সিস্টেমকৌশলটি 5 পিরিয়ড এবং 20 পিরিয়ডের সরল চলমান গড় (এসএমএ) ব্যবহার করে প্রধান প্রবণতা নির্দেশক হিসাবে। যখন দাম 5 পিরিয়ড এসএমএর উপরে থাকে এবং 5 পিরিয়ড এসএমএ 20 পিরিয়ডের এসএমএর উপরে থাকে তখন এটি একটি বিউটিসিয়ান সিগন্যালের অংশ হিসাবে বিবেচিত হয়; বিপরীতভাবে, এটি একটি বিউটিসিয়ান সিগন্যালের অংশ।

স্বল্প-চক্র RSI ফিল্টার: 10 চক্রের আরএসআইকে একটি গতিশীল ফিল্টার হিসাবে ব্যবহার করা হয়, 45 টি ওভারসোল থ্রেশহোল্ড হিসাবে এবং 55 টি ওভারসোল থ্রেশহোল্ড হিসাবে সেট করা হয়। এই থ্রেশহোল্ডগুলি তুলনামূলকভাবে নিরপেক্ষভাবে সেট করা হয়, যা দ্রুত বাজারে প্রাথমিক বিপরীত সংকেতগুলি ধরতে সহায়তা করে।

সুপার ফাস্ট ম্যাকড নিশ্চিত: কৌশলটি একটি MACD ব্যবহার করে যার প্যারামিটারগুলি হল ((5,13,3), যা প্রচলিত MACD সেটিংয়ের চেয়ে বেশি সংবেদনশীল। MACD লাইন এবং সংকেত লাইনের মধ্যে সম্পর্ক প্রবণতার দিকনির্দেশের জন্য ব্যবহৃত হয়।

এটিআর স্বয়ংক্রিয়ভাবে ক্ষতি বন্ধ এবং লাভের লক্ষ্যমাত্রা নির্ধারণ করে১০-চক্রের এটিআর ব্যবহার করে গতিশীল স্টপ লস এবং লাভের লক্ষ্যমাত্রা গণনা করা হয়, যার জন্য স্টপ লস এটিআর এর ১.২ গুণ এবং লাভের লক্ষ্যমাত্রা এটিআর এর ২.৫ গুণ নির্ধারণ করা হয়, যা ২ঃ১ এর বেশি ঝুঁকি-লাভের অনুপাত স্থাপন করে।

ডায়নামিক পজিশন ব্যবস্থাপনাকৌশলঃ অ্যাকাউন্টের মোট মূল্য এবং পূর্বনির্ধারিত ঝুঁকির অনুপাতের উপর ভিত্তি করে প্রতিটি লেনদেনের পজিশনের আকার গতিশীলভাবে গণনা করা হয় (ডিফল্ট 0.5%) যাতে বাজারের পরিস্থিতি যাই হোক না কেন, প্রতিটি লেনদেনের জন্য ঝুঁকির প্রান্তটি একই থাকে।

প্রবেশের শর্ত হল এই সূচকগুলির সমন্বিত নিশ্চিতকরণঃ মাল্টি-হেড প্রবেশের জন্য, সিগন্যাল লাইনের উপরে MACD লাইন প্রয়োজন, আরএসআই 45 ওভারসেলের চেয়ে বেশি, বন্ধের মূল্য 5 চক্রের এসএমএর চেয়ে বেশি এবং 5 চক্রের এসএমএর চেয়ে বেশি 20 চক্রের এসএমএ; খালি হেড প্রবেশ হল এই শর্তগুলির বিপরীত নিশ্চিতকরণ।

কৌশলগত সুবিধা

বাজারে দ্রুত প্রতিক্রিয়া: এই কৌশলটি সংক্ষিপ্ত সময়ের প্রযুক্তিগত সূচকগুলি ব্যবহার করে বাজারের গতিবিধিতে দ্রুত প্রতিক্রিয়া জানাতে সক্ষম, যা সংক্ষিপ্ত লাইন ব্যবসায়ী এবং দিনের ব্যবসায়ীদের জন্য উপযুক্ত।

মাল্টি-লেভেল কনফার্মেশন: একাধিক সূচক একসাথে নিশ্চিত করার জন্য ট্রেডিং সিগন্যাল ট্রিগার করার প্রয়োজন, যা মিথ্যা সংকেতের সম্ভাবনা হ্রাস করে এবং সংকেতের গুণমানকে উন্নত করে।

বৈজ্ঞানিক ঝুঁকি ব্যবস্থাপনা: এটিআর দ্বারা গতিশীল স্টপ পজিশন গণনা করে, স্টপ লেভেলকে বাজারের অস্থিরতার সাথে খাপ খাইয়ে নিতে সক্ষম করে, স্বয়ংক্রিয়ভাবে সুরক্ষা বাড়ায় যখন অস্থিরতা বৃদ্ধি পায় এবং শান্ত বাজারে অকালীন স্টপ এড়ায়।

ফিক্সড অনুপাত ঝুঁকি নিয়ন্ত্রণপ্রতি লেনদেনের মাত্র ০.৫% অ্যাকাউন্ট ঝুঁকিপূর্ণ, এমনকি যদি ধারাবাহিকভাবে ক্ষতিগ্রস্ত হয়, তাহলেও তহবিলকে কার্যকরভাবে সুরক্ষিত করা যায়।

অপ্টিমাইজড রিস্ক-রিটার্ন অনুপাত২ঃ১ এর উপরে রিস্ক-রিটার্ন সেটিং মানে, এমনকি যদি ৪০% জয়ের সম্ভাবনা থাকে, তবে দীর্ঘমেয়াদে মুনাফা অর্জন করা সম্ভব।

ভিজ্যুয়াল ট্রেডিং সিগন্যালএই কৌশলটি একটি স্পষ্ট ভিজ্যুয়াল ইঙ্গিত প্রদান করে যা ব্যবসায়ীদের প্রবেশের সময়কে স্বজ্ঞাতভাবে সনাক্ত করতে সহায়তা করে।

কৌশলগত ঝুঁকি

উচ্চ ফ্রিকোয়েন্সি লেনদেনের খরচএটি একটি দ্রুত ট্রেডিং কৌশল, যার ফলে ঘন ঘন ট্রেডিং সিগন্যাল তৈরি হতে পারে, যার ফলে উচ্চ ট্রেডিং ফি হতে পারে, বিশেষত যখন দামগুলি হ্রাস পায়। সমাধান হল অতিরিক্ত ফিল্টারিং শর্ত যুক্ত করা বা পজিশন হোল্ডিংয়ের সময় বাড়ানো।

ভুয়া আক্রমণের ঝুঁকি: দ্রুত সূচকগুলি স্বল্পমেয়াদী মূল্যের অস্থিরতার জন্য অত্যন্ত সংবেদনশীল, যা মিথ্যা ব্রেকআউটের সময় সংকেত দিতে পারে। লেনদেনের পরিমাণ নিশ্চিতকরণ বা অস্থিরতার হার ফিল্টার যুক্ত করে এই ঝুঁকি হ্রাস করা যেতে পারে।

প্রবণতা বিপরীত হওয়ার ঝুঁকি: এই কৌশলটি শক্তিশালী প্রবণতার পরিবেশে সর্বোত্তমভাবে কাজ করে, তবে বাজারের হঠাৎ বিপরীত হওয়ার সময় এটি আরও বেশি ক্ষতির মুখোমুখি হতে পারে। বড় অর্থনৈতিক তথ্য প্রকাশ বা গুরুত্বপূর্ণ ইভেন্টের আগে অবস্থানের আকার হ্রাস করার পরামর্শ দেওয়া হয়েছে।

প্যারামিটার অপ্টিমাইজেশন অতিরিক্ত: বর্তমান প্যারামিটার সেটিংগুলি ঐতিহাসিক পুনর্বিবেচনার ক্ষেত্রে ভাল কাজ করতে পারে, তবে ভবিষ্যতে বাজারের অবস্থার পরিবর্তনের সাথে সাথে কার্যকারিতা হ্রাস পেতে পারে। প্যারামিটারগুলিকে পর্যায়ক্রমে পুনরায় মূল্যায়ন এবং সামঞ্জস্য করার পরামর্শ দেওয়া হয়, অথবা স্ব-অনুকূলিত প্যারামিটার কৌশল ব্যবহার করা হয়।

ঝুঁকিপূর্ণ উড়োজাহাজ: কম তরলতা বা উচ্চ অস্থিরতা বাজারে, দামগুলি সেট করা স্টপ লস ছাড়িয়ে যেতে পারে। এই উড়ে যাওয়ার ঝুঁকিকে সুরক্ষিত করার জন্য বিকল্প কৌশল বা অন্যান্য ডেরাইভারি ব্যবহার করার বিষয়টি বিবেচনা করুন।

কৌশল অপ্টিমাইজেশনের দিকনির্দেশনা

ট্রানজিট ফিল্টার যোগ করুনএই কৌশলটি কেবলমাত্র মূল্যের উপর ভিত্তি করে তৈরি করা হয়েছে। এটির সাথে যোগ করা হয়েছে যে পরিমাণে লেনদেনের বিষয়টি নিশ্চিত করা হয় তা সংকেতের গুণমানকে উন্নত করতে পারে। যখন দামের ব্রেকডাউনটি লেনদেনের পরিমাণ বাড়ানোর সাথে যুক্ত হয় তখন সংকেতের নির্ভরযোগ্যতা উল্লেখযোগ্যভাবে বৃদ্ধি পায়।

বাজারের অবস্থা সনাক্তকরণ: বাজারের অবস্থা সনাক্ত করার জন্য অস্থিরতার সূচক (যেমন ব্রিন ব্যান্ডউইথ) যুক্ত করা, উচ্চ অস্থিরতার পরিবেশে প্যারামিটারগুলি সামঞ্জস্য করতে বা লেনদেনের ঘনত্ব হ্রাস করতে পারে।

অপ্টিমাইজড টাইমফ্রেম সমন্বয়: একাধিক টাইম ফ্রেম বিশ্লেষণ যুক্ত করার কথা ভাবুন, শুধুমাত্র বড় টাইম ফ্রেম ট্রেন্ডের সাথে সামঞ্জস্য থাকলে ট্রেডিং করুন, যা আপনার সাফল্যের হারকে বাড়িয়ে তুলবে।

গতিশীল প্যারামিটার সমন্বয়বর্তমান কৌশলটি স্থির সূচক প্যারামিটার ব্যবহার করে, যা বাজারের অস্থিরতার উপর ভিত্তি করে প্যারামিটারগুলিকে স্বয়ংক্রিয়ভাবে সামঞ্জস্য করতে পারে, যেমন অস্থিরতা বাড়ার সময় গড় লাইন চক্রটি প্রসারিত করা।

মেশিন লার্নিং উপাদান একত্রিত করা: মেশিন লার্নিং অ্যালগরিদমের মাধ্যমে প্রবেশের সময়কে অনুকূলিতকরণ, বিশেষত র্যান্ডম ফরেস্ট বা সমর্থন ভেক্টর মেশিনের মতো অ্যালগরিদম ব্যবহার করে স্বল্পমেয়াদী মূল্যের গতিবিধি পূর্বাভাস দেওয়ার জন্য, পূর্বাভাসের নির্ভুলতা বাড়ানো।

তহবিল ব্যবস্থাপনা উন্নত করা: যদিও কৌশলটি মৌলিক ঝুঁকি নিয়ন্ত্রণে রয়েছে, তবে এটি পুনরুদ্ধারের প্রভাব যুক্ত করার বিষয়ে বিবেচনা করা যেতে পারে, বা ক্রমাগত লাভের পরে অবস্থান আকারের একটি মাঝারি বৃদ্ধি।

সারসংক্ষেপ

ডায়নামিক রিস্ক ম্যানেজমেন্টের দ্রুত সমান্তরাল ক্রস-ডায়নামিক ক্যাপচার কৌশলটি একটি প্রযুক্তি-ভিত্তিক শর্ট-লাইন ট্রেডিং সিস্টেম যা একাধিক সূচক এবং একটি কঠোর ঝুঁকি ব্যবস্থাপনার কাঠামোর সংহতকরণের মাধ্যমে দ্রুত বাজারের ওঠানামা ক্যাপচার করার জন্য একটি পদ্ধতিগত পদ্ধতি সরবরাহ করে। এর মূল সুবিধা হ’ল বাজারের পরিবর্তনের দ্রুত প্রতিক্রিয়া, বহু স্তরের সূচক নিশ্চিতকরণ এবং একটি বৈজ্ঞানিক ঝুঁকি নিয়ন্ত্রণ ব্যবস্থা। উচ্চ-ফ্রিকোয়েন্সি ট্রেডিংয়ের ব্যয় এবং ভুয়া ব্রেকআউটের মতো ঝুঁকি থাকা সত্ত্বেও, কৌশলটির স্থিতিশীলতা এবং অভিযোজনযোগ্যতা আরও উন্নত করা যেতে পারে, যেমন ট্রেডিংয়ের পরিমাণ নিশ্চিতকরণ, বাজার স্থিতি সনাক্তকরণ এবং মেশিন লার্নিং উপাদানগুলির সাথে যুক্ত করার প্রস্তাবিত অপ্টিমাইজেশন দিকগুলি।

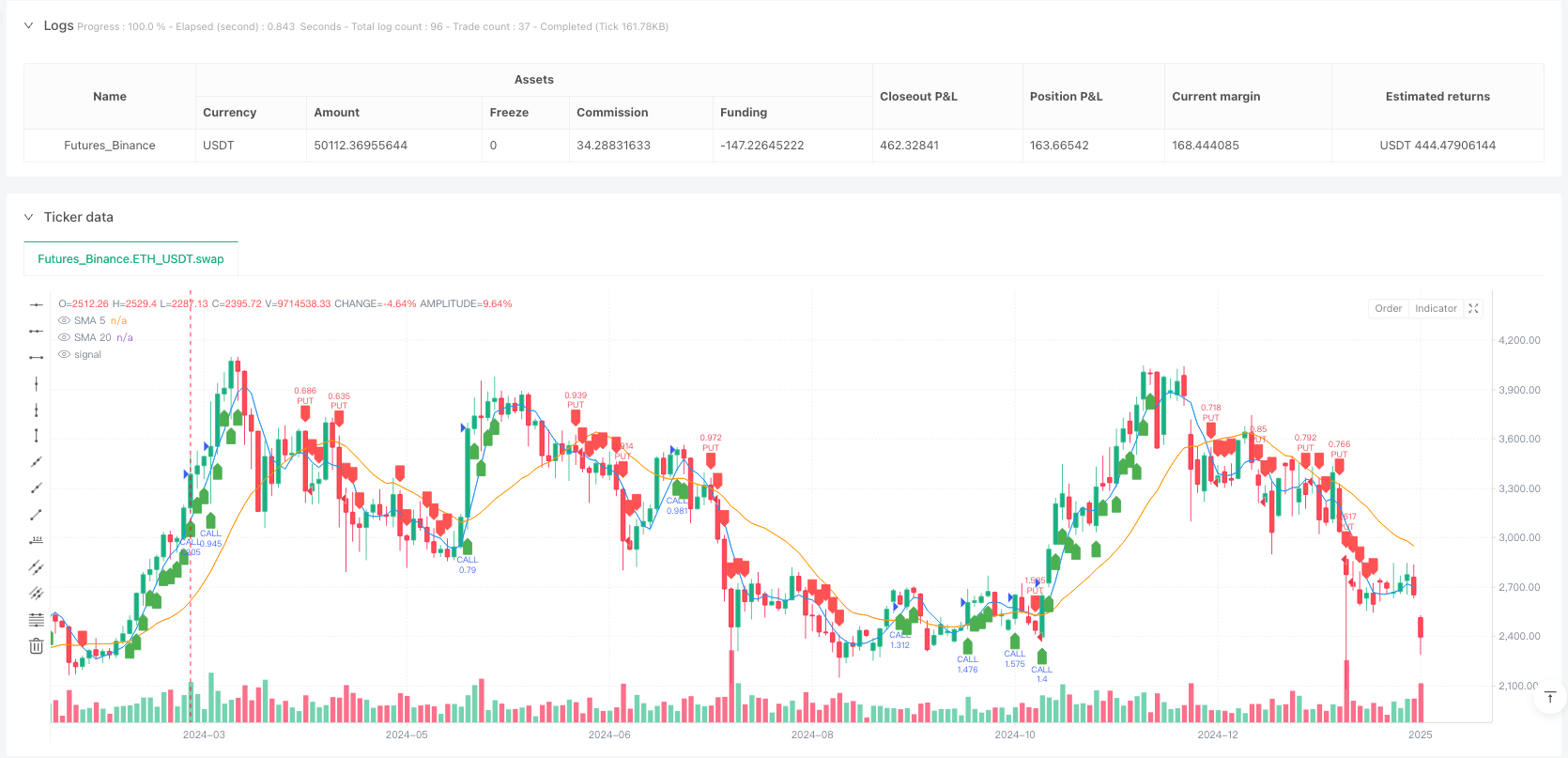

/*backtest

start: 2024-02-29 00:00:00

end: 2025-02-26 08:00:00

period: 2d

basePeriod: 2d

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("Stock & Options Hyper-Scalper", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=1)

// === Inputs ===

riskPercentage = input.float(0.5, title="Risk Per Trade (%)", minval=0.1, maxval=5.0) / 100

stopLossMultiplier = input.float(1.2, title="Stop Loss Multiplier (ATR)", minval=0.5, maxval=2.5)

takeProfitMultiplier = input.float(2.5, title="Take Profit Multiplier (ATR)", minval=1.5, maxval=5.0)

// === Technical Indicators ===

// Super Short-Term SMAs

sma5 = ta.sma(close, 5)

sma20 = ta.sma(close, 20)

// Faster RSI for Scalping

rsi = ta.rsi(close, 10)

rsiOverbought = 55

rsiOversold = 45

// Ultra-Fast MACD (For Rapid Signals)

[macdLine, signalLine, _] = ta.macd(close, 5, 13, 3)

// ATR for Adaptive Stops

atr = ta.atr(10)

stopLoss = stopLossMultiplier * atr

takeProfit = takeProfitMultiplier * atr

// === Entry Conditions ===

// CALL (Bullish Entry)

longEntry = (macdLine > signalLine) and (rsi > rsiOversold) and (close > sma5) and (sma5 > sma20)

// PUT (Bearish Entry)

shortEntry = (macdLine < signalLine) and (rsi < rsiOverbought) and (close < sma5) and (sma5 < sma20)

// === Position Sizing ===

accountBalance = strategy.equity

riskAmount = accountBalance * riskPercentage

positionSize = riskAmount / stopLoss

// === Trade Execution ===

if longEntry

strategy.entry("CALL", strategy.long, qty=positionSize)

strategy.exit("Exit CALL", from_entry="CALL", stop=close - stopLoss, limit=close + takeProfit)

if shortEntry

strategy.entry("PUT", strategy.short, qty=positionSize)

strategy.exit("Exit PUT", from_entry="PUT", stop=close + stopLoss, limit=close - takeProfit)

// === Visual Trade Signals ===

plot(sma5, title="SMA 5", color=color.blue)

plot(sma20, title="SMA 20", color=color.orange)

plotshape(series=longEntry, location=location.belowbar, color=color.green, style=shape.labelup, title="BUY Signal")

plotshape(series=shortEntry, location=location.abovebar, color=color.red, style=shape.labeldown, title="SELL Signal")